住宅ローンの金利には、固定金利と変動金利があります。

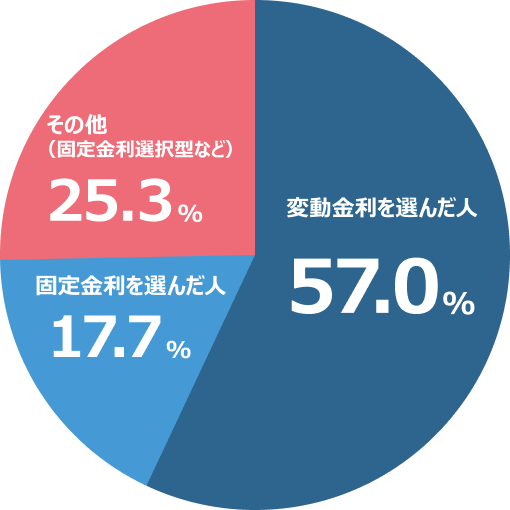

参考までに、2018年の住宅金融支援機構のデータによれば、住宅ローンを新たに契約した人の中で、

変動金利を選択した人は57%を占め、固定金利を選んだ人は17.7%だったという結果が出ており、

変動金利を選ぶ方が多い傾向にあります。

ただし、固定か変動か、は多くの人にとって決めるのが難しい部分ではないでしょうか。

そのため、まずはそれぞれの金利の特徴と向いている人をみてみましょう。

新宿区エリアを担当している専門家があなたの住宅資金についてサポートいたします。

厳選したFP

なので安心!

スマホから

オンライン相談も

可能※1

今なら

WEB予約で

ギフトプレゼント

※1 オンライン相談の注意点

対象の地域はこちら

新宿区エリアでは以下の地域で面談できます

新宿区エリアにお住まいの方だけでなく、勤務先が新宿区エリアの方や

お住まいの地域から離れたところで相談されたい方などでも対応することは可能です。

※面談場所は対象地域内のカフェなど、落ち着いて会話ができる場所とさせていただきます。

お金のプロであるファイナンシャルプランナー(FP)とあなたのお金に関するお悩みについて無料で相談ができるサービスです!

何度でも無料で

相談可能

無理な勧誘や

しつこい営業は無し!

好きな場所で

直接FPに会って

スマホやPCで

オンライン相談も

今の収入で住宅を購入できるのか、

住宅ローンを支払っていけるのか不安

固定金利と変動金利の違いは?

住宅を購入するには

まず何からはじめればいいかわからない

家の価値が下がったけど、

住宅ローンの借換えはできるの?

今の収入で住宅を購入できるのか、

住宅ローンを支払っていけるのか不安

固定金利と変動金利の違いは?

住宅を購入するには

まず何からはじめればいいかわからない

家の価値が下がったけど、

住宅ローンの借換えはできるの?

いくらの借入額がいいのかわからない

ライフプラン全体から住宅を考えたい

売り手ではない専門家から相談したい

夫婦の持分割合は

どうするのが一番お得か

まずは、実際に自分たちが購入できる物件の価格を知りましょう。

ポイントは、「頭金」「金利」「返済期間」です。

住宅ローンの支払いに大きく寄与する要素が「頭金」となります。

頭金は、住宅の購入価格の中で自分の資金で直接支払う部分を指し、その金額が多ければ多いほど住宅ローンの必要額は減少します。

これにより、毎月の返済額を軽減することが可能となります。

戸建てやマンションの購入を検討する際には、どれくらいの頭金を用意できるのかを検討することが重要です。

住宅ローンの返済額は、適用される金利に大きく影響されます。

金利は固定金利と変動金利があり、固定は将来の変動リスクを避けられる代わりに初めはやや高め、変動は初めは低いが将来的に上昇するリスクがあります。

住宅ローンを組む際は、金利の種類と将来的な動きを考慮し、無理のない返済計画を立てることが重要です。

住宅ローンの月々の返済額は、返済期間に強く影響を受けます。

同じローン額でも、返済期間が長ければ月々の負担は軽く、短ければ負担は大きくなります。

安心して返済するためには、たとえばサラリーマンの場合、住宅の購入時の自身の年齢から定年までの期間を返済期間として設定すると良いでしょう。

つまり、返済期間を「ローンを開始する年齢~収入が安定する年齢」の範囲で考えることが重要です。

住宅購入の予算目安は、頭金や金利、借入期間を考慮しつつ、毎月無理のない返済額になることが重要です。

住宅を手に入れる前に、以下のステップで頭金や金利、返済の条件を自分の実情に合わせて詳細に計算し、

予算範囲内であるかを検討することをおすすめします。

STEP 1

準備できる頭金を確認する

STEP 2

年収の20%~25%を計算し、無理のない住宅ローン返済額(年額)を確認

STEP 3

住宅ローン返済額をもとに、住宅ローンの借入額目安を試算

「準備できる頭金+住宅ローンの借入額」が

無理なく買える戸建て・マンションの予算目安となる

住宅ローンの金利には、固定金利と変動金利があります。

参考までに、2018年の住宅金融支援機構のデータによれば、住宅ローンを新たに契約した人の中で、

変動金利を選択した人は57%を占め、固定金利を選んだ人は17.7%だったという結果が出ており、

変動金利を選ぶ方が多い傾向にあります。

ただし、固定か変動か、は多くの人にとって決めるのが難しい部分ではないでしょうか。

そのため、まずはそれぞれの金利の特徴と向いている人をみてみましょう。

出典:住宅金融支援機構民間住宅ローンの実態調査2018年度第1回

メリット

デメリット

変動金利

変動金利

全期間固定金利

全期間

固定金利

固定金利 期間選択

固定金利

期間選択

固定金利と変動金利、それぞれの特徴やタイプに適した人を考慮した上で、どちらを選択すべきかは「将来の人生設計を基に決める」ことが推奨されます。

安定した返済額を求めるか、ある程度のリスクを許容して初期コストを抑えるかは、個人の資産やライフプランに強く依存します。

今後の人生の目標や家族の希望を踏まえ、各金利タイプの特性を深く理解した上で、最適な選択をすることが重要です。

もし判断が難しい場合、ファイナンシャルプランナーにアドバイスを求めるのもおすすめです。

自宅にいながらPCやスマホで相談できる!

オンライン相談も受付中!※1

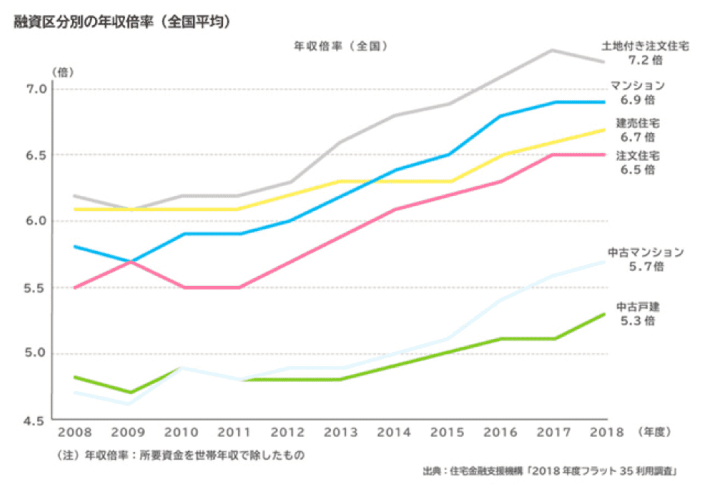

家を購入する際、最初に考えるべきは予算です。購入予算を算出する際の参考として「年収倍率」が役立ちます。

これは、年収と住宅価格の比率を示すものです。

2018年度の住宅金融支援機構のデータによれば、中古住宅の年収倍率は平均5.5倍、新築住宅では6.8倍でした。

これを基に、購入を検討する戸建てやマンションの予算は「年収×5~7倍」が目安です。

しかし、単に「購入可能な金額」だけでなく「ストレスフリーで返済できる金額」を考えることが大切です。

購入後も固定資産税や修繕にかかる費用があります。

そのため、「返済負担率」、すなわち年間返済額と年収の割合を基に予算を考えることをおすすめします。

同機構の「2018年度フラット35利用調査」によると、新築住宅の返済負担率は平均22.1%、中古住宅は19.5%で、多くの人が返済負担率を25%以下に設定しています。このデータを基に、返済負担率を20%~25%の範囲内に設定することが望ましいです。

また、子どもがいる、または将来子どもを望む家庭は、教育費を見越して返済負担率を20%以下にすることを検討しましょう。

出典:住宅金融支援機構「2018年度フラット35利用調査」

返済負担率20%〜25%の住宅ローン返済額(年収別)

| 年収 | 住宅ローンの毎月返済額(年間返済額) | |

|---|---|---|

| 返済負担20% | 返済負担25% | |

| 300万円 | 月5万円(年60万円) | 月6.3万円(年75万円) |

| 400万円 | 月6.7万円(年80万円) | 月8.3万円(年100万円) |

| 500万円 | 月8.3万円(年100万円) | 月10.4万円(年125万円) |

| 600万円 | 月10万円(年120万円) | 月12.5万円(年150万円) |

| 700万円 | 月11.7万円(年140万円) | 月14.6万円(年175万円) |

| 800万円 | 月13.3万円(年160万円) | 月16.7万円(年200万円) |

| 900万円 | 月15万円(年180万円) | 月18.8万円(年225万円) |

| 1,000万円 | 月16.7万円(年200万円) | 月20.8万円(年250万円) |

| 1,100万円 | 月18.3万円(年220万円) | 月22.9万円(年275万円) |

| 1,200万円 | 月20万円(年240万円) | 月25万円(年300万円) |

| 1,300万円 | 月21.7万円(年260万円) | 月27.1万円(年325万円) |

| 1,400万円 | 月23.3万円(年280万円) | 月29.2万円(年350万円) |

| 1,500万円 | 月25万円(年300万円) | 月31.3万円(年375万円) |

※住宅ローンの毎月の返済額=年収×返済負担額÷12ヵ月、百の位で四捨五入

病気、失業、離婚などの予期せぬライフイベントは、住宅ローンの返済に影響を及ぼす可能性があります。

そうした状況に備えるための対応策は以下となります。

●住宅の売却と移住

経済的困難を乗り越えるための一時的な解決策として、現在の住宅を売却し、住み替えを検討する。

●貯蓄を活用

経済的な安定を取り戻すまで、手元の貯蓄を利用して返済に耐える。

●金融機関との交渉

返済額の軽減を図るため、返済の期間や条件の変更を相談する。

さらに、団体信用生命保険や特定の特約には、返済の免除や一時的な猶予が設定されていることがあります。

このような条件が含まれているかどうかをチェックするため、契約詳細の再確認が有効です。

主要な対処法として「物件を売却して収益を分ける」または「どちらか一方が引き続き居住する」という方法が挙げられます。

引き続き居住する際の注意点として

●住宅ローンと物件の名義人の確認

●連帯債務者や連帯保証人の有無

これらの点を確認することが必要です。

専門家や法務家との相談も考慮するとよいでしょう。

さらに、名義を変更する際には、住宅ローンの借換えを検討するケースも考えられます。

住宅を購入する際、多くの民間の住宅ローンで団体信用生命保険(団信)への参加が求められます。

団信は、ローン契約者が返済中に死亡や特定の障害を負った場合に、残りのローン返済が免除される制度を指します。

現在、団信には「がん補償」「3大疾患補償」「全疾病補償」などの特約が追加可能となっているケースが増加しています。

ただし、団信ごとに補償の範囲や追加となる金利が変わるので、各特約の内容や選択のポイントを理解し、自分のニーズに適したものを選ぶことが重要です。

特約名

保険金支払条件(残債返済条件)

上乗せ金利

団体信用生命保(特約なし)

団体信用生命保(特約なし)

死亡時・高度障害状態

なし

がん保障特約

がん保障特約

所定のがんにかかり、医師により診断確定された場合

0.1%後半〜0.3%程度

3大疾病保障特約

3大疾病保障特約

がん・急性心筋梗塞・脳卒中と医師により診断された場合

0.2%程度

8大疾病保障特約

8大疾病保障特約

がん診断

脳卒中・急性心筋梗塞で所定の状態が60日以上継続

高血圧症・糖尿病・慢性腎不全・肝硬変・慢性膵炎で12ヵ月を超えて就業不能状態が継続した場合

0.3%程度

就業不能保障

就業不能保障

保険会社が定める重度障害に陥った場合

障害もしくは、精神障害を除いた全疾病が原因で就業不能状態となった場合

0.1%〜0.3%程度

自然災害時特約

自然災害時特約

損害の程度に応じて毎月の返済額を最大2年分程度免除

なし

※借入金額や借入期間の条件あり

住宅ローンを契約する際、団体信用生命保険(団信)への加入が一般的です。

しかし、多くの方がすでに通常の生命保険にも加入していることでしょう。一般的な生命保険とはどう違うかを説明します。

| 保険料 | 保険金 | 保険期間 | 生命保険控除 | |

|---|---|---|---|---|

| 団体信用生命保険 |

|

|

| 対象外 |

| 一般生命保険 |

|

|

| 対象 |

| 保険料 |

|

|---|---|

| 保険金 |

|

| 保険期間 |

|

| 生命保険控 | 対象外 |

| 保険料 |

|

|---|---|

| 保険金 |

|

| 保険期間 |

|

| 生命保険控 | 対象 |

団信を選ぶポイント・注意点について確認しましょう。

保障の内容

を比較する

各金融機関が提供する団信は、「高度障害状態」の定義や保障範囲に差があります。

一部の金融機関では、追加の保険料なしで追加の保障を提供する場合があります。

多様な保障オプションや金利が存在するため、数社の住宅ローンと団信を比較し、自分のニーズに適したものを選択することが重要です。

加入対象者

を比較する

金融商品によって、団信への加入要件や対象者が異なる場合があります。

多くの民間の住宅ローンでは団信への加入が必須条件とされているので、健康上の理由で団信に加入できない場合、ローンの利用も制限されることがあります。

しかし、独立行政法人住宅金融支援機構のフラット35関連の団信は加入が任意となっており、健康問題があってもフラット35の利用が考えられます。

ただし、団信に未加入の場合、予期せぬ事態が生じた際には遺族にローンの債務が残るリスクがあるので注意が必要です。

さらに、住宅購入の選択肢が広がる可能性のある、連帯債務者が団信に加入可能かどうかも確認したほうがよいです。

自宅にいながらPCやスマホで相談できる!

オンライン相談も受付中!※1

頭金(諸費用を含めた自己資金)

「住宅を購入する際、自らの資金で直接支払う額」を指します。

一般には物件価格の約20%が頭金として求められることが多いですが、近年、頭金なしでの全額ローン(フルローン)が許容されるケースも増えてきました。

購入後の生活費やランニングコストを考慮し、どれだけの現金を保有したまま、住宅の購入にどれだけを使うかを慎重に計画することが大切です。

※ランニングコスト例: 固定資産税 / 火災保険料 / 地震保険料 / 管理費修繕積立金(マンションの場合) / メンテナンス費用(戸建ての場合)

住宅ローンの一般的な目安は、年収の約5倍とされていますが、具体的な金額は家計の具体的な状況に応じて異なります。

返済が安定して進行するためには、借りられる金額だけでなく、毎月の返済が可能な金額も検討することが重要です。

家庭の収支や将来の計画をもとに、適切な返済予想を立てることが推奨されます。

金利の選択には主に3つのタイプが存在します。

「変動金利」は市場の金利の動きに応じて変動します。

「全期間固定金利」は契約時から完済まで金利が変わらないもので、「固定金利期間選択型」はその名の通り、固定と変動を組み合わせたタイプです。

単に当面の金利だけを基準にせず、各金利のメリットとデメリットを、家計や将来の見通しと合わせて検討することが、後悔しない金利選びで重要です。

住宅ローンというのは、文字通り新築や中古の住宅を購入する際に利用される融資サービスのことを指します。

その特定の目的「住宅購入」のためのローンであるため、通常のローンに比べて低めの金利で利用できるのが特徴です。

このローンの対象としては、大抵は融資を受けた者自身が居住する住宅の購入に限定されています。

①事前相談:

金融機関にて住宅ローンの概要や必要書類について相談。

②物件選定:

希望する住宅を選ぶ。

③事前審査:

所得や信用情報をもとに、融資が可能か事前審査を受ける。

④契約申込み:

物件を正式に選定し、融資の正式申込みを行う。

⑤最終審査:

金融機関が最終的な融資審査を行う。

⑥ローン契約:

金融機関と正式に住宅ローン契約を締結。

事前審査:

希望する物件の価格や工事費用が概ねわかった段階で、銀行や金融機関が実施する初期の審査。

本審査:

事前審査を経た後、信用保証機関が詳細な審査を行う。

審査のポイント:

審査は、年齢、年収、以前のローンの支払い状況などに基づいて行われ、各金融機関には独自の基準があります。事前にこれらの基準を確認しておくことが重要です。

住宅ローンを相談するのは、住宅購入を検討し始めたら可能な限り早い段階でローン相談を始めるのがおすすめです。

物件探しを始める前に、自身の経済状況や予算を確認し、いくら借りることができるか把握します。

また、物件を見つけたら、ローンの審査や契約締結までに時間がかかることを考慮し、余裕を持ったスケジュールを立てます。

さらに、金利が変動する可能性があるため、金利が低いタイミングを逃さないよう、市場動向を監視しましょう。

最終的に、ファイナンシャルプランナー等のお金の専門家や銀行の担当者に相談し、ローンプランを練りながら、物件購入に備えるのが適切です。

自宅にいながらPCやスマホで相談できる!

オンライン相談も受付中!※1

住宅ローンと並走して発生する教育費などの費用について、いつまでにいくら必要になるのか目安を確認することができます。

それぞれの金利の特徴の説明と、今後のライフプランからどちらが向いているのかなどを相談できます。

住宅購入になにが必要なのかを説明し、事前準備のお手伝いを行います。

長期的・短期的観点で考慮すべき項目を確認し、住宅ローンの借換えについてあなたの状況を照らし合わせて何を重視するか相談することができます。

保険証券または

ご契約内容のお知らせ

あなたやご家族の状況やご希望をお伺いいたします。

現在の収入・支出・貯蓄の状況から、家計のバランスを把握した上で診断を行います。

お伺いした内容をもとに、今後の長期キャッシュフローを算出し、あなたにあった未来のライフプランをご提案いたします。

ライフプランをもとに、ご希望を実現するためのコンサルティングを行います。将来にわたる家計の改善策や貯蓄方法などをご提案いたします。

※改善に必要な保険商品や投資に関するご提案を行う場合がございますが、ご希望されない場合はご契約いただく必要はございません。

ゆくゆくは家を建てたいという話をしたら、そのためにはどれくらい頭金が必要か、それまでに毎年いくらずつお金を貯めていけばいいかなど、細かく教えていただいて参考になりました。

自分たちだけではなかなか想像がつかないですし、インターネットで調べれば目安の金額も出てくるけれど、どれを信じていいかわからないなか、私たち夫婦の状況に合ったプランを目の前で出してもらえて良かったです。

FPさんはご自身の体験も交えて、とてもいいアドバイスをくださいました。

家計について相談するなかで、保険の見直しについても相談しました。医療保険は、入院5日目から最低限の給付金を受け取れるものに加入していましたが、保険料を少しプラスするだけで、入院1日目から給付金を受け取れる、手厚いものに乗り換えることができました。

また、銀行の口座も5つほど持っていたのですが、これも2つくらいに絞ってはと提案していただき、現在少しずつ整理している途中です。いつ何があってもおかしくないのだから、どこにいくら入っているのか把握しやすいようにしておかなければと思います。

相談したFPさんは、商品を強く勧めることもなく、私たちの思いに寄り添って、たくさんの選択肢を提案してくださいました。

保険チャンネルは、保険・⾦融商品の提供会社からの⼿数料で運営しています。

そのため、お客様からは一切相談料をいただきません。

もちろん、何度ご利⽤いただいても相談料は無料です。

「お金のことなら何でも解決!」をモットーに、ありとあらゆるご相談を解決してきました。子育て・運用・住宅・相続、お答えできないことはありません。すべて1級FP技能士の渋谷にお任せください!

大学卒業後某外資系ホテルに就職。お客様に最良のサービスを提供したい。と、就職したものの低賃金のため将来お金に困りそうと思いファイナンシャルプランナーになることを決意。お金に関する悩みや関心をお持ちのお客様に高品質なサービスを提供致します。

CFP(日本FP協会認定)、住宅ローンアドバイザー、損害保険プランナー、2023年度MDRT成績資格会員、42歳。千葉県出身、慶應義塾大学商学部卒業。TBS、プルデンシャル生命勤務後2019年より現職。

教育資金・老後資金・保険などのご相談に加え、ここ数年はNISAを含め、投資についてのご相談も増えています。

「保険も投資もよくわからない」そんな方にも分かりやすくお伝えしますので、安心してご相談ください。

自分自身も積極的に資産運用やっております。アパート一棟やオマーンの物件や株式など幅広く運用のサポートができます。

社会保障制度や税制等の周辺知識を前提に、合理的で、お客様がご相談内容をしっかり覚えていていただけるようなコンサルティングをおこないます。将来にわたる大きな収支改善を目指しながら、お客様が安心を得られるようサポートさせていただきます。

前職は国内生命保険会社で11年営業をしておりました。自社の商品しか扱えず、他のより良い商品や提案が存在する事実を知っていながら、お客様へご提案できない環境をとても窮屈に感じ、転職を決意しました。多くのお客様のお役に立てるよう努めて参ります。

年子2人の男子の母です。お客様一人ひとりの将来設計に合わせ安心できる暮らしを実現できるようご提案しています。

大切にしてる言葉は笑顔・感謝・向上心です。出会うお客様の笑顔が見たい!心豊かな人生を送って頂きたい!ありがとうの循環を作り明るい未来に向けてお金の専門家として一人ひとりの人生を万全サポートさせて頂きます。

JAで得意先係として12年、ローン担当として2年、アクサ生命株式会社で1年半勤務していました。サッカーを30年以上しておりアクティブに日々身体を動かしています。金融機関での経験を活かし精一杯頑張ります。

ご利用いただけます。お住まいの地域でご相談が可能なファイナンシャルプランナーをご紹介させていただきます。東京都にお住まいの方だけでなく、勤務先が東京都の方やお住まいの地域から離れたところで相談されたい方などでも対応することは可能です。

家計、保険、教育資金、年金制度、住宅ローン、不動産、税制など、お金にまつわる不安や疑問、なんでもお任せください。また、「漠然とした不安はあるが何から話していいか分からない」というご相談も大歓迎です。

提案商品の販売実績に応じて、保険会社等の商品を提供している会社からの手数料で成り立っています。その為、相談をされるお客様からは一切相談料をいただかずに運営することができるのです。もちろん何度ご利用いただいても相談料は無料です。

外出が困難な方には、オンライン相談のご利用をおすすめしております。パソコンやスマートフォンなど、一般的なネット環境があればご利用いただけます。

1回あたり、およそ1〜2時間くらいです。ライフプランのことなどを詳しくお聞きする場合があるので、ある程度のお時間は必要になります。延長料金は一切かかりません。

家計、保険、教育資金、年金制度、住宅ローン、不動産、税制などに幅広い知識を備え、あなたと一緒にこれからのことを考えるパートナーです。

ファイナンシャルプランナーの資格を有し、幅広い保険知識と実績を兼ね備えているので、安心してご相談いただけます。

ご相談にあたり、お客様の様々な個人情報をお預かりする事となりますが、当サイトではお預かりした個人情報は厳重に取り扱いを行なっております。詳細は当社プライバシーポリシーをご確認ください。また、当社と契約しているファイナンシャルプランナーは守秘義務を遵守したご相談をお受けしております。

収支のバランスと将来予測をもとにした具体的なアドバイスが可能ですので、お客様の状況に合った貯蓄や備えるべきお金が具体的にわかり、今後の家計を考えるきっかけになります。

FP相談予約ページから予約を行えます。ご希望の相談内容、場所(ご自宅、カフェ、オンライン)、日時を選択いただけます。