お金持ちになりたい人はどうすればいい?実例をもとにFPが検証

お金持ちになりたい!一度は考えたことがあるでしょう。でも自分には無理と思っている人がほとんどでは?普通の人が、人よりも資産や収入を増やしてお金持ちになる方法はあるのでしょうか?気がついたらお金持ちになっていた人の例をもとにFPが検証します。

目次

お金持ちが生まれる仕組みは?

「お金持ちになる」とは、具体的にどんな状況を指すのでしょうか。人によりイメージは違うと思いますが、「予想外の大金が手に入った」、「資産が数千万円規模になった」、「それまでよりも収入が大幅に増えた」、「収支に余裕が生まれ、お金の心配がなくなった」というケースを想定して考えてみます。

私の周りには、そういう意味でお金持ちになった人が何人かいます。具体例を2人紹介します。

・勤め先の株式上場でお金持ちに

Aさんは、高校を卒業して以来、地元の会社(未上場)に勤務していました。生まれ育った場所で一生を過ごすつもりだったのですが、勤務先が他の会社と合併し、組織変更が行われました。同時に、将来の株式上場を前提に持株会(もちかぶかい)の制度ができました。

もともと金融や投資に興味があったAさんは、持株会に入って給与天引きで勤務先の株式の購入を開始。また堅実な仕事ぶりが評価され、東京の本社勤務になり給与が大幅にアップ。

数年後、会社が予定通り株式上場すると、高値がついたので、持株会でコツコツと買い貯めていた株式を市場で売却して数千万円の利益を手に入れました。会社でもそれなりの立場を築いています。

・設立した会社を売却してお金持ちに

Bさんは、専門学校を卒業後、中堅の会社に就職し、技術を磨きました。その後、会社を設立して独立。10年ほどで数人の社員を抱えるまでに会社は成長し、経営を軌道に乗せました。

ホッとする反面、責任の重さを感じ、今後の事業展開に悩んでいたとき、大手企業から株式譲渡を提案されました。株式を売却して経営権を譲り、売却価格は数千万円になりました。

現在は、もともと得意だった技術を活かせる立場で働き、かなりの給与を得ています。

いずれも、株式売却により数千万円の利益を手に入れています。お金持ちになるひとつの方法として「株式」と関わることがあるようです。

そんなこと自分には無理と思った方もいるでしょう。でも、日本で生活している人で「株式」と全く無縁の人はいません。多くの人は「株式会社」で働いています。「株式会社」との関わり方は、「社員として働く」ことに加え、「消費者として株式会社が提供する商品やサービスを買う」、さらには「株式を持って株主になる」ことがあります。

例としてあげた2人は、3つ目の立場、株主だったので、持っている株を売ってお金持ちになったのです。ご存知の通り、株価は変動していて、大きく上がることもあれば、大きく下がることもあります。大きく上がったときの利益は、貯金の利子とは比べものになりません。

株式の可能性とリスク

世界の多くの国は資本主義の仕組みをとっています。資本主義社会では、株式会社が経済活動に重要な役割を果たしています。株式会社が利益をあげることで、それに貢献した社員の給与が上がったり、ボーナスが支給されたり、株主に配当金が支払われたり、株価が上がったりします。

つまり、その会社に関わる人のお金が増えるのです。

一方、株式には大きなリスクもあります。

前述のAさんは、持株会で株を買いました。もしも会社の経営がうまくいかず会社が倒産していたら、Aさんは仕事と資産(勤務先の株式)の両方をなくすことになりました。実際に、日本の景気が悪く、倒産が相次いだ際には、そんなつらい目に遭った会社員もたくさんいたのです。

前述のBさんも、設立した会社が順調に成長したからこそ、株式を買いたいという大手企業が現れました。もしもうまくいっていなかったら、会社設立のための資本金(株式)として出した自分のお金はもどって来ず、倒産して、やはり資産と仕事の両方をなくしたかもしれません。

株式を持つことで、その株式の価格が下がったり、最悪、無価値になったりすれば大きな損失を受けます。

大きな可能性がある反面、リスクもある株式。しかし、世界の大富豪などの記事を見ても、お金持ちの多くは、会社の経営者や創業者が占めていますから、株式との関わりは欠かせないようです。

普通の人がお金持ちになりたい場合、どう関わるのがいいのでしょうか?

日本人は株式投資が苦手?

先進国の中では家計資産における株式の比率が低い

株式会社には、株式を市場に上場している会社(上場会社)と、上場していない会社(未上場会社)があります。

日本の代表的な株式市場である東京証券取引所に上場している会社は約3,800社。上場会社の株式は、証券会社を通して誰でも買うことができます。お金を出せば、誰でも上場会社の株主になれるのです。いわゆる株式投資です。

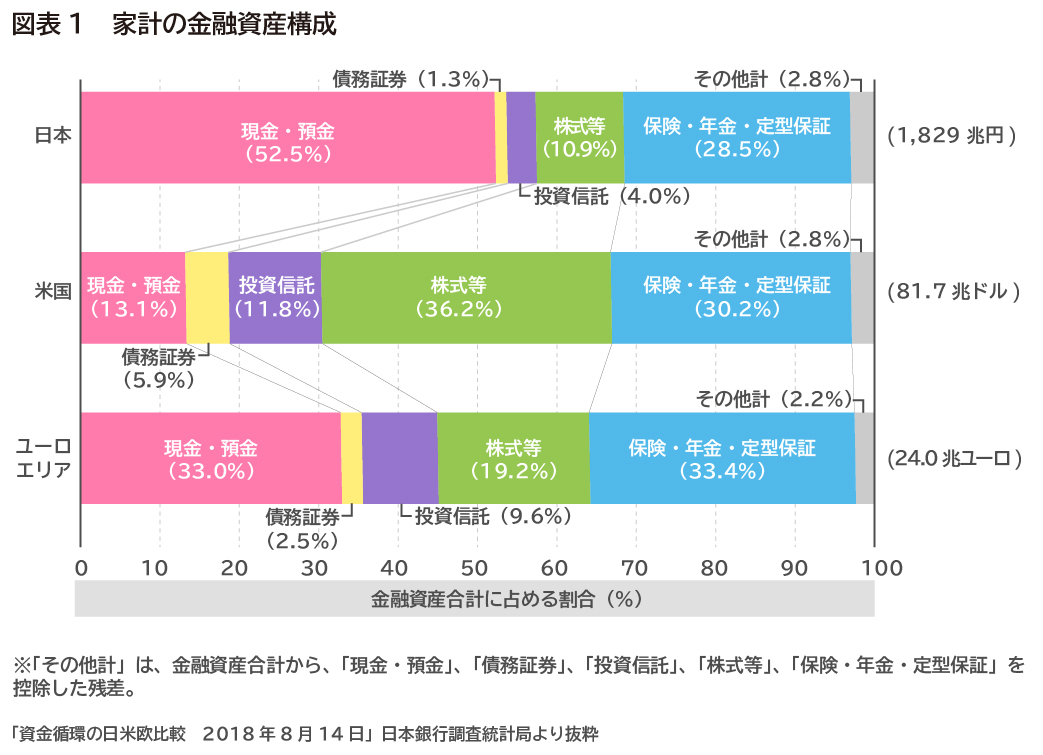

世界的に見て、日本は一般の人の株式投資の比率が低いと言われています。下の図(図表1)は、家計が、どのような金融商品で資産を保有しているかを日本、アメリカ、ヨーロッパで比較したものです。

日本では、預貯金が約半分を占めていて、株式は10.9%にすぎません。これに対してアメリカは36.2%、ヨーロッパは19.2%。先進国の中では、株式投資の比率はかなり低い方です。

複数の株式などに投資をする投資信託の比率も日本は4%しかなく、低い状況です。アメリカは11.8%、ヨーロッパは9.6%です。値下がりして資産が減ることへの不安が、日本人を投資から遠ざけているのでしょうか?

株式の比率が低いことにより、家計資産の増加率も他の先進国に比べると小さいことが指摘されています。日本の上場株式の平均的な値動きを示す日経平均株価は、2010年代の始めは1万円前後でしたが、現在は2万円前後ですから、10年ほど前に資産の一部を株式にしていたら、株式の値上がりを反映して資産が増えていた可能性は高いでしょう。

もちろん、自分のお金=家計をどうやりくりするかは、各家庭の判断ですから、無理強いすることはできません。

とはいえ、日本の政府としては、家計資産の一部が株式投資に回ることで、経済が活性化すると同時に、家計資産が増えることを目標に、投資の利益が非課税になる制度を期間限定で使えるようにしました。

ご存知の方もいると思いますが、「NISA」(少額投資費課税制度)です。NISAの口座を開設すると、その口座で株式や投資信託が購入でき、利益に対して通常なら約20%かかる税金が非課税になります。興味がある方は、NISAの仕組みや活用方法について、FPに相談してみるといいでしょう。

値下がりのリスクも心配だけど、そもそも、投資をするお金がないという人もいるかもしれません。貯蓄や投資のお金をどう家計から捻出すればいいのでしょうか。家計管理についてもFPに相談できます。

普通の人も億単位のお金を稼げる

億万長者という言葉があります。1億円持っていたら、間違いなくお金持ちでしょう。普段の生活から考えると、億単位のお金ははるか彼方のような気がしますが、普通に働いている人なら億単位のお金を稼ぐことができます。

一生でどれくらいのお金を稼げるか、掛け算してみてください。

一生涯でいくら稼げる?

働く期間は23歳から65歳までの43年間とします。

*平均年収500万円の人なら、500万円×43年=2億1,500万円

*平均年収350万円の人なら、350万円×43年=1億5,050万円

ただし、稼いだお金を全部自分のものにはできません。税金や社会保険料を引かれますから、手取りは80%程度です。生涯で稼ぐお金が2億1,500万円なら1億7,200万円、1億5,050万円なら1億2,040万円。この手取りも、日々の暮らしを維持するためには様々な支出が必要なので全部が手元に残るわけではありません。

一生涯でどれくらい使う?

住居費、食費、被服費、水道光熱費など生活のためにはどれくらいのお金を使うのでしょうか?期間は、23歳で働き始めてから85歳までの63年間とします。

*平均生活費が月額25万円なら、25万円×12カ月×63年=1億8,900万円

えっ?現役時代の平均年収500万円の人も、350万円の人も、どちらも手取り収入を超えてしまいました。生活費をもっと減らしたらどうなるでしょう?

*平均生活費が月額18万円なら、18万円×12カ月×63年=1億3,608万円

現役時代の平均年収500万円の人は手取り収入の範囲に収まりましたが、同350万円の人はまだ足りません。毎月の生活費以外にも、家電の買い換えや、引っ越し費用などがかかりますし、旅行など楽しみのためにもお金を使いたいのに‥‥。大丈夫です。65歳以降は公的年金をもらうことができます。

公的年金はどれくらいもらえる?

公的年金の受給額は、現役時代の働き方と給与の水準により異なります。現役時代の平均年収が500万円程度の会社員、同350万円程度の会社員が、65歳から85歳までの21年間もらうと想定します。

*現役時代の平均年収500万円の会社員の年金額は、国民年金と厚生年金を合わせて185万円程度

185万円×21年=3,885万円

*現役時代の平均年収350万円の会社員の年金額は、国民年金と厚生年金を合わせて150万円程度

150万円×21年=3,150万円

(いずれも年金加入期間は40年で現在の水準)

公的年金からも税金や社会保険料を引かれますから、手取りは85%程度です。現役時代の平均年収が500万円の人なら、3,302万円、同350万円の人なら2,678万円。

現役時代に稼ぐお金と、65歳からもらう年金を合わせると、手取りは1億4,718万円~2億502万円になります。これならなんとかなりそうです。さらに退職金や企業年金をもらえる人もいるでしょう。

とはいえ油断していると、稼いだお金や受け取る年金の合計が億単位でも、ほぼ生活費で使ってしまって手元にはお金が残らない、お金持ちへの道は遠いことになりかねません。

貯蓄や投資に回すお金を捻出するには、現役時代の収入を少しでも増やす努力をすることです。冒頭で紹介した2人は、株式の売却により大きなお金を手に入れましたが、仕事の収入も増えています。

自分の得意分野を伸ばす、コツコツと取り組むことにより、時間の経過とともにきっと花開いていくはずです。一方で生活費を引き締めることも大事です。稼ぐお金から、生活費として使うお金を差し引いた金額が多いほど、早くお金が貯まります。一生涯という大きな単位で収入や支出を確認しましたが、日々の小さな差も、1年、10年と積み重なることで大きな差になります。

お金を増やす複利の力

まずは、無駄な支出がないか家計を見直すことから始めましょう。手元に残すお金を少しでも増やして、それを継続することが、お金持ちへの第一歩です。そして、手元のお金がある程度の金額になったら、やはり株式投資なのでしょうか?

その前に、金利の差で、お金の増え方がどれくらい違うかを確認しましょう。生活費に使わずに、せっかく手元に残したお金です。少しでも有利に増やしたいですね。

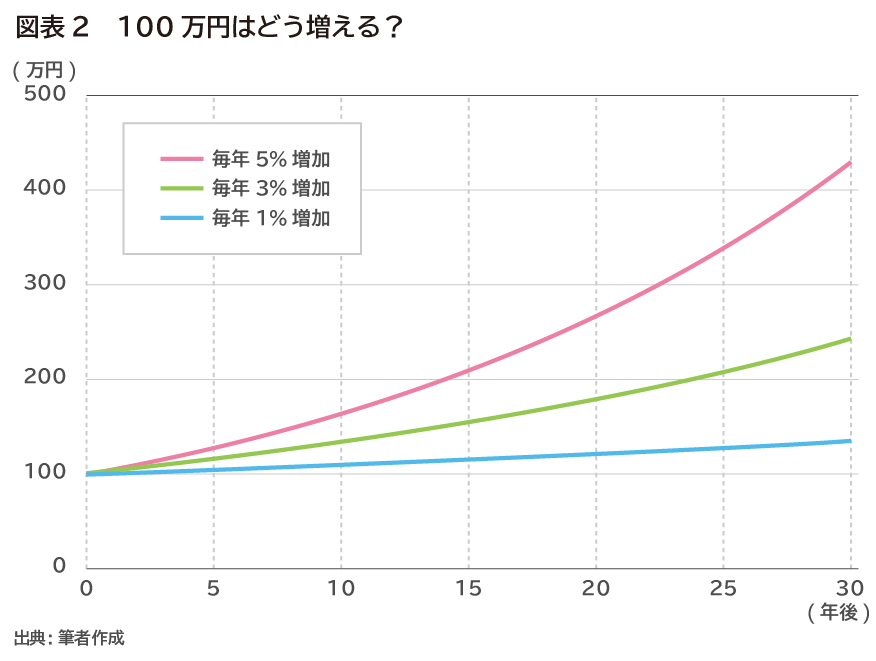

下のグラフ(図2)は、100万円がどう増えるかを表わしています。金利は1%、3%、5%の3パターン、いずれも複利の場合です。

金利は、通常1年間でどれくらい増えるかを表わします。金利1%なら、1年で1%増えますから100万円が101万円になります。そして単利の場合は、増えた1万円をそのまま置いておきます。

一方、複利の場合は、増えた1万円を元本の100万円に加えた101万円を次の年の元本とし、この1%が増えます。つまり2年目は101万円の1%で1万100円増えるので102万100円になります。

単利よりも複利の方がお金が増えるのです。1%の複利なら、30年後には1.3倍程度にお金が増えます。

金利1%でも、これくらいの差が付きますから、金利が高くなれば、単利と複利の差はもっと大きくなります。お金を増やしたいなら、なるべく高い金利で、複利で運用することです。

図2をご覧ください。金利3%の複利なら30年後には2.5倍近くに、金利5%の複利なら30年後には4.4倍程度に増えています。

72の法則をご存知でしょうか?72を金利で割ると、お金が2倍に増えるまでの年数(複利の場合)の目安がわかるというものです。

・金利1%なら、72÷1=72 お金が2倍になるのに72年かかる

・金利3%なら、72÷3=24 お金が2倍になるのに24年かかる

・金利5%なら、72÷5=14.4 お金が2倍になるのに14年半弱かかる

現在、定期預金の金利は、銀行にもよりますが0.01%程度です。

・72÷0.01=7200 なんと7,200年もかかる

お金を増やしたければ、定期預金以外の方法を使った方がよさそうです。ちなみに、会社の利益から株主に支払われる配当金の利回り(配当金を株価で割って計算)は現在2%程度です。

株価が変動しなければ、株式の購入額の2%程度が増えることになります。実際には株価は変動していますから、2%の配当金をもらっても株価が2%以上値下がりすれば、トータルでは損失。また配当金は受取れば複利にはなりません。一方で、2%の配当金を受取り、株価も上昇してお金が増える可能性もあります。

株式のリスクを減らす方法

株式を買う際、持株会を利用するとメリットがあります。給与天引きなので手間がかからないこと、奨励金(会社から出してくれるお金)を付けてくれる会社が多いこと、毎月定額で購入するので高値づかみを避けやすいことなどです。

一方で会社の業績によっては、株価が値下がりして損をする、最悪、倒産したら仕事と資産の両方をなくすのがデメリットです。勤務先に持株会がないケースもあるでしょう。

勤務先ではない会社の株式を、証券会社で買う方が冷静でいられるかもしれません。その場合も、1社のみだと、その会社の業績に自分の資産が大きく影響を受けることになります。

業種が異なる複数の株式を持つことで、リスクを分散することができます。複数の株式を買うにはたくさんのお金が必要になりますが、この問題を解消して一般の人も投資がしやすいように作られたのが投資信託です。1万円程度から購入でき、毎月の積立にもできます。

冒頭で紹介したBさんのように、自分で会社を設立するのはハードルが高い人も、投資信託の積立なら、身近な金融機関である銀行などで取り扱っているので取り組みやすいはずです。

資産の全部を株式や投資信託にする必要はありません。一部に組み入れることで、資産全体の利回りを高める効果が期待できます。支出にメリハリをつけて、お金を貯蓄や投資に回し、これを継続していくことが、ごく普通の人がお金持ちに近づく方法のようです。

投資信託の種類は多く、NISAやイデコなど、非課税で投資ができる口座には様々な条件があります。ファイナンシャルプランナーに相談し、まずは貯金ができる家計に改善し、毎月の貯金の一部を投資に振り向けていく仕組み作りを検討してはいかがでしょうか。何もしないままの人とは、10年後、20年後にきっと大きな差がつくことでしょう。

※本ページに記載されている情報は2019年8月23日時点のものです

【参考文献】

日本銀行 資金循環の日米欧比較 2018年8月14日日本銀行調査統計局

https://www.boj.or.jp/statistics/sj/sjhiq.pdf

坂本 綾子(さかもと あやこ)

株式会社プラチナ・コンシェルジュ

ファイナンシャルプランナー 大学在学中より雑誌の編集に携わり、卒業後に取材記者として独立。1988年よりマネー誌、女性誌にて家計管理や資産運用の取材記事を執筆。1999年ファイナンシャルプランナー資格取得。執筆に加えて、家計相談やセミナー講師も務める。