【FP解説】家計簿は「項目」がキモ!たったこれだけで続く、貯まる

あなたに合った家計簿とは?人によって家計簿のスタイルや項目は違って当たり前。「何に使ったかではなく、何のために使ったか」という観点で項目を分けていますか?一人暮らしの人、ざっくり把握したい人、きっちり管理したい人など目的によって項目の良し悪しは異なります。適切なつけ方を実践すれば、ムダを見直し、お金が貯まる体質に変われます。

最終更新日:2020年9月28日

目次

家計簿をつける目的は?

【1】家計簿をつけようと思ったきっかけ

日々、どんぶり勘定で暮らしている人が、一念発起して「家計簿をつけよう」と決意する時。それはいったい、どんな時なのでしょう?

「毎月赤字で、どれだけお金を使っているかわからない」

「お金を何に、どのくらい使っているのか、わからない」

「贅沢をしているつもりはないが、なぜかいつもお金が余らない」

ほとんどの方は、このように支出が把握できていない時。

具体的には、支出の「総額」と「内訳」です。

特に内訳、家計簿でいう「項目毎」の支出の把握ができていない時です。項目毎の支出が把握できるようになれば、自分の無駄遣いがわかり、家計の見直しができます。多額の使途不明金があると、いつまでも無駄がわからず、家計の見直しは難しくなります。

家計簿の目的は何?

家計簿をつける目的は、以下の2つが上げられます。

1. お金の流れを把握すること

2. 支出の無駄を把握して、家計の見直しをすること

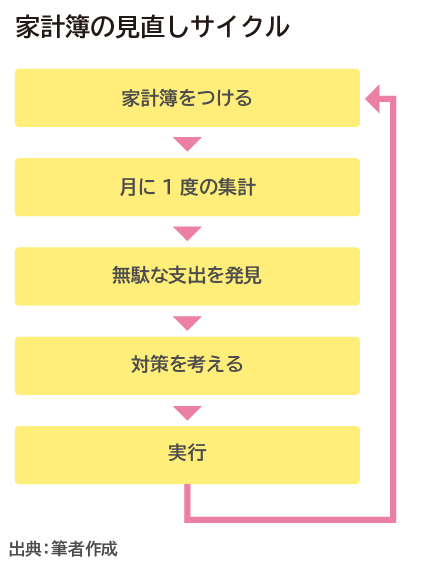

家計簿は、あなたやあなたの家庭のデータの蓄積なので、続けることが大事です。そして、家計簿をつけ続けたら、見直す必要があります。

よく「家計簿はつけているけど、後から見直すことはない」という人がいます。これはとても勿体無いことです。せっかく日々のお金の支出を家計簿で項目毎に分けているのです。毎月その数字を集計して、無駄な支出がないか、見直して対策を立てましょう。最終的な家計簿の目的は家計を赤字から黒字にして、お金を貯めるという流れをつくることです。何のためにしているか目的をしっかりと意識してください。

【2】家計簿の項目で大切なことは?

家計簿をつけようとレシートを手にして、「これはいったい何費にすればいいんだろう」と悩み、嫌になったことはありませんか?

食費、日用品費、住居費、水道光熱費、被服費、教育費、交通費、娯楽費、通信費、医療費、車両費、保険料、交際費、特別費、お小遣いなど

細かく分けるともっとたくさんの項目があります。あまりに細かくて億劫になりましたか?

家計簿の項目は自分で決めましょう。少ない項目から始めて、つけながら、「この項目は分けたほうがいい」と思えば、項目を増やすという方法もあります。

例えば、「食べる」という支出は『食費』になります。しかし、日々の食材を買うお金、家族のお楽しみの外食のお金、仕事でのお付き合いでの食事代をすべて食費にすると無理がありませんか?

『食費』ばかりがとても多い家計となり、「もっと安い食材を買わなくては」「食費の節約をしなくては」といった方向のずれた対策になります。

この場合は日頃家で食べる食事の『食費』、家族のお楽しみの外食は『娯楽費』、外食が多い家庭であれば『外食費』、仕事でのお付き合いの食事は『仕事費』などに項目を振り分けてもいいのです。

「何に使ったかではなく、何のために使ったか」で項目を考えると分けやすいですよ。

人によって、家計簿の項目は違って当たり前です。生活スタイルが違うのですから。

フレキシブルに考えて、自分に合った項目で家計簿をつけてください。そして振り分け方のマイルールを決めましょう。ただし、一度決めたら毎月同じ項目に分けることだけは徹底してください。毎月違う項目に入れてしまうと、比較検討することができなくなります。

自分にあった家計簿の項目の決め方

【1】一人暮らしの人や独身の人におすすめの項目

一人暮らしの人や独身の人の家計簿は世帯構成員が複数いる人の家計とは異なる項目や目的をもってつけることをおすすめします。

例えば、『お小遣い』についての考え方が単身者の家計簿と複数人世帯の家計簿では異なります。

複数人世帯の家計簿では各自の『お小遣い』の金額までで、小遣いの内訳については自由、家計簿につけない方が無難です。

しかし、一人暮らしの人や独身の人の家計の場合は、複数人世帯の人の『小遣い』にあたる支出が家計の全てになります。そのため、『小遣い』にあたる支出の内訳までしっかりと管理できる家計簿のつけ方にする必要があります。

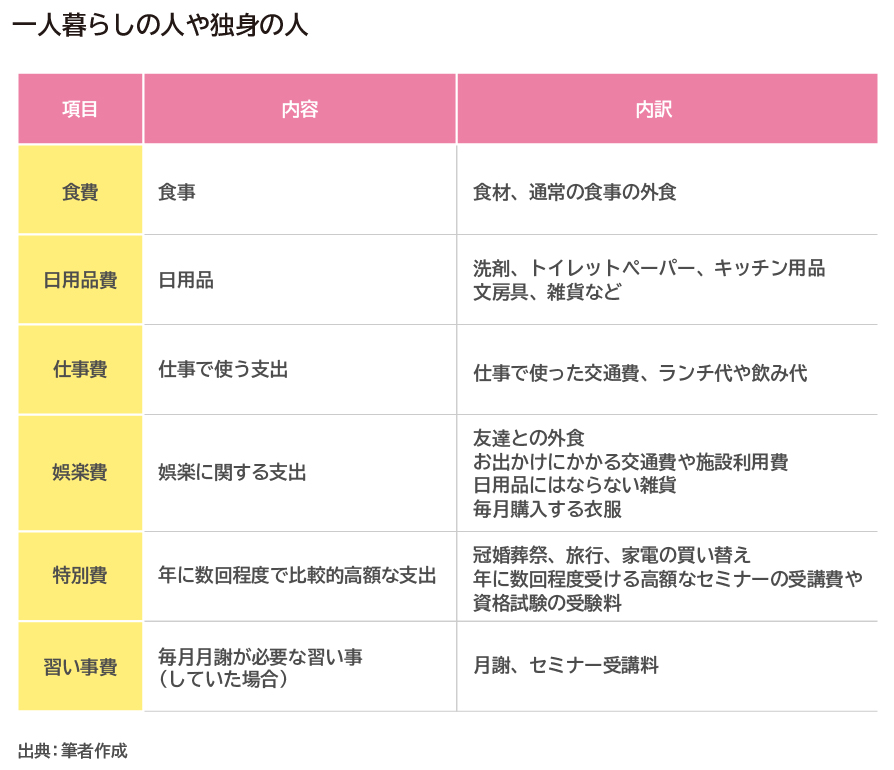

一人暮らしの人や独身の人の家計簿の項目でおすすめは、『食費』『日用品費』『仕事費』『娯楽費』『特別費』の5項目です。その他に必要な人は『習い事費』などを追加しましょう。全体の項目は3~6項目ぐらいにすると、シンプルに管理しやすい家計簿になります。

・(1)『食費』

『食費』は、日々の食材の支出のみとします。通常の食事としての外食は『食費』でもかまいませんが、友人との食事は『娯楽費』、仕事関係のお付き合いの食事は『仕事費』で分けて記入しましょう。

・(2)『日用品費』

『日用品費』は、定期的になくなったら補充する日用品のみとします。

・(3)『仕事費』

『仕事費』は、仕事で使う支出のみとします。

例えば、仕事で使った交通費やランチ代、飲み代などが該当します。

・(4)『娯楽費』

『娯楽費』は、娯楽に関する支出のみとします。

例えば、友人との外食、お出かけにかかる交通費や施設利用費、日用品にはならない雑貨などです。衣服も毎月購入するなら『娯楽費』に分けましょう。

・(5)『特別費』

『特別費』は、年に数回程度で比較的高額な支出のみとします。

例えば、冠婚葬祭、旅行、家電の買い替えなどです。

衣服も年に数回しか購入しないというのであれば、『特別費』に分けてもいいです。購入頻度で考えるとわかりやすいでしょう。

・(6)『習い事費』

毎月月謝が必要な習い事をしている場合は『習い事費』という費目を作成しましょう。

年に数回程度受ける高額なセミナーの受講費や資格試験の受験料などは『特別費』に分けてもいいですね。

一人暮らしの人や独身の人の家計簿の項目は、複数人世帯の一般的な家計簿とは変えたほうがつけやすいです。上記の項目に分けると、何にお金をかけているか、無駄な支出はないか、明確にしやすく、管理しやすい家計簿になるでしょう。

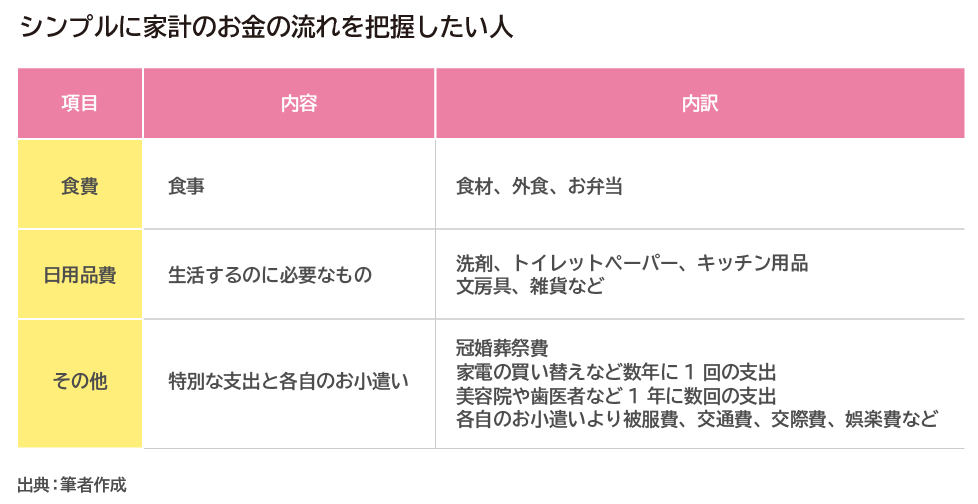

【2】シンプルに家計のお金の流れを把握したい人におすすめ

家計簿をつけるうえでネックになるのは、手元のレシートは食費、日用品費、娯楽費などどの項目なのか悩むことです。項目が多くなると仕分けが面倒になります。悩まないように、最初から項目の数を少なくしてみてはいかがですか?驚くほど家計簿をつけることが楽になります。

ザックリでいいから家計簿をつけたいという人や、家計簿初心者の人におすすめの項目の例です。『住居費』や『水道光熱費』など毎月の固定費以外は『食費』『日用品費』『その他』の3つに分けます。

・(1)『食費』

食材、調味料、外食、お弁当などです。外食費は食費に振り分けて、赤字で書いて目立たせておけば、後から外食の回数を確認しやすくなります。

そして、長く続けるためにはストレスなく記入できることがポイントです。

例えば、食費は「買った日付、買った場所、値段」だけ記入してあれば、大体の支出内容は把握できます。値段はレシートに書いてある合計額のみ記入します。

食費だけは週単位で小計を出しておくと1か月終わる時には4~5個の数字を足すだけなので計算が楽にできます。また、週単位で小計を出すたびに、お金の使い方の見直しもできます。

・(2)『日用品費』

洗剤、トイレットペーパー、キッチン用品、文房具、雑貨など、生活するのに必要なものです。

食費と同様に「買った日付、買った場所、値段」だけを記入してあれば、大体の支出内容は把握できます。値段はレシートに書いてある合計額のみ記入します。

・(3)『その他』

冠婚葬祭費、家電の買い替えなど数年に1回の支出、美容院や歯医者など1年に数回の支出など特別な支出と被服費、交通費、交際費、娯楽費など各自のお小遣いからの支出があります。

固定費以外の3つの項目の中では、比較的削減可能な項目です。

このように、生活に必要なものと、不定期だけど必要な支出、いざとなれば削減可能なもの、というように大きく振り分けてみましょう。

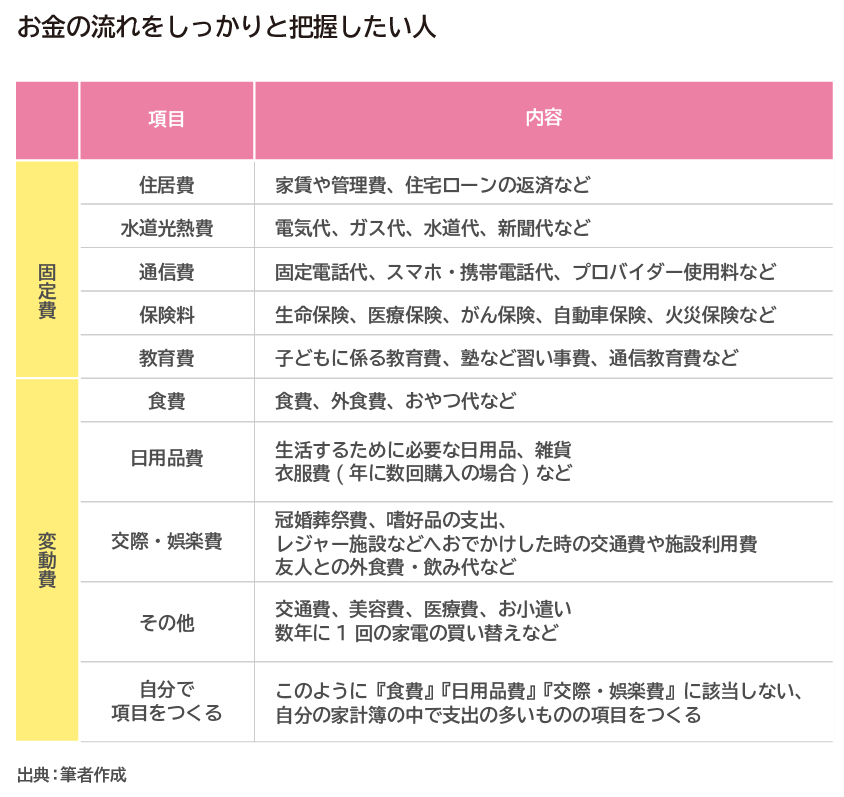

【3】お金の流れをしっかりと把握したい人におすすめ

まず固定費と変動費に分けます。

・(1)固定費

固定費は毎月ほぼ変動のない支出と考えてください。

固定費の削減は住宅ローンの借り換え、水道光熱費の料金プランの見直し、スマホや携帯プランの見直し、保険の見直しなどで大幅な削減効果があります。

・『住居費』

家賃や管理費、住宅ローンの返済など。

・『水道光熱費』

電気代、ガス代、水道代、新聞代など。

・『通信費』

固定電話代、スマホ・携帯電話代、プロバイダー使用料など。

・『保険料』

生命保険、医療保険、がん保険、自動車保険、火災保険など。

・『教育費』

子どもに係る教育費、塾など習い事費、通信教育費など。

・(2)変動費

・『食費』

食費、外食費、おやつ代など。

外食も日常的な食事であれば、『食費』にいれて、すこし豪華な食事やお祝いの食事は『交際・娯楽費』に振り分けるなど、自分でマイルールを決めてください。

・『日用品費』

生活するために必要な日用品、雑貨など。

年に数回しか衣服を買わないのであれば、衣服費をこの『日用品費』に記入してもいいです。衣服費を『日用品費』にいれるか、別に項目を作るかは自分で購入頻度などから判断しましょう。

・『交際・娯楽費』

冠婚葬祭費、嗜好品の支出、レジャー施設などおでかけした時の交通費や施設利用費、友人との外食費・飲み代など。

・『その他』

それ以外のどこにも分類されない支出です。

例えば、交通費、美容費、医療費、お小遣い、数年に1回の家電の買い替えなどがあります。

・自分で項目をつくる

例えば、車を持っている人でしたら、『車両費』としてガソリン代、駐車場代、車検代、車の税金、自動車保険などがあります。

衣服を毎月購入する人やクリーニング代がかかる人であれば、『衣服費』にしてもいいですね。

また、習い事をしていたり、資格試験の勉強をしていたり、セミナーに毎月参加したり、書籍を毎月数冊購入する人であれば、『習い事費』という項目をつくりましょう。

このように『食費』『日用品費』『交際・娯楽費』に該当しない、自分の家計簿の中で支出の多いものの項目をつくっておくと、この項目で使いすぎていないかを把握できます。趣味や自分への投資を家計のブラックボックスにしないためにも、項目をつくることをおすすめします。

また、隠れ支出を見つけるためにも項目をつくります。

よく使いがちな100円ショップ、コンビニ、ベーカリー、通販などでつい無駄使いしていませんか?

もし心当たりがあれば、その項目をつくって月々いくら使っているかをチェックしましょう。日々の100円も月単位となると大きな支出となっているかもしれません。

【4】まとめ

タイプ別で家計簿に必要な項目とアレンジの方法をお伝えしました。

最初から完璧を目指さず、コツコツ続けてください。

目標は無駄な支出のない、お金が貯まる家計です。

あなたにあった家計簿選び

【1】パソコンソフトやスマホアプリで管理

・メリット

スマホアプリではレシートを自動で読み込むという便利な機能があります。預金口座やクレジットカードと連動して管理してくれるものもあり、家計全体を簡単に管理できます。

・デメリット

アプリの種類が多くて、どれを選べばよいか迷います。

また、便利な機能が多いのはいいのですが、操作が多すぎて、使いこなせないし、覚えられないという人もいます。

【2】表計算ソフトでパソコン管理

・メリット

自分だけのオリジナル家計簿がつくれます。

表計算ソフトでつくると自動計算できます。

・デメリット

表計算ソフトがある程度使いこなせる必要があります。

アプリと違い、自動で項目に分かれないので、項目分けに迷ってしまう可能性もあります。

【3】手書き

・メリット

自分で好きな項目で好きなようにつけられます。基本的には複雑な計算は必要ありません。パソコンに不慣れな人にはおすすめです。

・デメリット

計算を自動でやってくれません。自分で計算する必要があります。

項目分けも自分でする必要があるので、迷ってしまう可能性があります。

【4】まとめ

どの方法を選んでもメリットとデメリットがあります。例えば、隙間時間にササッと家計簿をつけたい人にはスマホアプリはピッタリです。日々の買い物をレシートで読み込んでいけばいいのですから、お手軽です。自分だけの家計簿をつくりたいという人には表計算ソフトや手書きがおすすめです。

特徴を理解して、自分に合った方法でできるだけ続けることを目標にはじめてみてください。

困った時にはFPにご相談を!

お金のことで困った時、誰に相談していますか?

ファイナンシャルプランナー(FP)はお金の専門家です。家計の見直しや資産形成などのプロフェッショナルとして、お金のことで困った時に相談できる相手です。

「家計簿をコツコツと続けているのに、なかなかお金が貯まる家計にならない」など、家計簿を頑張っているのになかなか結果に結びつかない人には、「FPに相談する」という選択肢があることをお伝えしたいです。

お金の悩みを解決するプロとして、FPは悩みに寄り添います。一人では気がつかなかった無駄な支出を発見して、お金が貯まる家計にするお手伝いをします。まずはFPに相談してみませんか。

※本ページに記載されている情報は2019年8月15日時点のものです

黒木 留美

保険も投資信託も売らない独立系のファイナンシャルプランナー。カフェでランチ会を主催、「ねんきん定期便」セミナー・「iDeCo」スタートセミナーなど個人で老後資金を増やしたい方に向けて、セミナーを開催。企業向けでは「企業型確定拠出年金」セミナーを開催して、「大企業だけではなく、中小零細企業でも企業型DC導入可能、大企業に劣らない退職金制度導入を!」と発信。また、4月から地元専門学校にて、FP2・3級対策講座の講師としても活動中。大人のお金の教養としてFP 3級の勉強を推進。試験合格を目指しつつ、生活に役に立つFP勉強会を自主開催しています。