【FP監修】世帯年収1,000万円の実態は?手取り額や生活スタイル、貯蓄事情まで

「世帯年収1000万円」の家庭はどれくらいいるのでしょう?どのような生活をして、貯蓄はどれくらいあるもの?年収1000万円の世帯の7割以上が1000万円の資産を保有している一方で、貯蓄ゼロの世帯も多くみられます。年収1000万世帯の生活の実態や意外な落とし穴などについてFPが解説します。

最終更新日:2021年3月17日

この記事の早わかり要約 読了目安時間:

世帯年収が増加するごとに共働き率も上がっていく傾向がみられる

単身で稼ぐか共働きかで手当や所得税の金額が異なり手取り額に影響する

世帯年収1,000万円でも貯蓄できないケースも。意識的な資産形成が必要

目次

日本に年収1,000万円世帯はどのくらいいるの?

1世帯あたりの平均所得金額

世帯年収1,000万円は「お金持ち」なのでしょうか?厚生労働省の平成29年(2017年)国民生活基礎調査によると、2016年の1世帯あたりの平均所得金額(※1)は560.2万円、中央値は442万円でした。

平均値は一部の高所得者の数値にひっぱられ実態よりも高くなる傾向にあるため、中央値の方が実態に近い数値といわれています。つまり、一般的な世帯年収は442万円。となると、世帯年収1,000万円というとやはり「お金持ち」といってよいでしょう。

(※1)国民生活基礎調査での「所得」とは、会社員の場合、勤め先から支払いを受けた給料・賃金・賞与の合計金額をいい、税金や社会保険料も含まれた金額をいいます。よって、ここでいう「1世帯あたりの年間所得」は「世帯年収」と同じと定義しています。

世帯年収1,000万円以上の世帯は12.6%

では、世帯年収1,000万円の世帯は一体どのくらいいるのでしょうか?

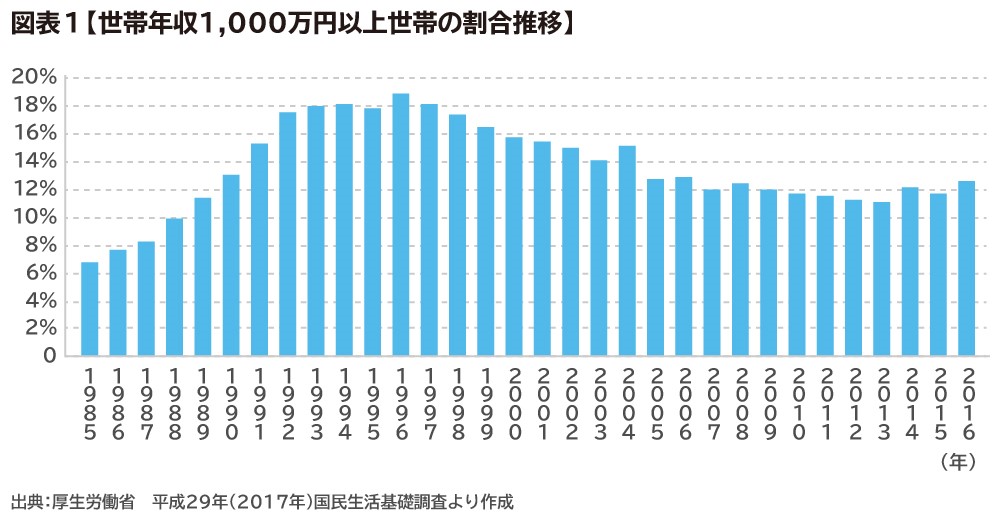

同調査によると、世帯年収1,000万円以上の世帯は12.6%であり、8世帯に1世帯が当てはまるということになります。

なお、世帯年収1,000万円以上の世帯は1996年の18.9%をピークに減少傾向にありましたが、2013年の11.1%から再び増加に転じています。

世帯年収1,000万円以上は共働きが多い?

国税庁が公表している民間給与実態統計調査によると、2016年の年収1,000万円以上の給与所得者は全体の4.2%です。

つまり100人の給与所得者がいたら、年収1,000万円を稼いでいる人は4人程度ということになります。しかし、世帯年収1,000万円以上の世帯の数は、その3倍近くいるということになります。

これは夫と妻のダブルインカム、共働きの効果ともいえるのではないでしょうか?

総務省の家計調査から世帯収入別の共働き率を2016年のデータでみてみましょう。世帯収入が200万円以下の世帯では共働き率は10%ですが、世帯収入300~350万円は13.8%、500~550万円は37.9%、700~750万円は50.4%、そして1,000~1,250万円では58.8%と、世帯年収が増加するごとに共働き率も上がっていきます。

近年、共働き世帯は益々増えており、夫婦で力を合わせて家計を豊かにしていく、そんな働き方が定着しているようです。

年収1,000万円の実態に迫る!手取り額や生活は?

年収1,000万円の手取り額は750~800万円

年収1,000万円といっても、すべてを自由に使えるわけではありません。では、自由に使える金額である手取り額はどのくらいなのでしょうか?まず、手取り額を以下のように定義します。

手取り額=年収-(社会保険料+所得税+住民税)+各種補助金等

社会保険料や税金等の金額は、収入額や家族構成、働き方などにより変わってきます。以下をモデルケースとして計算してみましょう。

単身と共働きを比較したモデルケース

夫40歳、妻35歳、子ども2人(6歳と4歳)の4人家族。

(1)夫が単独で働き年収1,000万円の場合

(2)共働きで夫と妻の年収が各々500万円の場合

まずは収入面をみてみましょう。中学生修了までの子どもがいる場合、今は児童手当が支給されています。

児童手当は、0~3歳未満には一律1万5,000円、3歳~小学校修了までは1万円、(第3子以降は1万5,000円)、中学生は一律1万円が支給されます。ただし、所得制限があり制限額以上の場合は一律5,000円となります。

今回のモデルケース(1)では所得制限にかかってしまうため、支給額は一人月額5,000円、子ども二人分で年額12万円となります。一方、(2)の共働きの場合は満額支給されるため、二人分で年額24万円となり、夫が単独で働く場合の倍額を受取ることができます。

【FP解説】子どもの教育資金どう準備する?学資保険や国の支援制度も活用しよう

支出面では、特に所得税で大きな差が出てきます。所得税は累進課税のため、一人あたりの課税所得(※2)が多くなればなるほど納税額も多くなります。

(1)の夫が単独で働いた場合の課税所得を572万円とすると、所得税率は20%となり納税額は約73万円です。一方、(2)の共働きの場合の一人あたりの課税所得は230万円程度です。

よって、所得税率は10%となり、納税額は2人分合計しても約27万円となります。そして、所得税の他に住民税も10%程度かかってきます。

共働きの場合は年金や健康保険等の社会保険料を二人分支払うことになりますが、それでも夫が単独で働いた場合よりも、手取り額は50万円程度多くなる計算です。試算の手取り額は、夫が単独で働いた場合は749万円、共働きの場合は800万円となります。

※筆者作表

年収1,000万円以上の世帯の資産額は?

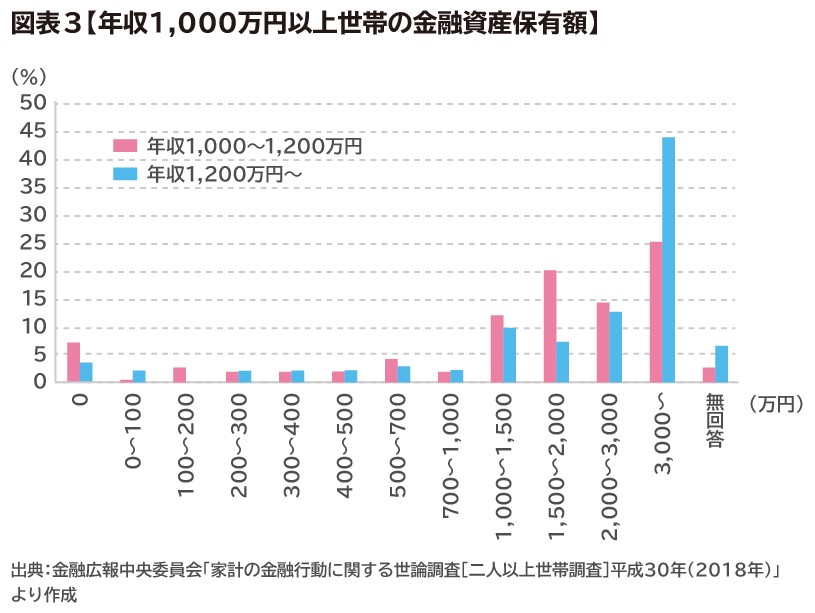

世帯年収1,000万円以上の世帯では、どのくらいの金融資産を保有しているのでしょうか?金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査]平成30年(2018年)」から、世帯年収1,000~1,200万円の世帯の資産状況をみていきましょう。

世帯年収1,000~1,200万円の世帯が保有する金融資産の平均値は2,661万円、中央値は1,700万円です。

一番割合が多いのは、3,000万円以上を保有する世帯で25.5%。4世帯に1世帯は3,000万円以上の金融資産を保有しているということになります。そして次に多いのが、1,500~2,000万円で20.4%です。

年収1,000万円の世帯では、7割以上の世帯が1,000万円以上も金融資産を保有し、4分の1の世帯が3,000万円以上を保有しているということがわかります。また、目標とする金融資産の金額は3,719万円となっています。

年収が1,200万円以上になると、保有する金融資産はさらに増加します。平均値4,387万円、中央値2,700万円となり、3,000万円以上の金融資産を持つ割合は44.3%となります。そして、目標とする金融資産の金額は6,550万円まで引きあがります。

では、金融資産の内訳はどのようになっているのでしょうか?

世帯年収1,000万円の世帯なら、運用なども積極的に行っているのではないかと思うかもしれません。しかし実態は、預貯金の割合が49.9%で半数を占め、次いで生命保険が16.9%、そして株式14.3%となっています。

預貯金や保険、個人年金、財形貯蓄などほぼリスクのない商品を加えた無リスク資産の割合は全資産の約8割を占めています。この傾向は年収1,200万円以上世帯もほぼ同様となっています。

次に、手取り収入に対する貯蓄割合をみてみましょう。

年収1,000~1,200万円の世帯では、平均で手取り額の14%を貯蓄しています。夫が単独で働いている場合の手取り額を749万円とすると毎年104万円、共働きで手取り額が800万円とすると毎年112万円を貯蓄しているということになります。

割合としては、約3割の世帯が手取り額の10~15%の貯蓄をし、次いで2割弱の世帯が手取り額の20~25%の貯蓄をしています。もしも手取り額の25%を貯蓄できれば、年間150~200万円の貯蓄ができることになります。

理想的な貯金の割合は何%?貯蓄率の目安を知って家計管理に役立てよう!

どのような暮らし・生活をしているの?

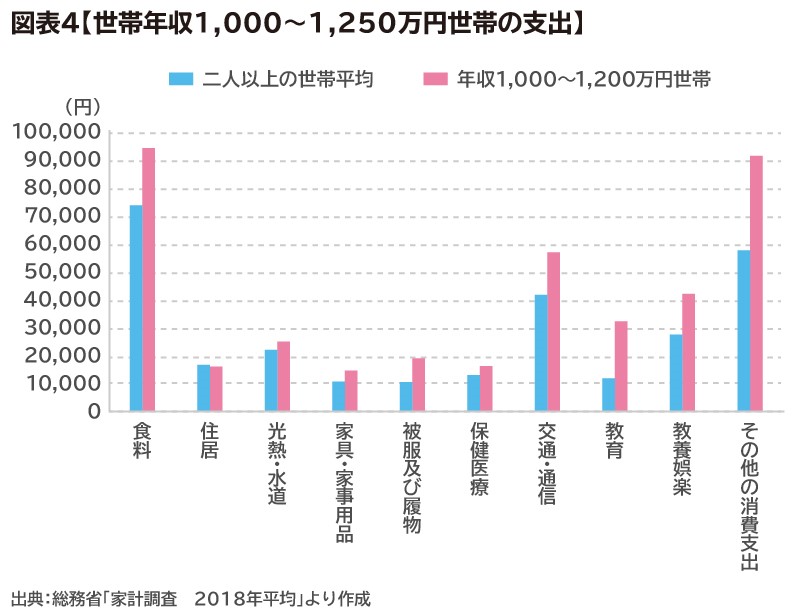

世帯年収1,000万円の世帯では、どのような生活をしているのでしょうか?再び家計調査から、世帯年収1,000~1,250万円の家計を平均値(年収612万円)と比較しながらみていきましょう。

世帯年収1,000~1,250万円の世帯人数は3.51人なので、4人家族をイメージして考えるとよいでしょう。

まずは持ち家率です。持ち家率は88.5%で、平均の84.6%よりも若干高い数値となっています。

毎月の支出は40万円です。全世帯の平均値は28万円なので、毎月12万円多く使っていることになります。

ではこの超過している12万円分の支出は、実際何に使われているのでしょうか?

食費は毎月9.4万円です。1週間で使える額は2.3万円、日額では3,000円ちょっととなります。4人家族で日額3,000円程度ということは、それほど贅沢をしているという感じはありません。平均値は7.3万円なので、日額になおすと500円程度の差しかありません。

逆に平均値と大きく差が開いているのが教育費の3.2万円です。平均値の1.1万円と比べると、3倍近い支出となっています。

この教育費とは、授業料、教材費、補修教育等の純粋な教育費のみであり、より幅広い教育関連費でみてみると4.8万円(平均値1.8万円)、年間では57.6万円(平均21.6万円)となり、高所得者層は教育熱心というのが垣間見られる形となっています。

意外だったのが交際費です。交際費はその他の消費支出に含まれるのですが、平均値2万円に対し、世帯年収1,000~1,250万円の世帯では2.6万円とそれほど大きな差がありませんでした。

年収1,000万円の世帯でも貯蓄ゼロは珍しくない

世帯年収1,000万円というと一般的には「お金持ち」なのかもしれません。しかし、実態は意外と普通であり、平均と比べて特別に贅沢をしているという感じではありません。

支出項目ではそれぞれ少しずつ平均値を上回っていますが、その程度ということです。逆にいうと、世帯年収1,000円の世帯ですごく贅沢をしてしまうと、すぐに家計は回らなくなってしまい、たちまち貯蓄ゼロに陥る可能性があるということを認識しなければなりません。

年収1,000~1,200万円の世帯では平均で手取り収入の14%、年間では100万円以上を貯蓄しています。しかしその一方で、11%の世帯が「貯蓄をしなかった」と答えています。これは年収1,200万円以上の世帯でも同様です。年収1,000万円以上世帯でも、10世帯に1世帯が貯蓄をしていないというのも事実なのです。

図表3をみてみると、年収1,000万円以上でも金融資産がゼロの世帯がいるということがわかります。年収1,000~1,200万円の世帯では7.3%、年収1,200万円以上の世帯でも3.8%もの世帯は金融資産がゼロとなっています。4世帯に1世帯が3,000万円以上の金融資産を保有している一方、全く資産を築けていない世帯もこれだけいるということです。

世帯年収1,000万円なのにお金が貯まらないなら…

おすすめは先取り貯蓄

資産形成をしたいのならば、先取り貯蓄をお勧めします。先に必要な金額を貯蓄に回してしまうのです。

いつの時点でどのくらいの資産を貯めたいのか、ファイナンシャルゴールを設定すれば、おのずと毎年貯蓄すべき金額は決まってきます。

例えば、現在40歳で65歳までに3,000万円を貯めたいと考えた場合、残された時間は25年間です。25年で3,000万円を貯めるには、毎年120万円を貯蓄にまわせば実現できます。

世帯年収1,000万円の場合、手取り額は750~800万円です。手取り額750万円から120万円を貯蓄に回した場合、使える金額は630万円。月額になおすと52.5万円です。

そこで、月に使う金額を最大50万円として、支出を整理してみるのです。月額50万円は年収1,000万円世帯の平均支出額40万円よりも10万円も多い金額です。きちんと整理すればできない額ではないはずです。

老後資金はいくら必要?公的年金だけで足りるの?夫婦&シングルの場合

年収が高いうちに資産を蓄える

高い年収を得ている場合、それがいつまで続くのかということも考える必要があります。収入が高いということは素晴らしいことですが、それを維持していくことは大変なことです。年収が高いうちにしっかりと資産を蓄え、いざという時に備えるということも必要でしょう。

世帯年収1,000万円の世帯は、「自分はお金持ち」という意識が贅沢へと駆り立て、逆に家計を苦しめてしまうということがないように気をつけなければなりません。年収が多いとつい人は強気になってしまいます。また、プライドも高くなりがちです。

一度上げてしまった生活水準はなかなか下げることが難しいものです。使うのが悪いと言っているわけではありません。身の丈にあった支出をしていく必要があるということです。

上手に資産形成をしたいならFPに相談

年収が高いのになかなか貯まらないなと思ったら、または、もっと上手に資産形成をしたいと思ったら、一度FPに相談してみてはいかがでしょうか?本当に何が必要なのか整理し、今後のライフプランを一緒に考えてくれるはずです。

大切なものの優先順位を決め、優先順位の低いものは思い切ってやめてしまうという決断も時には必要です。

世帯年収1,000万円の方は、きちんと収支の整理をし、貯めたいという思いをしっかりと持つことができれば、家計を大きく改善することができます。それを実現するためにも、一度お金の専門家であるFPに相談して、自分の思い描くライフプランを是非実現してください。

※本ページに記載されている情報は2021年2月17日時点のものです

【参考文献】

厚生労働省「平成29年(2017年)国民生活基礎調査」

国税庁「平成28年(2016年)分 民間給与実態統計調査」

ほか

工藤 清美(くどう はるみ)

相談業を中心に活動。金融商品の販売ではなく、クライアントファーストを第一にコンサルティングを提供する。米国に毎年視察に行き、最先端のノウハウを吸収。信頼できる士業などと一緒に資産運用や相続対策などの実行支援を行っている。