【FP解説】子どもの教育資金どう準備する?学資保険や国の支援制度も活用しよう

多くの家庭で負担となるのが子どもの教育資金。子育てにかかる費用は、子ども1人につき1,000万円以上なんて話も耳にするけれど、実際はどのくらいなの?どうやって準備すればいいの?そんな疑問にお答えします。

最終更新日:2020年9月30日

目次

子どもの教育費はどれくらいかかる?

子育て費用の大部分を占めるのが教育にかかるお金です。学校へ支払う授業料などはもちろん、塾や習い事の月謝や、遠方の学校へ通うために自宅を離れる場合の家賃や光熱費、食費といった学校外の教育費も含めて考える必要があります。

一般的には子どもが小さいうちからハッキリとした進路を決めるのは難しいので、平均的な数値をもとに、わが家の場合はこのくらいと概算するところから始めましょう。

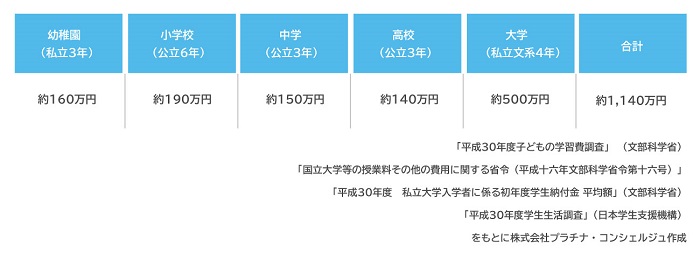

幼稚園~大学までにかかる教育費シミュレーション

大きなポイントとして大学や大学院、専門学校などまで進学させることを想定するか(教育期間の長さ)、公立か私立か(学費の高さ)があります。

私立校に通う子ども(学生)の割合は、幼稚園で約85%、小学校で約1%、中学校で約8%、高校で約33%、大学で約74%と、幼稚園を除くと年齢が高くなるほど増える傾向があるので、まだ明確な進路は持っていない段階で教育資金準備のために想定するなら「幼稚園と大学のみ私立」が1つのモデルケースといえるでしょう。

図表1 モデルケース「幼稚園と大学のみ私立」

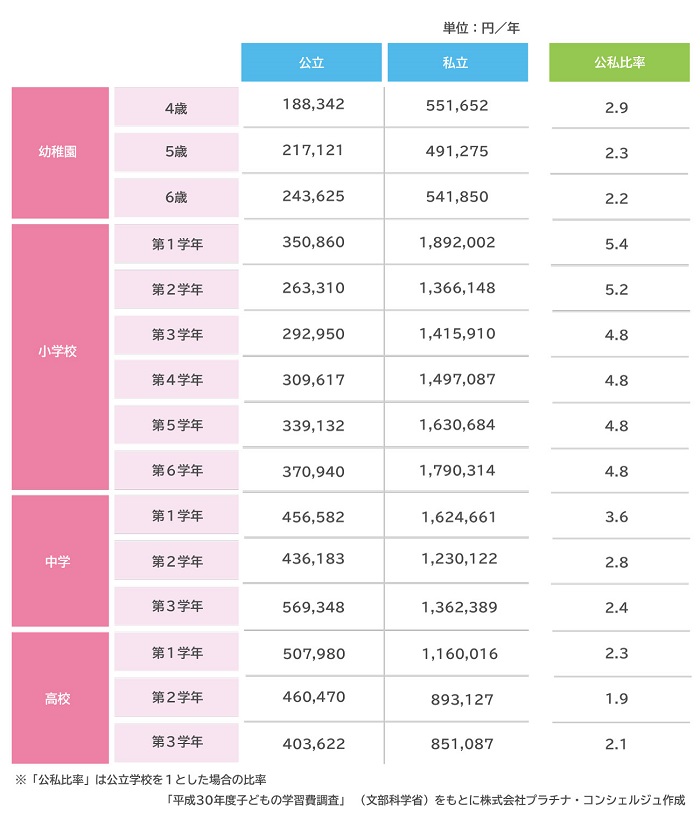

私立か公立かで教育費には大きな差が出る

下記の図表では、幼稚園から大学進学までを想定して、公立校、私立校の目安となる教育費を示しました。

図表1では、幼稚園と大学のみ私立ケースの教育費合計が約1,140となりましたが、すべて公立校を選ぶコースではおよそ850万円ですが、すべて私立校を選ぶコースになると約3倍の2,330万円となります(私立大学では、文科系よりも理科系の学部の方が授業料などは高くなる傾向があるため、区別して記載しています)。

図表2 幼稚園~高校卒業までの教育費

図表3 大学(4年)の教育費

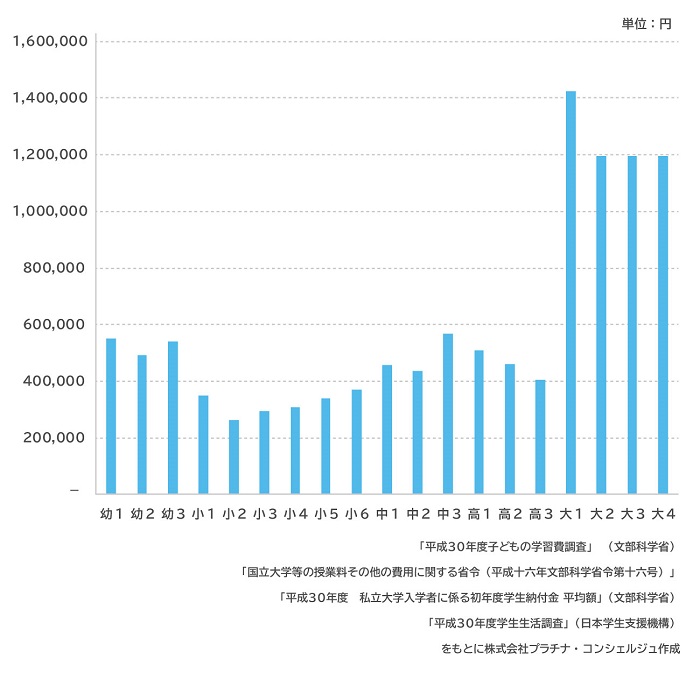

教育費のピークを把握する

こうして概算してみると1人分でも相当な金額ですが、子どもが2人以上いる場合はさらに人数分の教育費を見込んでおかなければなりません。ただ、実際には1,000万円以上のお金を一度に支払うわけではないので、いつ教育費がふくらむかを把握することが大切です。

例えば前述の「幼稚園と大学のみ私立」コースであれば、小学校から高校までの教育費は年30万円~50万円程度ですが、大学入学以降は年100万円~180万円程度へ跳ね上がります。

多くの人が抱くイメージの通り、子どもが18歳~22歳頃に家計の教育支出はピークを迎え、支出の合計が収入を上回ることも決して珍しくありません。家計が赤字になることも見越して、ピークを迎える前に教育資金を確保しておくようにしましょう。

できれば高校までの教育費は収入の中でやりくりし、別途大学などへ進学するために必要な資金をこつこつと積み立てることをおすすめします。

図表4 子どもの学齢と教育費 -幼稚園と大学(文科系)のみ私立-

目標金額と期間の考え方

具体的な金額については、子どもが大学や専門学校に在学中にかかる費用の半分程度を収入の中でやりくりできそうであれば、残りの半分を積立目標と考えてみましょう。

私立大学理科系学部であれば、在学中にかかる費用の平均は660万円程度なので、積み立ての目標金額は330万円になります。私立文科系学部は500万円程度(半分は250万円)、国立は310万円程度(半分は155万円)です。

目標金額を決めたら、次は積み立てる期間を検討します。高校卒業時までに…と考えがちですが、推薦入試やAO入試などもあるため少し時期を早めて、高校2年生の終わり頃や17歳の誕生日頃までなどと設定するのがおすすめです。

生まれたばかりの子どものための積み立てなら、330万円÷(17年×12か月)と計算、毎月約1.6万円ずつとなります。現在7歳なら、330万円÷(10年×12か月)=約2.8万円と、期間が短くなるほど月々の積立金額が大きくなってしまうので、早めにスタートしましょう。

知っておきたい国の子育てサポート

積み立ての原資として頼りになるのが国の子育て支援制度。少子化を食い止めるべく、子育て世代へのサポートは手厚くなってきています。児童手当のようにお金を受け取る支援はもちろん、高等学校等就学支援金のような支出を小さくしてくれる支援も、その分のお金を将来の教育資金と考えて貯めるようにすると準備がぐんと楽になります。

児童手当

児童手当は、第1子と第2子は1人につき2歳まで月1.5万円、中学生まで月1万円を受け取ることができ、第3子以降は小学生まで月1.5万円、中学生までは月1万円を受け取ることができる制度*。総額では200万円~250万円ほどになります。

*所得制限が設けられており、制限を超える場合は「特例給付」として5、000円支給されます。

幼児教育無償化

幼児教育無償化は、対象となる幼稚園、保育所、こども園等の施設において3歳から5歳*の子どもの利用料が無料となる制度です。対象とならない認可外保育所を利用する子どもも、公平性を保つために保育の必要性があると認められた場合は利用料月額3.7万円(年額44.4万円)まで無料です。

これは消費税率の引上げにあわせて、その財源を子育て世代のために活用しようと考えられた制度ですが、学校の授業料には消費税がかからないものの塾代や参考書代などは増税となります。

*0歳~2歳も住民税非課税世帯を対象に無償化

高等学校等就学支援金

また、高校在学中は「高等学校等就学支援金制度」により、条件を満たす家庭には支援金が支払われます。具体的には、モデル世帯*で年収約910万円未満の場合、年額11万8,800円です。

なお、子どもが私立高校(全日制)へ通う場合は、同じくモデル世帯で年収約590万円未満であることを条件に支給上限額が39万6,000円になります。

*モデル世帯は、両親のうちどちらか一方が働き、高校生1人(16歳以上)、中学生1人の子どもがいる世帯です

高等教育の無償化

高等教育の無償化により、所得の低い世帯を対象*とした大学や専門学校などの入学金・授業料の減免や、返済する必要のない給付型奨学金を受けられます。

国公立大学では入学金28万円、授業料54万円、私立大学では入学金26万円、授業料70万円が上限。奨学金は、国公立の大学や専門学校の場合、自宅通学生は35万円、自宅外通学生は80万円、私立大学や専門学校は、自宅通学生46万円、自宅外通学生91万円が上限とされています。

*住民税非課税世帯のほか段階的に年収300万円未満、380万円未満の世帯(両親、本人、中学生の目安)も対象。ただし、収入の条件を満たしている場合でも保有資産が一定以上の場合は対象外

学資保険、積立定期、ジュニアNISAなどを利用した教育費準備

<仮に子ども2人のために、それぞれ月1.6万円ずつ積み立てるとして、どんな方法、金融商品が相応しいのでしょうか?

学資保険

積み立てながら子どもの教育資金を準備する方法としてよく知られているのが学資保険(こども保険)です。学資保険は、あらかじめ定めた時期に祝金や満期保険金を受け取るために毎月一定の保険料を支払う、貯蓄性を重視した保険。

現在は金利が低いので昔のように大きく増えて戻ってくることは期待できませんが、契約者である親にもしものことがあったときには以降の保険料を支払わなくても、あらかじめ設定した教育資金を準備することができる点には安心感があります。

中には子どものけがや病気などに備えるため保障性を併せ持ったものもありますが、そうした商品は貯蓄性が低くなってしまうためニーズに合った商品を選ぶようにしましょう。

積立定期

積立預金や積立貯金などは、現在口座を持っている金融機関でかんたんに始められる点がメリット。銀行の窓口やオンラインバンキングで手続きができます。

残念ながら低金利のため大きく増えることは期待しづらい点、かんたんに始められるということは裏を返せばかんたんに止められる(=途中で挫折してしまいかねない)点などには注意しましょう。

NISA(投資信託)

国内外の株式や債券、不動産などに投資し、その利益を投資信託の保有者に配分する金融商品である「投資信託」を積み立てるという方法も選択肢になります。ただし、株式や債券に投資しているので価格が変動し、大きく増える可能性もありますが、反対に損をしてしまう可能性も。

投資信託のみで教育資金を準備するのはあまりおすすめできません。積立額を少額にとどめて他の方法と組み合わせるなど工夫が必要でしょう。

投資信託については、健全な投資を後押しする国の方針の具体策としていくつかの非課税制度が用意されているので紹介しておきましょう。

個人投資家のための税制優遇制度であるNISA(ニーサ/少額投資非課税制度)には、投資対象が幅広く、限度額が大きく、対象期間が短い「一般NISA」、投資対象が限られていて、限度額が小さく、対象期間が長い「つみたてNISA」、子どものための「ジュニアNISA」という3つの種類があります。

名前からすると教育資金準備には「ジュニアNISA」がぴったりに思えますが、この制度は2024年末に終了予定のため、今後時間をかけて積み立てなどで教育資金を準備していくという目的には、残念ながら合致しません。

「ジュニアNISA」よりも長期間利用できる「つみたてNISA(2042年までの予定)」を活用して準備した方がよいでしょう。

「つみたてNISA」は、年40万円以内、20年以内の積み立て投資をする場合に利用でき、長期間投資を続けることを前提に手数料の高いものなどは選択肢から外されているので、初心者でも比較的かんたんに投資信託を選ぶことができる点は魅力的です。

<一般NISA>

対象者:20歳以上の日本国内居住者

1年間に投資できる額: 120万円まで

非課税投資ができる期間:最長5年間

投資できる商品:株式、投資信託等

口座開設数:1人につき1口座(「一般NISA」と「つみたてNISA」いずれか)

途中で引き出し・解約:いつでも可能

その他: 2024年以降「新NISA(仮称)」として新制度に移行予定

<つみたてNISA>

対象者:20歳以上の日本国内居住者

1年間に投資できる額: 40万円まで

非課税投資ができる期間:最長20年間

投資できる商品:長期の積み立て・分散投資に適した一定の投資信託

口座開設数:1人につき1口座(「一般NISA」と「つみたてNISA」いずれか)

途中で引き出し・解約:いつでも可能

<ジュニアNISA>

対象者:0歳から19歳の日本国内居住者

1年間に投資できる額: 80万円まで

非課税投資ができる期間:最長5年間

投資できる商品:株式、投資信託等

口座開設数:1人につき1口座

途中で引き出し・解約:制限あり*

その他:2024年末までで終了予定

教育資金準備にあたって注意すべきこと

教育資金を準備するにあたって注意すべきことは、どんなことでしょうか?

子どもの日常生活費も忘れずに

子どもを育てるために必要なお金といえば教育費が注目されますが、妊娠~出産も支出を伴いますし、食事をしたり服を着たりレジャーに出かけたりするためにもお金は必要です。

ある調査によると、出産から22年間の支出総額の平均は1,640万円にも上ります。ただし、子どもの日常生活費というのは大人の支出と区別しづらく、また、生まれてすぐにかかり始めるので、特別に準備をするというよりは、月々の収入の中でやりくりしながら支払っていくことになります。

子どもの成長とともに増えるものですが、金銭教育をかねて子ども自身にも節約ややりくりの意識を持たせるよう働き掛けるのがよいでしょう。

気を付けたい親の年齢

もう1つ気を付けておきたいのは、子どもが進学する頃の親の年齢によっては収入が減り始める可能性があることです。50代半ば以降は収入が減少する傾向が見られるので、収入の中から教育費を捻出するのが年々苦しくなってきます。

当てはまる場合は、在学中にかかる費用の半分ではなく2/3程度を目標金額とした方が安心です。また、子どもが2人以上で歳が近い場合も同様に家計が厳しくなるので、目標金額を上げておく方が無難でしょう。

さらに、遠方の大学や専門学校へ進学する場合には自宅を離れて暮らすことも考えられます。そうなると寮やアパートなどの家賃、敷金・礼金、家電製品の購入費、毎月の生活費の仕送りなどの支出も生じるので、そうした費用もあらかじめ見込んでおく必要があります。

東京の私立大学へ通う場合の参考値(「私立大学新入生の家計負担調査 2019年度」 東京私大教連)としては、自宅外通学生は受験から入学までに、受験費用約27万円、家賃約6万円、敷金・礼金約21万円、生活用品費約32万円(計約86万円)などの費用がかかり、入学後も年間100万円程度仕送りをしているようです。

教育資金について、どこから考えたらいいの?と不安な方は、プロのファイナンシャル・プランナーに相談するのもひとつの手です。出産をきっかけにFP相談を検討した、という方も多くいらっしゃいますよ。

※ 本ページに記載されている情報は2020年9月24日時点のものです。

國場 弥生(くにば やよい)

(株)プラチナ・コンシェルジュ取締役。証券会社勤務後にFPとして独立し、個人相談や雑誌・Web執筆を行っている。All Aboutマネーガイドも務めており、著書に「誰も教えてくれない一生お金に困らないための本 」(エクスナレッジムック)などがある。早稲田大学大学院ファイナンス研究科修了