家計の見直しは固定費から!FPが教える「ガツッと固定費削減のコツ」

家計のやりくりを意識して生活しても思うように貯蓄ができず、ストレスを感じている子育てファミリーは少なくないでしょう。家計の見直しのコツは、一度見直すと節約効果が続く固定費を削減することです。子どもの成長とともに子育て費用は増えていくので、日々の努力による節約だけでは家計は改善しにくいものです。今回は、ストレスのない効果的な家計の見直し方法をご紹介します。

目次

固定費とは

家計の支出は、固定費と変動費の2つに大きく分けることができます。

固定費とは、日々の行動や選択に関係なく定期的に一定額がかかる費用のことです。変動費は、日々の行動や選択に応じて変動する費用のことです。

固定費と変動費の例は下記のとおりです。

<固定費>

・住居費(住宅ローン、家賃)

・水道光熱費の基本料金部分

・通信費(携帯電話、スマートフォン、インターネットなど)の基本料金部分

・生命保険の保険料

・損害保険の保険料

・教育費(学校などでかかる費用、給食費、習い事の月謝など)

・小遣い

・車関連費(車のローン、駐車場代)

・その他のローン

・定期購入しているもの(サプリメント、使い捨てコンタクトレンズなど)

・定期支払いしているもの(ジムの月会費、スマートフォンアプリの月額課金など)

<変動費>

・食費

・水道光熱費の使用料金部分

・通信費の使用料金部分

・日用品代

・被服費

・娯楽費

・嗜好品代

・理美容費

・交際費

・医療費

・交通費

・ガソリン代

・冠婚葬祭費

コスト削減の考え方は企業も家計も同じ

固定費と変動費のどちらから節約すればよいかを考えてみましょう。

仮に、ある子育てファミリーを1つの製造業を営む企業とします。企業が自社の製品を販売すればするほど発生するものに材料費があります。これは変動費です。

変動費は企業の売上に比例して増減します。これに対し固定費は、売上に関係なく、企業が継続して活動していくために発生する一定の費用です。例えば、人件費や工場の地代家賃、水道光熱費の基本料金部分などがあります。

では、企業が経営上、コスト削減を検討する場合、固定費と変動費ではどちらを先に減らすべきでしょうか。優先すべきは固定費の削減です。なぜなら、固定費は売上に関係なくかかるものだからです。仮に、工場の家賃に毎月100万円払っているとします。家賃が来月から80万円に下がったとしても、売上の数字には影響しません。一方で、製品の材料費を削った場合、製品の品質の低下やそれに伴い売上が減る可能性があります。

そのため、コスト削減を行う企業は、長期的に削減効果が継続する固定費の削減(家賃の交渉や引っ越し、保険の見直し、融資条件の交渉など)から取り組んでいます。経費を削減することで、経営の安定だけでなく、製品の品質向上やサービスの拡充も期待できます。

コスト削減の考え方は、家計の節約でも同じことがいえます。

例えば、固定費に分類される生命保険の見直しを行ったとします。契約内容は変わらず保険料が安くなった場合、それが原因で年収が増減することはありません。それどころか、保険料が安くなった分、生活費にゆとりを感じることができるでしょう。一方で、変動費に分類される食費を削る場合、値下がりするタイミングを調べて買いに行くなど、手間が頻繁にかかるにもかかわらず、1回あたりに節約できる金額は大きくありません。手間がかかることや食べたいものを我慢することで、ストレスが溜まったり体調を壊したりする可能性もあります。

以上のことから、家計の見直しをするときは、まず支出の項目を固定費と変動費に分けて、無理せず継続して節約できる固定費の削減から取り組みましょう。

固定費の賢い見直し方

固定費のなかでも、まず初めにコスト削減の対象にするのは、家計支出に占める割合が大きいものや削減しても困らないものにします。

なぜなら、固定費は一度コスト削減に成功すると、長期間にわたり節約が継続し、削減できる金額が大きければ大きいほど、節約効果が高くなるからです。

最初に見直す3つの固定費

率先して着手するのは、「住居費」「保険」「通信費」です。

住居費は、住宅ローンや家賃を払っている子育てファミリーにとって、家計支出のなかでも特に大きな割合を占める固定費です。見直すことで大きく削減できる場合があります。保険を見直す理由は、ライフステージとともに本当に必要な保障は変わるからです。そもそも、過剰な保障になっている可能性も否定できません。通信費は、ここ数年で家計支出に占める割合が徐々に大きくなってきた固定費です。

なかでも、スマートフォンのような移動電話の通信料は大きく増加しています。子どもが大きくなるにつれ、家族で所有する台数が増えるので、見直すことによる削減効果は大きいです。

総務省の「平成30年(2018年)版 情報通信白書」によると、電話通信料の変化は次のとおりです。

<電話通信料の支出額>

・2010年 110,771円 → 2017年 122,207円 (2017年は2010年の約1.1倍)

<電話通信料の支出額の内訳>

・固定電話の通信料 2010年 30,853円 → 2017年 21,957円

・移動電話の通信料 2010年 79,918円 → 2017年 100,250円

(2017年は2010年の約1.25倍)

カンタンに節約できる家計管理のコツは? ファイナンシャルプランナーに聞いてみよう!

①住居費

住宅ローンを組んでいる場合と家賃を払っている場合に分けて、毎月の固定費削減について考えてみます。

・ 住宅ローンを組んでいる場合

超低金利政策が続くなか、住宅ローンの金利は、多少の上下はあるものの以前低い水準にあり、住宅ローン融資を受ける人にとって恩恵があるといえます。

住宅ローンを組んでから見直しをしたことがない家庭や、何年も前に見直しをしたことがある家庭は、住宅ローンの借り換えを検討しましょう。住宅ローンの借り換えとは、現在の住宅ローンを別の金融機関の住宅ローンに切り替えることをいいます。借り換えをする目的は、金利の負担を軽減し利息を減らすことです。借り換えのタイミングには、大きく次の3つがあります。

・ 固定金利期間選択型の住宅ローンで、固定期間が終了するとき

・ より低い金利の住宅ローンを組むことで、利息軽減効果が得られるとき

・ 段階金利で借り入れた住宅ローンが、契約後11年目で金利が上がるとき

(旧住宅金融公庫(現住宅金融支援機構)の住宅ローン)

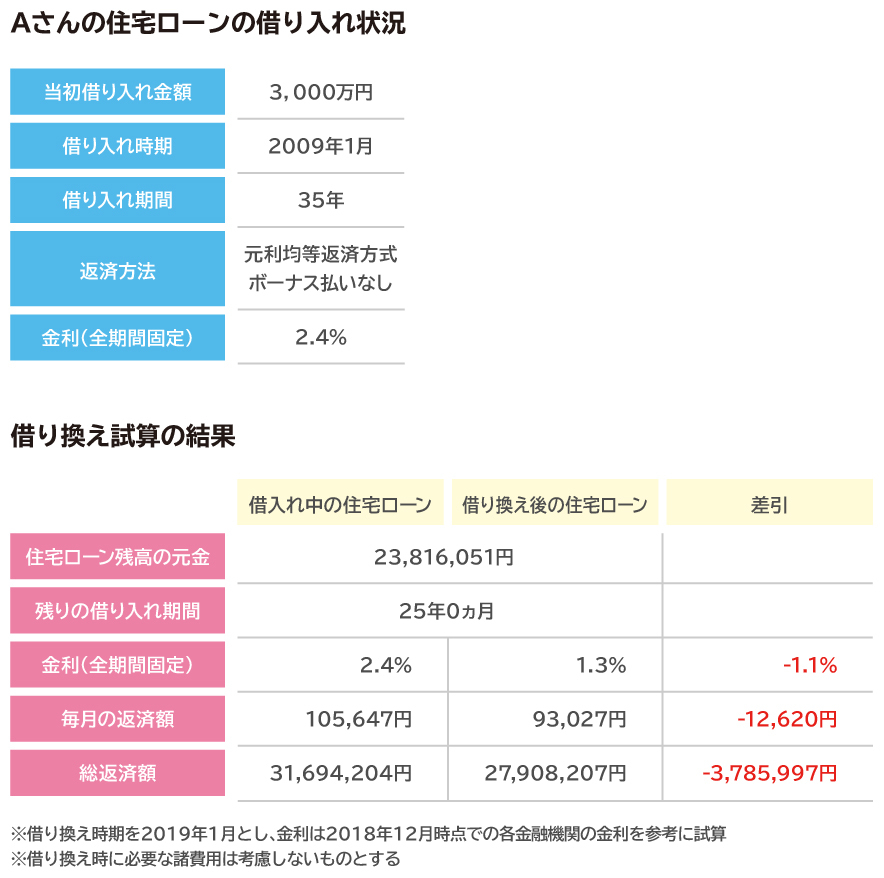

30歳のときに3,000万円の住宅ローンを35年返済で組み、今年40歳を迎えるAさんを例に、毎月の返済額と完済までの総返済額がどのくらい抑えられるかを試算してみます(図1)。

もともと全期間固定金利2.4%で借り入れしていた住宅ローンを、1.3%の全期間固定金利型のものに借り換えた場合、毎月の返済額は1万2,620円も削減でき、総返済額は約379万円も抑えることができます。

住宅ローンの借り換えには注意点もあります。借り換え時には、50万円~100万円程度の諸費用がかかり、各金融機関によってその費用は異なります。そのため、諸費用を払ってもなお、借り換えメリットがあるかを試算することが大切です。

借り換えをすることでメリットが得られる条件の目安は、次のとおりです。

・ 住宅ローンの残高が1,000万円以上残っていること

・ 返済期間が10年以上残っていること

・ 借り換え前後の金利差が0.5%以上あること

住宅ローンの借り換えをするには、まず住宅ローンの金利情報をインターネットで入手します。借り換え条件の目安を満たしているようなら、金融機関の窓口で、借り換えにかかる諸費用も含めて、毎月の返済額や利息の軽減額を試算してもらいましょう。

借り換えは必ずできるというわけではありません。借り換えを希望する先の金融機関では、住宅ローンの審査があります。審査基準に満たなければ審査に通らないことや、希望している条件で借り入れができないこともあります。ただし、金融機関によって審査基準は異なるので、複数の金融機関に借り換え希望を伝えて審査をしてもらいましょう。

借り換えメリットがない場合や、希望する借り換えができない場合は、現在借り入れしている金融機関に金利の引き下げ交渉をしてみましょう。適用されている金利が、借り換えする場合の金利に比べて高い場合は、金利を下げてもらえることがあります。

無駄をなくして出費を抑える!貯蓄できるようになるためにすべきこと

・ 家賃を払っている場合

家賃を払っている子育てファミリーは、家賃交渉か引っ越しによるコスト削減を検討してみましょう。

入居中の家賃交渉は、契約更新の時期がベストです。近隣よりも家賃が高い場合は家賃交渉をしてみましょう。また、隣地にマンションが建つことでバルコニーの日当たりが悪くなった、住まいの近くにあったスーパーが撤退したなど、明らかに生活環境の悪化や利便性の低下が見られるときは、家賃が下がる要因となるため家賃交渉をしてみましょう。

子どもを出産する前や子どもが大学生になっているなど、現在の住まいでなくても良いと思える場合は、思い切って今よりも家賃の安い物件に引っ越しをするのも一案です。小学生や中学生の子どもがいる家庭でも、同じ学区のなかで引っ越しても良いと思える物件があれば検討してみましょう。

②保険

固定費のなかの保険料は、損害保険と生命保険に分けて考えます。

・ 損害保険

自動車を保有している子育てファミリーは、任意保険の自動車保険を見直しましょう。

自動車保険の任意保険は、大きく分けて、代理店の担当者を通して加入する「代理店型」とインターネットや電話を通して加入する「通販型(ダイレクト型)」の2種類があります。通販型は代理店型に比べて保険料が安くなることが多いため、代理店型から通販型に乗り換えることで、保険料を削減できる可能性があります。通販型は、インターネットで見積もりを依頼します。保険料に納得できれば、そのまま加入手続きまでできる保険会社は少なくありません。ただし、通販型の引受条件は、代理店型に比べると厳しくなっています。等級の低い人や事故の多い人などは加入できないこともあります。

運転者の年齢条件や範囲を見直したり、車両保険の契約タイプや免責金額を見直したりすることで、保険料を削減できることもあります。自動車保険は、補償範囲を小さくするほど保険料を抑えることができます。自動車保険には様々な割引制度が用意されていて、手軽に利用できるものもあります。割引制度の内容や割引率は、各保険会社によって異なっています。ほとんど同じ補償内容や条件でも保険料は違うため、自動車保険を見直すときは、複数の保険会社から見積もりを取って比較しましょう。

自動車保険の見直しをするときは、保険料の節約を優先しすぎて補償不足にならないように気をつけましょう。イザという時に過不足なく補償が受けられるよう、車の利用実態に合った見直しをすることが大切です。

・ 生命保険

生命保険は、死亡保険(定期保険や収入保障保険など)、医療保険、がん保険、個人年金保険などいくつかの種類があり、複数の保険に加入している子育てファミリーも多いでしょう。家族にとって適した保障内容になっているかを定期的に点検し、保障内容が合わなくなっていれば、現在契約している保険を解約あるいは減額したり、他の保険商品に加入したりすることが大切です。生命保険は日進月歩で次々に新しい商品が開発されていて、各保険会社による保険料の競争も激しいため、見直すことで保険料を削減できる可能性があります。

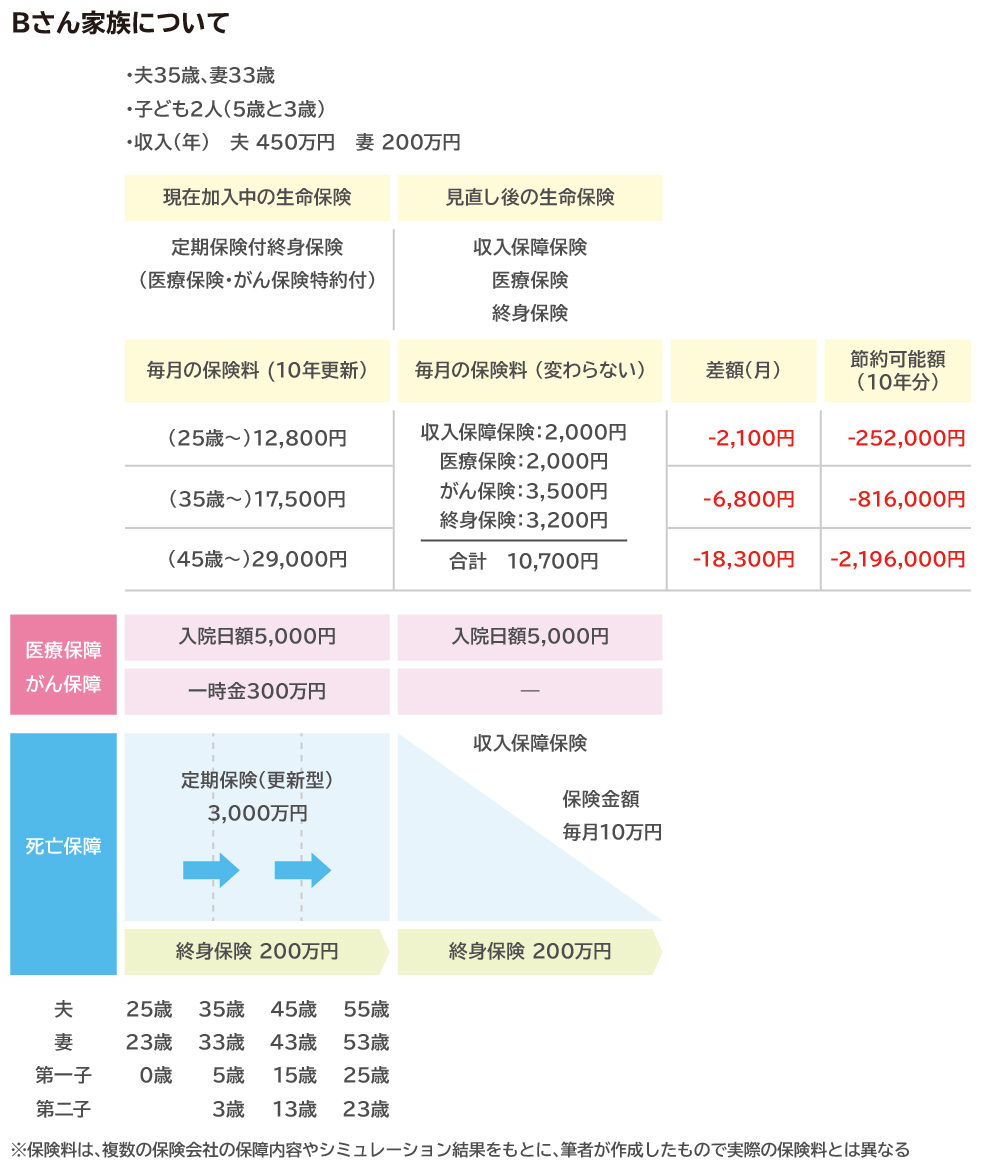

小学生2人の子どもがいる共働き夫婦のBさん家族を例に、夫であるBさんの保険を見直してみます。

更新型の定期保険は、若い頃は保険料が安くすみますが、更新時に保険料が大幅に上がります。万一のときの必要保障額は、子どもが成長するにつれて減っていき、子どもが独立すると、一般的に大きな保障は不要です。そのため、保険の設計上、必要保障額が右肩下がりになっている収入保障保険を選択するといいでしょう。

医療保険やがん保険、終身保険も、それぞれ単独で加入するものに変更したところ、35歳のBさんは、毎月6,800円の保険料を削減できます。次回の更新で家計の負担が増える予定でしたが、保険料が変わらないものに変えることで、その心配もありません。Bさんの妻が生命保険に加入している場合、妻の分を見直すことで、さらに保険料を削減できる可能性があります。

生計維持者は誰なのか、遺族年金はいくらもらえるのか、貯蓄額はいくらか、万一のときはどのような生活を送るのかなど、生活状況や考え方によって、必要保障額も保障内容も異なります。どの保障がいくら必要かを確認し、必要な保障と加入している保障にズレがある場合は、早期に見直しましょう。

非喫煙の人や健康状態が良好な人は、各保険会社が用意している割引制度を利用することができます。保険会社ごとに割引率が異なるため、複数の保険会社に見積りを依頼して比較しましょう。

・ 通信費

大手携帯電話会社を利用している場合は、1人あたりの毎月のスマートフォン代は、一般的に7,000円~8,000円です。端末代が高い人はそれ以上になっているでしょう。この契約をリーズナブルな料金でサービスを提供するMVNOに乗り換えて、格安スマホや格安SIMに変えることで、通信費の大幅なコスト削減が期待できます。1ヵ月あたりの利用料を3,000円以上削減できる例は少なくありません。契約内容によっては、それ以上の削減が可能になります。格安スマホや格安SIMにしない場合は、現在の加入プランに無駄がないか、不要なオプションがついていないか確認してみましょう。それらを見直すことで通信費が安くなる可能性があります。4人家族で4人ともスマートフォンを所有している場合、通信費を1人あたり3,000円削減できれば、1ヵ月あたり1万2,000円もの削減に成功します。

インターネット回線も、サービスを提供する各社が速度も料金も競争しているため、乗り換えることで月額利用料の基本部分を削減できる可能性があります。

「住居費」「保険」「通信費」の見直しができたら、その他の固定費も削減できないか点検してみましょう。

・光熱費

電気や都市ガスの供給会社を変える、あるいは現在の契約プランを生活スタイルに合ったものに変えて基本料金を下げる

・定期購入しているもの(サプリメントなど)

やめても支障がないと思われるものなら思い切ってやめる

・定期支払いしているもの(ジムの月会費、スマートフォンアプリの月額課金など)

あまり利用していないものや、なくても困らないものはやめる

・習い事

好んで行っていないものはやめる、同じ習い事で月謝が安いところがあれば移る

固定費のなかには、1ヵ月あたりに削減できる金額は数百円程度のものもありますが、見直せる項目が多ければ多いほど削減効果は大きくなるので、積極的に見直しましょう。

固定費の削減方法に悩んだらFPに相談を

3大固定費ともいえる「住宅ローン」「保険」「通信費」は、それぞれ取り扱っている会社が多く、契約の種類やプランも豊富なため、比較するのに時間がかかります。特に住宅ローンと保険は、商品性をしっかりと認識しながら比較検討する必要があります。検討したものの自分の判断に自信がもてず、手続きを進めることに不安が残ることもあるでしょう。そのようなときは、ファイナンシャル・プランナー(FP)に相談しアドバイスを受けてみるのも選択肢の1つです。

FPは、何をどのように工夫すると固定費を削減できるのか、一人一人に合った具体的なアドバイスをしてくれます。

住宅ローンや保険のプロであるFPからアドバイスを受けることで、自信をもって大胆な固定費削減が実現できるでしょう。また、ライフプランを見直すことも可能です。安心して積極的に活用しましょう。

※ 本ページに記載されている情報は2019年1月4日時点のものです

【参考文献】

総務省「平成30年版 情報通信白書(第2部 基本データと政策動向)」

http://www.soumu.go.jp/johotsusintokei/whitepaper/ja/h30/html/nd252410.html

中山 弘恵 (ファイナンシャル・プランナーCFP®、1級FP技能士、住宅ローンアドバイザー、定年力アドバイザー、相続手続カウンセラー)

年間150回を超えるセミナー・研修、年間80回を超える個別相談、生活に関わるお金や制度をテーマにした執筆業務に従事。「わかりやすく丁寧なセミナー」「安心しながら気軽に話せる相談相手」「ストレスなく読み進められるわかりやすい文章」として定評がある。