FPに聞く!楽して生活費を節約する方法!

毎月の生活費が給料の中でやりくりできない、欲しいものがあるからお金を貯めたい、まったく貯金がないのはまずい気がする…。節約をしたいと思ったきっかけはなんですか?

いろいろな節約方法はありますが、節約をするなら目的と目標が必要です!

目次

赤字を解消するには?

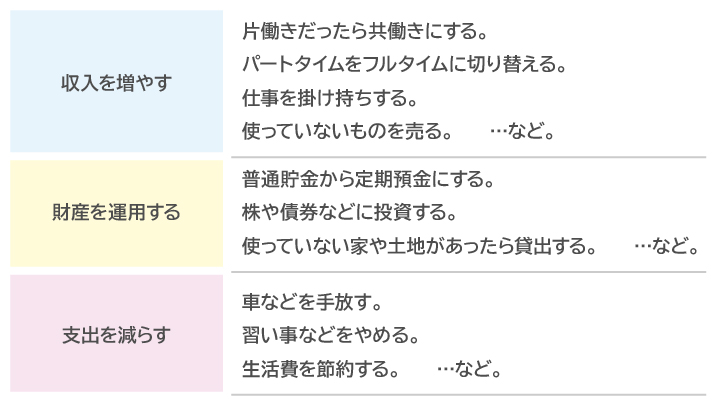

赤字を解消する方法はいくつかあります。

お金が足りないのであれば、目標額に届くように収入を増やしたり、持っているものを運用したり、支出を減らしたり、そのどれか(もしくは全部)をやるだけです。

◇固定費とは

毎月または毎年、定期的に支出していく費用のことをいいます。例えば家賃や住宅ローンなどの住居費、保険料。変動費とも捉えられますが、とめない限り毎月基本料金が掛かってくる水光熱費や通信費、車を持つことによってかかる税金や保険、駐車場代などの車関係費などが固定費としてあげられます。習い事も固定費です。

これらは、一度契約してしまうと見直すのに手間と費用がかかるため、見直しにくい項目ですが、定期的な出費だけに、節約できたらとても大きいのです。

今回はこの「支出を減らす」の中でも固定費を中心に、無理なく節約できる方法を考えていきましょう。

◇変動費とは

固定費とは違い、毎月かかるけれども、努力次第で減らすこともできるし、気を緩めると増えてしまうやっかいな出費のことです。

例えば、外食が多ければ上がってしまう食費や、結婚式や飲み会が重なれば増えてしまう交際費、季節が変わるとついつい買ってしまう被服費や、長い休みになると増えるレジャー費などのことです。

収入から固定費を引き、目標の貯蓄額を引いて残った分を変動費に充てるというのが余裕ある生活を送るため第一歩です。

まずは固定費の中身をチェックして、貯蓄や変動費に充てられる金額をできるだけ大きくできるように頑張りましょう。

固定費を見直そう

◇住居費~家賃と通勤費

収入に対して、住居費の目安は2割から3割が相場です。

家賃は高いけれど、職場まで歩いて行けるので、交通費がかからない場所であるとか、その町に住むことが自分の夢である場合など、高い理由が自分で納得できる場合は他で節約をしていきましょう。

特にこだわりがなく、住居費が生活費を圧迫しているなら思い切って引っ越しをするという手段も考えましょう。

不規則な勤務形態や残業、接待や飲み会などの付き合いで、終電に間に合わず、タクシーを使って帰っていたりすると、出費が増えてしまいます。住居費と通勤費を合わせて考えて職場に近いところに住むなど、時間を買うのも節約の一つです。

逆に子育てのために、できるだけ自然豊かなところで暮らしたいから、交通費はかかるけれども家賃の安い郊外に住むという選択肢もあると思います。通勤時間のほうが集中した勉強時間に充てられるから、あえて電車の終点に近いところに住み、電車の中で勉強をするという人もいます。

親と子、双方の家族の理解が得られれば同居するという手段もあります。自分や家族の希望を照らし合わせて、住居費のことを通勤費も併せて考えてみましょう。収入に対して住居費3割が2割になるだけでも大きな節約です。

◇住居費~住宅ローン

家を購入済みで住宅ローンを払っている人は、長く低金利が続いているので、手数料を払ってまで借り換えをするメリットがある人というのは少ないかもしれません。

ですが今回はできるだけ無理なく節約できるところを探すのが目的です。借り換えたことがある人でも一度、自分が払っているローンの金利と最新のローン金利を比べてみましょう。

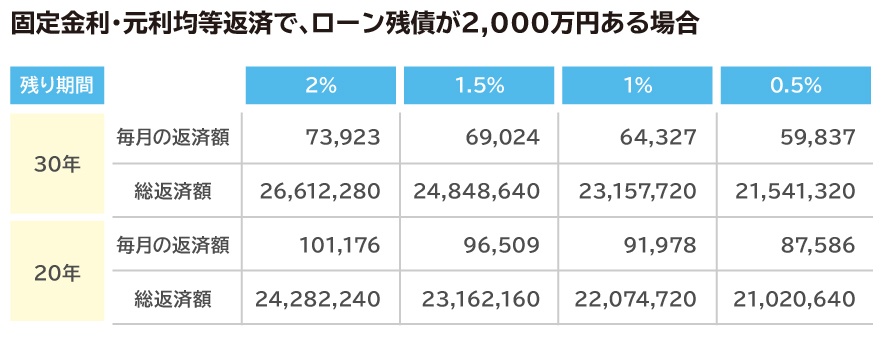

例えば、2,000万円の残債があるとして残りの返済期間が20年と30年ある場合を試算してみました。

大雑把な計算になりますが、返済期間があと20年ある人が2%の金利を払っている場合、毎月約10万円、総額で約2,430万円払うことになります。

しかし、0.5%で借り換えできれば払い込み総額は2,100万円ほどで済みます。毎月の返済額も1万2,000円安くなります。この先20年間も金利が0.5%のまま行くとは考えにくいですが、手数料を払ったとしても差額が330万円もあればローンの見直しをするだけのメリットがあるのではないでしょうか。1%の住宅ローンに借り換えたとしても総払込金額は2,200万円、毎月の返済額は9万2,000円と月当たりで8,000円も節約できることになります。

実際には、手数料は銀行ごとに大きく違いますし、登記などの費用もかかるので、銀行に問い合わせて試算をしてもらいましょう。

同じ銀行内で返済計画を見直すのが良いのか、他行に切り替えるのがいいのか、金利上昇を見据えて、変動と固定を組み合わせるとどうなるのか、自分だけでは手に負えないと思ったら、住宅ローンに詳しいFPに相談してみましょう。

◇ガス・電気代

現在の契約が普段の利用の状況とあっているか確認してみましょう。

各電力会社独自に、あなたの家にぴったりのプランを案内するサービスを公開しています。1年間の電力を自分で入力して診断する電力会社もあれば、メールで申し込みをして他に良いプランがあるか診断してくれる電力会社もあります。プロパンガスの場合は、いくつか他のプロパンガス取扱業者に見積もりを取って料金を比較してみましょう。

また、プロパンガスと都市ガスの料金比較をしてくれるところもありますので、まずは自分が契約している電力会社やガス会社で、利用方法と契約があっているのか確認してみましょう。

現在の契約の適正料金がわかったら、供給会社を乗り換えることを検討したり、いろいろな料金と一緒に契約することで割引になる「セット割」の検討をしていきましょう。

2016年には電気が、2017年には都市ガスが自由化され、自分の好きな事業者を選べるようになりました。

それぞれ安い業者を選ぶこともできますし、電気とガスをセットにして安くすることもできます。また、携帯電話やインターネット回線のプロバイダと電気料金を合わせることで料金が安くなったり、さらには携帯と電気とガスを合わせることで料金が安くなったりするサービスも出ています。

車によく乗る人や灯油をよく使う人であれば、石油会社の提供する電気に変えればガソリンや灯油がリッターあたりで割引が得られるようになります。

それぞれは月数百円からの割引サービスになりますが、一度手続きをしてしまえば、その後はずっと割引は続いていくので、楽して節約できることになります。

しかし、気に入ったサービスがあっても、エリアが違うと契約できませんし、頻繁に携帯のキャリアを変えたり、引っ越しが多い場合など、違約金が発生してメリットがデメリットになる場合もありますので、生活にあったプランを検討しましょう。

◇通信費

電気やガス同様、通信費も今利用しているサービスと使い方があっているかどうか、確認しましょう。通信費は、携帯電話、固定電話、インターネット回線使用料、プロバイダ料金と種類が多いですが、現在の適正金額をひとつひとつ確認していくと、いまの料金が高いのか安いのか比較できるようになります。

携帯電話であれば、家族それぞれの携帯電話料金が総額いくらになるのかわかれば、家族割にするといくらになるのか、格安SIMに変えたらいくらになるのか比較することができます。

料金が圧倒的に安い格安SIMですが、利用の多い時にネット接続に制限がかかり、遅くなったりするので、普段の利用方法にあっているか検討しましょう。車のナビゲーション代わりに使っている人だと、走行速度にデータの更新が間に合わないこともあるようです。

仕事柄、固定電話をやめられなかったり、ファックスが使えないと困るなどの理由がなければ、固定電話自体をやめてしまう、という手段もあります。ファックスもインターネット経由のサービスが出てきているので、ファックスのためだけに固定電話を契約しているのであれば、インターネット経由のファックスとの料金比較もしてみましょう。

インターネット回線では、そもそも固定回線がいいのか、モバイル回線がいいのか、スマートフォンのデータプランのみでいいのかを検討することから始めましょう。プロバイダ料金が込みになっているところもあるので、その場合は合算して比較しましょう。

動画をよくみたり、家族が多ければ固定回線が安定していますし、一人暮らしだったり外出先でもよくインターネット回線を使うなら、モバイル回線とスマートフォンのデータプランの兼用か、スマートフォンのデータプランのみで契約するかも検討材料に入ってきます。

前述したように電気の自由化によって電気代とのセット割も出てきました。何と組み合わせるかによって、比較対象はかなり多いですが、セットにするとそれぞれがいくら安くなり、途中解約したら違約金が発生するかしないかなど、メリットデメリットをきちんと確認しましょう。

家計の見直しは固定費から!FPが教える「ガツッと固定費削減のコツ」

◇生命保険料

見直しの定番ですが、やはり毎月もしくは毎年決まった金額を引き落とされる保険料は少しでも減らせれば節約効果として大きいものです。まず、自分に合っている保険に入っているのかどうか確認してみましょう。

わかりづらいといわれる生命保険ですが、何のための保障なのか理解しておくと必要か不必要か判断できるようになります。

「この保障は万が一の時、残された家族の生活費のため」、「この保障はケガをしやすい息子の治療費と連れていく私が仕事を休む給与保障も兼ねている」、「自営業の旦那の退職金積み立てと万が一の時の死亡保障が兼ねてあるから保険料が高い」など、具体的に理由が把握できていれば、不要になった時にはやめる判断が自分でできるようになります。

・自分が死亡した後の家族の生活費のため

・自分が死亡した後の子どもの教育費のため

・自分や家族が病気をした時の治療費のため

・自分や家族が病気をした時の生活費のため

・自分の老後の生活資金のため

・自分や家族が介護状態になった時の費用のため

これらは保障の目安ですが、それぞれは「いつまで」「いくら」必要でしょうか?

まず、加入しているすべての保険証券を出してみましょう。ダイレクトメールで、月500円だから、1,000円だからと重ねて加入してしまって、もったいないことをしてはいませんか?何のための保障にはいっているのか、保険証券に理由を書いた付箋を貼ってみるなどして、ダブっていないか、不足はないかチェックしてみましょう。

高金利時代に加入していて、いわゆる「お宝保険」に入っている人や、加入後病気をしてしまって保険に入りなおすのに不利な人など、見直さない方がいい人、見直したいけど見直せない人もいます。また、家族のために加入している保険だけれど、足りているのか足りていないのかわからなかったり、どれをやめてどれを残したらいいのかわからなかったりする人もいるのではないでしょうか?病気をしていたとしても入れる保険も増えていますので、生命保険の見直しに迷ったら、保険に詳しいFPに相談してみましょう。

◇車関係費

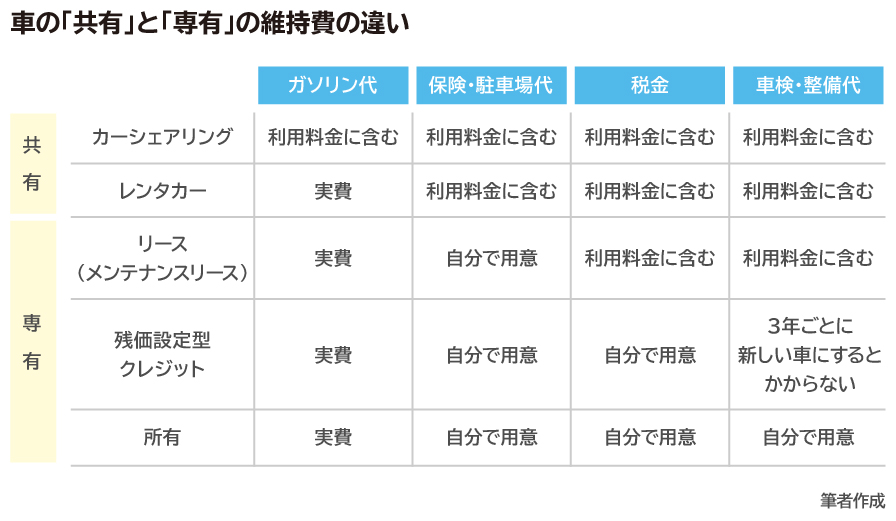

車はどれくらいの頻度で使っていますか?地域によっては1人1台所有しないと生活ができないところもあるでしょうし、電車やバスなどの交通機関が発達しているところでは、持ってはいるけれども、週末に使うだけ、そもそも持っていないという人もいるでしょう。車も所有するだけではなく必要な時だけ利用ができるよう、いろいろなサービスが出てきました。

<カーシェアリング>

東京や大阪など交通機関が発達していて、車を所有しなくても生活できる圏内に住み、車は雨の日の買い物や子どもの送迎など、短時間だけ利用する人にメリットがあります。15分や30分を数百円から利用できる反面、使いたいとき他の人が利用していると乗れないため、タイミングによっては利用できないこともあります。また、タバコを吸えなかったり、ペットを乗せられなかったり、登録した人じゃないと運転できないなど、利用には制限もあります。

<レンタカー>

普段はほとんど使わないけれど、使うときは旅行やドライブ、帰省で人数を乗せて使うなど、

長時間の利用だったり、使うシーンによって乗る人数が違ったりする場合にメリットがあります。行きは車で行くけれど、帰りは飛行機に乗るようなときは現地の営業所に返すこともできますし、長期出張のため1か月だけ使う、というような利用方法もできます。登録した人以外は運転できないのはカーシェアリングと同じですが、ペットはゲージに入れるなどいくつかのルールを守れば乗せることができるところが増えてきました。

カーシェアリングのようにスマートフォンで予約して空いていたらすぐ乗れるということはできず、予約が必要で、そのつど窓口で手続きが必要になります。

<リース>

ガソリンや自動車保険、駐車場は自分で手配しなければなりませんが自分専用になります。税金や車検代などはリース料金に含まれる上に、仕事で使っている場合、全額経費にすることができます。

<残価設定型クレジット>

リースに比べて毎月払う料金が安く、負担は軽くなりますが、税金や車検代は別にかかるのでその分の準備が必要になります。仕事で使っている場合は、リースと異なり減価償却が必要です。

リースも残価設定型クレジットも、月500キロや1,000キロ、2,000キロなど最初に設定した走行距離を上回ったり、事故などで車の価値が下がるようなことがあると追加料金が必要になります。契約終了時に買い取るか、返却するか、新しい車に乗り換えるか選ぶことができますが、毎月一定の費用は掛かってもよいから、常に新しい車に乗っていたいという人にオススメです。

車は購入するときに購入費としてお金がかかるのはもちろん、維持するのにもお金がかかります。ガソリン代、駐車場代、自動車保険料、自動車税はもちろん、タイヤを交換したり、バッテリーが上がることもあるでしょう。

数年ごとに来る車検などの整備費用もためておく必要があります。自分が住んでいる地域と利用方法を考えて、カーシェアリングとレンタカーを組み合わせるパターンと、リースや残価設定型クレジットの料金を比較し、どちらが費用を抑えられそうか検討してみましょう。

◇教育費・習い事

聖域になりやすい教育費ですが、節約しなければならない状況だとしたら、複数習っているものがあれば一つに絞るなど、塾や習い事の整理もしていきましょう。高齢出産の場合、教育費を貯めるのと同時に、老後の資金を貯め始めなければならない場合があります。キャッシュフロー表をきちん作成し、教育費も予算を決めましょう。

目的と目標を明確にしよう

節約したいと思ったきっかけはなんでしたか?節約するにも目的と目標が必要と前述しました。

「急に入院したとしても半年は生活していけるだけの貯蓄をしておきたい」、「○○を始めるために月〇〇円節約したい」、「収入の〇割以上は貯蓄にまわし、〇年後に海外旅行にいきたい」など、何が目的で、その目的のためにいくら(いつまでに)貯めるのが目標なのか、具体的に考えてみましょう。

◇先取り貯金

節約できた分を貯めておきたい場合は、しっかり貯蓄にまわす仕組みを作りましょう。

勤務先に財形貯蓄があれば財形貯蓄を、なければ定期貯金や投資信託などに自動で振り替えするシステムを申し込むと便利です。貯蓄をする口座のキャッシュカードや通帳などは持ち歩かないことで、お金がないからとつい引き出してしまうことを避けましょう。

◇変動費について

変動費の食費や日用品、娯楽費などは、生活を豊かにする部分でもあります。減らしすぎたり我慢しすぎると、生活に張りが出なかったり、仕事のやる気が出なかったり、何のために節約するのかわからなくなってしまうので、減らしたくない順に順位をつけてみましょう。そして、優先順位の高い項目の節約は最後にしましょう。

収入と支出を自分が100歳になるまでシミュレーションするキャッシュフロー表を作ったり、その間にどんなことが起こるか予想するライフイベント表を作ってしっかり先を見据えられれば、必要以上に節約しなくてもいいことがわかったり、今からあと〇年だけ頑張ればいいことがわかったりします。どうやって作ったらいいかわからない、これから先、お金に困らないで生活できるか不安など、迷ったり困ったりしたら、ライフプランや家計診断を得意にしているFPに相談してみましょう。

※ 本ページに記載されている情報は2019年1月4日時点のものです

監修:株式会社プラチナ・コンシェルジュ

内田 まどか(ファイナンシャル・プランナー)

大学卒業後、FP資格取得し、独立。個人相談を中心に、夢や希望を叶えるためのライフプランニングを、シミュレーションを活用してアドバイスしている。