夫婦のお小遣いいくらが目安?平均金額やお金の使い道は?適正額の決め方&節約方法も

夫婦のお小遣いの適正金額とはいくらなのでしょうか。この記事では、2020年の会社員のお小遣いの平均額やお金の使い道を紹介します。さらに、共働き夫婦の適正なお小遣い額や揉めない決め方、使い道の見直し方や家計の節約方法などをFPが解説します。

最終更新日:2021年1月28日

この記事の早わかり要約 読了目安時間:

男女とも30~40代の結婚や子育てのタイミングでお小遣いが減る人が多い

一般的なお小遣いの目安は手取り月収の10%。家庭により適正額は異なる

使い道や家計を見直し、節約することで、「お小遣いの不満」の解消につながる

目次

【男女別】お小遣いの平均金額はいくら?

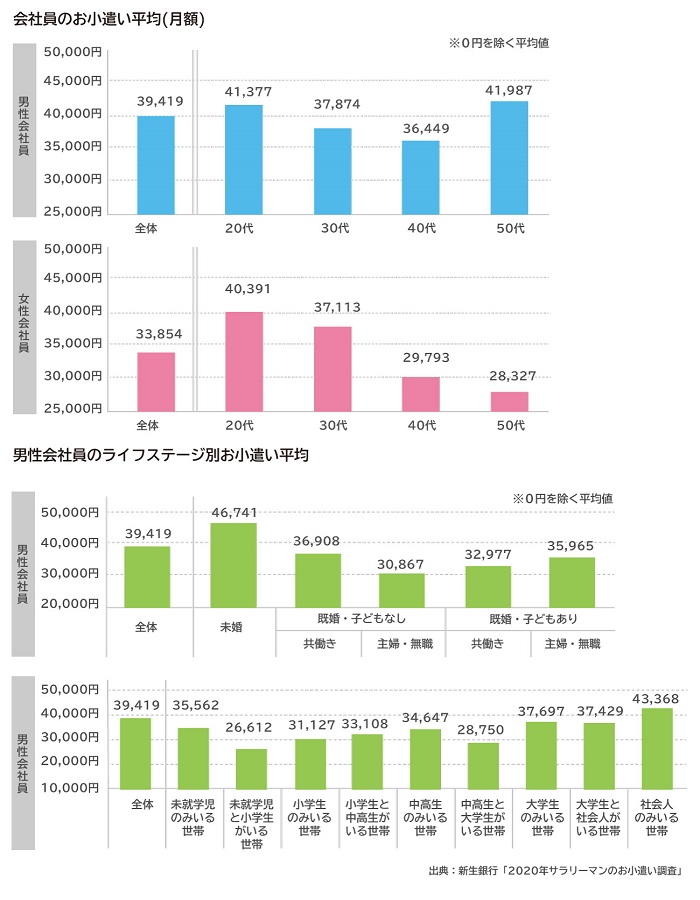

新生銀行が調査・発表している「2020年サラリーマンのお小遣い調査」から、お小遣い平均金額を見ていきましょう。

全体における平均金額は、男性会社員が3万9,419円、女性会社員は男性より約5,600円少ない3万3,854円。男女ともに30代、40代とお小遣いが減っており、結婚や子育てのタイミングでお小遣いが減る人が多いことが想定できます。

40代以降年代が上がるにつれ、男性はお小遣いが増えていますが、女性はさらに減っており、50代では男性は女性の1.5倍と、その男女差はかなり大きくなっています。

また、男性会社員については結婚や子どもの有無、共働きか片働きかなどによってもお小遣い金額は異なります。

未婚の4万6,741円と比べ、既婚の場合は3万円台と1万円以上の開きがあり、結婚すると自由に使えるお金は下がる傾向にあります。

また、中高生以下の子どもがいる場合のお小遣いは2万円台から3万円台ですが、子供が大学生以上になるとお小遣いは1万円以上あがっています。中高生時代は、大学でかかる教育費のためにお小遣いを減らし、やりくりしていることがうかがえます。

お小遣いの使い道の1位は男女ともに昼食代!

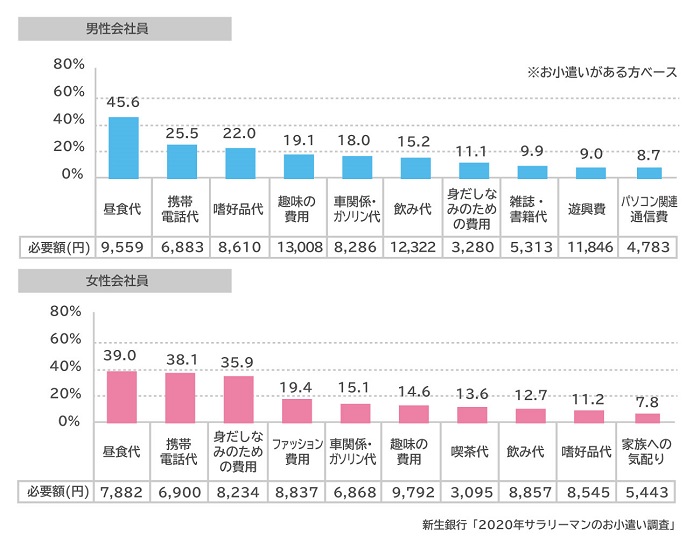

それでは、会社員はお小遣いを何に使っているのでしょうか。男女別に見ていきましょう。

男女ともに「昼食代」が1位、「携帯電話代」が2位となり、多くの会社員は、お小遣いで昼食をとり、携帯電話代を払っていることがわかります。最も必要額が高い項目は男女ともに「趣味の費用」となっています。

また、男女別のランクイン項目として、男性は「雑誌・書籍代」、「パソコン関連、通信料」、「遊興費」、女性は「ファッション費用」「喫茶代」「家族への気配り」と異なっているのも興味深い結果です。

一口にお小遣いと言っても、夫婦ではその使い道は異なっているのが現実のようです。

夫婦のお小遣い。適正金額はどう決める?

次にお小遣いの適正金額を考えましょう。

お小遣いは平均金額ではなく、家計における手取り月収に対する割合で考えるのがおすすめです。

とはいえ、どんな人も同じ割合で良いはずはありません。まずは家計の中のお小遣いの位置づけを知った上で、割合の目安を参考にして、自分に合うお小遣い金額を考えていきましょう。

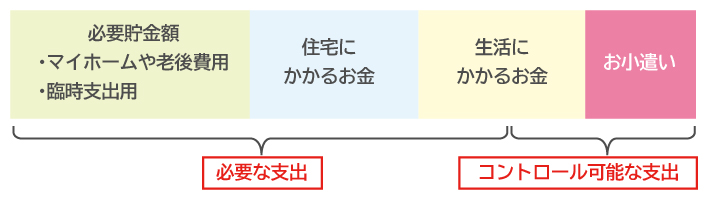

家計の中のお小遣いの位置づけ

基本的なことですが、お金は、まず「必要なこと」に使い、残りで「欲しいもの」や「やりたいこと」に使わないといけません。家計の中でのお小遣いはあくまで「必要なこと」にまわした後の残りから出します。この使い道はコントロール可能な支出部分です。

イメージは以下のとおりです。

必要な支出を算出し、残りの金額から自分の価値観に合わせてお小遣い金額を決めることになります。

手取り月収のうち何%をお小遣いにすればいい?

それでは、割合の目安はどのくらいになるのでしょうか。

前述した「2020年サラリーマンのお小遣い調査」で調査対象となった男性会社員の平均年収は532万円とありました。手取りが8割、ボーナスがないと仮定すると、手取り月収は35万5,000円となり、お小遣いの平均金額3万9,419円は手取り月収の約11%となります。

一般的にお小遣いの目安と言われる手取り月収の10%となっており、まずは10%を目安として考えて良いでしょう。

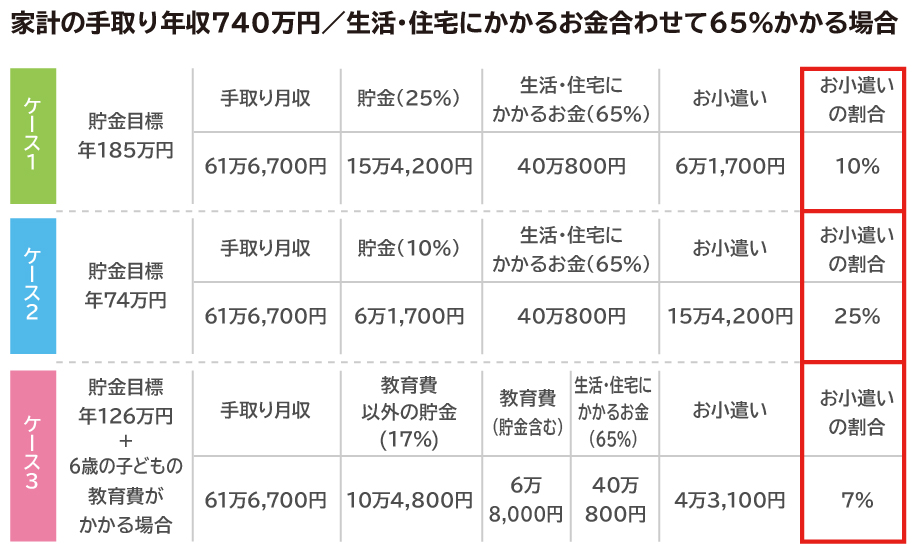

しかし家庭によって年収はもちろん、家族構成やライフプランも異なります。そこで、ここではいくつかのケースにわけて、目安となるお小遣い割合(夫婦合計)をお伝えします。前提としてボーナスはなく、住宅にかかるお金、生活にかかるお金を合わせて、家計の手取り月収の65%かかると仮定して考えます。

ケース1:子どもがいない×貯金を多くしたい夫婦の場合

子どもが現在いない、またはすでに独立して夫婦2人の生活となっている場合は、お小遣いを多めにしても大丈夫です。

しかし、将来的にやりたい夢がある場合や、マイホーム購入のための貯金をしたい場合は、できるだけ貯金にまわすべく構成を考えます。

また、旅行や家具家電の買い替えなどの臨時支出のためのお金も貯金しましょう。この場合、お小遣いの割合の目安を10%とするとちょうど良いでしょう。

上表にあるように、家計の手取り年収が740万円で1年間に25%の185万円を貯金したい場合、手取り月収61万6,700円の10%の6万1,700円をお小遣いに、25%の15万4,200円を貯金にまわすと、年間貯金目標を達成できます。この場合、食費や住宅費など生活にかかるお金に月40万800円まわせます。

貯金の目標金額に到達したあとは、お小遣いの割合を増やすことも可能です。

ケース2:子どもがいない×すでに貯金がある夫婦の場合

子どもが現在いなくて、将来へ向けた貯金もできている場合は、多くをお小遣いにまわせるでしょう。

目安は20%~25%となります。旅行や家具家電等の臨時支出分を手取り月収の10%を貯金しておけば、すでにできている貯金にはあまり手をつけなくて済むでしょう。

上表の例では家計の手取り年収を740万円としていますが、手取り年収が低くなればその分生活費として使えるお金も下がります。住宅費や保険料などの固定費や、食費や日用品費をまかなえるように、お小遣いの割合を考えましょう。

以下は、手取り年収が400万円と上の例より低く、生活・住宅にかかるお金を70%と増やした場合のお小遣いの割合を考えた例です。

(例)家計の手取り年収が400万円で1年間に10%の40万円を貯金したい場合

・手取り月収:33万3,300円

・貯金(10%):3万3,300円

・生活・住宅にかかるお金(70%):23万3,300円

・お小遣い:6万6,700円

・お小遣いの割合:20%

ケース3:小さい子どもがいる夫婦の場合

子どもが小さい場合は、今後子ども1人あたり1,000万円から2,000万円かかる教育費をねん出していくために、お小遣いは少なめにならざるを得ないでしょう。

月額で支払う高校までの教育費の平均金額は以下となります(私立の場合は年2回の支払いが求められる学校も多い)。

<学校&習い事にかかる毎月の費用>

小学校:公立 2万6,773円 私立 13万3,224円

中学校:公立 4万700円 私立 11万7,203円

高校 :公立 3万8,115円 私立 8万826円

(出典:「平成30年度(2018年度)子供の学習費調査」/文部科学省)

大学に進学すると、入学金と前期学費を一括で、毎年の学費は年2回の支払いと、一回あたりの支払金額が大きくなります。たとえば私立文系の大学に進学した場合、初年度に約234万5,000円、2年目から147万9,000円(前期と後期あわせて)かかります。

このように大きな教育費がかかるため、大学でかかるお金を18年間かけて貯めつつ、高校までは手取り月収から支払えるように家計を組み立てる必要があるわけです。

(出典:「教育費負担の実態調査(2020年3月発表)」/日本政策金融公庫)

たとえば6歳の子どもがいて、初年度から2年目までにかかる費用として400万円を12年間で単純に貯めるとした場合、毎月約2万7,800円必要です。その他上記の教育費を日々ねん出するため、高校までずっと公立だとしても毎月約5万4,000円から6万8,000円程度が教育費としてかかります。

お小遣いの目安は、年収によっても異なりますが、ケース1より少し貯金目標を下げ、将来の教育費を貯めることを前提にして5%~8%といったところでしょう。

以上、ケース別にお小遣いの割合の目安を見てきましたが、

・将来のための貯金ができるか

・毎月の生活費は不足しないか

の2点についてチェックしながら、お小遣いを決めるのが大切です。

夫婦でお小遣いの合計金額の目安が出たら、話し合って分けましょう。

【FP解説】夫婦のお小遣いどうしてる?お金が貯まる&揉めないための管理方法

「お小遣いが足りない」なら、まず使い道を見直そう

お小遣いの使い道についてきくと、「毎日の昼食代」や「家族で出かけた時の娯楽費や交通費」、「子どもの洋服やちょっとした日常の買い物」が入っていることがよくあります。実際に前述のアンケート結果でも、「昼食代」はお小遣いでまかなっていました。

そのため「お小遣いが足りない」という不満を常に抱えている人も少なくありません。そこで、お小遣いの使い道を「自分が自由に使うお金」に限定して、生活でかかるお金や家族のために使うお金と切り離すことから始めましょう。

<ステップ1>

お小遣いを何にいくら使っているか洗い出す

<ステップ2>

そのうち昼食代など「生活でかかるお金」と「家族のために使うお金」がいくらか洗い出す

<ステップ3>

家計から「自分のため」のお金を出しているか調べ、ある場合はお小遣いから出すようにする

使い道の見直し例を見ていきます。

◇見直し前のお小遣い使い道

・昼食代(800円×20日):1万6,000円

・飲み会代:3万円

・趣味代:1万円

・家族の娯楽費:1万円

「洋服代」と「自分しか読まない雑誌代」をお小遣いではなく、家計から出している

◇見直し後のお小遣い使い道

・飲み会代:3万円

・趣味代 :1万円

・洋服代 :5,000円

・自分しか読まない雑誌代:1,000円

毎日の昼食代は生活でかかるお金とし、家計から出すようにするとお小遣いに余裕が生まれます。

その分家計における生活費の予算を多く取るようにしましょう。また、家計から出してしまっていた自分の洋服代や雑誌代はお小遣いから出すように徹底します。

このように使い道を見直した上で、金額をいくらにするか考えて、節約が必要であれば工夫をするようにしましょう。

お小遣いアップのために、家計を見直し節約を

子どもが小さい場合や、マイホームなどのための必要貯金額が多い場合は、お小遣いが少なくなってしまいます。どうしてもお小遣いが不足すると夫婦とも感じる場合は、お小遣いをアップさせるために、生活費を見直しましょう。

最初に見直したい生活費は「固定費」です。「固定費」には以下のものがあります。

<見直したい主な固定費>

・通信費

・住宅ローン返済額や家賃など住宅費

・保険料

・電気代

・クレジットカードの年会費

・毎月引き落とされるサービスの費用

代表的な固定費は通信費です。

格安スマートフォンはだいぶ普及していますが、認知度は高くても実際に使用している人は多くありません。夫婦の間で、見直せた分だけお小遣いを増やすルールにするのも面白いでしょう。

ほかにすぐできる見直しは、クレジットカードの年会費や月額サービスの費用です。一度記帳をして、引き落とされている項目をチェックの上、要らないものや減らせるものを探してみましょう。

保険の見直しは、まず入っている保険の内容を知ることが重要です。必要な保障額を大幅に超えている場合は保障を減らすことで大きく固定費を節約できるかも知れません。しかし、たくさんある保険について正確に内容を理解し、必要な保障額を算出するのはなかなか難しいもの。

そんな時は、お金の専門家であるファイナンシャルプランナー(FP)に相談をすることをおすすめします。保険以外にも、住宅ローンの見直しや将来かかる教育費や老後の費用までトータルで相談に乗ってもらえます。

客観的に家計をチェックされると、自分で想定していなかったムダな出費なども見つかるかも知れません。上手に活用してお小遣いを増やしたいですね。

※ 本ページに記載されている情報は2020年9月23日時点のものです

【参考文献】

「2020年サラリーマンのお小遣い調査」(新生銀行)

http://pdf.irpocket.com/C8303/QW2b/QENO/dkpj.pdf

「2020年3月格安SIMサービスの利用動向調査」(MMD研究所)

https://mmdlabo.jp/investigation/detail_1852.html

鈴木 さや子(すずき さやこ)

(ファイナンシャルプランナーCFP(R)・1級FP技能士・DCプランナー1級・キャリアコンサルタント)家族が笑顔になれるための生活に役立つお金の知識を、セミナーやコラム記事などを通じて情報発信。専門は教育費・保険・マネー&キャリア教育、確定拠出年金。企業講演・研修の他、学校や地域コミュニティなどでの講演やワークショップなど、保護者や親子向けイベントも行う。