生命保険の保険金を受け取ったときにかかる税金

生命保険の保険金を受け取ったときにかかる税金は、その生命保険の「契約者」「被保険者」「受取人」の関係性によって変化します。また、その保険金が「死亡保険金」なのか、「満期保険金」なのかによっても異なります。このページでは、生命保険に関する契約の名義と保険金の種類に応じた税金の種類、税金の金額について解説していきましょう。

目次

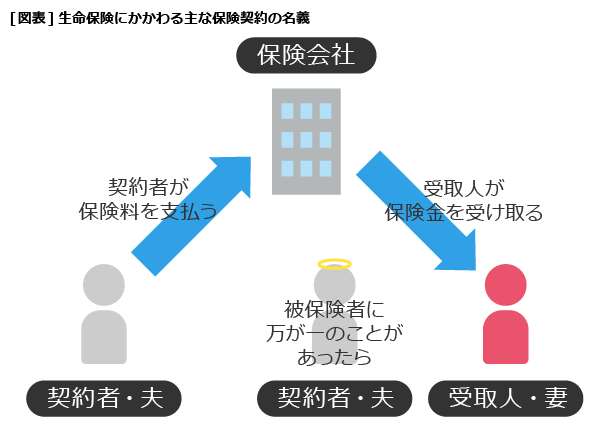

生命保険に関する契約の名義について理解する

生命保険に関する契約の名義には、大きく分けて「契約者」「被保険者」「受取人」という3種類があります。「契約者」は保険料を支払う義務を負っている人、「被保険者」は保険金を受け取れる事柄の対象者、「受取人」はその名の通り保険金を受け取る人のことです。例えば、契約者が夫、被保険者が夫、受取人が妻という生命保険に入っていた場合、夫が生命保険の保険料を支払い、夫に万が一のことがあったときには妻が保険金を受け取るというわけです。

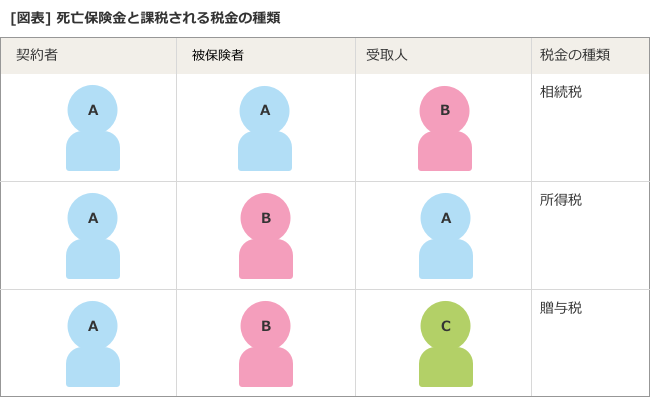

生命保険の死亡保険金と税金の関係

それでは、生命保険の死亡保険金を受け取ったときにかかる税金について見ていきましょう。死亡保険金を受け取ったときにかかる税金は、契約者、被保険者、受取人の関係性に応じて、以下のように3種類に分類されます。

例えば、Aを夫、Bを妻、Cをその子供と考えてみましょう。夫が保険料を支払っていて、夫に万が一のことがあったときに妻が保険金を受け取れる生命保険に加入している場合は、保険金には相続税がかかるわけです。夫が保険料を支払っていて、妻に万が一のことがあったときに夫が保険金を受け取る生命保険では、保険金には所得税がかかります。また、夫が保険料を支払っていて、妻に万が一のことがあったときに子供が保険金を受け取れる生命保険では、保険金は贈与税の課税対象となっています。

●死亡保険金を年金形式で受け取る場合は注意が必要

死亡保険金を年金形式で受け取る場合には、相続税、贈与税の課税対象となるケースでも、所得税を支払う必要があります。これは、年金が毎年の雑所得として計上されるからです。ただし、年金支給の初年度は非課税で、2年目以降から課税対象となります。所得税の課税対象となるケースでは、死亡保険金を一時金として一度に受け取る場合は一時所得として、年金形式で受け取る場合は雑所得として計上し、所得税を支払います。

※詳しくは「個人年金保険の年金を受け取るときにかかる税金」を参照

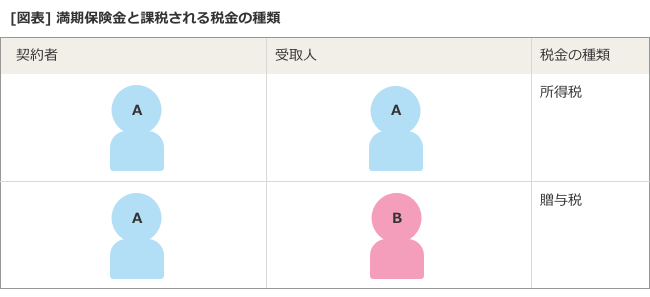

生命保険の満期保険金と税金の関係

生命保険の保険金には、満期まで被保険者が生存していたときに受け取れる満期保険金というものもあります。満期保険金を受け取れる生命保険の代表例が「養老保険」です。満期保険金の保険金に関わる税金は、契約者と受取人との関係に応じて2種類に分けられます。下の表にまとめたので確認してみましょう。

Aを夫、Bを妻として考えてみます。夫が保険料を支払っていて、満期保険金を夫本人が受け取る生命保険の場合、課税される税金は所得税です。夫が保険料を支払っていて、満期保険金を妻が受け取る生命保険の場合には贈与税がかかります。

また、満期保険金を年金形式で受け取る場合は、死亡保険金と同様に、贈与税の課税対象となるケースでも2年目以降は所得税の課税対象となります。所得税の課税対象となるケースでは、満期保険金を一時金として一度に受け取る場合は一時所得として、年金形式で受け取る場合は雑所得として計上されるのも、死亡保険金の場合と同様です。

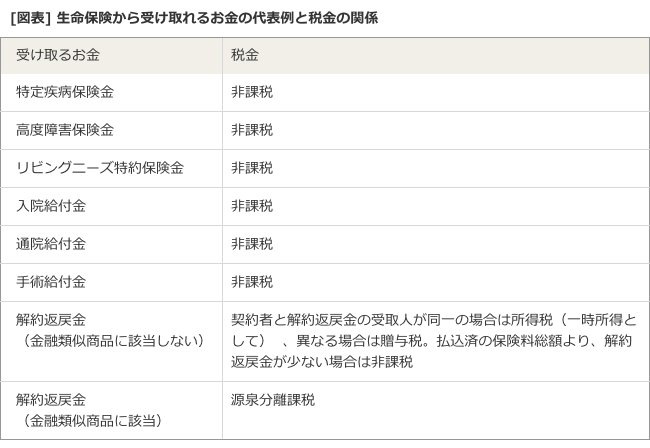

●契約している生命保険が「金融類似商品」に分類される場合

所得税の課税対象となるケースで、契約している生命保険が「金融類似商品」に分類される場合は、保険金にかかる税金は「源泉分離課税」となります。金融類似商品には、保険期間が5年以内のもの、または契約日から5年以内に解約した「一時払養老保険」「一時払変額保険(有期)」などが該当します。

源泉分離課税とは、他の所得とは分離して課税し、お金を得る際に一定の税率分が差し引かれた状態(源泉徴収)で受け取る仕組みのことです。すでに税金が差し引かれているため、確定申告書に記載する必要はありません。

生命保険にまつわるその他のお金と税金の関係

生命保険に加入していると、保障内容によっては死亡保険金、満期保険金以外にも保険金や給付金を受け取れる場合があります。また、多くの終身保険や養老保険では、解約をした際に解約返戻金を受け取ることが可能です。これらの生命保険にまつわるその他のお金と税金の関係を一覧にまとめたのでチェックしておきましょう。

保険金と課税対象となる金額のシミュレーション

ここまで、生命保険から受け取ることができる、死亡保険金や満期保険金、その他のお金と課税される税金の関係について解説してきました。最後に、代表的な例を挙げて、実際に課税対象となる金額をシミュレーションしてみましょう。

●死亡保険金と課税対象となる金額のシミュレーション

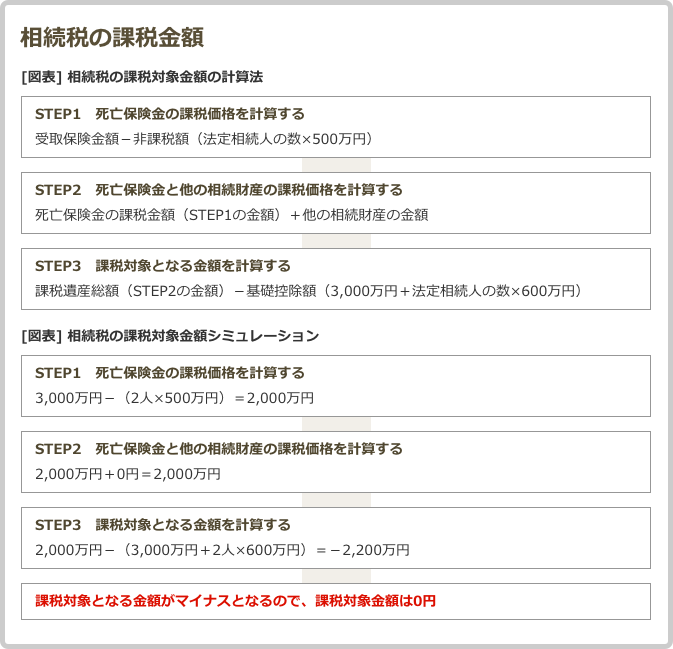

【相続税タイプ】夫が契約者かつ被保険者、妻が受取人の生命保険の場合

夫が契約者かつ被保険者、妻が受取人になっている生命保険で、夫に万が一のことがあって妻が死亡保険金を受け取る場合には、保険金には相続税がかかります。ただし、死亡保険金にかかる相続税には「法定相続人の数×500万円」が非課税となるという税制上の優遇措置があります。また、他の相続財産と合計した相続額に対して、基礎控除額が「3,000万円+法定相続人の数×600万円」と規定されています。そのため、このケースでは死亡保険金は全額課税対象となっていません。

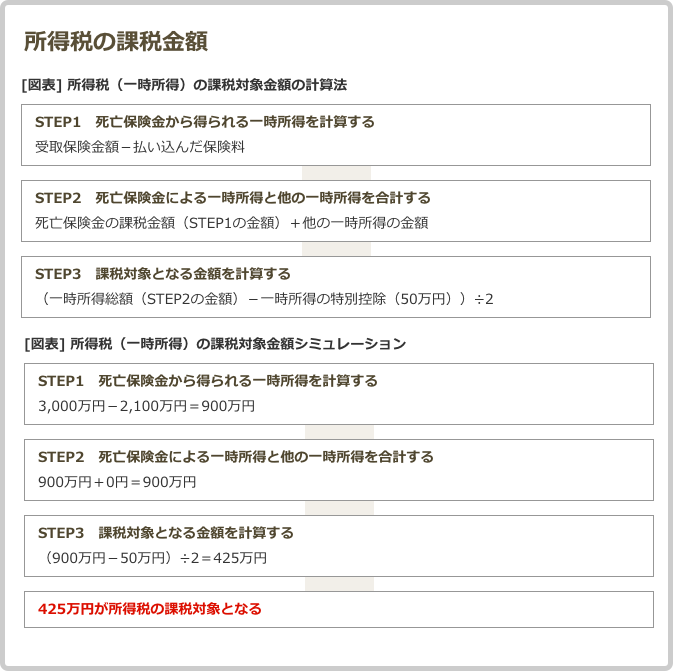

【所得税タイプ】夫が契約者かつ受取人、妻が被保険者の生命保険の場合

夫が契約者かつ受取人、妻が被保険者になっている生命保険では、妻に万が一のことがあったときに、夫が死亡保険金を受け取ることになります。このときにかかる税金は所得税です。また、一時金として死亡保険金を受け取っているので、税制上は一時所得として計上されます。一時所得にかかる所得税の課税対象となる金額は、「(一時所得の総額-一時所得の特別控除(50万円))÷2」で算出できます。また、死亡保険金による一時所得の金額は「受取保険金額-払い込んだ保険料」という式で計算します。ここでは他の所得がないと仮定しているため、「(900万円-50万円)÷2」が死亡保険金にかかわる所得税(一時所得)の課税対象金額となります。

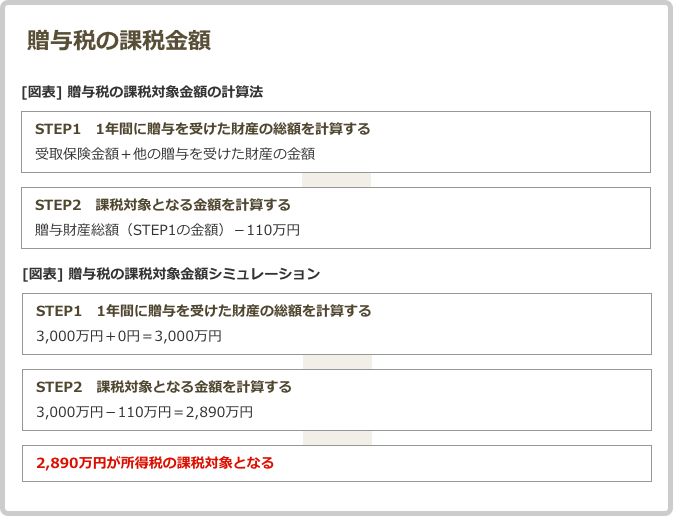

【贈与税タイプ】夫が契約者、妻が被保険者、子供が受取人の生命保険の場合

夫が契約者、妻が被保険者、子供が受取人の生命保険では、前述の通り、死亡保険金に贈与税がかかることになります。贈与税の課税対象となる金額の算出法は簡単です。「1年間に贈与を受けた財産総額-110万円」で算出することができます。ここでは他の贈与がないと仮定しているため、「3,000万円-110万円=2,890万円」が贈与税の課税対象額となります。

死亡保険金にかかる税金の種類によって、以下のように課税対象となる金額が大きく異なることがわかります。満期保険金の場合も、所得税と贈与税の課税対象となる金額の計算方法は同様です。

・相続税:0円

・所得税:425万円

・贈与税:2,890万円

また、その他の収入や控除によって実際に支払う税額は異なります。実際に保険金を受け取り、税金の支払いや計算方法について不安がある場合は、税理士等に相談することをおすすめします。

本ページに記載されている情報は2018年3月30日時点のものです。