20代の平均貯金額は?「30代で貯金300万円」を目指してはじめる将来のための貯蓄

「将来のためにコツコツお金を貯める」習慣、あなたにはありますか?20代の平均貯金額や平均年収をもとに、貯金のコツ等、ゼロから始める資産づくりを身につけましょう。今回は30代までに300万円貯める!を目標に今から始める貯蓄法についてお伝えします。

最終更新日:2021年4月21日

この記事の早わかり要約 読了目安時間:

20代の平均金融資産保有額は106万円、平均年収は316.5万円

20代はお金が貯めやすい!10年間で300万円をムリなく貯められる

貯金は先取り貯金。収入の増加に合わせて貯金額を増やすのもおすすめ

目次

【年収別】20代の平均的な貯金額は?

20代はあまり貯蓄ができていない

まずは20代の人たちがどのくらい貯金をしているのかを確認してみましょう。

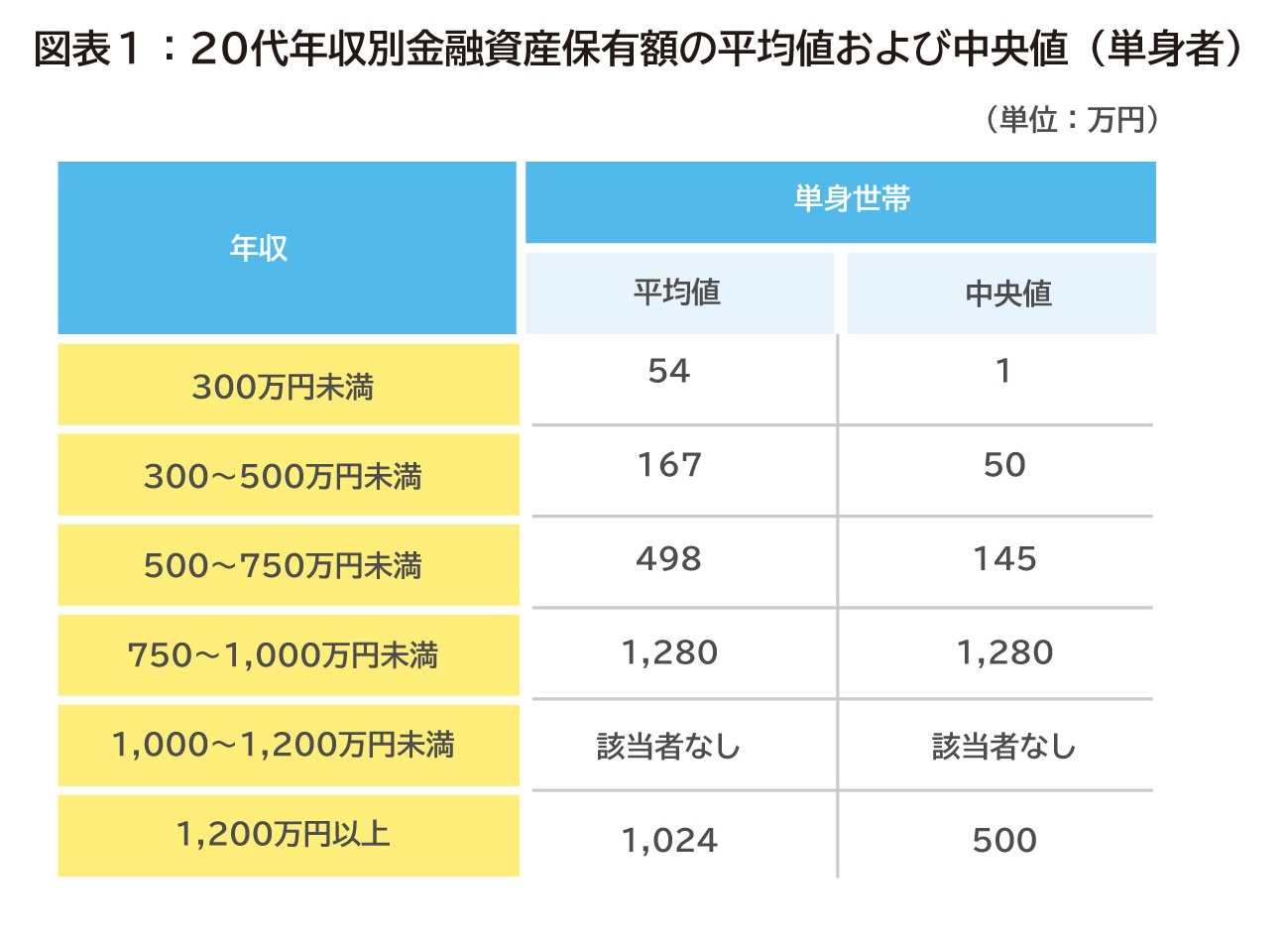

2019年の「家計の金融行動に関する世論調査(出典元:金融広報中央委員会)」によると、20代単身者の金融資産保有額の平均値は、106万円、中央値は5万円です。(金融資産には、預貯金の他、株や投資信託なども含まれます)

ここで平均値と中央値を出しましたが、平均値は全金融資産の総額を人数で割った金額なのに対して、中央値とは、資産額の少ない(多い)人から順に並べた場合に、ちょうど真ん中に位置する人の金額です。

つまり、20代においては、中央値が5万円なので、多くの人がほとんど貯蓄できていないということがわかると同時に、平均値が106万円なので、しっかり貯蓄している人も少数ながらもいることがわかります。

年収と貯蓄の関係は?

では、年収との関係をみていきましょう。図表1では、20代の年収別に金融資産額の平均値と中央値をまとめてあります。年収が上がれば、資産保有額も上がっているので、これから貯蓄をしていくには、年収を上げていくことが大きな要素となりそうです。

20代の平均年収はいくら?

国税庁の「民間給与実態統計調査(2019年)」によると、20~24歳の平均給与は、264万円(男性:278万円、女性:248万円)、25~29歳の平均給与は、369万円(男性:403万円、女性:328万円)です。

20代の前半と後半では、年間では105万円の収入の差があり、大きく増加することがわかります。ただしこの105万円という金額は、額面上の金額で、ここから税金や社会保険料などを合わせ約20%引かれることを想定すると、手取りとしては約80万円の収入アップとなります。

社会人になってしばらくは、なかなか給料から貯蓄に回せるお金がなかったり、仕事や生活に慣れるのに精いっぱいだったりで、お金の管理まで気が回らないかもしれませんが、調査結果をみると、20代後半になれば収入があがり、貯蓄に回せるようになるようです。

仕事のモチベーションをあげたり、更なる収入アップのために自己投資をしたりすることは、特に若い世代には大事ですが、収入がアップしたからといって、支出も同じだけ増やしてしまうのはNGです。生活レベルを大きく変えないように気をつければ、徐々に貯蓄に回せるお金は増えていきます。

30代、40代、50代…年代別の平均的な貯金額は?

30代以降の貯蓄額はどうなる?

それでは、30代以降の人たちは、どのくらい資産をもっているのでしょうか。下表に30~60代までの金融資産の保有状況をまとめました。

※出典:「家計の金融行動に関する世論調査2019年/金融広報中央委員会」をもとに筆者作表

表をみると、年代が上がるのに比例して金融資産の保有額が増えていくのがわかります。これは先ほど20代の年収と保有額の関係であったように、年代が上がるに伴って年収が増えることも関係していると考えられます。

また、特に2人以上世帯で資産保有額が上がっているのは、子どもの教育費や、マイホーム費用など、家庭を持つことで、将来必要となる大きなお金の使い道がはっきりしてくるため、その目標に向かって、貯蓄を着実にしていることの現れです。

実は20代はお金を貯めやすい!

この表をみて、「え、こんなに自分は貯められるのかな・・・?」と思った人がいるかもしれませんが、今30代以降の人たちも、急にこれだけの貯蓄ができた訳ではありません。多くの人は、長い間かけてコツコツと貯蓄を積み上げた結果、これだけの金額にたどり着いている訳です。

20代は、他の年代よりも年収は低い傾向にありますが、シングルの場合、自分のためだけにお金を使うことができ、コントロールもしやすいので、実は貯金しやすい時期ともいえます。30代になり、家庭をもつと支出がどんどん増えてくるので、思うように貯蓄ができなくなる場合も多いです。

20代のときから貯蓄を始めることで、将来の貯蓄額が大きく変わります。またこの先、転職や起業を考えた場合など、人生の節目において、この貯蓄が大きな支えにもなります。まだ貯蓄をはじめていない人は、今日からぜひ貯蓄に向けての一歩を踏み出しましょう。

30代単身者の平均額を目指そう

ではいくら貯めたらよいのだろう?ということですが、上記の表をみると30代(単身者)の保有資産の平均値が359万円ですので、まずは「300万円台」を目指すところから始めてみるのはどうでしょうか。

20代におすすめの貯金方法3ステップ

それでは、今日から始める貯金への道を3ステップでお伝えします。

ステップ1 支出をチェックする

毎日細かく記録する必要はありません。家賃やスマートフォン、サブスクリプション会費などの固定費の引落としを通帳で確認しましょう。

クレジットカード利用がメインの人は、クレジットカードの明細、現金派の人は、毎月銀行からいくら引き出して使っているかを確認してみましょう。

確認していく中で、今は必要のない引落しや、カードの使いすぎなどがないかをチェック!あれば、まずその金額を貯金にまわしていきましょう。

ステップ2 貯金用の口座をつくり先取貯金をする

貯金をするには、貯金専用の口座を決めて、「先取貯金」するのがおすすめ。

勤務先に天引き貯金制度があれば、ぜひ活用したいところですが、変更する場合など職場で毎回手続きするのに気が引けるようなら、銀行の自動積立制度など(銀行により名称は異なります)を利用しましょう。

最初に積立日と金額を設定するだけで、自動的に貯金ができます。給料日後すぐに積み立てできるよう設定しましょう。

ステップ3 資産運用を検討する

20代の人は、資産運用に使える時間が他の年代に比べてたっぷりあります。資産運用は運用期間が長ければ長いほど、資産を増やせる可能性が高くなります。

今はそんなに投資に回せなくても少額でも今からコツコツと始めることで、20年、30年後には資産に大きな差が出るでしょう。時間は取り戻すことはできないので、20代のうちにスタートすることがとても大事です。

とはいっても、資産運用について何も学ばずにいきなり始めると、思いがけず資産を減らしてしまう可能性もあります。

まずは少額から始めて、運用を学びながら活用していくのが良いでしょう。運用初心者が長期で運用するには、20年間の非課税制度である<つみたてNISA>を利用するのがおすすめです。

月々の理想的な貯金額と無理なく貯めるコツ

では、今から300万円を目指すと仮定した場合、毎月いくらずつ貯金していったら良いかを一例を挙げて説明します。

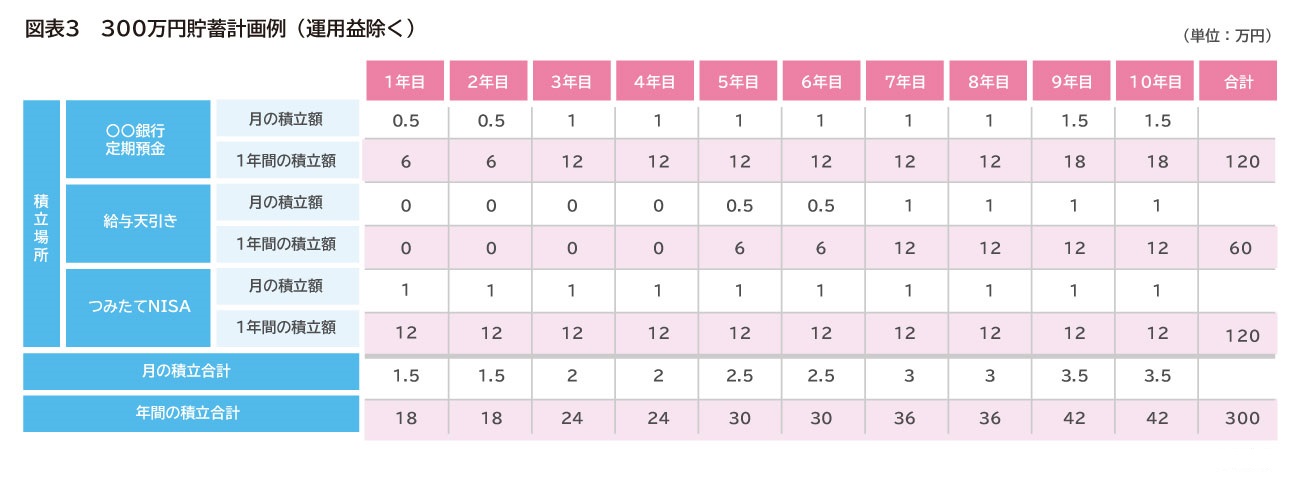

今回は、10年で300万円を貯めるための貯金計画を作成してみました。

※筆者作成

この計画では、最初は1ヵ月1万5,000円の貯金からスタートし、定期預金とつみたてNISAに分けてお金を貯めていきます。勤務先に給与天引き制度があれば、確実に貯めていくには最初から活用するのが一番です。

ただ、一方でこれから貯金をスタートする場合、貯金金額の変更や急な出費への引き出しなど、手間や時間がかかる天引き制度をいきなり使うのは、精神的に抵抗があるかもしれません。

その場合は、貯金に慣れ、急な出費などで引き出す心配がなくなったら、給与天引きを活用するというステップを踏んでいくと良いかと思います。(表では5年目より給与天引きに一部回しています。)

給与天引きには財形貯蓄、社内預金、従業員持ち株会等があります。すべての会社に導入されているわけではありませんが、金利優遇や利子補給等のメリットがある場合があります。調べる価値はあります。

今回は、2年毎に1ヵ月あたりの貯金額を5,000円ずつ増額するという具合に、無理なく少しずつ貯金を増やしていくよう計画しています。

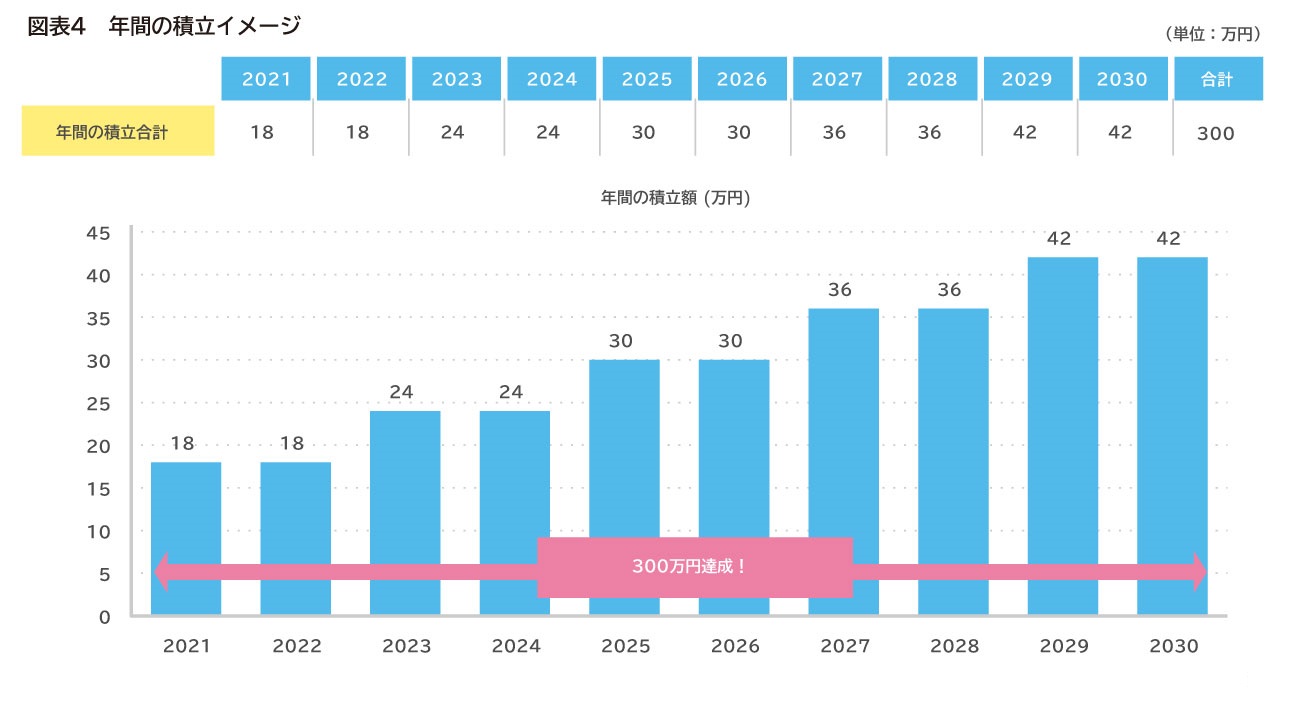

最後の2年間は1ヵ月に3万5,000円、1年で42万円の貯金額まで増やします。このプランを実行することで、10年間でちょうどぴったり300万円の貯金ができます。

※筆者作成

このように、収入の増加に合わせて少しずつ貯金額を増やしていく方法なら、300万円という金額も目指しやすくなるのではないでしょうか?

貯金計画のカギはライフプランと資産運用

上記の例では目標額を30代の平均貯蓄額である300万円を目指しましたが、目標金額やそのタイミングは、これからどんな暮らしや人生を送りたいのか、いわゆるライフプランによって異なります。

この表を参考に、自分がいつまでにいくら貯めたいかを考えて、貯金計画をアレンジしてもらえたら嬉しいです。

人生100年時代には、自分のライフプランも、お金の計画も自分自身で立てて、実行していく必要があります。

自分で自由に計画できるのは楽しい反面、そのプランに必要な資金を準備するには、お金に関する制度や、運用に関する知識が必要となってきます。自分自身で一つ一つ調べることもできますが、判断が難しかったり、すべて自分で調べるには、時間も手間もかかります。

ファイナンシャルプランナーのようなお金の専門家であれば、疑問点や知りたいことにすぐに答えてもらえ、また豊富な相談経験から、的確なアドバイスをもらうこともできます。

将来、「もう少し貯金があれば〇〇ができたのに・・・」という後悔をしないためにも、専門家のアドバイスを基に、今後のライフプランと向き合った上で、貯金や運用の実行に移してみてください。

※本ページに記載されている情報は2021年1月27日時点のものです

【参考文献】

「家計の金融行動に関する世論調査 2019年分」(金融広報中央委員会)

「民間給与実態統計調査 2019年分」(国税庁)

山本 美紀(やまもと みき)

ファイナンシャルプランナー<CFP(R)>、家計整理アドバイザー認定トレーナー、日本学生支援機構認定スカラシップ・アドバイザー)家計相談を中心とした個人相談や、家計整理講座の講師、ママ向けマネーセミナー、執筆活動を行っている。相談者の大半が30代~40代の子育て世代であり、同じ母親として気軽に相談できるママFPとして活動している。