【定期預金とは】メリットやデメリット・注意点から満期・解約までFPが徹底解説!

銀行の普通預金よりも金利が高いから…と、とりあえずのお金の置き場所として利用されることが多い定期預金。満期や解約時の注意点についてきちんと理解していますか?利息以外のメリット・デメリットもチェックして、定期預金を上手に活用しましょう。

最終更新日:2021年1月28日

この記事の早わかり要約 読了目安時間:

定期預金とは、預入期間があらかじめ決まっている預金のこと

定期預金のメリットは安全性。目的が決まっていればお金の置き場所に最適

銀行が経営破綻した場合に保障される預金額には上限が設定されている

目次

定期預金とは。積立預金・普通預金との違い

定期預金とは、預入期間があらかじめ決まっている預金のことを言います。

預入期間や利率は金融機関によりあらかじめ設定されており、預ける時に預入期間を選択しますが、多くの場合、1ヶ月から10年ほどの期間から選ぶことができます。

定期預金と積立預金の違い

定期預金と積立預金、両者の一番の違いは預け入れの方法です。

定期預金は、一括でまとまったお金を預けるものが基本となりますが、積立預金は定期的にコツコツと積み立てる方法で預け入れます。

積立預金は、手間をかけずに着実にお金を貯めたい人におすすめです。毎月の給与振込のタイミングに合わせて積立てを使い、先取り貯金をすれば、毎月あまり意識せずにお金を貯めることができます。

積立預金は、一般的には毎月一定の金額を、普通預金からの自動振替で積み立てることができます。賞与のときなど、年に2回増額することも可能です。

定期預金と普通預金の違い

定期預金も普通預金も、銀行にお金を預けるという面では共通しています。

しかし、普通預金はいつでも引き出すことができるのに対し、定期預金は預け入れる期間をあらかじめ決めてから預けます。満期前の解約もできますが、普通預金のようにATMで簡単に引き出せるわけではありません。

ですので、生活費などすぐに必要になるお金の置き場所としては普通預金、将来使うお金を貯めておくことを目的として利用するなら定期預金、と使い分けるとよいでしょう。

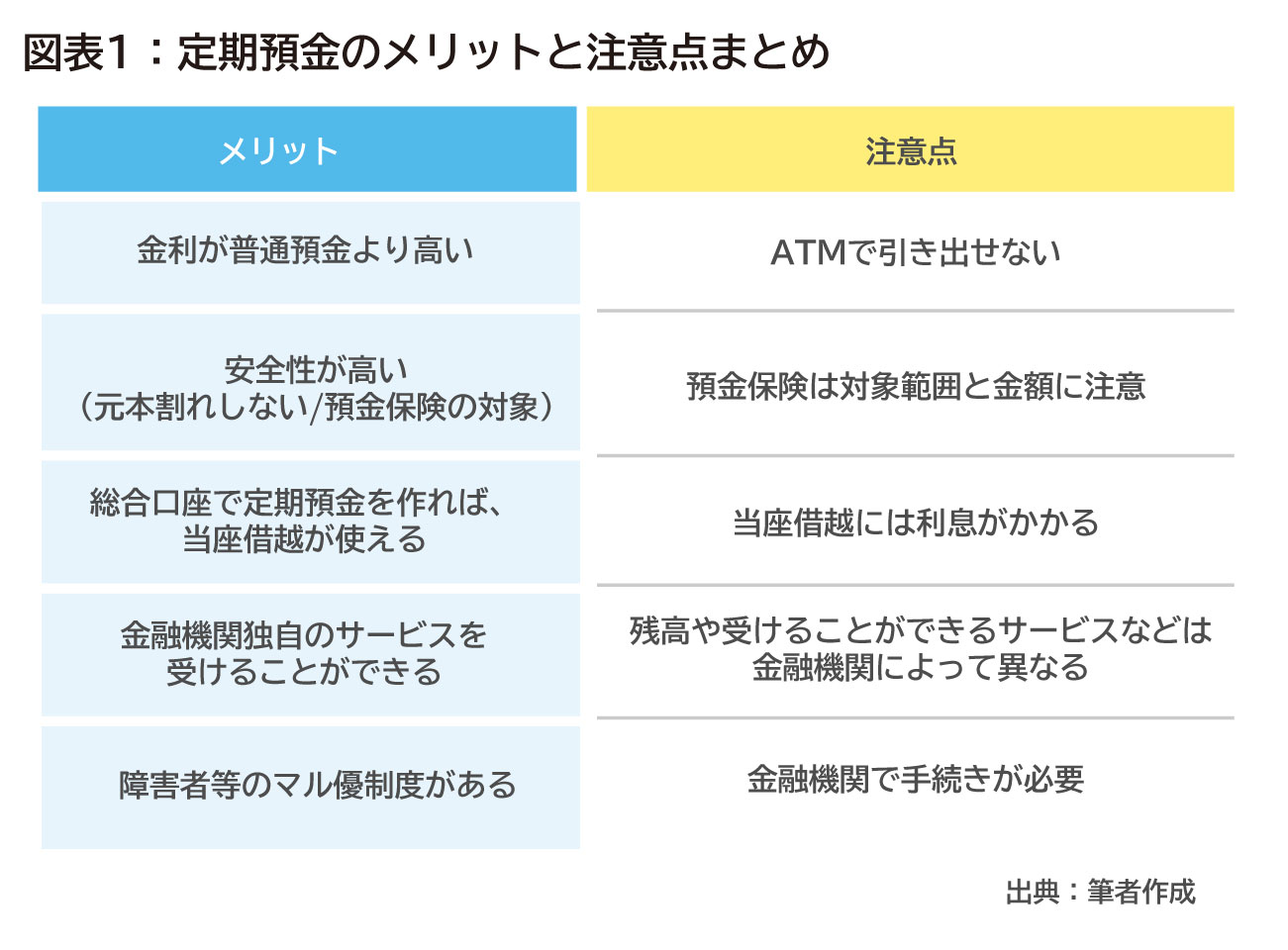

定期預金の5つのメリット

ここで、定期預金のメリットについて確認してみましょう。

金利が普通預金より高い

一般的に、定期預金の金利は普通預金の金利に比べて高く設定されています。

ただし、現在は超低金利のため、定期預金の金利は普通預金よりも高いものの、その差はわずかです。今後、普通預金の金利が上がれば、差が開いていく可能性はあります。

元本割れしない

定期預金は、資産運用の視点からみると「安全性」の高い金融商品の代表選手です。満期になると、元本と利息が支払われます。

預金保険制度の対象となっている

安全性に着目すると、定期預金は預金保険制度の対象となっている点もメリットとして挙げられます。

預金保険というのは、金融機関(銀行など)が破綻したときに、預金保険機構が元本1,000万円までと破綻日までの利息を保護してくれる制度のことです。

総合口座を使えば当座借越が使える

総合口座は、普通預金と定期預金の口座がひとまとめになっています。

「貯める」「増やす」「受け取る」「支払う」「借りる」といった機能がセットになっている便利な口座ですので、多くの人がメインバンクの総合口座を持っていることと思います。

総合口座の内訳は金融機関によって違いがありますが、積立預金や貯蓄預金、中には国債などの公共債が含まれる金融機関もあります。

総合口座で定期預金を作るメリットは、当座借越が使えること。当座借越は、クレジットカードの決済や公共料金の引き落としのときに残高不足になってしまったとき、定期預金を担保に自動借り入れができる仕組みです。

普通預金の残高が足りなくなって定期預金を解約したり、カードローンを組んだりすることに比べれば、手間がかかりませんから、万一のときのために総合口座で定期預金を作っておくと便利です。

銀行独自のサービスを受けることができる

定期預金の残高などの条件を満たすことで、ATM利用料や他行への振込手数料がオトクになったり、住宅ローンの金利が安くなるなどのサービスを受けたりすることができる場合があります。

預貯金の利息には、通常、税金(2020年12月現在の利率は20.315%)がかかります。

通帳に載っている受取利息の金額は、税額が源泉徴収されたあとのものとなっていますので、意識しないと分からないかもしれません。

これが障害者等の場合は預貯金など元本350万円までの利子について、税額が免除される制度があります。これを通称、「障害者等のマル優」と呼びます。利用要件を満たした人が金融機関で手続きをすることで利用できる制度です。

定期預金のデメリットと注意点

定期預金にはデメリットや注意点もあります。

途中で引き出しにくい

定期預金の注意点の1つに、途中解約した場合の手続きがやや面倒という点があります。ATMで引き出せないので、金融機関の窓口で手続きをしたり、いったん普通預金に移してから引き出したりする等の手間がかかります。

ただし、知らず知らずのうちに使ってしまうことを防ぐことができるという意味では、これはデメリットではなくメリットと考えることもできます。

当座借越に利息がかかる

定期預金の預入期間中に、やむなく当座借越を利用する場合は、利息の支払いが必要です。返済はできるだけ速やかにしましょう。

預金保険制度の対象ではない商品もある

預金保険制度によって元本1,000万円までの元本と利息は保護される定期預金ですが、日本の金融機関の海外支店や外国銀行の在日支店は対象ではありません。また、定期預金の中でも、外貨建てのものや仕組預金の一部については対象外となりますので注意が必要です。

金融機関独自のサービスを受けるのに確認が必要

金融機関独自のサービスを受ける場合、条件が設定されていることがあります。また、マル優制度を使う場合は、手続きの確認を事前にしておくとよいでしょう。

定期預金の種類と選ぶ時のポイントは?

ひとことで定期預金と言っても色々と種類があります。

預け入れの方法でみると前述した積立預金がありますし、金利タイプで分けると変動金利型と固定金利型に分けることもできます。また、外国の通貨で作ることができる外貨定期預金もあります。

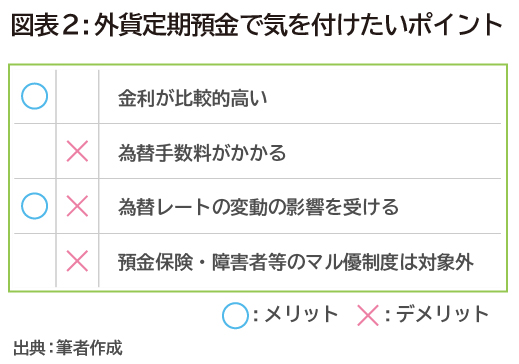

外貨定期預金の注意ポイント

外貨定期預金は、預け入れる金額や期間、通貨にもよりますが、金利が高いので興味を持っている人も多いでしょう。基本的な仕組みは日本円の定期預金と同じですが、円を外貨に交換することが必要です。

円と外貨を交換するときには、通常、為替手数料がかかります。

為替手数料の金額は、金融機関によって異なります。外貨定期預金を作るとき、つまり日本円を外貨に換えるときは、キャンペーンなどで手数料が安くなっていることがありますが、外貨から日本円に戻す際にも所定の手数料がかかることを忘れてはいけません。

満期が来ても日本円には戻さずに、外貨のまま更新したり、外貨普通預金がある場合はそちらに移したり、外貨で現金化したりすることも可能ですので、為替の状況をみて判断してください。

外貨定期預金で一番気を付けなければならないのは、為替が変動するリスクです。為替レートの動き次第で損することも得することもありますので、利息がついたとしても最終的に元本割れしてしまう可能性もあります。

為替差益が出た場合は、雑所得として確定申告が必要になる場合があります。雑所得は年間20万円以下であれば確定申告不要ですが、それを超える場合は必要になるので気を付けてください。

また、外貨定期預金は預金保険制度や障害者等のマル優制度の対象外ということにも注意が必要です。

金利の種類を選ぶ時のポイント

定期預金には、変動金利型と固定金利型があります。

固定金利型は、はじめに預け入れたときの金利が満期日まで適用されますが、変動金利型は適用金利が6ヶ月ごとなど、一定期間ごとに変更されます。これから金利が上がると思えば変動金利型を、現状維持またはさらに下がると思えば固定金利型を選択しましょう。

預入期間を決める時のポイント

定期預金の預入期間は、金融機関にもよりますが、最短で1ヶ月が主流で、それ以外に3ヶ月、6ヶ月、1年、2年、3年、4年、5年、7年、10年などを選択することができます。一般的には預入期間が長ければ長いほど金利が高くなる傾向にありますが、ここ最近は低金利が続いており、期間での金利差がついていないのが実情です。

大手都市銀行では預入期間は1ヶ月から10年まで幅広く選択できますが、金利はいずれも2020年12月現在0.002%となっています。普通預金は0.001%ですからそれと比べたら2倍ですが、たとえば100万円を定期預金に1年預けてもその利息は20円です(ここから税金が差し引かれます)。

注目したいのはネット銀行です。2020年12月現在、1年定期の金利は0.01%からあり、キャンペーン中の定期預金ではさらに金利が上乗せされるものもあります(※条件あり)。

現在のような金利が低い局面では、期間が短いものを選び、満期がきたときに金利が高いものに乗り換えられるようにしておくのがよいでしょう。逆に、金利が高めでこれから下がっていくと予想される場合は、預入期間を長めにしておくほうがよいでしょう。

また、特定の期間や条件付きで金利が上乗せされる商品を取り扱う銀行もあります。タイミングや条件が合えば、利用してみてはいかがでしょうか。

「積立」をはじめよう!初心者でもズボラでも絶対貯まる方法4つ

満期がきた時・解約した時はどうなる?

定期預金に満期がきたときにどうするか、というのは、基本的には預け入れるタイミングで決めます。

満期を迎えた時の預金の取り扱いパターンは3種類

一般的には、定期預金の満期時の取り扱いは以下の3つのパターンから選びます。

(1) 元利自動継続:当初の元金と利息を合算した金額を元金として、同期間の定期に継続

(2) 元金自動継続:利息を普通預金に入金し、当初の元金で同期間の定期に継続

(3) 自動解約:当初の元金と利息を合算した金額を解約(通常は普通預金に入金)

自動継続の場合は、満期が来た時点の金利で、継続されます。

(1)の元利自動継続は、満期がくるとそれまでの利息が元本に含まれますので、複利の効果があります。少しでも増やしたい、という人は(1)を選ぶとよいでしょう。また、満期時の資金の使い道が明確に決まっている場合は(3)を選べば、解約の手続きをしなくて済みます。

満期時の取り扱いを途中で変更することは、満期前であればほとんどの金融機関で可能です。

中途解約は可能。ただし金利0%となることも…

定期預金は満期を定めて加入するものです。でも、どうしても中途解約が必要になることがないとは限りませんね。

定期預金の中途解約は可能ですが、金利のペナルティがあります。場合によっては、金利0%が適用となることもありますが、元本への影響はありません。

定期預金を放置して「休眠預金」とならないよう注意

2009年1月1日以降の取引で10年以上放置されているものは、「休眠預金」となってしまいます。休眠預金というのは、2018年1月1日に施行された休眠預金等活用法という制度の対象になる預金のことで、休眠預金は預金保険機構に移管され、民間公益活動のために活用されます。

定期預金も10年以上放置すると休眠預金となってしまいますが、いったん休眠預金となってしまうともう戻ってこない、ということではありません。もし休眠預金があったら、その金融機関で手続きをすれば、引き出すことは可能です。

定期預金以外の金融資産を検討するなら?

さて、本記事を読んでいる人の中には、「定期預金ではお金が増えないから、他の金融商品にもちょっと興味がある」という人もいるでしょう。

当面使う予定のない余裕資金があれば、将来に向けて定期預金以外の運用方法にもチャレンジしてみてはいかがでしょうか。

初めての場合は、比較的リスクが低く、手間がかからないものがおすすめです。いくつかみてみますね。

公共債

公共債には、国が発行する「国債」、地方自治体が発行する「地方債」などがあります。預金保険の対象外なのですが、国や地方自治体が発行しているので安全性が高く、定期預金より金利が高い場合が多いです。

例えば個人向け国債の場合、固定3年・固定5年・変動10年の3種類があります。金利は経済環境などによって変化しますが、年率0.05%の最低金利保証があるのが魅力です(税金は差し引かれます)。

国債や地方債の取り扱いの有無は、金融機関によって違いますので、興味のある人は財務省のホームページ(https://www.mof.go.jp/jgbs/individual/kojinmuke/)で確認するか、直接金融機関へ問い合わせをしてみましょう。

投資信託

投資信託はお金を「投資」する金融商品のひとつです。投資信託にはいろいろな種類がありますが、初めての場合は日経平均株価やTOPIX(東京株価指数)など、特定の指数(これをインデックスといいます)の動きに連動するように運用される「インデックス型」が分かりやすく、手数料も低めなのでおすすめです。

ただし、元本割れのリスクがありますので、リスクを抑えるためにも、購入する場合は最低限の知識を持っておくことが理想的です。逆に言うと、きちんと勉強すれば、少ない労力で有利な運用ができる可能性が大きくなります。

投資信託にはたくさんの種類があり、取り扱っている商品も手数料も、金融機関によって異なります。

iDeCo(イデコ:個人型確定拠出年金)

最後に、iDeCo(イデコ:個人型確定拠出年金)です。

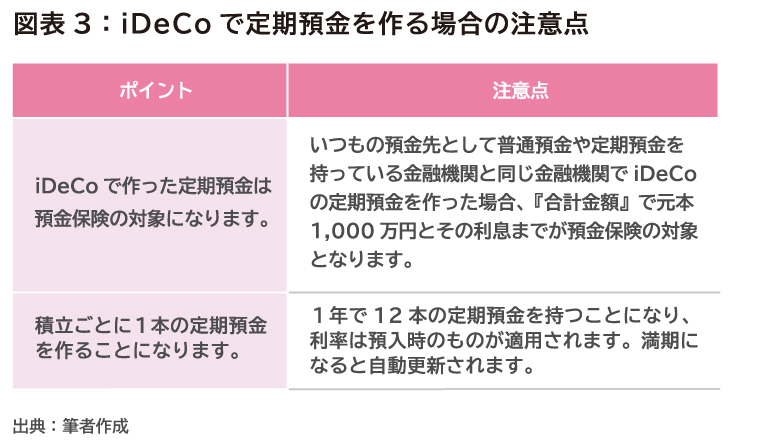

iDeCoは自分の年金を作るために、自分で申し込み、自分で掛金を拠出し、自らが運用方法を選ぶ制度なのですが、この「自らが運用方法を選ぶ」というところで「定期預金」という選択ができます。

老後資金を準備するための制度なので、途中解約ができないというデメリットはありますが、掛金・運用益・そして給付を受け取るときに、税制上の優遇措置が講じられていますので、利用を検討してみてください。

ただし、iDeCoを利用して定期預金を作る場合は、(図表3)に挙げた点に注意しましょう。

「とりあえず貯めておく」は定期預金、「ちょっと運用してみたい」は投資信託など、そして「税制上の優遇措置を活用しながら長期的に貯めたり増やしたりしたい」はiDeCo、と使い分けてみてはいかがでしょうか。

どこまでを定期預金で運用していったらいいのか、他の商品も含めて運用していく場合はどうしていくのが自分にとってベストなのか、迷ってしまった場合は、ファイナンシャル・プランナーなどの専門家に相談してみることをおすすめします。

※本ページに記載されている情報は2020年12月20日時点のものです

【参考文献】

国税庁ホームページより

No.1310利息を受け取ったとき(利子所得)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1313.htm

利用No.1313障害者等のマル優(非課税貯蓄)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1313.htm

金融庁ホームページより

休眠預金活用法 Q&A

https://www.fsa.go.jp/policy/kyuminyokin/kyuminyokinQA.pdf

財務省ホームページより

個人向け国債

https://www.mof.go.jp/jgbs/individual/kojinmuke/

預金保険機構ホームページより

預金保険制度の概要

https://www.dic.go.jp/yokinsha/page_000105.html

岡田 のりか(おかだ のりか)

FPオフィスナチュール代表

(ファイナンシャル・プランナー<AFP>、米国公認会計士) FPオフィスナチュール代表 仕事を持つ30歳代・40歳代女性の妊活・子育て・資産形成をサポートするためのマネーカウンセリングやセミナー活動を行っている。ライフプラン・起業・キャリアなど、幅広い内容をトータルでカウンセリングし、好評を得ている。はたらく女性のためのオンラインマネー教室運営。