離婚時の財産分与に贈与税など税金はかかる?モメやすい不動産問題についても解説

離婚を考えるときに気になるのが財産分与です。「財産分与で財産をもらったら贈与税など税金は課税される?」「自宅など不動産はどう分ければいいの?」心配したらきりがない離婚時の財産分与について、もめずに分ける方法や税金について知っておきましょう。

最終更新日:2020年9月29日

目次

離婚時の財産分与とは

結婚生活を続けてきたけれど、さまざまな事情で離婚を考えた時に気になるのがお金のことです。離婚のお金といえば慰謝料ばかりではありません。夫婦が生活を共にした間に築いた財産について、公平に分けるのが「財産分与」です。

財産分与は、民法で「協議上の離婚をした者の一方は、相手方に対して財産の分与を請求することができる」(民法第768条1項)と定められた、離婚するときに認められた権利です。分与は、夫婦のどちらかが申し立てて行います。

財産分与の対象となる財産とは

財産分与の対象になるのは、夫婦が婚姻期間中にお互いの協力で築き上げた財産です。これらは夫婦の共有財産として、離婚時には2分の1ずつ公平に分けることになっています。これが財産分与の原則です。

もしご自身が専業主婦(主夫)の場合、離婚するときに自宅や預貯金などほとんどの財産が相手の配偶者の名義になっていると、「自分の財産とよべるものがない」と不安になるかもしれません。

確かに自宅の購入など結婚している間に行う大きな契約の時や、預貯金など金融資産の名義は、専業主婦(主夫)ではない配偶者となっていて、自分名義の財産がない、ということも少なくありません。

でも大丈夫です。例えば預金口座の名義が配偶者(相手)でも、結婚している間に蓄えたものなら財産分与の対象になります。名義に関わらず、半分は専業主婦(主夫)である自分が受け取る権利があります。

配偶者(相手)の立場からすると、「自分名義の口座に自分が稼いだ給与から貯蓄しているのに、なぜ分けなければいけないのか?」と思うかもしれません。

しかし結婚期間(婚姻期間)中には、専業主婦(主夫)が家事や育児を担うことで配偶者の仕事を支えていた、つまり間接的に財産を作ることに携わっていたと考えられるので、共有の財産とみなされるのです。

対象となる財産

離婚のときに財産分与の対象となる財産には一体どのようなものが含まれるのでしょうか。おもに、結婚している間に購入した家や車、家具のほか、結婚している間に増えた預貯金などが挙げられます(図表2)。

[図表2]

50歳代までの離婚なら、年金や退職金などは離婚の段階ではまだ発生していません。しかし公的年金のように確実に将来に受け取る財産も分与の対象です。

専業主婦(主夫)は、配偶者(会社員・公務員の夫または妻)の厚生年金も、一定の条件を満たせば離婚時に請求できます。これを「年金分割」といいます。

請求できるのは離婚から2年以内で、分与できるのは婚姻期間中に払った保険料によってもらえる年金部分のみです。結婚前や離婚後に払った厚生年金保険料は、夫婦の協力によって築いた財産とはみなされませんので、分与の対象外です。

年金や退職金を財産分与するときは、離婚分割協議書に書いておきましょう。特に支給まで何年もあるような場合は、将来にきちんと分けられるように決め、公正証書にして残しておきましょう。

離婚時はお互いに納得したことでも、後から考えが変わったり、離婚して疎遠になる恐れがあります。口約束だけではなく、法的効力のある書面にするのは大切です。

対象外となる財産

婚姻期間中に形成した財産が財産分与の対象ですが、一方で対象にならない財産があります。結婚前に貯めた預貯金や購入した家財道具、実家から贈与された預貯金や、親が亡くなって相続で取得した財産などです。

ただし、独身時代から持っていたものでも婚姻期間中に夫婦の協力によって価値が増えたものは、その増えた部分については財産分与の対象になります。たとえば結婚前から保有していた株式を、夫婦で協力して運用した結果として価値が上がれば、上がった分の利益は夫婦の共有財産とみなされます。

財産分与でもらった財産に税金はかかる?

では、財産分与で受け取った財産には税金はかかるのでしょうか?せっかく財産分与を受けても、贈与税などの税金が課税されてしまったら、その後の生活設計に影響を与えかねません。ここからは財産分与に係る税金についてみておきましょう。

通常は離婚時の財産分与で得た財産は課税対象外

一般的に、誰かから財産を贈与してもらったときには贈与税がかかります。しかし、離婚時の財産分与で得た財産については、通常は課税されることはありません。なぜなら財産分与は、相手からもらった「贈与」ではなく、夫婦の共有財産を分け合い「清算」したとみなされるからです。

また、もともと夫婦で持っていた財産を分けたにすぎないため、原則として所得税がかかることもありません。財産分与の金額に上限はありません。婚姻期間中に築いた財産であると認められ、それを2分の1ずつに分ければ、仮に高額な財産を受け取っても贈与税・所得税ともに税金はかかりません。

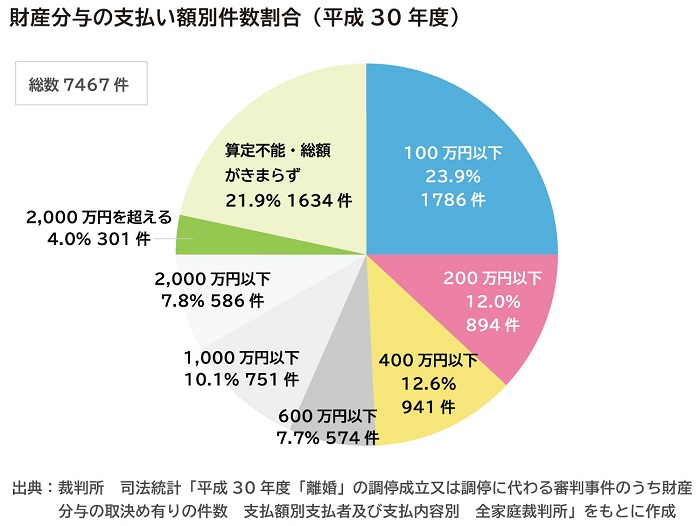

実際の財産分与では、分与額が100万円以下のケースから2,000万円を超えるケースまでさまざまです(図表3)。

[図表3]

不自然な分け方は課税の対象となることも

このように、基本的に財産分与は非課税で、税金はかかりません。しかし、財産分与のバランスがあまりにも不自然な場合などは課税される恐れがあります。

国税庁のホームページにはこのように書かれています。

1)分与された財産の額が婚姻中の夫婦の協力によって得た財産の額やその他すべての事情を考慮してもなお多すぎる場合。この場合はその多すぎる部分に贈与税がかかることになります。

2)離婚が贈与税や相続税を免れるために行われたと認められる場合。この場合は、離婚によってもらった財産すべてに贈与税がかかります。

(引用 国税庁「離婚して財産をもらったとき[令和2年4月1日現在法令等]」)

つまり、分与された財産が多すぎる場合や、税金を逃れるために離婚したのではないかと疑われるような財産分与をすると、課税されるということです。

不動産の財産分与

預貯金など換金性の高いものは明確に2分の1にしやすいですが、簡単には分けにくいのが、自宅などの不動産です。不動産の価値はその時々によって変動しますから、価値を正確に知るのもひと苦労です。離婚協議のときにもめやすい財産の最たるものと言えるかもしれません。

実際には、(1)自宅を売って現金で分けるか、(2)どちらかが譲り受けて代わりに他のものを相手に渡すなど、分与する財産全体で折半できるようにするのが一般的です。

方法1:売却して現金化してから分ける

離婚時に不動産を売って現金にして分ける方法です。現金化するので2分の1に折半しやすいのがメリットです。

売却して財産分与する場合は、双方が現金を受け取っても贈与税や所得税が課税されることはありません。

しかし、現実には購入時より価値が下がっていたり、離婚後に住むところを探すまでは自宅が必要だったりと、簡単に売却に踏み切れない例もあります。特に売却価格以上に住宅ローンが残っている場合、マイナス分を預貯金で補てんしなければならず、預貯金がないと売却すら難しい場合もあります。

方法2:どちらかに譲る(贈与する)

子どもがいる場合などは、離婚後も引越しを望まず居住を希望する人もいるでしょう。他にも個々の事情で、自宅は売却せずにどちらかがもらうケースがあります。この場合も、原則として贈与税はかかりません。

ただし、財産分与で不動産を一方へ譲るときには、登記上の名義変更が必要です。例えば夫名義の自宅を妻がもらう場合には、名義を夫から妻へ変更します。

逆に妻名義の自宅を夫がもらう場合は、妻から夫へ名義を変更します。あるいは夫婦の共有名義にしていて、離婚後はどちらか一方のものにする場合は、譲り受ける一方だけに名義を変更します。

このように名義変更をして登記上の名義人になる場合は、不動産価額の2%の登録免許税がかかります。またその年以降は、不動産を所有することで固定資産税や都市計画税もかかります。毎年市区町村から送られてくる固定資産税の納税通知書で税額を確認しておきましょう。

なお、不動産を購入したときなどは不動産取得税がかかりますが、財産分与で受け取ったときは、原則としてかかりません。

ただし、住宅ローンが残っていると、ローンを借り入れている銀行との契約上、簡単に名義変更ができないことがあります。たとえば住宅ローンが夫名義の自宅を、離婚後に妻名義にしようと思っても、夫が住宅ローンを完済するか、妻が住宅ローンを引き継ぐしかありません。住宅ローンが妻名義の場合も同様です。

なお、専業主婦(主夫)の場合は自身に収入がないため、相手から住宅ローンを引き継ぐことはできません。

このため、専業主婦(主夫)家庭が離婚し、財産分与で配偶者が専業主婦(主夫)に自宅を譲り渡したとき、実際には専業主婦(主夫)と子どもが住み続けるにもかかわらず、不動産の登記上の名義変更をしないままにしてしまうケースがあります。

もし離婚後、家を出た配偶者がローンを払い続けていて、かつ家に住み続けている専業主婦(主夫)が、ローン返済をしている配偶者に対して賃料相当のお金を支払ってていなければ、贈与とみられかねません。そうなると自宅に住み続けている専業主婦(主夫)に贈与税が課税される可能性があります。

不動産の分与でかかる税金を軽減する方法

財産分与で得た不動産には原則として贈与税などの税金はかかりませんが、分与の割合に偏りがあるときなどには課税される例外もあります。また、譲るときの価値によっては所得税がかかるケースもあります。

そこで、上手に不動産を分与するコツと税金の優遇措置について解説します。

おもに次の2つの方法があります。

(1)婚姻期間が20年以上なら離婚前に贈与する方法も

離婚後も夫婦のどちらかが自宅に住み続けるなら、贈与税の配偶者控除を使える場合があります。婚姻期間が20年以上ある夫婦の間で、自宅などの居住用不動産を贈与したときに、2,000万円まで贈与税がかからない特例です。

これは、贈与税の基礎控除110万円とは別に使えますので、合計で2,110万円までなら贈与税がかからないことになります。贈与税の基礎控除とは1年間にもらった財産の合計額が110万円以下なら贈与税がかからない「暦年贈与」のことです。

この特例を受けるには、婚姻期間が20年以上で、贈与された後もその不動産に引き続き住む見込みであることなどが要件です。上述のように、離婚後に専業主婦(主夫)と子が自宅に住み続けるようなケースに向いています。離婚したあとでは使えませんので、離婚する前に贈与を済ませましょう。

(2)自宅の価値が上がっているなら離婚後に譲る

買ったときはそこまででもなかった自宅の不動産価値が上昇。もしも今売ったら、購入したときよりもずいぶん高い値がつきそう…そんなタイミングに財産分与で相手に譲り渡すと、所得税がかかることがあります。

課税されるのはもらった人ではなく、あげた方です。自宅を購入した時の代金と仲介手数料などの費用の合計額(取得費)よりも、財産分与で相手に譲渡したときの時価が高いと、値上がり益が「譲渡所得」として所得税が課税されるのです。

東京都内など、不動産価格が上昇している地域に自宅がある場合などは、結婚して買った当時よりも離婚時の価値が値上がりしていることがありますので注意しましょう。

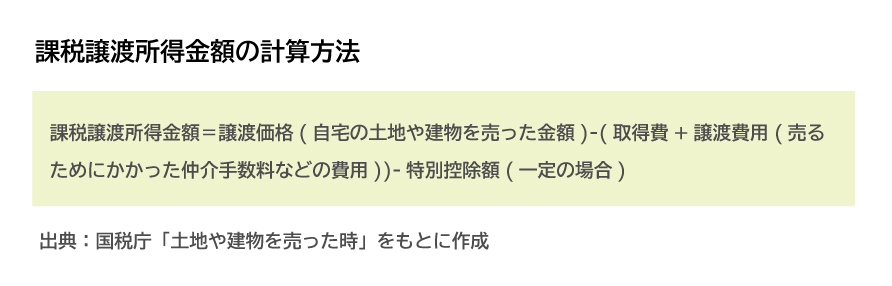

譲渡所得は以下の式で計算します(図表4)。

[図表4]

ここで利用できる「特別控除」が、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」(以下3,000万円控除)という税の優遇措置です。譲渡所得の計算上、マイホームを売ったときの価格から取得費や売却した時の諸費用以外に最高3,000万円を差し引けます。

例えば諸費用込みで4,000万円で購入したマンションが5,000万円で売却できた場合を計算式に当てはめてみましょう。

課税所得金額=5,000万円-4,000万円-3,000万円(特別控除)=-2,000万円

課税所得金額は-2,000万円となりマイナスなので、譲渡所得税はかかりません。

このように、売却代金から購入費等を差し引いた利益が3,000万円より少なければ、所得税は課税されません。

ただし、控除を使えるのは他人同士の売買に限ります。夫婦間の譲渡では控除を受けられません。離婚が成立して他人の間柄になってから譲渡しましょう。

そのほかにも控除を受けるためにはさまざまな要件を満たす必要があります。売却益が心配なら一度、国税庁のタックスアンサーNo.3302の「特例を受けるための適用要件」に目を通しておきましょう。

譲渡所得があり3,000万円控除を使う場合は、会社員であっても譲渡した翌年の2月15日から3月15日までの間に確定申告が必要です。実際に負担する税額は譲渡所得以外の所得と合わせて計算しますので一概にはわかりません。

また、3,000万円控除を活用するとその後2年間はローンを組んで自宅を購入しても、年末のローン残高の1%が払った税金から戻ってくる住宅ローン減税を受けられないなど、デメリットもあります。税金の負担がどう変わるか、あるいはそもそも離婚後に自宅を譲渡したほうが有利になるのかなど、具体的なことは税金の試算をしてみないとわかりません。

売却を考えたら一度税理士に確認するとよいでしょう。

離婚前に注意しておきたいポイント

ここまでおもに、財産分与と税金の関係について見てきました。最後に、離婚を考えている方が財産分与について知っておきたいポイントを解説します。

結婚期間中のお金の出入りに気を配ろう

婚姻期間中に、夫婦どちらかの実家から相続をしたり贈与を受けたりした財産は、財産分与の対象にはなりません。しかし実際には、夫婦のどちらかの実家から受けた資金援助を、夫婦の住宅ローンの支払いや生活費に充てたりしていることがあるでしょう。

こうなってしまうと、どれが財産分与の対象で、どこが特有財産(相続や結婚前の預貯金など)なのかの線引きが難しくなります。

そうならないためにも、特に自分の固有のお金については記録をつけておくことが大切です。実家からの援助は自分の口座に振り込みしてもらい、通帳でわかるようにする、受け取ったお金を使ったら、使い道も記録しておくとよいでしょう。

財産分与は離婚後でもできるが期限に注意

財産分与については通常は離婚協議と同時期に行うことが多いです。離婚の話し合いや手続きは、精神的にも体力的にも消耗するこくものですし、早く離婚を成立させたい一心で、財産分与の取り決めをきちんとしないままという場合もあるでしょう。

もし後から財産分与について取り決めをしたいと思ったら、請求期限は離婚後2年以内です。気づいたら期限が過ぎていた、ということがないように覚えておきましょう。

困ったことがあれば広い知識を持ったFPへ相談を

離婚の財産分与は、原則として税金はかかりません。ただし、分け方や財産の種類によっては税金の負担が生じることもあります。離婚に向けて準備をするときは、こうした税金についても知っておくことも必要です。

財産分与の税負担は個別のケースにより異なります。自分のケースではどうなのか、専門知識がないと判断するのは難しいです。また、離婚を考え始めたら税金だけでなく離婚後の生活設計も大切です。

ファイナンシャル・プランナー(FP)は、財産分与のことだけでなく、その先の生活でかかるお金のやりくりも含めて相談に対応してくれます。

税理士なのか弁護士なのか誰に相談したらいいのかわからない、離婚後の生活設計も考えたいという場合は、入り口としてファイナンシャル・プランナーに相談してみてはいかがでしょう。問題点を整理して適切な専門家につないでもらえますよ。

※本ページに記載されている情報は2020年9月16日時点のものです

【参考文献】

国税庁 離婚して財産をもらったとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4414.htm

国税庁 離婚して土地建物を渡したとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3114.htm

日本年金機構 離婚時の年金分割

https://www.nenkin.go.jp/service/jukyu/kyotsu/jukyu-yoken/20140421-04.html

国税庁 取得費となるもの

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3252.htm

国税庁 譲渡費用となるもの

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3255.htm

国税庁 夫婦間の贈与税配偶者控除

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4452.htm

国税庁 マイホームを売ったときの特例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.htm

裁判所「司法統計 平成30年度(2018年度)「離婚」の調停成立又は調停に代わる審判事件のうち財産分与の取決め有りの件数 支払額別支払者及び支払内容別 全家庭裁判所

https://www.courts.go.jp/app/files/toukei/714/010714.pdf

国税庁 登録免許税の税額表

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7191.htm

有田 美津子 (ありた みつこ)

ファイナンシャル・プランナーCFP(R) 相続診断士 大学卒業後、地方銀行にて融資業務担当。結婚・出産後、住宅販売会社、損保会社、都市銀行の住宅ローン窓口を経て独立。現在は、高齢になっても安心して暮らし続けられる住まい計画、資金計画の相談に力を入れている。企業に属さない独立系FPとして、お客様に寄り添うコンサルティングが好評。