年金未納で「財産差し押さえ」の催告状が!対処法と年金制度の基礎知識

ある日突然、年金保険料の未納が原因で「財産差し押さえ」の催告状が届いたら……。財産差し押さえになってしまう人はどんな人?年収制限などの対象に自分は当てはまる?万が一に備えて、差し押さえの時どんな督促が来るのか等の具体的な流れと、日本における公的年金制度の基本を学びましょう。

最終更新日:2021年5月19日

目次

財産差し押さえの催告状が届いた場合の対処法

国民年金未納の実態

厚生労働省年金局の2018年度の報告書によると、国民年金の保険料の納付状況は、現年度分68.1%となり、前年度の66.3%から1.8ポイントの上昇となったそうです。

また、2016年度分の保険料の最終納付率は74.6%となり、前年度の65.0%から9.6ポイント伸びています。これは、年金機構の地道な徴収の取組みが功を奏しているのではないでしょうか。

「年金の取り立てが厳しくなった」「ちょっと納めないと直ぐに連絡が来る」そんな声も良く聞かれるようになりました。国民年金の支払いは、加入者の義務として法律で定められています。実際に滞納への取組みはどのようなことが行われているのでしょうか。

勧奨通知書が届いてから差し押さえまでの流れ(前半)

<その1 督促状>

国民年金保険料を滞納した際にまず「国民年金未納保険料納付勧奨通知書(督促状)」という、めくるタイプのハガキが届きます。また、電話も数回にわたり入るかと思いますし、自宅に訪問をする場合もあるそうです。

その際は、日本年金機構という名前ではなく、民間の委託会社の名前も併せて名乗ってきます。「国のシステムなのに民間業者を名乗るなんて怪しい」と無視すると危険ですので注意してください。

この時点ではあくまでも「督励」(とくれい)ですから、「支払い忘れていませんか?」「自分で支払ってくださいね」という、自主性を重んじた案内に過ぎません。督励は行政指導のスタート地点です。

<その2 催告状>

督促状でも支払いが行われない場合はどのようになるのでしょう。年金機構の次の取組が、「催告状」という催促書です。この請求書は数回にわたり、送られてきます。まるでカウントダウンされる如く、封書の色が分かれていますので「今、自分はどの段階か」と判断してください。

1回目・・・青

2回目・・・黄色

3回目・・・赤色

特別催告書の中に書かれている期限内に納付できない場合は最終催告状が届いてしまいます。

勧奨通知書が届いてから差し押さえまでの流れ(後半)

<その3 最終催告状>

最終催告状の名称は「国民年金未納保険料納付勧奨通知書」です。この段階で納付を無視してしまうと、自動的に次の段階へ進みます。この最終催告状を発送する前に、年金機構から市町村へ所得情報の確認を取り一定の基準を満たした人のみへの発送となるそうです。

<その4 強制徴収>

上記の最終催告状で支払いをしない場合、督促状が届きます。この段階は「強制徴収」となりますが、強制徴収の内容とは一体どういうものなのでしょうか? 2014年度から段階的に強制徴収の対象基準が拡大され、2018年度までに対象基準が下記のように変わりました。

●年間所得 「400万円以上」から「300万円以上」へ

●未納期間 「13か月以上」から「7か月以上」へ

この変更により、「以前より請求が厳しくなった」という声が聞こえるのでしょう。

具体的には、裁判所が関与し財産を強制的に差し押さえることとなります。また、年に14.6%の延滞利息が発生。負担が増加してしまいます。さらに家族がいる場合は、連帯納付義務者として家族にも督促状が送付され、その家族には支払い義務が生じてしまうのです。本人だけでなく家族も同様に、財産の差し押さえ義務まで生じてしまうのです。

老後の年金対策に!便利、個人年金保険とは?相談したい時どうする?

差し押さえ予告通知書が届いたら

日本年金機構は、この段階に至るまでに被保険者の財産状況を調査しています。給与・金融資産・有価証券・不動産・自動車など換金可能な資産はすべて調査対象です。その後、「差し押さえ予告通知書」が届き、何の予告もなく財産が差し押さえられてしまうのです。

ある日突然「給与が振り込まれない」「不動産が使用できない手続きがされる」等、生活機能が停止してしまいます。それは一大事でしょう。そうならない為にも「年金は義務」ということをしっかりと抑えて、コツコツと支払いをしていきましょう。

国民年金の支払いには時効があります。2年前の国民年金は支払いができないのです。しかし、前記したように「未納期間7ヵ月」から強制徴収がスタートしますから、時効消滅はもはや過去の話になりつつあります。時代は変わりました。

「そうは言っても支払いができない」という人もいるはず。そのような人に他の策はないのでしょうか。実は国民年金には免除等の制度があり、事前に申請をすることで強制執行を防ぐ対策があるのです。

国民年金 差し押さえ対策 『免除制度・納付猶予制度』

収入の減少や失業などにより経済的に保険料の納付が難しい時には、未納のままにせず、「国民年金保険料免除・納付猶予制度」を利用すれば、差し押さえの対策になります。この制度を利用し承認されれば、その期間は「年金の受給資格」に算入されます。

但し、年金受給額を計算するときは、免除期間は保険料を納めた時の2分の1(2009年3月までの免除期間は3分の1)になります。また、納付猶予になった期間は年金額には反映はされません。

また、年金額を増やしたい場合は「国民年金保険料の追納制度」を使いましょう。但し、追納ができるのは、追納が承認された月の前10年以内の免除等の期間に限られています。

『免除制度・納付猶予制度』内容

<学生納付特例制度>

20歳以上の学生で、本人の所得が一定以下の人が猶予の対象となります。家族の所得の多寡は問われません。ここでいう学生とはほとんどの人が対象となりますが、修業期間が1年未満や海外の分校などによっては対象外になる場合もありますので、確認しましょう。

<保険料免除制度>

所得が少なく本人・世帯主・配偶者の前年所得(1月~6月に申請する場合は前々年の所得)が一定以下の場合や失業した場合など国民年金の保険料を納めることが経済的に困難な場合は、本人の申請により承認されると保険料が免除されます。免除される額は、全額・4分の3・半額・4分の1の4種類あります。

<納付猶予制度>

20歳から50歳未満の人で、本人・配偶者の前年所得(1月~6月に申請する場合は前々年の所得)が一定以下の場合に、本人の申請により承認されると保険料の納付が猶予されます。この場合は、世帯主の所得は関係ありません。

その他、産前産後期間・矯正施設加入者・障害年金を受給している人・配偶者のDVを受けた人等で一定の収入が見込めない場合には免除制度があります。さらに一度に支払いが困難な場合などの分割払いの相談を受け付けてくれます。近くの年金事務所または市区町村の国民年金窓口が担当となります。

まとめ:年金未納による財産差し押さえの催告状の対処法

人生100年時代といわれている現代において、終身保障される公的年金は貴重な存在です。そして時代が変わり、年金の支払いを免れることは困難となりました。さらに、引き延ばしによる延滞金が発生し、借金は膨らむばかり。最終的には強制的に財産の差し押さえまでされる可能性もでてきてしまうのです。

まずは、年金の保険料の支払いを後回しにしないことが重要です。そして、万が一支払いが困難な状況に陥った場合には、年金事務所や市区町村の国民年金担当窓口へ相談に行きましょう。そうすることにより、免除や猶予の対処法があります。

年金は受給の際も、変更などが生じた場合もすべて、自己申告制度となっています。忘れないようにしましょう。窓口へ行ってもどうしても納得が行かない場合は、弁護士へ相談し、弁護士回答を受けるのもひとつです。

日本の年金制度を知ろう

日本の年金制度と支払方法

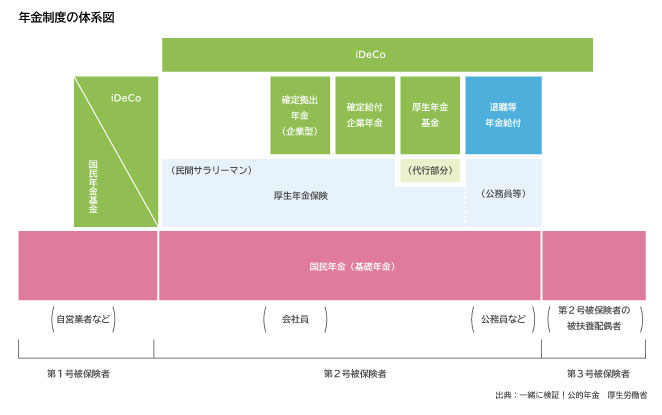

そもそも日本の公的年金の仕組みはどのようになっているのでしょうか?おさらいしておきましょう。

日本の年金制度は2種類。国民年金と厚生年金があります。国民年金は別名「基礎年金」と言われるもので、厚生年金の一部に組み込まれています。この2種類の年金を総じて公的年金と言いますが、日本の国民には公的年金の加入義務があり(*1)、必ず納めないとならないと法律で定められているのです。(*2)

またこの2種類の年金制度は支払い方法が異なります。厚生年金は企業に雇用されている人が加入していますが、給与天引きされています。誰しも一度は「なんでこんなに給与の手取り金額が少ないのだろう」と嘆いたことがあるのではないでしょうか。しかし、会社員を辞めるまでの間は、毎月必ず給与天引きされるのです。だから納付漏れは防げます。

一方で国民年金加入者の支払い方法は、自分で決めなくてはなりません。通知書を元に、金融機関へ出向き直接納付する方法、または口座振替、カード払いも選択できますが「自分で支払う」ということが基本です。だからついつい、支払いを忘れてしまう人も多いと思います。

だからなのか、目先の生活経費や事業経費が優先されてしまい、国民年金への支払いは疎かになってしまうのでしょう。

*1:国民年金法第7条

20歳から60歳の日本国内に住所を有する者は国民年金の被保険者となる。(但し第2号・3号被保険者に該当しない者)

*2:国民年金法第88条第1項

被保険者は、保険料を納付しなければならない。

年金制度の仕組み

年金の加入者には3つの区分があります。

<第1号被保険者>

自営業者・フリーランス・学生・無職等。自営業者の妻や家族で、第2号被保険者ではない人は全員第1号被保険者となります。

また、20歳以上65歳未満で海外に住んでいる日本人、日本国内に住所を有する60歳以上65歳未満の人、65歳以上70歳未満の人で1965(昭和40)年4月1日以前生まれの人で、老齢基礎年金を受ける為の受給資格期間を満たせない人が希望して任意加入する場合も第1号被保険者同様の扱いとなります。

国民年金の保険料は、世帯主・配偶者のいずれかが納めます。

<第2号被保険者>

民間の会社員や公務員など厚生年金・共済の加入者を第2号被保険者といいます。第2号被保険者は厚生年金や共済年金の加入者であると同時に、国民年金の加入者にもなります。

しかし、実際に自分で支払いをするのではなく、加入している制度からまとめて国民年金に支払われていますので、厚生年金保険料以外に負担をする必要はありません。

尚、65歳以上の被保険者、共済組合の組合員で、老齢基礎年金・厚生年金・退職共済金などの受給権がある人は第2号被保険者とはなりません。(第1号被保険者扱いになります)

<第3号被保険者>

第2号被保険者に扶養されている20歳以上60歳未満の配偶者で、年収が130万円未満の人を第3号被保険者といいます。

保険料の支払いは、配偶者が加入している厚生年金や共済組合が一括して負担しますので、個別に納める必要はありません。但し、第3号に該当する場合は、入籍をした際に、第2号被保険者が事業所へ届け出る必要があります。

「老後に2,000万円必要」はホント?最近の年金事情

年金を巡り世論が白熱!年金は老後の命綱

2019年6月に、金融庁が発表した金融レポートを巡り、連日マスコミで過熱気味に報道がされ、7月21日の参議院選の争点にまでなりました。

この金融庁が発表したレポート、国会で討論された内容はレポート内のごく一部。与党の勢力を奪う為に野党が演出したのかもしれません。しかし、将来の公的年金を巡る環境は悪化することは目に見えています。潜在的な不安に火をつけたレポートだったからこそ、ここまで顕在化したのでしょう。

実際に「老後2,000万円不足する」という問題は、あるモデルケースを使った夫婦の話です。ですからこの2,000万円不足する問題は、多くの人に適用するとは言えません。一人ひとり、試算(ライフプランニング)を行い、シミュレーションをすることが大切です。

モデルケース夫婦は、上記の図でいうと、第2号被保険者と第3号被保険者です。もし、第1号被保険者同士の夫婦なら、年金受給額は少なくなってしまいます。

今はなしているケースは「年金ありき」の話です。また国民年金は、加入要件により受給額も変わってきます。さらに将来、国民年金の受給額が、大きく増額することはないと思います。それは、日本の年金制度と人口が大きく関係しているからです。

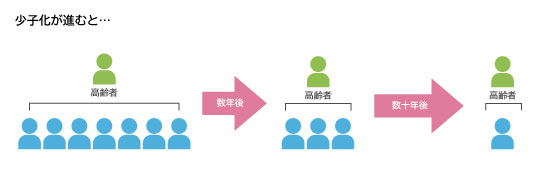

日本の年金制度は賦課方式

日本の公的年金制度は「賦課(ふか)方式」です。この制度は、現役世代が支払っている保険料は、現在の高齢者の年金支給に使われるというものです。自分の将来の為に保険料を支払っているのではないのです。

比較対象として「積立方式」という方式もあります。これは自分が払った保険料が将来の自分の年金として使われるものです。

高度成長期の時代に「世代間の助け合い」を元に考えられたこの制度。かつての時代に、年金の仕組みすらなかった高齢者に対して、積立方式を実施すること自体、あり得ないことだったのでしょう。

この寡婦方式の理想は下記となります。

年金収入(現役世代の掛金額)=年金支出(年金受給者への給付額)

しかし、現役世代が減少する中、この金額をイコールにするには、現役世代の掛金を大幅に増加するしか方法はあり得ません。それは不可能なこと。ですから現実問題として、国民の税金の一部が投入され、またGPIF(年金積立金管理運用独立行政法人)が運用を行い、補填しています。

この賦課方式は「少子高齢化に弱い」制度なのです。現役世代の人口は減る一方に対して、年金受給者は増えていきます。これから、年金の支給の繰下げや金額の減額が行われても仕方ないでしょう。そうなると「老後年金では不足する金額」はますます増えていくのかもしれません。

一体自分は何歳まで生きるのか!?

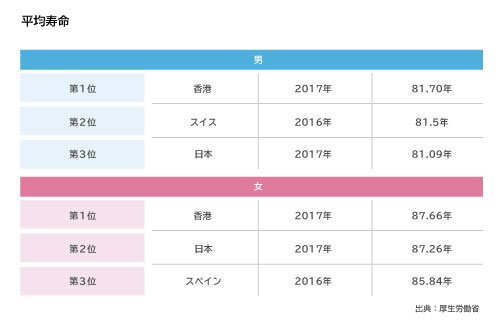

老後のお金問題を語るのに欠かせないのは「何歳まで生きるのか」ということです。多くの人にインタビューすると「自分はそんなに長く生きられないと思う」という人がほとんど。例の金融レポートでは、モデルケースの家庭では、豊かな暮らしをするためには月に5万円の金額が不足すると発表されていました。これを仮説に何歳まで生きるといくら必要なのか考えてみましょう。

<仮説>

年金生活:65歳から

年間不足する金額:60万円

<必要額>

75歳では:600万円

80歳では:900万円

90歳では:1,500万円

95歳では:1,800万円

上記の金額が年金より不足する金額です。これにより「老後2,000万円不足問題」はクローズアップされました。

方程式は「1年間に不足する金額×年金生活開始から寿命までの年数」となるので、長生きすれば長生きするだけ、同じ条件でも不足する金額が増えるわけです。実際、今の日本の現状はどのようなものなのでしょうか。

平成29年簡易生命表の概況「3 平均寿命の国際比較」より抜粋

しかしこの平均年齢で考えるのは危険です。なぜなら、上記の中には乳幼児で亡くなっている人の年齢も入っています。民間の保険団体の調査によると、男性が一番多く亡くなる年齢は87歳、女性は92歳といいます。また、90歳以上生きる確率が男性は4人に1人、女性は2人に1人だそうです。そうすると、「自分はそんなに長生きできないと思う」なんて呑気なことは言っていられません。男性は87歳・女性は92歳でシミュレーションをしてもらいたいと思います。

健康寿命はどの位なのか?

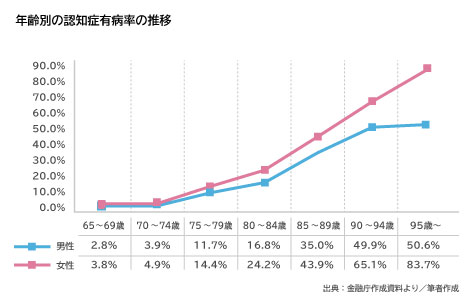

最近では長寿をお祝いというよりも「リスク」と捉える人も増えてきました。上記のように、長生きするだけお金が必要になるからです。また老後のお金は、健康で生活する場合と、病気や介護を受ける場合とでは大きく変わってくるでしょう。

今、問題視されているのは、からだの健康だけでなく「認知症率」です。前記の金融庁のレポートでは、認知症率に関しても書かれています。この数字には、衝撃を受けた人も大勢いることでしょう。

金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理(令和元年6月発行)」P. 11より抜粋

上記のような統計結果がでています。また、単身者も増えているようですが、単身者世帯では、施設に入所する率や、介護サービスを受ける率も高まります。年金が不足すると懸念される中、国が介護費用を増額して負担してくれることは見込めそうにありません。そうした場合に、頼りになるのは「お金」です。老後のお金の試算は、介護費用も加味しなくてはならないのではないでしょうか。

公的年金は終身保障

年金に対して不安な話をしてしまうと「ほらやっぱり、年金はもらえないかもしれないから、払うのは意味がない」と諦めてしてしまう人がいるかもしれませんが、それは違うと思います。公的年金の素晴らしいところは「終身保障」だという点です。

仮に100歳を超えて長生きしても、公的年金は命尽きるまで受給できます。その為に、60歳まではしっかりと保険金を掛けてもらいたいのです。

老後に向けた準備をファイナンシャルプランナーと一緒に始めませんか?

国民の老後の生活の柱となる年金です。しっかりと向き合ってみてください。

困っていることは個々に違うと思います。大切な年金です。不明な点は、ファイナンシャルプランナーへ相談をして、一日でも早い問題解決をしてみてください。

※本ページに記載されている情報は2019年7月24日時点のものです

【参考文献】

・日本年金機構HP

・厚生労働省年金局「平成30年度の国民年金の加入・保険料納付状況」

寺門 美和子(てらかど みわこ)

ファイナンシャルプランナーと夫婦問題コンサルタントとの二刀流で活動中。 AFP/公的年金アドバイザー/相続診断士/終活カウンセラー取得/確定拠出年金相談ねっと認定FP 個人に寄り添う事をモットーとし、老後のお金の問題から終活・相続までワンストップで対応。また、夫婦問題や終活・相続で不可欠な不動産問題のコンサルティングを行っている。