小さな工夫でこれだけ貯まる!FPが教える高齢者の節約術

年金暮らしをしている人の多くは毎月の収支が赤字となっており、貯蓄を取り崩して生活しているため、出費をおさえるための節約は欠かせません。家計を改善するためには、我が家の出費の傾向を知り、使途不明金がないかチェックした後、日々の暮らしの中でできる節約を一つ一つ実行していくことが大切です。また固定費の見直しや、公的制度をフルに活用することでも節約できることがありますので一緒に見ていきましょう。

目次

高齢者の多くが毎月貯蓄を取り崩して生活している

年金暮らしが始まってから生活が苦しくなったと感じている人は多いのではないでしょうか。実際年金生活者の多くが年金だけでは足りず、毎月貯蓄を取り崩して生活しています。

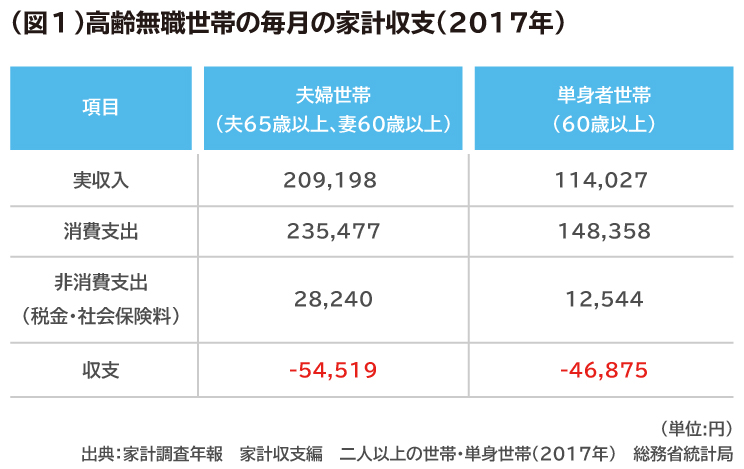

総務省が毎年公表している家計調査(2017年)を見ても、高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の収支は毎月54,519円の赤字、単身者世帯(60歳以上の無職世帯)も46,875円の赤字となっています。(図1)

老後の生活が長くなる中、この調子では早い時期に貯蓄を使い果たしてしまうのでは・・・と心配されている人も多いでしょう。少しでも赤字家計を改善するために、出費をできるだけ減らす努力が必要になってきます。

支出には、食費、住居費、水道光熱費、医療費などの生活するための生活費である消費支出と、税金や社会保険料など非消費支出があります。支払い義務のある税金や保険料は節約することが難しいため、家計の見直しをする場合には、消費支出を項目ごとに一つ一つ無駄がないかをチェックし、さらに節約できるところはないかを検証します。

暮らしの出費をおさえるためにできること

節約を考える場合、まずは我が家の出費の傾向を知る必要があります。

消費支出は具体的には、食費、住居費、水道光熱費、家具・家事用品、被服、保険医療費、交通費、通信費、娯楽費、交際費、毎月の小遣いなど。それぞれの項目ごとに我が家はいくらくらいお金がかかっているのかを確認してみましょう。金額を書き出してみると、意識していない出費、いわゆる使途不明金が案外多いことがわかります。使途不明金はどの家でも必ず見つかる家庭の埋蔵金のようなものです。

生活費の無駄は省く一方、金額は高めでも自分にとって必要な出費、譲れない出費であれば節約の対象からは外してかまいません。

食費の節約

安いから、セールだからと必要のないものをまとめ買いしていませんか。特に食品の場合、たくさん買って冷蔵庫に詰め込んで、気づいたら消費期限が切れていた・・・ということがよくあります。

日本では、年間2,842万トンの食品廃棄物等が出されています。このうち、まだ食べられるのに廃棄される食品、いわゆる「食品ロス」は646万トン。また一般家庭からのもの832万トンのうち289万トンはまだ食べられるのに捨てられているというのが現状です。食品を無駄にしないことで、環境に負荷をかけないだけでなく、食費の節約にもつながります。

(※1)上記のデータは、農林水産省及び環境省「平成27年(2015年)度推計」より

老後に向けた準備をするなら、ファイナンシャルプランナーへの相談がおすすめ

光熱費の節約

家計の中でも大きな割合を占める光熱費(電気代)。少し工夫することで、無理なく節約する方法をいくつかご紹介しましょう(※2)。

・電気冷蔵庫

電気冷蔵庫の平均使用年数は13.3年(※2)と長期化していますが、最近の電気冷蔵庫の機能は10年前のものと比較するとかなり進化しており、故障した場合には省エネ性能の高い製品に買い替えることで、電気代を節約することができます。

食品を詰め込んだ冷蔵庫は食品を無駄にするだけでなく、エネルギー効率も悪くなります。詰め込んだ場合と半分にした場合を比較すると、年間で43.84kWhの省エネになり、約1,180円の節約になります。

その他熱いものは冷ましてから保存する、常温で保存できるものは冷蔵庫に入れない…といった工夫も必要でしょう。

・照明器具

白熱電球と電球型LEDランプのコストを比較した場合の例を見てみましょう。購入時は白熱電球(消費電力54W)約100円、電球型LEDランプ(消費電力9W)2,000円と、価格に大きな違いがありますが、約9か月(1,500時間)程度でコストは逆転します。54Wの白熱電球から9Wの電球型LEDランプに交換した場合、年間で電気90.00 kWhの省エネになり、約2,430円の節約になります。電球型LEDランプは寿命が長いため、長期交換不要という点も大きなメリットといえるでしょう。

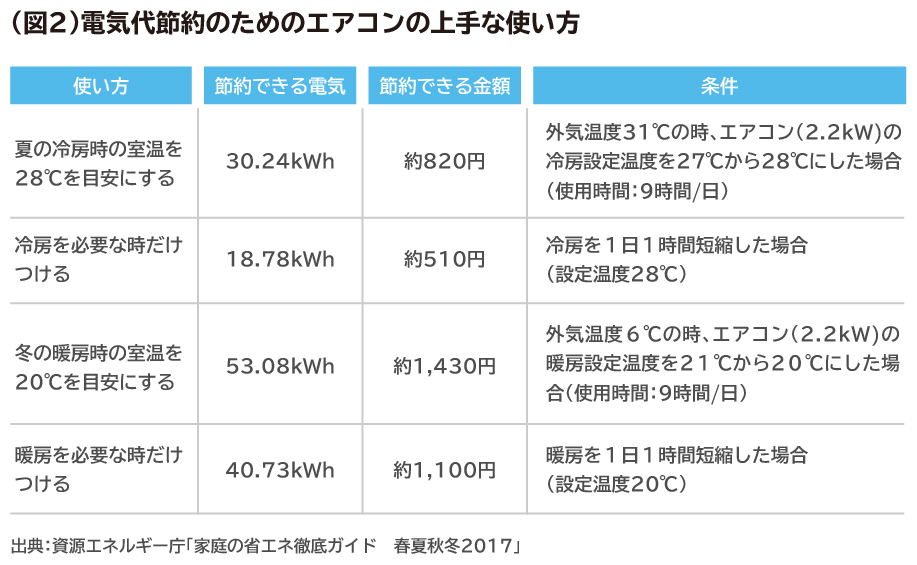

・エアコン

多くのご家庭にあるエアコンも上手に使うことによって電気代を節約することができます(図2参照)。冷房、暖房とも必要な時だけつけるほうが省エネになるようですが、一方で頻繁にON/OFFせずに、適正な温度でつけっぱなしにするほうが電気代は安くなるという説もあります。ただし高齢者が室内で熱中症になって倒れてしまったといったニュースもよく聞きますので、ここは体調と相談しながら、無理のないようにしてください。

その他、扇風機をうまく使って空気を循環させたり、フィルターを月に2回程度清掃したりすることなどでも電気代は節約できます。

・その他電気機器

〈ジャー炊飯器〉

なるべく保温時間を短くすることがポイント。製品によって異なりますが、ご飯を炊飯器で保温するには4時間が目安となります。それ以上保温するのであれば、2回に分けて炊くか、冷凍保存して電子レンジで温めなおすほうが省エネになります。使わないときはプラグを抜くだけで、年間で電気45.78 kWhの省エネ、約1,240円節約できます

(1日に7時間保温し、コンセントに差し込んだ場合と、保温せずにコンセントをプラグから抜いた場合の比較)。

〈電気ポット〉

ポットの満タンの水を入れ沸騰させ、1.2ℓを使用後、6時間保温状態にした場合と、プラグを抜いて保温しないで再沸騰させて使用した場合には、再沸騰させたほうが年間で電気10.45 kWh、約2,900円の節約になります。

(※2)光熱費の節約金額は、全て資源エネルギー庁 「家庭の省エネ徹底ガイド 春夏秋冬2017」より

ここに挙げた光熱費の節約を全て実行すると、年間約1万円、30年間で約30万円もの節約になります。光熱費(電気代)を節約するには、このような小さな工夫を積み重ねていくことがコツといえるでしょう。

(条件:冷蔵電気冷蔵庫の中身を半分にする、白熱電球を電球型LEDランプに替える、冬の暖房時の室温を20℃にして必要な時のみエアコンをつける、使わないときはジャー炊飯器のコンセントをプラグから抜く、電気ポットのプラグを保温にしたままにせずプラグを抜くなど全て行った場合)

食費・光熱費の節約以外に工夫できること

・銀行のATM手数料は払わない

銀行の定期預金にお金を預けても低金利の現在、0.01%の利息しかつきません。100万円を1年間預けても、税金を引かれると利息は約8円。時間外にATM でお金を引き出すと、銀行によりますが108円、216円といった手数料がかかってしまいますので、ATMは手数料のかからない時間帯に利用するようにしましょう。また振り込みをするときは、ATMや窓口で手続きをするよりもネットで振り込むほうが手数料は安くなりますので、パソコンが使える方であれば手数料を節約することができます。

・よく行くスーパーやドラッグストアのポイントを貯める

年金暮らしでは贅沢品を買う余裕はあまりないかもしれませんが、食材や生活雑貨を買うためにスーパーやドラッグストアには毎日行くという方も多いでしょう。チラシをチェックして少しでも安いお店に行くのも一つの方法ですが、同じスーパーやドラッグストアのポイント5倍、ポイント10倍の日に買い物に行くことで、効率よくポイントを貯められてお得です。

日常の節約以外にできること

家計の見直しをする場合、ここまでご紹介したようなこまめな節約以外にもできることがいくつかあります。

最もお得な電力会社への変更

光熱費については、工夫次第で節約できる方法をご紹介しましたが、電力会社を切り替えることによって電気料金を節約することができます。電力量が多いほど有利になりますので、まずは普段使っている電力使用量をチェック。月々の電気料金が4,000円以上なら安くなる可能性があるので、電気料金の比較サイトで割引額を試算します。その結果、電気料金を下げることができそうであれば、希望の電力事業者への切り替えを検討します。家庭用ガスや携帯電話などとの「セット割」も多いので、自分に合ったプランをしっかり選ぶようにしましょう。

保険の見直し

生命保険などに支払う世帯年間払込保険料は平均38.2万円(※3)とかなり高額になっています。せっかく保険に加入していても、保障内容をよく理解しないで加入したため、いざ必要な時に保険金が受け取れなかったというケースはよく見られます。また、若い時に加入した保険にそのまま入り続けていて、子どもが独立して夫婦二人になった後も支払い続ける高額な保険料で、家計が圧迫されているという人も多いようです。

すでに保険料の支払いは済んでいるという人もいるかもしれませんが、そもそも保険は何のために入るのか、ここで改めて確認しておきましょう。

保険の役割は大きく分けて4つあり、家族構成や年齢によって必要な保障は変わります。

① 死亡保障・・・一家の大黒柱が万が一亡くなった場合の残された家族の生活の保障

② 医療保障・・・病気やケガで入院や手術をした時のための備え

③ 介護保障・・・公的介護保険を利用するための費用と、その他介護のためにかかる費用への備え

(65歳未満もカバー)

④ 貯蓄・・・老後資金や教育資金の準備

生命保険(死亡保障)は一家の大黒柱に万が一のことがあった場合に、残された家族の生活を守るために加入しますが、家族構成とともに必要保障額は変わってきますので、子どもの独立や退職といった大きな変化があった時には、必ず保険の見直しをしましょう。

必要保障額は 【今世帯主に万が一のことがあった場合の今後の総支出】-【世帯主万が一後の総収入】で計算できます。

「今後の総支出」として挙げられるのが、生活費(税金と社会保険料を含む)、教育費、住宅維持費、自動車購入費、生命保険や損害保険の保険料など、「万が一後の総収入」は、退職後であれば主に遺族年金や配偶者の老齢年金となります。

子どもが独立し、夫婦二人の生活になった時にはそれほど大きな保障は必要ないでしょう。生命保険料については支払う金額も高額になる場合が多いので、年金生活に入った人であれば、葬儀の費用や相続対策のためと割り切り、最低限の保障にすることで、保険料を節約することができます。

(※3)平成30年(2018年)度「生命保険に関する全国実態調査(速報版)」 生命保険文化センター

医療や介護について公的な制度を理解する

60歳を超えて病院に行く機会が増えると健康のことが気になり、民間の医療保険への加入を考え始める方もいらっしゃるでしょう。医療保障に関しては、まずは高額療養費制度などの公的制度をしっかり理解しておくことが大切です。日本は国民皆保険で、国民健康保険などの医療保険に加入することになっています。そのため病気やケガで病院に行った時も、窓口での支払いは基本3割負担で済みます(年齢によって、2割または1割)。また1か月の医療費の自己負担額には一定の上限が設けられているため、例えば年収約370万円~約770万円であれば、「80,100円―(医療費―267,000円)×1%」がひと月あたりの自己負担限度額となっていて、病気で入院して100万円かかったとしても約9万円で済むのです。まずはその分を現金で準備し、差額ベッド代や先進医療などの手厚い保障が必要であれば、民間の医療保険でカバーするといいでしょう。

また介護についてはどれくらいお金がかかるか見当がつかず、不安に感じている人も多いでしょう。症状や介護度、家族のサポートなどによってかかる費用は変わってきます。介護費用や医療費が高額になってしまった場合には、「高額介護サービス費」(介護保険を利用して自己負担分の合計額が同じ月に一定の上限を超えたときに払い戻される)や「高額医療・高額介護合算療養費制度」(世帯内の同一の医療保険の加入者について、毎年8月から1年間にかかった医療費と介護保険の自己負担額を合計し、基準額を超えた場合に、超えた分が支給される)がありますが、どちらも申請をしないと支給されないため、お住いの市区町村の介護保険の窓口で確認するようにしましょう。こうした制度を理解し、利用することで介護費用の節約にもつながります。

住宅を活用して手元資金を増やす(リバースモーゲージ)

節約や保険の見直しなどをしたもののまだ今後の生活に不安があるという人には、自宅を担保にお金を借りて、亡くなった後に現金または担保となっている自宅で一括返済する「リバースモーゲージ」を利用する方法もあります。現在住んでいる自宅を売却せずにそのまま住み続けることができる上、自宅を活用することで、生活費や生活を豊かにする資金を手にすることができるといったメリットがあります。一方で不動産の価値が下がった場合には、融資限度額の減額や契約期間中の元本の支払いが必要となるなどのデメリットもあるため、利用する際には十分注意が必要です。

あなたはリバースモーゲージに向いている?利用する前にメリットとリスクを知ろう

現在は多くの金融機関がリバースモーゲージを取り扱っていますが、利用条件はさまざま。

リバースモーゲージ利用の際には以下の点をチェックしましょう。

① 対象物件・・・戸建てのみか、マンションも対象となるか

② 対象エリア・・・主に都市部を対象としている金融機関が多いため、今住んでいるエリアが対象かどうか

③ 融資金額・・・融資限度額はどれくらいか(不動産の担保評価額は金融機関によって異なるが、評価額の50~70%など)

④ 金利・・・通常変動金利で、借りている期間中は利息だけ支払うのが一般的なため、金利についてもチェックは不可欠

⑤ 資金使途・・・使途が決められているか(特に使い道は指定されていないところと、自宅の建築やリフォームなどに限定しているところがあるため、借りたお金をどのように使いたいのかを考えてから金融機関を選ぶ必要がある)

⑥ 法定相続人の承諾書や同意書が必要かどうか

契約者本人が亡くなると、融資してもらった元金の返済が必要になりますが、返済方法については、配偶者による借り換え、相続人の自己資金による返済、相続物件の売却による返済など、いくつかの選択肢があります。亡くなった後に残された家族が困らないように、リバースモーゲージを利用する場合には、配偶者や子どもたちとあらかじめしっかり相談しておくことが大切です。

年金だけでは生活費がまかなえず、貯蓄を取り崩している人がほとんどという現状の中で、さらにもう一つ心配なのが「人生100年時代」といわれる中での長生きリスクです。元気に長生きすることはうれしいことですが、その分の貯蓄がないと、ますます生活が苦しくなってしまいます。年金生活の中で、将来の生活費などの不安を解消するために、お金まわりの専門家であるファイナンシャル・プランナー(FP)に相談するのも一つの方法です。家計の状況に合わせて生活費や保険の見直し、相続などについてのアドバイスも受けられます。

※本ページに記載されている情報は2018年12月5日時点のものです

【参考文献】

家計調査年報 家計収支編 二人以上の世帯・単身世帯(2017年) 総務省統計局

www.stat.go.jp/data/kakei/2017np/index.html

農林水産省及び環境省「平成27年(2015年)度推計」

https://www.env.go.jp/press/105387.html

https://www.env.go.jp/press/files/jp/108984.pdf

資源エネルギー庁「家庭の省エネ徹底ガイド 春夏秋冬2017」

www.enecho.meti.go.jp/category/saving_and_new/saving/general/more/img/home-ecology.pdf

平成30年(2018年)度「生命保険に関する全国実態調査(速報版)」 生命保険文化センター

www.jili.or.jp/press/2018/pdf/h30_zenkoku.pdf

白子 里美(しらこ さとみ)

ファイナンシャル・プランナー 大学卒業後、総合商社に入社。4年間の勤務後、夫の転勤でアメリカに5年滞在。帰国後、家計管理や相続などに不安を感じ、FPの資格を取得。現在は生活者の目線を生かしたマネーセミナー(年間70本以上)の講師を務める。Webサイトでのコラム執筆、弁護士や税理士と組んで相続相談のコーディネートなども行っている。