【FPが相談事例をもとに分析】老後貧乏になる人とは?今からできる対策

老後に貯金が2000万円必要ってほんとう?ここ数年、老後に生活が困窮する「老後貧乏」や「老後予備軍」について、ニュースなどで目にするようになってきました。FPの著者が実際に受けた相談事例を元に、どんな人が老後貧乏の予備軍となってしまうのか、またそうならないために今からできる対策をお教えします。

目次

老後貧乏は人ごとではない!

お金のない高齢者が増えている

「老後が心配…」と考えている人は少なくないでしょう。生命保険文化センターが行った平成28年度(2016年度)「生活保障に関する調査」によると、自分の老後に「不安感あり」の割合が85.7%と、8割を超える人が不安を感じています。

不安の内容は、「公的年金だけでは不十分」が80.9%、次いで「日常生活に支障が出る」(57.2%)、「自助努力による準備が不足する」(38.1%)、「退職金や企業年金だけでは不十分」(36.2%)となっています。ここからもわかるように、老後にお金で苦労すること、つまり「老後貧乏」を心配している人が非常に多いのです。

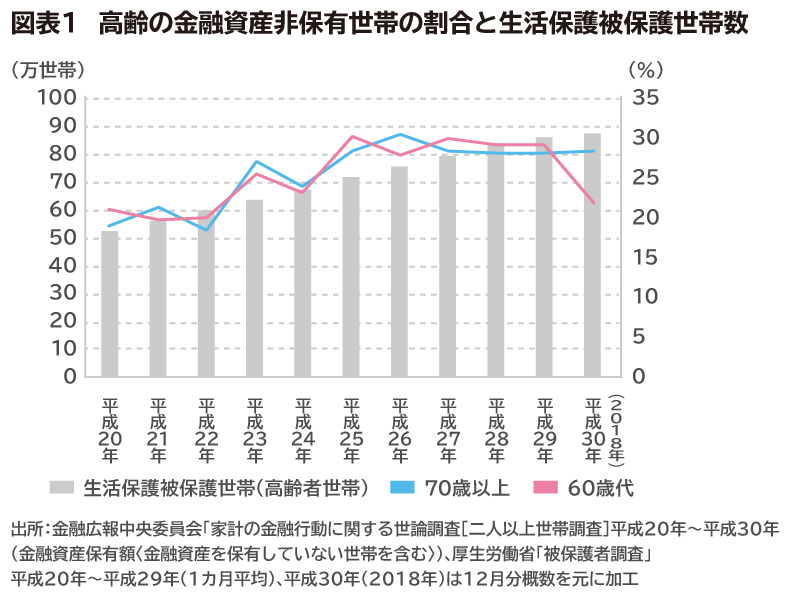

しかも、老後貧乏は人ごとではありません。金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査]平成30年(2018年)を見ると、

70歳以上で金融資産を持っていない世帯が28.6%と、3割近くの高齢者がお金を持っていない

のです(図表1)。

また、厚生労働省の「生活保護の被保護者調査」(平成30年〈2018年〉12月分概数)によれば、生活保護を受けている世帯の54.1%が高齢者世帯で、年々増加傾向にあります。

残念ながら老後貧乏は、ごく身近な問題といえるでしょう。

老後貧乏に陥る可能性があるのはこんな人

では、老後貧乏になる可能性がある人とはどんな人でしょうか。答えは簡単、収入よりも支出が多い人です。「そんなの、当たり前じゃないの」と思うかもしれません。ですが、収入よりも支出が多い家計は、少なからず存在しています。

過去のご相談事例でも、世帯収入が1,500万円あるにも関わらず、貯蓄が100万円未満という40代の共働き夫婦がいらっしゃいました。聞けば、住宅ローンの返済やマンションの修繕・管理費、水道光熱費、食費、日用品など日々の生活にかかるお金を出し入れする口座に、お互いが一定額を入金するものの、「それ以外のお金は、それぞれに管理をしている」のだとか。

そのため、「相手にいくら貯蓄があるか、知らなかった」ばかりか、「それなりに稼いでいるのだから、多少なりとも貯蓄していると思って安心していた」そうです。ご相談にいらっしゃらなければ、老後貧乏まっしぐらだったかもしれません。

わが家の支出は多すぎる?平均的な「家計の支出」割合はどのぐらい?

高収入なのに老後貧乏予備軍の人たちも…

30代前半のご主人に1,000万円超の収入があるご家庭なのに、貯蓄がゼロのケースもありました。専業主婦の奥様にお話をうかがうと、私立小学校に通うお子さんを学校まで送ったあとでママ友とお茶を飲んだり、ランチをしたりするのに「どうしてもお金が必要」なのだそうです。それも1回あたり数百円で済むものではありません。

頻繁に顔を合わせるため、「いつも同じ服でいるわけにはいかず、そのお金もかかる」とも…。幸いなことに、このケースでは、お子さんの送り迎えが小学1年生の間だけだったので、翌年からは無事、貯蓄ができるようになりました。

世帯収入が1,000万円超の50代後半の共働き夫婦は、60歳の時点で次男が大学生とまだ教育費がかかることに加え、住宅ローンの残債が1,000万円ありました。そのうえ公的年金の受取額が少なく、貯蓄もない両親に月々数万円の仕送りをしていました。

相談の時点では貯蓄が500万円程度あったものの、退職金は住宅ローン返済に充てるとほとんど残りません。

「老後が心配でたまらない」と繰り返すお二人には、60歳以降もできるだけ長く働き続けることをご提案しました。

世帯年収1,000万円家計の「実態」は?意外と貯金が少ない家庭も

教育費のかけ過ぎも老後貧乏に繋がる可能性あり

老後貧乏予備軍といえる人たちのなかには、お子さんの塾や習い事など教育費にお金をかけ過ぎていて、貯蓄ができていないケースも少なくありません。

しかもお話をうかがってみると、お子さんの将来の目標や夢が決まっていて、そのために不可欠な習い事をしているわけではなく、「子どもがやりたいと言った(けれど、いまは飽きてしまった)」や「友だちが通っているから」「親が習わせたいと思った」などである場合が少なくありません。

なかには、お子さん自身はイヤイヤ通っているケースもあります。イヤイヤやっている習い事が、本当に身につくのでしょうか。

お金をかけたところで、期待する成果を得られないなら、それは必要な支出とは言えないかもしれません。無駄なお金を垂れ流しにしないためにも、家族で将来の目標について話し合い、その目標を実現するために何をするべきかを考える必要がありそうです。

金融資産の有無は、収入額とは関係ない

収入が少なくても貯められる人もいる

高収入にもかかわらず貯蓄ができていない人がいる一方で、収入が多くなくてもしっかり貯蓄できている人たちもいます。

年収が350万円程度の40代の女性会社員は、3,000万円超の金融資産を持っていました。シングルで両親と同居しているため、食費や住居費、水道光熱費はかからないものの、毎月家賃相当の金額を家に入れています。

毎年、年度の初めに家計の予算を立て、家計簿をつけてしっかりお金の管理もしていました。また、貯蓄の一部で投資信託を積み立てるなど「増やす」運用もしていたため、「想定していたより早い時期に3,000万円貯めることができた」そうです。

一人暮らしをしている30代前半の女性にも、年収は300万円程度と多くないにもかかわらず、1,000万円超の貯蓄ができている方がいます。この方も家計簿をつけて、しっかりと支出を管理していました。

(上記の相談事例は、相談者さまのプライバシー保護等の観点から、多少のアレンジを加えています。)

年収300万円未満で金融資産が1,000万円以上ある人も

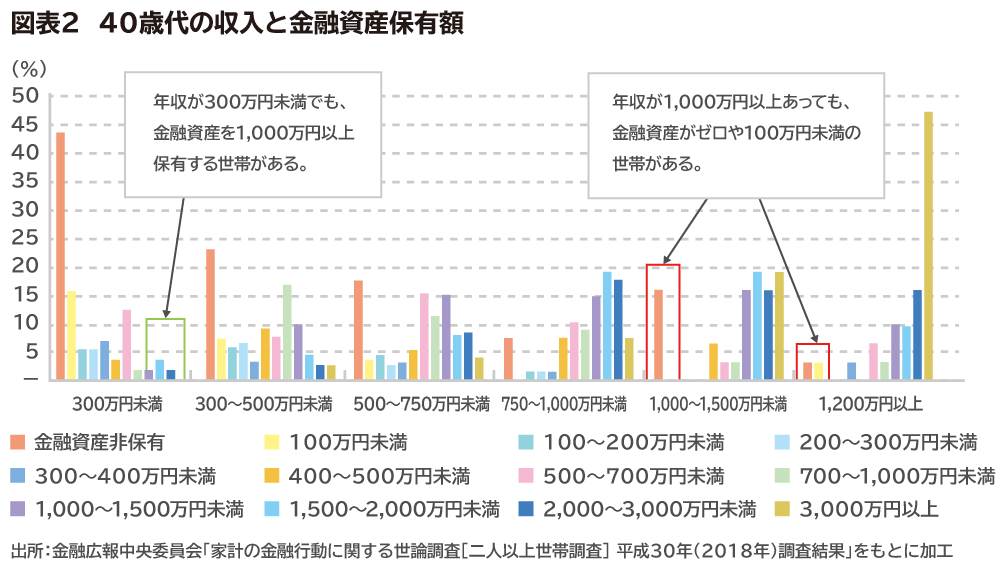

図表2は、前出の「家計の金融行動に関する世論調査」から、40歳代の収入と金融資産保有額のデータをグラフ化したものです。

これを見ると年収(税引き後手取り収入)が300万円未満でも、金融資産が1,000万円以上ある世帯が6.8%存在します。その一方で、年収が1,000万円以上あるのに金融資産非保持(ゼロ)の世帯も18.7%あります。

この調査の結果からだけでは、保有する金融資産が「自分で稼いで貯めたお金」なのか、それとも「両親や祖父母からもらったお金」なのかはわかりません。ですが、前出の例を考えると、必ずしも「収入が少ないから貯められない」わけでも、「収入が多いから貯められる」わけでもないことは、おわかりいただけるのではないでしょうか。

老後貧乏がイヤなら生活設計と家計管理は必須!

金融資産非保持世帯の7割が「生活設計なし」

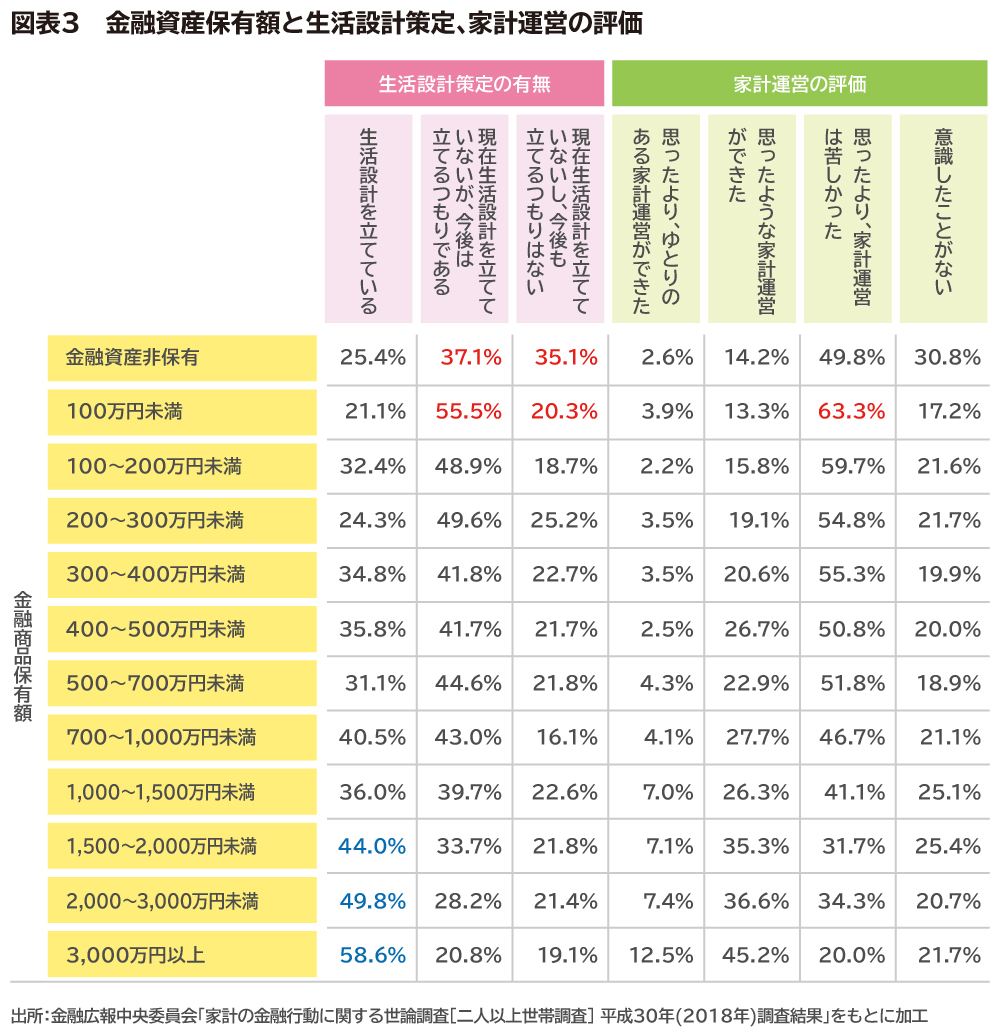

図表3は、前出の「家計の金融行動に関する世論調査」の「金融資産保有額と生活設計策定、家計運営の評価」です。

金融資産非保持世帯の35.1%が「現在生活設計を立てていないし、今後も立てるつもりはない」と回答。「現在生活設計を立てていないが、今後は立てるつもりである」と答えた人(世帯)も37.1%います。

ここから、金融資産がない世帯の7割超が「現在生活設計を立てていない」ことがわかります。一方、金融資産が1,500万円以上ある世帯では、4割以上が「生活設計を立てている」と回答しています。

将来の目標のために、いますべきことを考える

生活設計とは、将来の生活像を描き、その目標を達成するための具体的な計画を立てることです。そのためには、将来に向けて、現時点で何をするべきか、どんな暮らし方をするのがいいのかを考える必要があります。

目標は、「○歳で住宅を購入する」でも、「○年後に家族で海外旅行をする」でも、もちろん「老後貧乏にならないために、定年までに○万円貯める」でも構いません。肝心なのは、目標を実現するためには今いくら貯蓄するべきか、そのためにはどんな暮らし方をするべきかを考えることだといえるでしょう。

「長生きがリスク」といわれる今の時代は、生活設計を立て、家計を管理し、将来に備えてお金を貯める工夫や努力をすることが不可欠といえます。それをするかしないかによって、老後貧乏になるかどうかが決まってくるのです。

老後貧乏にならないための対策とは

そもそも、老後に必要なお金はどのくらい?

ところで、老後に必要なお金はどのくらいかをご存じでしょうか。

総務省の「家計調査 2018年(平成30年)平均」の「1か月間の収入と支出(二人以上世帯のうち無職世帯)」で65歳以上(75歳未満)を見てみると、公的年金など社会保障給付が19万3,008円となっています。これに対し、消費支出は23万7,831円です。

ここから年金だけで生活すると月々4万4,823円、年間では53万7,876円の赤字になる計算になります。

また厚生労働省の「平成29年(2017年)簡易生命表」によれば、65歳男性の平均余命は19.57年、女性は24.43年です。男性は平均85歳、女性は平均90歳まで生きると考えてよさそうです。

仮に社会保障給付も消費支出もずっと変わらないまま、夫婦とも90歳まで生きたとしましょう。年間54万円弱の赤字が25年間続いたなら、トータルでは1,350万円の赤字が出る計算です。

もしも夫婦とも100歳まで生きるとすれば、赤字額は1,890万円になります。そう考えると「人生100年時代」といわれる今、2,000万円くらいの貯蓄はあったほうが安心できるかもしれません。

ちなみに、前出の「生活保障に関する調査」によると、「老後の最低日常生活費」は月額で平均22万円、「ゆとりある老後生活費」は平均で34万9,000円となっています。後者の場合、社会保障給付だけでは月々約16万円の赤字になります。

夫婦とも90歳まで生きた場合には、約4,800万円、100歳までなら約6,720万円足りないことになってしまうのです。

老後資金はいくら必要?公的年金だけで足りるの?夫婦&シングルの場合

老後貧乏に陥らないためには、何をすればいい?

では、老後貧乏に陥らないためには、どうすればいいのでしょうか。

前述の通り生活設計を立て、将来どのくらいのお金が必要なのか、そのためには月々いくら貯蓄すればいいのかを見積もることが不可欠です。インターネットで検索するとライフプランシミュレーションが見つかるので、それを利用してもいいでしょう。

一例を挙げると、日本FP協会が提供する「ライフプラン診断」や金融庁が提供する「ライフプランシミュレーション」などがあります。

日本FP協会「ライフプラン診断」

https://www.jafp.or.jp/know/lifeplan/simulation/

金融庁「ライフプランシミュレーション」

https://www.fsa.go.jp/policy/nisa2/lifeplan_sim/index.html

日々の家計管理も不可欠です。現時点で赤字が続いている場合や、黒字ではあってもなかなか貯蓄が増えていないなら、家計を見直し節約をする必要があるでしょう。家計を見直す場合には、保険料や住居費、通信費など毎月一定額が口座から引き落とされる固定費から見直すことが効果的です。

前述のとおり、教育費のかけ過ぎも禁物。高齢の親への過度な仕送りや、自分たちの子や孫へ厚すぎる援助も考えものです。

親の介護費用は、できるだけ親自身のお金でまかなうことも重要です。自分たちが老後貧乏に陥らないためにも、介護離職は避けたほうがいいでしょう。

40代後半以降の人たちはおおよその退職金や公的年金額を把握し、そのうえでより現実的なプランを立てる必要があるでしょう。貯蓄が少ない場合には、なるべく社会保障給付の範囲内で暮らせるよう家計をサイズダウンし今から予行演習を始めたいもの。

将来、インフレが起きた場合に備えて、貯蓄の一部をインフレに負けない資産で運用することを考えることも重要です。

自分たちだけでは見直しが難しい場合には、FPに相談をしてみてはいかがでしょうか。アドバイスを受けながら生活設計を立て家計を見直すことが出来ますよ。老後貧乏に陥りたくないなら、明日といわず、今日から対応策を検討し、実施することが大切です。

※本ページに記載されている情報は2019年3月27日時点のものです

株式会社プラチナ・コンシェルジュ

確かな知識とホスピタリティを備えたファイナンシャル・プランナーやキャリアコンサルタントを全国にネットワークしています。”Life Architect~自分の人生は自分で創る”というコンセプトのもと、セミナー・相談・執筆・ツール提供などを通じて、生涯設計のお手伝いを行っています。