老後にもらえる年金受給額はいくら?国民年金・厚生年金のしくみや年金額の事例紹介も

少子高齢化が進む日本。将来受け取る年金受給額がいくらになるのか?心配になる人も少なくないでしょう。国民年金や厚生年金の制度のしくみから実際の年金額から不足する老後の生活費分をどうやったら補えるのかなど、気になる情報を解説します。

最終更新日:2021年3月17日

この記事の早わかり要約 読了目安時間:

全ての人が加入する国民年金と会社員・公務員が加入する厚生年金がある

厚生年金の加入者(会社員・公務員)国民年金のみの人より年金受給額が多い

年金の受け取り時期を遅らせる「繰り下げ受給」で年休受給額の増額ができる

目次

年金の種類としくみ

種類は国民年金と厚生年金の2種類

日本の公的年金には次の2つの種類があります。

◎国民年金保険:日本国内に住む20歳以上60歳未満の人(自営業者や学生も含まれます)

◎厚生年金保険:厚生年金保険の適用を受ける会社に勤務する人

そして、年金に加入している人を「被保険者」と言いますが、被保険者には3つの種類があり、下記のように、国民年金加入者には第1号被保険者と第3号被保険者の2種類があり、そして厚生年金加入者=第2号被保険者、というように分かれています。自分や家族がどれに該当するかを知っておくと、将来の年金の受け取り額を知る時に参考になります。

●国民年金

『第1号被保険者』

自営業者、農業者、漁業者、学生、無職の人、およびその配偶者。また、第2・第3に該当しない配偶者など

『第3号被保険者』

厚生年金に加入している第2号被保険者に扶養されている配偶者で年収130万円未満の人

※年収制限は2018年度現在のもの。なお、被保険者が65歳を超えると、扶養配偶者は第3号から第1号に変更となり保険料を支払う必要があります。

●厚生年金

『第2号被保険者』会社員・公務員など

日本の年金制度のしくみ

私たちが毎月支払っている国民年金保険料や厚生年金保険料は、自分の老後のために積み立てられていると思っている人がいるかもしれませんが、それは間違いです。

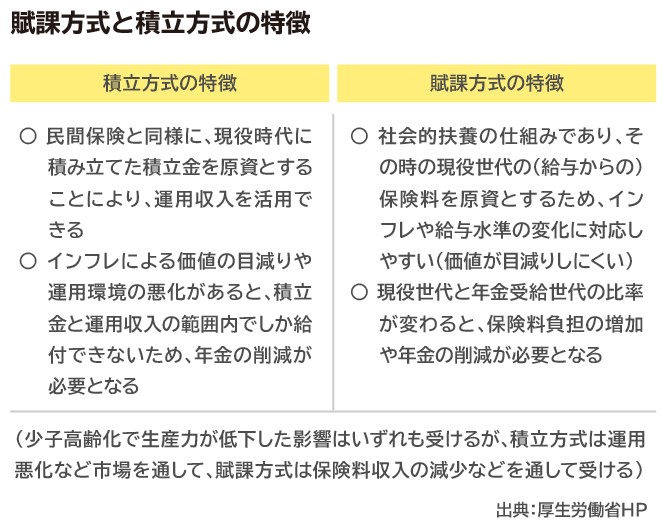

日本の公的年金制度は、現役世代の人たちが納めている保険料を、その時の年金受給者の年金として支払っている、というしくみになっています。現役世代の人が高齢者の生活を支えているのです。こうしたしくみを「賦課方式(ふかほうしき)」と言います。

「賦課方式」に対して、自分たちで積み立てたお金を自分たちが将来受け取る方法のことを「積立方式」と言います。

公的年金制度が、「積立方式」ではなく、なぜ「賦課方式」をとっているのか?その理由とは、賦課方式の方が、公的年金の実質的な価値を維持できるため、有利だからです。

お金の価値を維持できるとは、例えば、大卒者の平均初任給の変化を見ると、2018年は20万6,700円ですが、30年前の1988年には15万3,000円、40年前の1978年には10万550円となっているように、お金の価値は、インフレにより年々上がっていったり、時にはデフレにより価値が下がってしまったり、というように変動するからです。(厚生労働省の賃金構造基本統計調査より)

そうなると、積立方式の場合、長期間かけて積み立てたお金の金額が、将来的には、インフレ等により非常に低くなってしまうかもしれない、というリスクがあります。このリスクを避けるために、賦課方式がとられているのです。

賦課方式の場合、少子高齢化になると将来的に現役世代の負担が大きくなりすぎるのではないか?という疑問があるかもしれません。しかし少子高齢化は市場にも悪影響を及ぼすことになりますので、結局は、積立方式でも賦課方式でも同様に悪影響となることに変わりはない、という面があります。

将来もらえる国民年金の受給額はいくら?

次に、実際に支払われている年金がどのくらいなのか、ということを見ていきましょう。

国民年金加入者が受け取る老後の年金を「老齢基礎年金」と言います。また、厚生年金加入者が受け取るのは「老齢基礎年金」+「老齢厚生年金」という2階建ての形になっています。

つまり、国民年金加入者よりも厚生年金加入者の方が、老後の年金の受け取りは多い、ということになります。

年金受給額の計算式

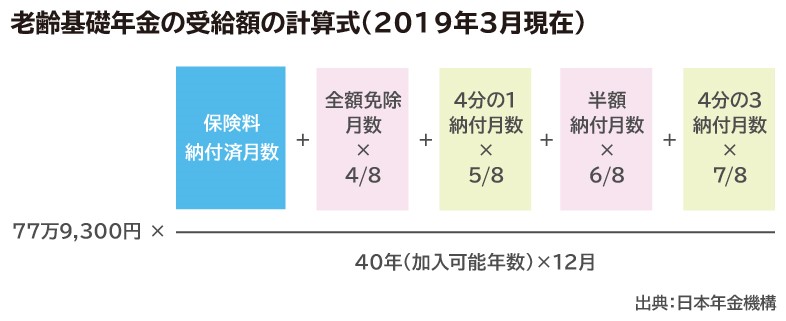

老齢基礎年金の計算式は、下記のようになっています。

厄介な計算式に見えますが、計算式の最初の数値77万9,300円を見てください。

これは、40年間国民年金保険料を満額支払った場合の現在の受給年金額です。そこから、未納期間や免除された期間などの分を引き算していくということになります。また給付額は毎年見直されます。

会社員や公務員が加入している「厚生年金」の場合は、上記の「老齢基礎年金」にプラスして「老齢厚生年金」を受け取る、2段階の仕組みなっています。老齢厚生年金の金額は、実際に払い込んだ保険料の総額や払込期間などにより異なっており、複雑な計算式となりますが、これをシミュレーションして計算できるWEBサイトなどもあります。

日本年金機構が運営する「ねんきんネット」というWEBサイトでも計算できます。また、年に一度届く「ねんきん定期便」なども参考にするといいでしょう。

受給できる年金の平均月額は?

実際に支給される国民年金の平均月額5万5,000円、厚生年金は14万8,000円

次に、年金受給者が実際に受け取っている年金の『平均額』について、厚生労働省「平成28年度(2016年度)厚生年金保険・国民年金事業の概況」を見ると、国民年金加入者は平均月額5万5,000円、厚生年金は14万8,000円となっています。

これを世帯で見ると、夫婦で受給する年金額は次のような金額になります。

◎夫婦共に国民年金の世帯→平均月額11万円

◎夫は厚生年金、妻は国民年金加入者(第1号または第3号被保険者)の世帯→平均月額20万3,000円

◎夫婦共に厚生年金加入者→平均月額29万6,000円

上記の数値はあくまでも平均値ですので、実際の受給額は、加入期間や支払った保険料によって、もっと多い場合も、あるいは少ない場合もあるでしょう。

次に、厚生労働省「平成30(2018年度)年度の新規裁定者(67歳以下の方)の年金額の例」に表されていた年金受給額を見てみましょう。

◎夫が平均標準報酬額42.8万円で40年間就業し、妻が専業主婦だった場合

夫婦2人分の老齢基礎年金を含む標準的な年金の平均月額→22万1,277円

「標準報酬月額」とは、4月、5月、6月の3ヵ月間に支払われた給与の平均額をベースとした金額です。

月給42.8万円の人の世帯の年金受取額が夫婦合わせて月額22万1,277円ということは、年金受給額は、現役時代の給与の約半分近い金額ということになります。

平均標準報酬額は、若い時から65歳までの平均ですから、定年が近い年齢の頃には、これよりも高い収入を得ている可能性が高いわけです。そこから一気に、月約22万円になってしまう、ということです。このように、公的年金の受給額は、現役時代よりかなり低くなるということを意識しておくことが重要です。

年金の受給開始を遅らせることで42%増額もできる!

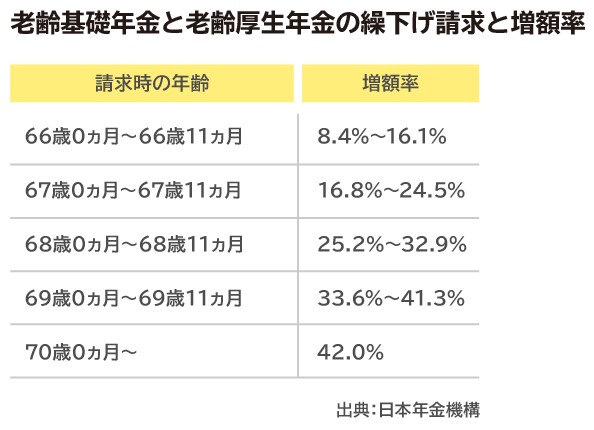

公的年金には、受け取り方を工夫することで年金額を増やす方法があります。その方法とは、公的年金制度に備えられている制度で、受け取り開始時期を遅らせる「繰り下げ」を行うという方法です。

年金受給は通常65歳から開始となりますが、これを、66歳以降70歳までの間で、申し出た時から繰下げて請求する方法です。これにより、受け取る年金額が増額されます。

例えば70歳から受け取ることで、年間の受取額を42%も増やすことになります。

なお、年金を65歳ではなく60歳までの5年間の間から受け取る「繰り上げ」という方法もあります。この場合は、早くから受け取る分、年金額が少なくなります。

年金の繰り下げ受給シミュレーション

仮に、85歳まで生きると仮定し、65歳からの年金額が月10万円の場合を例にしてみます。(計算しやすいように10万円としています。実際の自分の年金額をあてはめて計算してみてください。)

◎標準(65歳から年金受給)→10万円×12ヵ月×20年=2,400万円

◎5年繰り下げ(70歳から年金受給)→(10万円×1.42)×12ヵ月×15年=2,556万円

◎5年繰り上げ(60歳から年金受給)→(10万円×0.7)×12ヵ月×25年=2,100万円

上記のように、85歳まで生きると仮定すると、繰り下げをした方が合計額も多くなりますが、早く亡くなってしまうと、合計受取額が少なくなる可能性もあります。実際には、60歳以上になってからその時の生活状況や年収、また健康状態などによって選択することになります。

年金だけでは生活費が不足する場合はどうすればいい?

公的年金の受給額は、現役時代よりかなり低くなる人が多いでしょう。この不足分に備えるには、上記の年金受給の繰り下げのほかに、どのような方法をとればいいのでしょうか。

退職金のある人は計画的に活用を

退職後に退職金を受け取る人は、これを計画的に活用するように心がけましょう。退職金制度のある会社にで働いている人は、「老後の生活は、退職金があるからなんとかなるだろう」と考えがちですが、本当にそれだけで大丈夫なのか、実際に受け取る金額などから、しっかり検証しておくことが大切です。

退職金のように、まとまったお金が入ると、嬉しい反面、戸惑うこともあるのが現実です。とくに、これまで日々小遣いのやりくりに苦労した会社員にとっては、突然手にする大金に舞い上がって無計画になりがちです。

退職金の使い方を誤れば、老後の軍資金があっという間に底をつく危険もあります。公的年金と退職金で、月々いくらで生活して何年もつのか?実際にシミュレーションしてみることをお勧めします。

老後も元気に働いて収入を得る

定年退職後も元気に働くのが当たり前の時代になってきました。働いて収入を得ることが、不足する老後の生活費を確保するためにも有効な方法です。

第二の人生を楽しむ心がけをもって、新しい技術の修得に挑戦したり、今まで経験したことのない新たな分野に挑戦したりすることで、新たなチャンスや生きがいを得られるケースもあります。

早いうちに老後の資産形成に取り組む

老後に備えて早いうちから貯金をしたり、様々な資産運用方法を学びつつ取り入れていくことはとても大切です。若いうちから学んでおくことで、その知識や経験値は老後も役立つことになります。

老後の資産形成には、次のような金融商品を活用するとよいでしょう。

◎積立定期預金

◎個人年金保険

◎つみたてNISA

◎確定拠出年金(iDeco)

◎投資信託、外貨投資、株式投資、その他

なお、これらの金融商品を活用する時に一番大切な心構えとして、「卵は一つの籠(かご)に盛るな」という言葉があります。これは、卵を一つのカゴに盛ると、そのカゴを落とした場合には、全部の卵が割れてしまうかもしれないが、複数のカゴに分けて卵を盛っておけば、そのうちの一つのカゴを落としカゴの卵が割れて駄目になったとしても、他のカゴの卵は影響を受けずにすむという意味で、資産運用や投資の際に使われる言葉です。一つの商品や銘柄だけにすべてを投資するのではなく、複数の商品に分けて投資をする方がいいという意味で「分散投資」とも言います。

金融資産の運用には複数の方法がありますが、それぞれにメリットとデメリットがありますので、一つの商品だけに走らず、それぞれを上手に活用しましょう。

お金の専門家(FP)と老後資金の計画をたてる

老後の生活費の確保を考える時、自分ひとりで検討したり計算したりするのはかなり大変な作業です。そんな時、家計の専門家であるファイナンシャル・プランナー(FP)に相談しましょう。

ファイナンシャル・プランナー(FP)とは、家計のお金の専門家です。老後のことだけではなく、家計やお金にかかわる情報(税金・年金・教育資金・住宅ローン・保険・不動産ほかその他の資産状況)を基に、住居・教育・老後など家計の将来にわたるライフプランに即した資金計画やアドバイスをしてもらえます。

ただし、FPによっては得意分野が異なる場合もあります。例えば年金に強いFPや、住宅ローンに強いFPなど、個々の能力が異なっている場合もあります。とくに老後資金について悩んでいるなら、総合的な知識を持つFPは、とても心強いパートナーとなります。ぜひ活用してみてください。

※ 本ページに記載されている情報は2021年3月17日時点のものです