国民年金はいくら払うもの?年金は支払い損?老後に受け取る年金額の確認方法

「老後2,000万円問題」と騒がれる今。若い世代からは「結局自分たちはもらえないなら、保険料を払っても意味がないのでは」という声も聞こえてきます。一体いくら納付して、いくら受け取れるのでしょうか?本当に支払う意味はあるのか見ていきましょう。

最終更新日:2020年9月28日

目次

年金制度とは

・年金制度の中身を分解。3階建ての制度

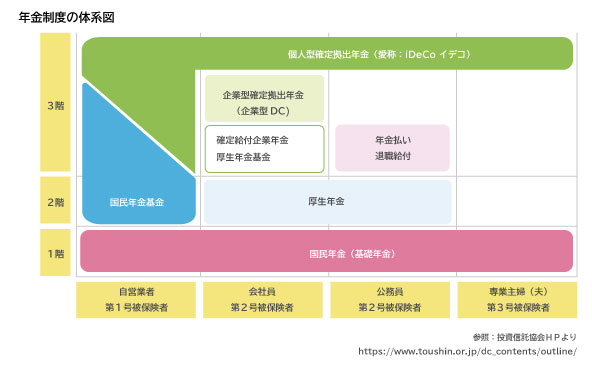

年金というと、老齢年金・個人年金等さまざまな年金があります。紛らわしいので一度整理しましょう。年金は、大きく分けると2つに分かれます。公的年金と私的年金です。

公的年金は、国が運営管理しています。私的年金は、公的年金に「上乗せ」してご自身もしくは企業が任意で加入する制度です。

その人の働き方により、加入できる年金制度が決まっており、この年金制度は3階建ての制度となっています。

1階部分が国民年金です。日本国内に住む20歳以上60歳未満のすべての人が該当するため、基礎年金とも呼ばれます。

2階部分は厚生年金です。会社員(サラリーマン)や公務員が該当します。ここまでが公的年金となります。

そして、3階部分が私的年金です。企業年金やiDeCo(個人型確定拠出年金)また生命保険会社の個人年金保険等が該当します。

・年金は「保険」である

年金の役割は「老後にもらえるお金」というイメージが強いですが、それだけではありません。あくまでも「国民年金保険料」というように「保険」という名前がついており、その役目があります。

老齢年金、障害年金、遺族年金の3つです。保険は、不確定なこと(リスク)に対し、そなえます。

老齢年金は長生きリスクをカバーします。生きている限り終身で受けることができる年金です。

障害年金は病気やケガによって障害が残り、生活や仕事などが制限されるようになった場合に受けることができます。

遺族年金は亡くなったときに、その方によって生計を維持されていた遺族が受けることができる年金です。

仮に早く他界してしまった場合、当然老齢年金を受けることができません。だからといって「保険料を返せ」というのは筋違いであることはご理解いただけると思います。それは老齢年金が長生きリスクにそなえる「保険」だからです。

そして少し話が逸れますが、この生きている限り一生涯にわたって年金を受け取ることができる制度というのは、他のどの民間保険でも代替できるものはありません。それをぜひ念頭においてほしいところです。

年金の保険料はいくら払うもの?

・国民年金と厚生年金の保険料

この制度は、1961(昭和36)年に国民年金制度として施行されました(「国民皆年金」体制のスタート)。

当時の国民年金の保険料は20歳~34歳までが100円、35歳以上が150円。厚生年金保険料は、6.4%です。

現在、私たちが負担している保険料は国民年金が1万6,410円(2018年度)です。

厚生年金保険の保険料率は毎年改定されてきましたが、2017年9月分からは「18.300%」で固定となりました。

厚生年金の保険料は18.3%と言われても、ピンとこないですよね。もう少し解説します。

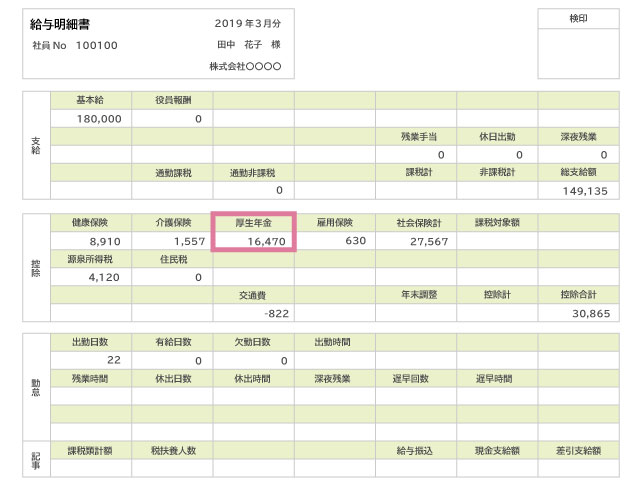

具体的に給与明細を見てみましょう。

基本給が18万円に対し、厚生年金保険料は1万6,470円となっています。本来は手当も加味されますが、今回の事例では、基本給だけで見ていきます。厚生年金保険料は、総支給額が基準になるのではなく、標準報酬月額(略して「標月<ひょうげつ>」)が基準となります。

標準報酬月額とは、毎月の給与をランク分けし、そのランクごとに保険料率(18.3%)を掛けていきます。このランクを標準報酬月額と呼び、毎年4月から6月までの給与でこのランクが決定します。

ランク(等級)は全部で50等級に分かれています。このランク(等級)は、日本年金機構のHPより確認できます。

https://www.nenkin.go.jp/service/kounen/hokenryo-gaku/gakuhyo/20170822.html

年金の保険料が上がるのは損なのか?

ランクが上がり、保険料が上がると「損した」という気持ちになるかもしれませんが、保険料が上がるということは、「積立金額が上がる」ということになります。よって「将来の年金支給額も上がる」ということです。

話を戻しまして、このケースの標準報酬月額は、18万円ですから等級12の欄を見ます。

上記の表に、全額(18.300%)と折半額(9.150%)とあります。厚生年金保険料は会社と、ご自身とが半分ずつ負担します。

つまり給与明細には明示されませんが、会社は毎月の給料にプラスしてあなたの年金保険料も支払っていることとなります。ここが国民年金との大きな違いです。

もしあなたが転職を考えている場合、次の会社にすぐ就職できれば厚生年金保険が続きますが、転職までに時間が掛かる場合は、いったん国民年金に加入する必要があります。

現在の国民年金保険料が1万6,410円ですから、厚生年金に当てはめると全額18.300%の1万6,104円の標準報酬月額は8万8,000円です。月8万8,000円の収入と同等のランクになると見ることができます。

※制度改正参考URL https://www.mhlw.go.jp/shingi/2002/04/s0419-3d.html

老後の年金はいくらもらえる?

今までは、支払い(保険料)について確認してきました。ここからはいくら受け取ることができるのか、受取額を確認していきましょう。確認の主な方法は以下4点あります。

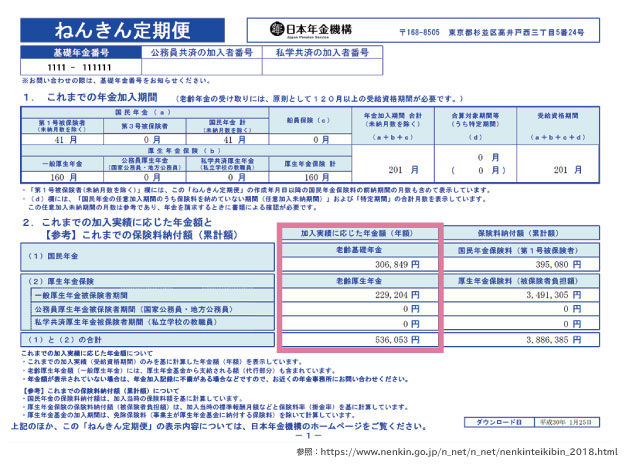

・ねんきん定期便で現状チェック

ねんきん定期便は毎年誕生日月にハガキで届きます。封筒タイプ(角2)はスペシャル版です。35歳、45歳、59歳のいわゆる人生の節目の歳に届きます。

20歳代の人は、ねんきん定期便を見て口をそろえて「あれ?これしかないの?少ない!!」「これじゃあ入っている意味がないのでは」と言われます。それも無理はありません。ここに記載されているのは、今までに働いてきた分での年金見込み額が記載されています。

そのため20歳代の若いうちは働いて間もない時ですから、少なくて当然なのです。

働き続けていけば、増えていきます。さらに、これからの働き方やキャリアアップを図ることによって、年金額を増やしていくことができます。年金は国から「受け取るもの」「もらえるもの」ではなく、「作る」ものなのです。

・もらえる年金額の試算方法

1階部分である「国民年金」は、保険料の納付期間20歳から60歳までの40年間を満たすと満額77万9,300円/年(約80万円)が受給できます。月換算すると6万4,941円(約6万5,000円)です。

今までの保険料を支払った月数が分かれば、以下の計算式に当てはめて概算を出すことができます。

77万9,300円÷480(40年間の月数)×保険料を支払った期間の月数

つまり、「約1,600円×保険料を支払った月数」で、試算できます。

次に2階建て部分の「厚生年金」についてみていきましょう。

厚生年金は年収によって金額が変わります。そのため正確に試算することは難しいですが、簡単な計算式があります。

年収×0.55%×加入年数

たとえば年収500万円で20歳から60歳までの40年を満たした場合

500万円×0.55%×40年=110万円/年

となります。

月換算すると9万1,666円(約9万2,000円)ですので、先ほどの国民年金(基礎年金)の満額支払った場合と合算すると、9万2,000円+6万5,000円=15万7,000円/月となります。

あくまでもこれは概算ですが、目安の一つとしてお考えいただけるとよいでしょう。

・ねんきんネットを活用しよう

日本年金機構が運営するインターネットサービス「ねんきんネット」があります。

今までの加入状況の履歴、支払った保険料の総額、年金の受給見込み額をいつでも見ることができます。

まだ登録していない方はぜひ登録しましょう。

登録は、ねんきん定期便が届くと「アクセスキー」が記載されています。ハガキが届いてから3か月間有効です。

「ねんきんネット」のご利用登録画面で、「アクセスキー」と「基礎年金番号」を入力すると、ユーザーIDがすぐ発行されます。基礎年金番号は年金手帳を確認しましょう。

・LINEでも将来の年金額をチェックできる!

手元にねんきん定期便と、毎月の給与額を準備しておきましょう。あとは指示通りに進めるだけで、自分の年金額を確認することができます。

手軽にスマートフォンで操作できるので、非常に便利です。

参照:https://fpsdn.net/cpline01

年金の保険料の支払いは20歳から

日本年金機構より20歳の誕生月の前月もしくは当月上旬に、「国民年金被保険者関係届書」が届きます。書面を役所もしくは近くの年金事務所に提出し、毎月保険料を納める必要があります。

・学生納付特例制度(ガクトク)とは

学生については、在学中の保険料の納付が猶予される「学生納付特例制度」(ガクトク)が設けられています。 本人の所得が一定以下であることが必要ですが、家族の所得が多いからガクトクを受けることができないということはありません。

あくまでも本人次第ですが、申請が必要です。申請することによって、年金支払いを後回しにできます。

・申請しなかったらどうなるの?

申請していなかったことに気が付かなかった、申請する必要があることを知らなかった、そんな人もいらっしゃると思います。保険料の納付期限から2年を経過していない期間、つまり申請時点から1年11か月までの期間であれば、さかのぼって申請が可能です。

しかし、申請しないまま放置しておくと、障害年金を受け取ることができなくなります。前述のとおり年金は「保険」です。当然保険料を支払っていなければ、保障を受けることはできません。

ガクトクを申請し、承認を受けていれば、受給資格期間に含まれます。ただし老齢基礎年金金額の計算対象となる期間には含まれません。

・チャンスは10年!

ガクトクを使って保険料納付の猶予はされたけれども、老齢基礎年金金額の計算対象期間にならないため、支払っている人と比べると当然将来受け取れる年金が少なくなります。

やっぱり老後が心配だから満額支払っておきたいという場合、保険料を追納することができます。つまり30歳までに支払う必要があります。この期間を超えると、追納はできなくなるので諦めるしかありません。

後で払いたくても払えなくなることを考えると、支払いできるうちに納付しておくことをお勧めします。

年金の種類は1つじゃない!それぞれの保険料や違いをFPが解説

資産運用(じぶん年金)を始めよう

さてここからは私的年金である3階部分をみていきましょう。資産運用(じぶん年金)についてのお話となります。

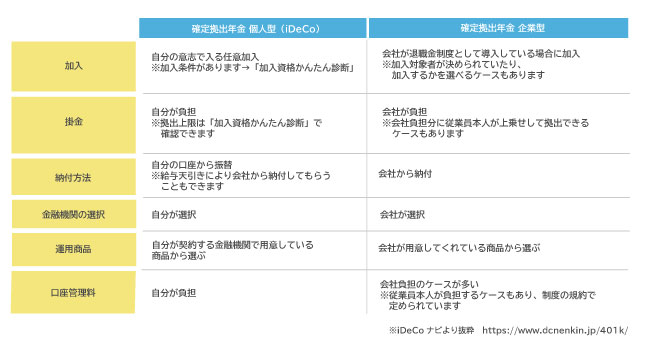

・iDeCoと企業型確定拠出年金(企業型DC)とは

確定拠出年金(DC)は2001年に日本に導入されました。当時は「日本版401k」という呼び名が主流で、アメリカの資産運用制度を導入しました。

個人型(iDeCo)と企業型と2つに分かれます。違いを簡単にお伝えすると、個人型は個人で掛金を支払うもの、企業型は企業が掛金を支払うものです。

個人型は2016年までは、自営業者(第1号被保険者)と会社員のうち会社内に企業年金がない勤め先に勤務している人のみが対象でした。2017年1月より加入者範囲が拡大されました。それにより公務員や主婦(第3号被保険者)も対象となり、基本的に20歳以上60歳未満の全ての国民が加入できるようになりました。個人型確定拠出年金にiDeCoという愛称がついたのもここからで、普及率が高まりつつあります。

もしあなたが会社員で企業がすでに確定拠出年金を行っている場合、iDeCoに加入できない場合がありますので、事前に勤め先にご確認ください。

・つみたてNISAとは

iDeCo・つみたてNISAを簡単に一言でお伝えすると「政府が用意した、老後に向けて自身で資金準備するためのお得な制度」です。

iDeCoは60歳まで毎月積み立てを行います。つみたてNISAは積立期限がなく、受け取り時の非課税期間が20年となっています。どちらも金融商品は主に投資信託です。

そのため運用次第では支払ってきた金額(元本)よりも大きく受け取れることもあれば、元本を割るケースもありますので、随時自身で運用状態を確認していく必要があります。

どちらも節税しながら運用できる国が準備した制度です。どちらかよりは、可能ならばどちらも行うことがお勧めです。

iDeCoは一度始めると60歳までは引き出しができませんので、老後の年金積立に適しています。一方でつみたてNISAは途中の引き出しが可能です。将来に使うお金の目的に合わせて掛金を考えることも大切です。

例えばもしあなたが15年後に家を購入するための費用として積み立てを行いたいというような目的があれば、つみたてNISAが適しています。

無理に限度額ぎりぎりまで掛金を掛けることはありません。給料がまだ少ないのに、iDeCoやつみたてNISAに回してしまい、今の生活が困窮しているのでは本末転倒です。

前述のとおり、iDeCoもつみたてNISAも主に投資信託を利用した運用商品です。そのため元本割れを起こす可能性もあります。

そのリスクを防ぐことができる大きな要因の1つに「時間」があります。時間を掛けることができれば、運用の「ブレ」が少なくなります。長期でじっくりコツコツと積み立てましょう。

ここまで年金について理解を深めていきました。年金は「保険」であること、支払っていく保険料と受給予定額の確認方法、そして年金は国から「受け取るもの」「もらえるもの」ではなく、「作る」ものであることをお伝えしました。

3階建ての私的年金(iDeCoやつみたてNISA)も活用しながら、今のうちから準備しておくことが重要です。

自分が何から始めて良いのか、掛金はどれくらいが適しているのか、iDeCoやつみたてNISAを始めたいけれど、どこの金融機関にお願いしたらよいのか、商品は何にしたらよいのか、きっと迷われると思います。

そんな時にはぜひファイナンシャルプランナーを頼ってください。資産運用の理解を深め、スムーズにじぶん年金の積立をスタートさせることができ、老後2,000万円が必要と言われても一切慌てず、余裕で迎えることができるようになりますよ。

※本ページに記載されている情報は2019年7月20日時点のものです

【参考文献】

・『100人以下の会社のためのiDeCo&企業型DC楽々活用法』 山中伸枝著 日本法令

・『人生100年時代の年金戦略』 田村正之著 日本経済新聞出版社

高野 具子(たかの ともこ)

My Money Coach代表 保険や特定の金融商品を販売しないファイナンシャルプランナー

岡山県生まれ。横浜市青葉区育ち。保険や特定の金融商品を販売しないファイナンシャルプランナー 元ウェディングプランナー。2009年に保険販売ショップに転職。ここで初めて金融商品や公的保障を学び、人生を金銭的に有利に過ごすには、金融知識が不可欠であることを知り、保険販売件数を上げ店長に就任する。実父が急死しFP知識を使い、相続手続きを経験。その後、確定拠出年金を知り、老後の資産形成には保険よりも効率的で合理的に準備ができることを実感。保険に留まらず、より広い視野でのコンサルティングを行うことこそが、最大限に顧客の利益につながると考え、保険販売ショップを辞め、独立。