老後に住むならマンションVS一戸建て?賃貸VS持ち家?退職後の暮らしをFPが考察

老後に住むならマンションと一戸建て、賃貸と持ち家どちらがいいのか…同居する家族の人数や生活スタイルが変われば、自宅に求める価値観が変わることがあります。老後の住まいについて、生活面での快適さと経済的な負担の両面から見ていきましょう。

最終更新日:2021年6月9日

この記事の早わかり要約 読了目安時間:

年齢が高いと審査には通りづらくなる。負担の少ない返済計画がマスト

マンションか一戸建てかに関わらず、中古物件は購入のハードルが比較的低い

老後の住まい選びは、退職後の収入や健康への考慮など長期的な視点が大切

目次

老後に住むのはマンションと一戸建てどちらがいいの?

老後の住まいの選択肢は多様

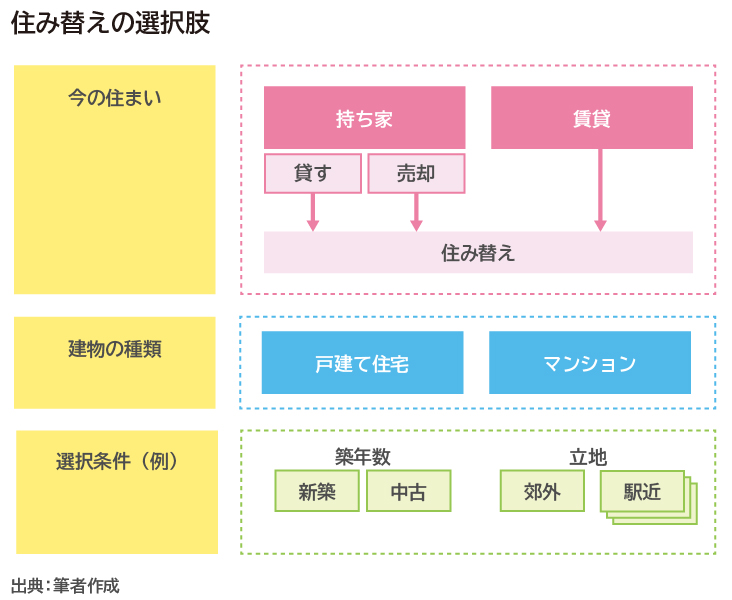

今の家に老後もこのまま住み続けるか、あるいは住み替えるか?今の暮らしが賃貸の人も、すでに持ち家がある人も、一度は考えることがあるかもしれません。いずれの場合も、この先の老後の住まいを考えたとき、選択肢は多様です。

もしいま賃貸暮らしなら、(1)このまま賃貸を続けるか、マイホームを購入するか、(2)マンションに住むか、一戸建てに住むかを考えることになります。いま持ち家に住んでいたら、(1)このまま自宅に住むか、住み替えるか、(2)住み替えるならもう一度買うか、賃貸住まいにするか、(3)マンションに住むか、一戸建てに住むかを考えるでしょう。

どの選択でも、50歳代頃からの住まいを考えるときには、近い将来に定年退職をして生活スタイルが大幅に変わること、収入が下がる可能性があること、高齢になり今とは健康状態や趣味、嗜好が変わる可能性があることを考慮しておくことが大切です。

住まい選びのポイントは「老後まで住み続けられるか?」

「老後まで住み続けられるか?」は、生活面での快適さと経済的な負担の両面から検討します。

生活面では、たとえば立地や環境は大事なポイントですが、定年後は勤務先へのアクセスより買い物や公共施設などの近隣施設へのアクセスを重視するようになるかもしれません。

家の住み心地に対しては、現役時代は仕事から帰って休むだけで良いからそれほど広さを求めなかったけれど、老後は自宅でゆったり過ごせるように広い方が心地よいと感じるかもしれませんし、広い庭がほしいと思うようになるかもしれません。

若いときには高層マンションから見える夜景が好きだったけれど、老後は低層階のほうが落ち着くと感じるようになるかもしれません。

経済的な負担を考えるときには、現在の金銭感覚や収入を前提にせず、今よりも収入が低いこと、定年後の状況によっては生活のために貯蓄を切り崩していく可能性があることを踏まえる必要があります。

マンションと一戸建てをランニングコストで比較すると?

マイホームを購入すると、住宅そのものにかかる費用だけでなく、諸費用や住んでいる間のランニングコストもかかります。これも、マンションか一戸建てか、新築か中古かなど、住まいの形によってかかり方が異なります。

おもなコストをマンションと一戸建てで比較すると、マンションでは管理費や修繕積立金などあらかじめ定められた費用を決まったタイミングで支払う必要があるのに対して、一戸建てでは購入時にかかる水道加入負担金以外は、住宅の状況に応じて随時かかるメンテナンス費用が中心です。

ここに挙げる以外にも、一戸建ては住宅一棟のあらゆる箇所を維持していくために、購入したときにはあまり想定できなかった費用がかかる可能性もあります。マンションの場合には、共用部分に関わるメンテナンス費用は基本的に修繕積立金があてられるため、追加の出費は生じにくい傾向があります。

ただ管理費や修繕積立金は、マンションによって差があります。国土交通省の「マンション総合調査(2018年度)」によると、1戸あたり管理費の平均額は月1万862円、修繕積立金は月1万1,243円です。平均で合わせて月に2万円程度ですが、大規模改修が行われるタイミングで値上げされることがあります。築年数が古い中古マンションでも、物件価格は割安だったのに管理費や修繕積立金が意外と高いケースもあります。

ミドル世代の住み替えシミュレーション

今の住まいが賃貸の場合

もし今、賃貸住宅に住んでいて、これから初めてマイホームを買うときには、マンションにするか一戸建てにするか、新築にするか中古にするかなど、住宅のさまざまな選択肢に迷ったり、住宅購入でかかる費用やローンのことをゼロから調べたりと、購入までにはありとあらゆることを理解して判断しなければなりません。

不動産情報サイトにはマンション、一戸建てそれぞれに多数の物件情報が掲載されていますし、モデルルームを見学に行ったり、不動産仲介会社から提案される物件情報を見たりしていると、つい目移りして自分がマイホームに求める方向性がぶれてしまうことがあります。

そんなときには、まずはマンションか一戸建てかにこだわらず、マイホーム購入の予算や計画など資金面から検討すると、考えを整理できるかもしれません。

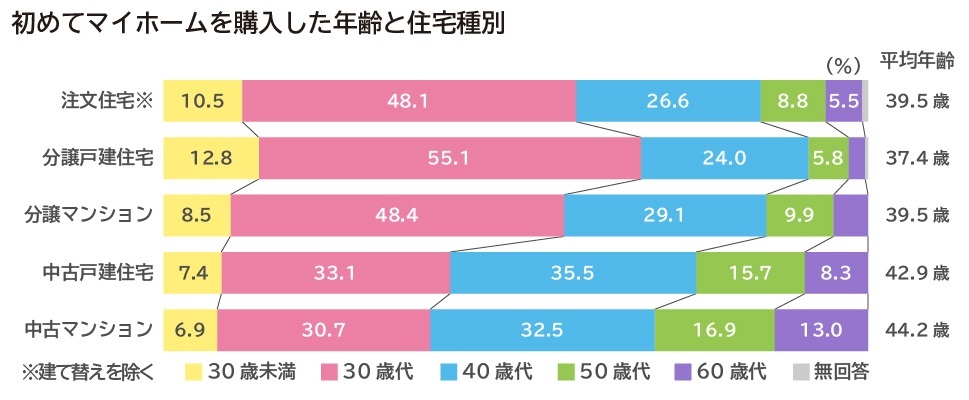

国土交通省の「平成29年(2017年)度住宅市場動向調査」によると、初めて住宅を購入する人の平均年齢は、住宅の種類によって37.4歳~44.2歳です。注文住宅や新築分譲住宅は30歳代の購入者が目立つのに対して、中古住宅では40歳代以降の購入者が約6割を占めています。

出典:国土交通省「平成29年(2017年)度住宅市場動向調査」より筆者作表

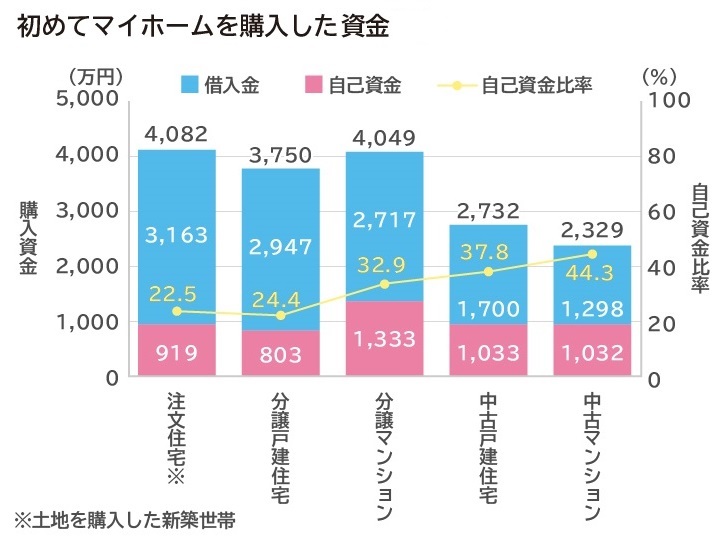

中古住宅の購入者が、注文住宅や分譲住宅に比べて年齢が高い理由のひとつには、購入資金の違いが考えられます。

初めて住宅を購入した人が支出した資金を住宅の種類別にみてみると、注文住宅がもっとも高く、次に分譲マンション、分譲戸建て住宅が続きます。いずれも4,000万円前後であるのに対して、中古住宅は一戸建て、マンションともに2,000万円台です。

住宅の購入費が高額ならば、借入れるローンの金額も高額になる可能性があります。収入や勤続年数などにもよりますが、一般的には年齢が高いとローンの審査が通りづらくなったり、融資可能額が低めになったりする傾向があります。

また、住宅ローンの返済期間は、注文住宅や分譲住宅を購入した世帯ではほぼ30年以上であるのに対して、中古戸建て住宅と中古マンションを購入した世帯では25年前後という結果もあります。

返済期間が30年の住宅ローンを借りたときに30歳なら、60歳で返済が終了しますが、50歳からの借入れなら完済は80歳の予定になってしまいます。

しかし返済期間を短くすると毎月の返済額が高くなってしまいますから、ローンの審査に通りづらいことがあります。また、借りられたとしても家計には大きな負担になる恐れがあります。

したがって、一戸建てかマンションかにかかわらず、新築よりも購入費用が少なくて済む中古物件は、50歳代以降のミドル世代でも購入するハードルが比較的低いことがうかがえます。

出典:国土交通省「平成29年(2017年)度住宅市場動向調査」より筆者作表

今の住まいが持ち家の場合

すでに持ち家があるけれど住み替えたいときにも、改めてマンションか一戸建てか?などの選択に迫られます。住みやすさやランニングコストの面は、初めてマイホームを購入する場合と同じような観点で検討してよいですが、マンションから一戸建て、一戸建てからマンションへと住まいの形が変わるなら、それまでの住まいでのイメージとは大きく変わる心づもりも大切です。

また、今住んでいる家をどうするか?を考える必要もありますから、住み替えで検討すべきことはより複雑です。

・持ち家がある人の多くは売ってから住み替えている

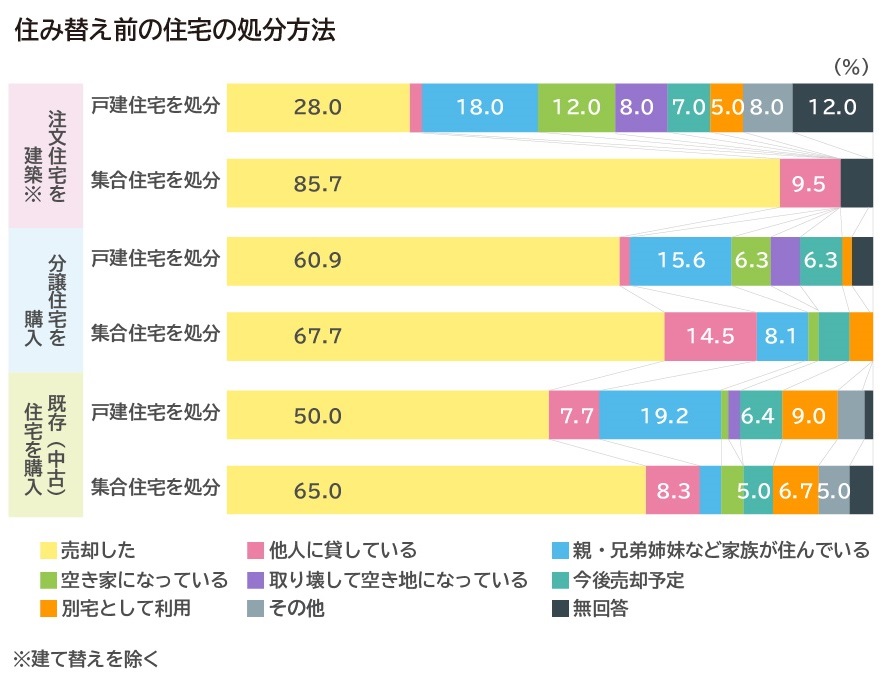

持ち家がある人が住み替えるときには、保有している持ち家を売るか、貸すかがおもな選択肢です。国土交通省の「平成29(2017年)年度住宅市場動向調査」によると、住み替え前の住宅の種類にかかわらず、半数以上の人が自宅を売って次の住まいを購入しています。

出典:国土交通省「平成29年(2017年)度住宅市場動向調査」より筆者作表

特に、もともとマンションに住んでいた人は売った人が多く、一戸建てだった人は売る以外にも親や兄弟に貸している人が比較的いることがわかります。立地や築年数、間取りなどにもよりますが、一戸建てよりもマンションで流動性が高い傾向にあることや、一戸建てでは自宅への思い入れが強い人がいるなどが考えられます。

これから購入する住まいも、後にどのように処分することになるのかは、マンションか一戸建てかによって変わる可能性があることを意識しておくとよいですね。

住み替え前の住宅を賃貸物件として第三者に貸す場合には、仲介業者へ依頼するケースが多いです。その際には仲介手数料がかかります。借り手をつけやすくするためにリフォームが必要なこともあります。

また、保有している限りは固定資産税や、マンションの場合は管理費や修繕積立金などがかかり続けることになります。

・50歳以上なら「マイホーム借上げ制度」を利用する方法もある

住み替え時に50歳以上であれば、一般社団法人「移住・住みかえ支援機構(JTI)」が行う「マイホーム借上げ制度」という制度を利用できます。

これは、マイホームを機構が借り上げて子育て世帯などに定期借家契約で転貸し、賃料を支払ってくれるしくみです。

仲介の手続きは機構が行うので、貸すために入居者と直接やりとりをする必要がなく、入居者との家賃の未払いなどのトラブルに対応せずに貸し出すことができます。

1人目の入居者が決まって以降は、自宅が居住可能な限りは借り手がつかなくても家賃が保証されます。また、定期借家契約で貸し出すため、賃貸期間が終了したら再び自宅に戻ることもできます。

・住宅ローンが残っていればどうする?

保有している自宅の住宅ローンが残っていれば、それをどうするかも重要です。

住み替え前の自宅を売って、ローンを一括返済できるだけの売却代金になれば、住み替え後に負担するのは新たなローン返済のみで済みます。

しかし売却代金よりも残債のほうが多ければ、差額分に貯蓄などをあてて返済しなければ売却できません。不動産は原則として、ローンを完済して抵当権を外さなければ売却できないためです。

もし、売却しても残る差額に充てられる貯蓄がなければ、「住み替えローン」を利用する方法があります。新たなローンの借入額に、売却しても残る住み替え前のローンの残債を上乗せして借入れるものです。

住み替え前の自宅を購入してから4年以上経っている、借入時に70歳未満であるなどの要件を満たしていると利用できます。

あるいは、住み替え前の自宅の売却がまだ決まっていないけれど、住み替え後の自宅のローンの審査がおりたときや、売却手続きが間に合わなかったときなどには、一時的に2本のローンを組むダブルローンを利用することもあります。

住み替えローンもダブルローンも、住み替え前後2件分のローンを同時に返済することになりますから、家計には重い負担になる恐れがあります。

特に定年退職を迎えたときにローンが残っていると、経済的にも精神的にも負担感が強いです。ローンをどのように、いつまでに返済していくかを慎重に検討したいものです。

自宅を賃貸に出すなら、自宅を自分の資産として持ち続けられます。ただし、住み替え前の自宅の住宅ローンが残っていても住まなくなれば、居住用ではないとみなされますので住宅ローンを借りることができなくなります。

このタイミングで一括返済するか、完済しないならば賃貸用のアパートローンに変更するか、別の金融機関の賃貸用ローンを借換えることになります。

賃貸用のローンは、自宅用の住宅ローンに比べて金利水準が高めです。賃料収入は入ってきても、返済の負担が重くなる恐れはあります。また、住み替え後の自宅のローンも借りることになりますから、その負担も考慮しておきましょう。

このように、住み替えをしたときには住み替え前の自宅の処分にさまざまな方法があります。細かい条件や、どの方法が適切かは、個別の状況によって異なりますので、ファイナンシャル・プランナー(FP)などの専門家に相談するとよいでしょう。

また、住み替えた新しい家の住宅ローンの返済は定年間際、あるいは定年後も続く可能性があります。無理なく返済が可能か、老後のライフプランに影響はないかなどを慎重に検討して、物件やローン借入額などを決めましょう。

50歳代からでも住宅ローンは借りられる?

ミドル、シニア世代が住宅ローンを組む際の注意点

そもそも50歳代になって住宅ローンは借りられるのでしょうか?一般的に住宅ローンは借入時に65歳~70歳前後までで、最終返済時に80歳前後になるように返済期間を設定すれば申込むことができます。

ただし、年齢が高いと審査には通りづらくなります。返済期間が短いと毎月のローン返済額が多くなり、年収に対する返済の比率が高くなるためです。

定年退職が近くなってから高額なローンを借りるのは、家計の収支を考えても、老後の資金を考えても負担が大きいともいえます。

このようなとき、自宅を活用してローンを借りる方法のひとつに、リバースモーゲージがあります。

リバースモーゲージとは

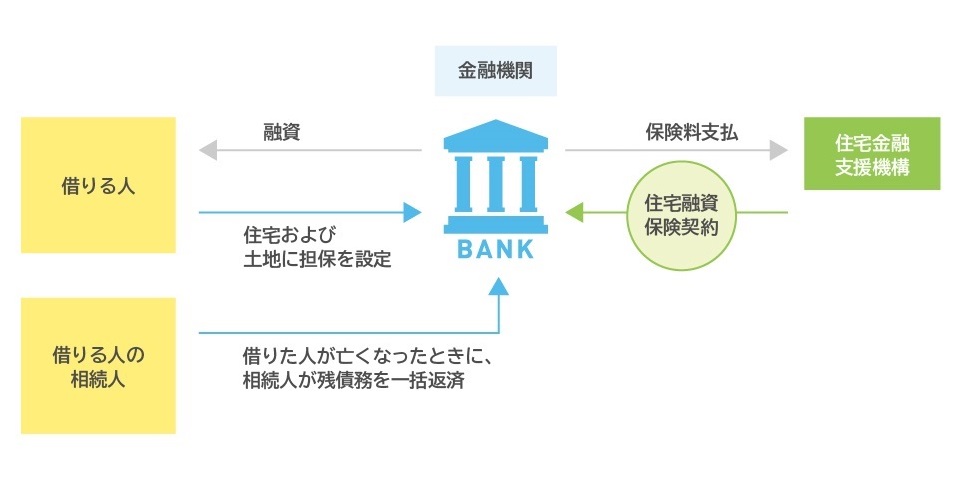

リバースモーゲージとは、所有している自宅を担保にローンを借入れ、亡くなったときに一括返済するローンのことです。満50歳以上、または満60歳以上の人を対象に、住宅ローンのフラット35を取り扱っている住宅金融支援機構と提携した民間金融機関が販売しています。

借入期間中には元本の返済はせず、利息のみを返済します。そして、亡くなったときに担保物件を売却するか、相続人が一括で返済します。借入れた資金は、新たな住宅の購入のほか、リフォームや借換え、高齢者住宅の購入にあてることができます。

返済は利息だけなので、負担を抑えながら新しい家に住み替えることもできそうです。ただし一部の金融機関ではマンションは担保にできないなど、細かな条件が異なることがあります。実際に利用する際には金融機関で確認してみましょう。

また、多くの金融機関ではリバースモーゲージの申込み時に推定相続人の同意が必要です。推定相続人とは、申込む人がもし亡くなったときに相続人になると推定される人のことです。

リバースモーゲージでは、借入れたお金は亡くなったときに相続人が一括して返済することがあります。このため、多くの金融機関では契約時にあらかじめ推定相続人の同意をとっておくことになっています。

出典:住宅金融支援機構「リ・バース60」より筆者作表

長期的な相続や処分も視野に入れて検討を

このように、老後が近づいてからマイホームを手に入れる方法は複数あります。しかし住宅は買ったら終わりではありません。いつまで快適に住み続けられるか、先のことをイメージしておきましょう。

10年後、20年後も家に対して今と同じ価値観を持っているかわかりません。健康状態によっては、自宅に住み続けることが難しくなり、高齢者向けの住宅にさらに住み替える、介護施設や老人ホームに入居することがあるかもしれません。

その場合には留守宅の管理をどうするか、メンテナンスをどうするか、ローンが残っていればどう返済するか、施設の入居にかかる費用はどうするかなど、新たな課題が出てくるでしょう。

あるいは、親の介護が必要になって実家に戻らねばならない事態もあるかもしれません。そして親の相続があったとき、相続税の負担には自分がマイホームを持っているかが関わることがあります。

もし、自分がマイホームを持っておらずに実家の家を相続したら、相続税の計算上で実家の不動産評価を8割減にできる「小規模宅地の評価減」というしくみを使えることがあります。

小規模宅地の評価減とは、亡くなった人の自宅などを相続で取得したときに、所定の要件を満たすと相続税の計算上での不動産の評価が下がるしくみです。このうち、亡くなった人と別居していた子どもが自宅を相続するときに、直近3年以上マイホームに住んでいなければ、自宅の評価を8割減にできます。もし、自宅の評価額が1億円だったとしても、2,000万円として相続税を計算できるため、税の負担を軽減できます。

この制度を使えるのは、亡くなった人に同居している相続人や配偶者がいないことが要件です。つまり父親に先立たれた母親が一人暮らししているような場合が対象です。もし母親が一人で暮らしている実家を引き継ぐ可能性があるなら、あえてマイホームを持たずに賃貸暮らしにする選択も検討できます。

さらに先のことを考えれば、自分が亡くなったら誰が自宅を引き継ぐのか、長期的には自分の相続のことも視野に入れておくと、老後を迎えたときにスムーズでしょう。

人生100年時代と言われるようになりました。50歳といっても、まだ人生の半分です。50歳前後からの住み替えは、定年後のセカンドライフ、老後の生活まで長い視野で計画を立てておくことが大切です。

ファイナンシャル・プランナー(FP)は、これらを一つ一つ整理して、総合的な観点から老後の住まいを検討するサポートをしています。住宅は人生の中でもとても大きな買い物です。納得のいくわが家に住めるよう、専門家と十分に相談して検討してはいかがでしょうか。

※本ページに記載されている情報は2019年7月31日時点のものです

【参考文献】

■国土交通省「平成29年(2017年)度住宅市場動向調査」

■国土交通省「平成30年度(2018年度)マンション総合調査」

■一般社団法人 移住・住みかえ支援機構「JTIのマイホーム借上げ制度」

■住宅金融支援機構「リ・バース60」

■国税庁「No.4124相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

加藤 梨里(かとう りり)

マネーステップオフィス株式会社

ファイナンシャル・プランナー(CFP(R))、金融知力インストラクター、健康経営エキスパートアドバイザー マネーステップオフィス株式会社代表取締役 保険会社、信託銀行、ファイナンシャル・プランナー会社を経て独立。 専門は保険、ライフプラン、節約、健康経営など。マネーに関する記事のほか、認知症予防、介護予防の観点からのライフプランの考え方や企業向け健康経営など健康とお金に関する執筆実績も豊富。