老後資金はいくら必要?公的年金だけで足りるの?夫婦&シングルの場合

老後資金は公的年金だけでは足りないのでしょうか?シミュレーションをしてみると、公的年金の受取額が、実は予想以上に少ないことがわかってきます。会社員など厚生年金加入者と、国民年金加入者の将来受け取る老齢年金の違いではさらに差が出ます。また夫婦の場合と独身の場合など、様々なケースでの公的年金の受取額の違いを学び、早めの備えに向け行動を起こすことが大切です。

目次

気になる老後の生活費、夫婦の場合どのぐらい不足する?

老後に必要となる生活資金はどのぐらいなのでしょうか?そして不足となる金額はどのぐらいでしょうか。参考になるデータを見ながら検証します。

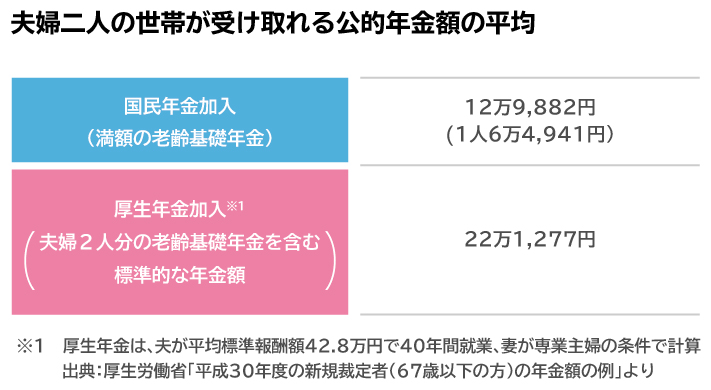

夫婦二人で受け取れる公的年金の平均値は平成30年度の場合は下表の通り、夫婦とも国民年金で満額保険料を支払っている場合に夫婦で月12万9882円です。また夫が厚生年金加入者で標準的な収入(平均報酬月額42.8万円)で妻が専業主婦の場合、夫婦で月22万1,277円です。

こうして見て頂くと、国民年金加入者と厚生年金加入者とではかなりの差が生じることがお分かり頂けると思います。なお、現在実際に受け取られている国民年金受給者の平均年金月額は平成28 年度末現在で約5万5000円となっています。意外と少ないと言えるのではないでしょうか。それだけ、自営業などの国民年金加入者は、自助努力で老後資金を貯めていく必要性が高いということです。

次に、財団法人生命保険文化センターが発表した「生活保障に関する調査/平成28年度」によると、一世帯(夫婦)で老後に必要とされる生活費は次のようになっています。

最低日常生活費:月平均22.0万円

ゆとりある老後生活費:月平均34.9万円

出典:財団法人生命保険文化センター「生活保障に関する調査/平成28年度」より

上記を踏まえて、老後の生活資金として不足する金額を計算してみましょう。

●最低日常生活費の不足額(夫婦)

最低日常生活費(月平均22万円)については、厚生年金加入の夫婦の場合、公的年金額が約22万円なので、なんとか公的年金だけでクリアできそうです。

しかし国民年金加入者の夫婦の場合、公的年金だけでは、単純計算で毎月約9万円不足します。1年で合計108万円の不足、平均寿命(男性81歳、女性87歳)で考えると合計2000万円以上足りない計算になります。

●ゆとりある老後生活費の不足額(夫婦)

次に、ゆとりある老後生活費(月平均34.9万円)で考えてみましょう。

厚生年金加入の夫婦では月約12.8万円の不足ですので、合計3000万円以上不足します。

国民年金加入者の夫婦では月約22万円の不足で、合計で5000万円以上足りないということになります。

もちろん65歳以降も仕事をして収入を得たり、節約や工夫で生活費コストを下げたり、あるいは退職金があったり等、対策はありますので焦る必要はありません。それでも老後になってから初めて知って慌てるというのはやはり避けたい所です。とくに国民年金加入者の方は早いうちから老後資金を積み立て、将来に備えることが大切です。

また老後も仕事をして収入を得る場合でも、人生100歳という高齢化が進むため、95歳や100歳まで働くというのは難しく、誰しもが一定期間は介護を受け、その費用がかかりながら生きる時期もあることを視野に入れておく必要があります。

近年増えている、独身者の老後生活費はどのぐらい必要?

次に独身世帯の場合について見ていきましょう。

独身の人が受け取れる公的年金は、国民年金の場合の平均値は月6万4,941円、また厚生年金加入者の場合、現在の平均年金受取額ではひとり14万7,927円(※2)となっています。

※2 厚生労働省「厚生年金保険・国民年金事業の概況(平成28年度)」より

●最低日常生活費の不足額(独身)

最低日常生活費は、上記の生命保険文化センターによるデータでは夫婦で月平均22万円とありますので、単身の場合はこの半分の11万円として考えます。

すると、厚生年金の人はクリアしそうですが、国民年金加入者の場合、公的年金だけでは、単純計算で毎月約5.5万円不足します。1年で合計66万円の不足、平均寿命(男性81歳、女性87歳)で考えると、男性は合計1,000万円以上、女性は1,450万円以上足りないことになります。

●ゆとりある老後生活費の不足額(独身)

次に、ゆとりある老後生活費(月平均34.9万円÷2=17万4500円)で考えてみましょう。

厚生年金加入者では月2.2万円不足となり、合計で男性400万以上、女性580万円以上不足します。

国民年金加入者では月11万円不足となり、合計で男性2,100万以上、女性2,900万円以上不足します。

実は高額所得者ほど陥りやすい、老後破たんの危機

老後の公的年金は意外と少ないということを、お分かり頂けたのではないかと思います。

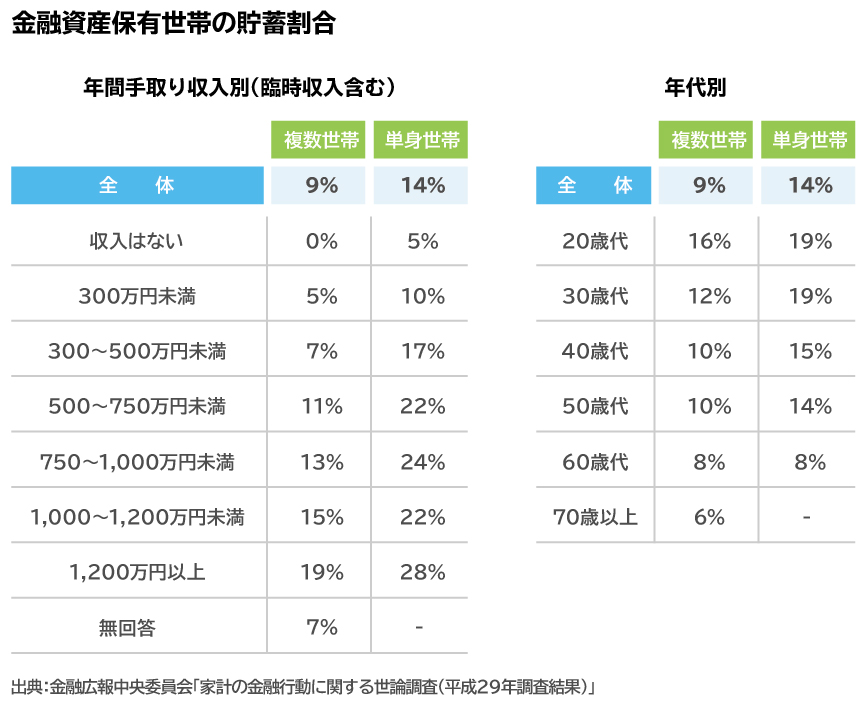

では現在皆さんが、老後などに備えて貯蓄をどの程度心がけているのか、というデータを見てみましょう。

まずは年間手取り収入別で見ると、全体の平均値では貯蓄額の比率は複数世帯で9%、単身世帯で14%という結果になっています。年収が高いほど貯蓄の比率自体はもちろん多少上がっていますが、よく見ると、例えば年収500万円の人の場合は11%・22%(複数世帯・単身世帯)ですが、年収1000万円の人でも15%・22%と、それほど大きな違いがない、という実態が見えてきます。

これは少し怖い数値かも知れません。収入額が少ない世帯は、普段から節約をしたり地道な生活をしたりすることに慣れているので、老後に節約生活することも苦ではないのですが、高額の収入を得てきた人達にとって、定年退職後など収入が減った時に急に生活の質を下げることは、非常に難しいからです。加えて、老後に医療費や介護費用がかさむことにより、「老後破たん」の原因となる事もあります。収入が多い人ほど、油断せずに計画的な資産形成に向け行動を起こすことが大切です。

また年代別で見ても、各世代間の比率に大きな違いがないことも言えそうです。老後に向けた資産形成への意識は、収入や年齢に関係なく、高い意識を持つ人と甘い面がある人とが、同様に混在しているのが現状です。

今後日本は長寿社会化・高齢化が益々進み、多くの人が長生きをします。自分が90歳や100歳まで生きる可能性が高いという事を想定した資産形成を考えていくことが大切です。

貯めるべき老後資金は、個々により大きく異なる

次に、老後資金をどのぐらい貯めればいいのか?その考え方について説明していきます。

不足する金額のすべてを現役世代のうちに貯蓄で貯めたいと考える人は、例えば国民年金加入の夫婦なら、ゆとりある老後に向けて約5,000万円を貯める必要がありますので、単純計算でも月々10万円貯金して40年以上かかります。厚生年金加入の夫婦の場合は不足額3000万円ですから、月10万円貯金で25年です。

こう考えるとかなり大変ですが、これからは老後も働くことを前提に生きる人も多いと思います。老後も働き収入を得ることで、不足額の一部をカバーできることになります。そのため、老後も働ける環境や技術、また人脈作りに加え、自分自身の心構えが重要です。なるべく早い段階から、例えば40代後半などから、こうしたことを少しずつ意識していくことも大切でしょう。

老後に向けた準備をファイナンシャルプランナーと一緒に始めませんか?

老後働けない期間や介護費用も意識しておく

ただし老後に働くと言っても、それは健康であるうちしかできない、という点に注意する必要があります。人生100歳時代と言われていますので、例えば90歳や95歳になっても働けるのか?と考えると、それは現実的ではないわけです。長生きをするということはそれだけ、働けなくなる期間や、介護を受けながら生きる期間が訪れるということを意味しています。

なお、財団法人生命保険文化センター「生活保障に関する調査/平成30年度」によると、介護を始めてからの期間の平均は、54.5か月(4年7ヶ月)です。また介護にかかる費用は、一時的な費用として平均69万円、月々の介護費用には月平均7.8万円となっています。つまり老後資金は、自分が働けなくなったり介護を受けたりする期間も想定して考えることが現実的と言えます。

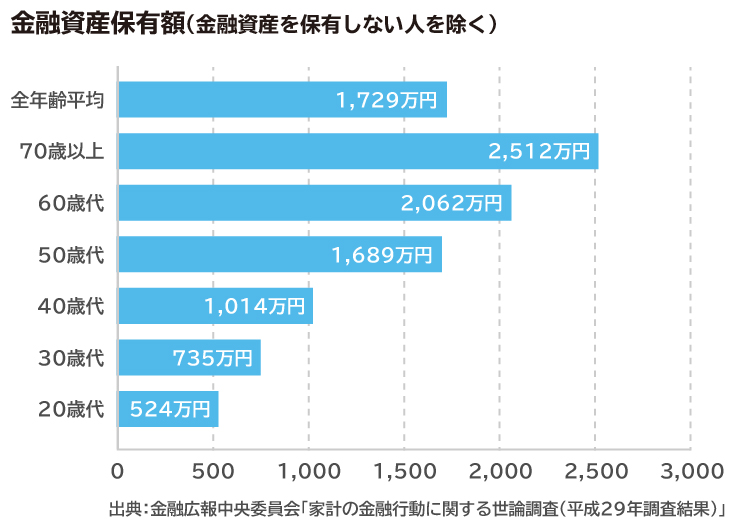

みんなどのぐらい貯金しているのか?平均額1729万円!

老後などに向けて貯蓄は大切ですが、実際にほかの人達がどのぐらい貯蓄をしているか、気になるデータを見てみましょう。下記のデータは預貯金などの金融資産を全く保有していない人を除いた数値です。実は貯金ゼロの人は、複数世帯で31.2%、単身世帯では46.4%もいます。この方々を加えると平均値が非常に下がるのですが、そうなると参考値になりません。金融資産を「保有している人」の平均値で見てみましょう。

全体の平均は1729万円です。世代によって異なりますが、70歳代を見ると2500万円を超えています。この辺りを目標としてみると良いのではないでしょうか。

みんなはどんな方法で貯金しているの?

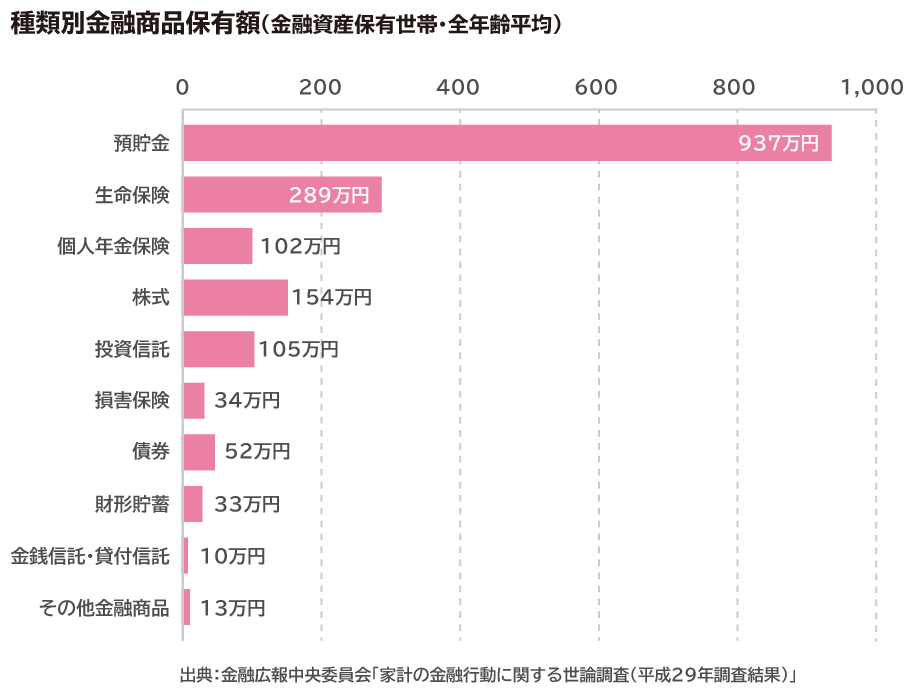

次に、どのような方法で貯蓄をしているのか、これもデータを見てみてみましょう。預貯金のほか、生命保険・個人年金保険・株式・信託などが上位を占めています。これらには話題のNISAやiDeCoなども含まれます。

最後に、実際に必要となる老後資金や、現役世代のうちに貯めておくべき金額については、現在の収入状況やマイホームなどの不動産や現在の資産状況、退職金の有無など、個々によって大きく異なります。またとくに退職金のある人は、その運用方法や計画的な使い方についても考えておく必要があります。

自分に合った老後の資産形成について知りたい時はFPに相談

個々に異なる資産状況や退職金の金額など、これを自分だけで計算したり、総合的なシミュレーションをするのは相当難易度が高い作業となりますので、そんな時は、家計の専門家であるファイナンシャルプランナー(FP)に相談しましょう。知りたい数値を、システムで計算してもらえたり、図表にしてくれる所もありますのでとても便利です。

とくに、現在の収入状況やマイホームなどの不動産や現在の資産状況、退職金の有無などの情報やデータを持参した上で相談することで、より具体的な、自分に合ったアドバイスをしてもらえます。また老後の資産形成に向けて、毎月どの程度の予算を貯蓄に回すべきか、また以下の収支状況から何を節約できるかなど、現実的なヒントをもらえます。なにより、専門家に見てもらうことで、自分だけでは気づかない問題点や解決策を知ることにも繋がります。

ただしFPはそれぞれに得意分野が異なる場合があります。例えば年金に強いFPや、保険に強いFPなど、個々の能力が異なっている場合もありますので、まずは気軽に相談して、自分に合ったFPを探すことろから始めましょう。気の合うFPが見つかると、身近な家計のアドバイザーとしてとして、将来に渡って大変心強い存在になります。

※本ページに記載されている情報は2018年10月16日時点のものです

【参考文献】

厚生労働省「平成30 年度の年金額改定についてお知らします」

https://www.mhlw.go.jp/file/04-Houdouhappyou-12502000-Nenkinkyoku-Nenkinka/0000192296.pdf

財団法人生命保険文化センター「生活保障に関する調査/平成30年度」

http://www.jili.or.jp/research/report/zenkokujittai.html

金融広報中央委員会「家計の金融行動に関する世論調査(平成29年調査結果)」

複数世帯:https://www.shiruporuto.jp/public/data/movie/yoron/futari/2017/17bunruif001.html

単身世帯:https://www.shiruporuto.jp/public/data/movie/yoron/tanshin/2017/17bunruit001.html

森田 直子

保険ジャーナリスト。保険・金融分野専門の執筆家で、庶民感覚のわかりやすい文体に定評がある。保険WEBサイト、保険会社ご契約のしおり、業界紙連載、書籍など執筆実績多数。大学講師や業界内外での講演など幅広く活動。保険業界メールマガジンinswatch発行人。