年金が足りるか不安…FPが教える「個人年金保険」の活用法

現役世代で「将来、本当に年金を受け取れるの?」と不安になる人も多い事かと思います。そもそも公的年金で足りるのか?をシミュレーションし、個人年金保険のメリットと活用法をお教えします。

目次

老後の暮らし、公的年金だけではいくら足りない?

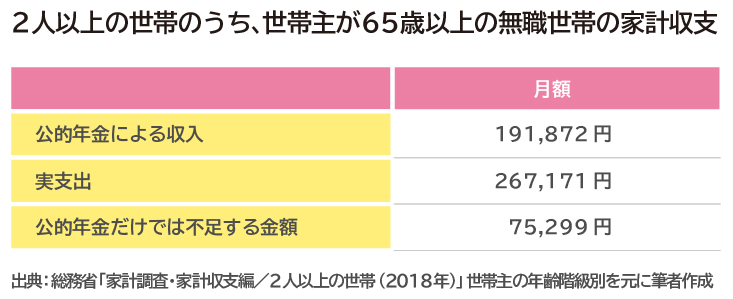

総務省の「家計調査(2018年)」によると、世帯主が65歳以上の無職世帯(2人以上の世帯)の月々の公的年金による収入は19万1,872円。対して支出は26万7,171円となっており、毎月7万5,299円が不足している状態です。この不足分は預貯金を引き出したり、個人年金保険を受け取ったりすることでまかなってる様子です。

人生100年時代と言われるようになった昨今ですが、仮に90歳まで生きるとして老後期間が25年だとしたら、老後の暮らしに不足する金額は単純計算で2,258万9,700円になる計算です。

・働き方によってもらえる年金の額が違う

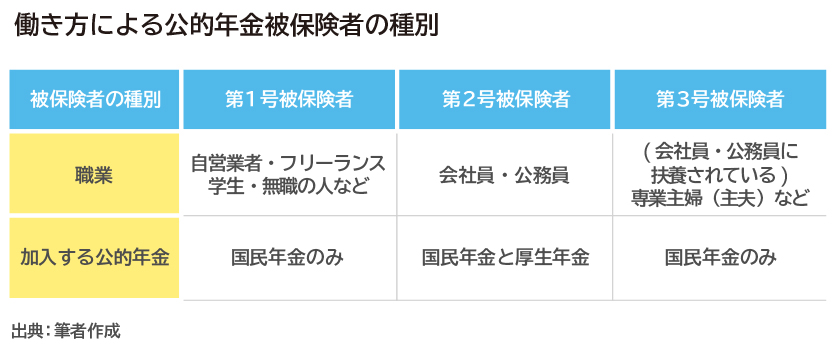

ひとくちに公的年金と言っても、働き方によってもらえる年金が異なるのはご存じでしょうか。先に見た金額は、あくまで現在公的年金を受領してる人の平均額ですから、皆が同程度の年金を受け取っているとは限りません。

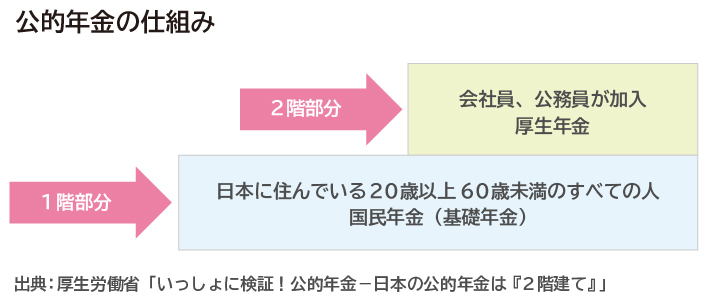

そもそも公的年金は、ざっくり言うと2階建ての制度です。日本に住んでいる20歳~60歳までのすべての人が加入する「国民年金」と、会社員や公務員が加入する「厚生年金」があります。すべての人が加入する国民年金が1階部分、それに加えて会社員などが加入する厚生年金が2階部分と呼ばれています。

ちなみに、厚生年金に加入している人に扶養されている配偶者は、自分自身では保険料を支払っていないものの、国民年金の加入者となっています。少しややこしいのですが、年金種別による区分上、年金加入者は第1号~第3号被保険者と区分されています。

・働き方によって年金額はどう違う?

働き方によって加入している年金制度が異なることがおわかりいただけたと思いますが、気になることはやはり将来もらう年金額ではないでしょうか。

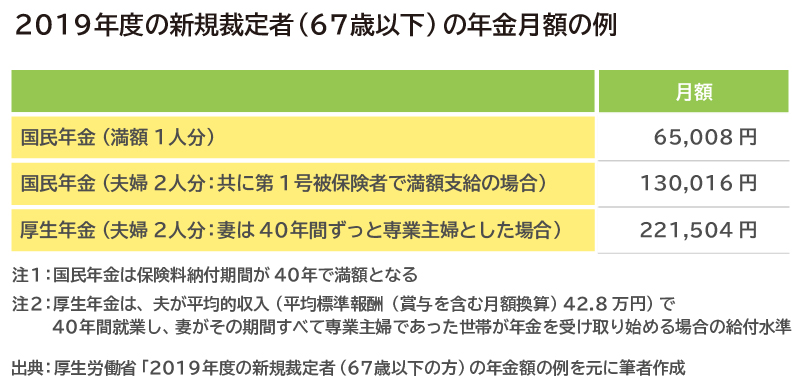

厚生労働省によると、2019年度の新規裁定者の標準年金額は、国民年金の加入者が月額6万5,008円。厚生年金に加入している標準世帯では、月額22万1,504円となっています。両者で大きな差が見られますが、国民年金は加入者1人当たりの金額。厚生年金は「夫の国民年金+厚生年金+妻の国民年金」の2人分の金額です。いずれも40年間保険料を払い続けたものとしています。

なお、新規裁定者というのは、これから年金をもらい始める67歳未満の人のこと。上の表で示した年金額は、ざっくり言えば、「今の経済状況のなかでこれから年金をもらい始める人はこういう金額になりますよ」という一例を示した金額です。

実際に私たちが受け取る際には、保険料の納付期間、また厚生年金の場合は現役中の給与額、扶養する配偶者の有無などによって変わりますし、数年~数十年先は経済状況も変わっていることが予想されますから、標準年金額も変わるかもしれません。それでも冒頭で見た現在のリタイア無職世帯の月々の支出額に満たないことがわかりますね。

老後資金の不足を補う「個人年金保険」とは?

公的年金だけでは足りない部分を自分自身で準備するということになりますが、老後資金の準備方法として代表的なものに個人年金保険があります。

個人年金保険とは、老後生活資金準備を主目的とした生命保険の一種です。公的年金が保険料納付期間や現役時代の給料額にもとづき支給される年金額を決められるのに対し、個人年金保険は契約時に何歳から年金を受け取るか、何年間(あるいは終身)受け取るか、いくら受け取るかなどを自分で決めて加入します。月々の生活費として不足する分を補えるように、シミュレーションしながら年金額を決めることも可能ですから、合理的な準備方法とも言えます。

老後資金のお悩みをファイナンシャルプランナーに無料相談しませんか

とはいえ、個人年金保険にもいくつか種類がありますから、将来の資産設計を検討する上でもそれぞれの特徴を知っておきましょう。

・ 個人年金保険の種類

個人年金保険は、年金の受取期間によって「確定年金」、「(保障期間付)有期年金」、「(保障期間付)終身年金」の3つに分けられます。

1.確定年金

契約時に定めた5年、10年、15年などの一定期間、年金を受け取ることができます。一定期間中に被保険者が死亡した場合、残りの期間に対応する年金、または一時金の受け取りは遺族等に引き継がれることになります。つまり、契約で定めた受取期間分は被保険者の生死に関係なく受け取ることができる年金です。

2.(保障期間付)有期年金

契約時に定めた10年あるいは15年などの一定期間中、被保険者が生存している限り、年金を受け取ることができるタイプの年金です。年金期間中に被保険者が死亡すると元本割れとなる場合があるため、万一途中で死亡しても、年金開始から一定期間は遺族に年金を支払う保障期間がついているものが一般的です。

3.(保障期間付)終身年金

一定期間の定めがなく、被保険者が生存している限り、一生涯にわたって年金を受け取ることができるタイプの年金です。とはいえ、有期年金と同様に、年金開始後早々に被保険者が死亡すると元本割れとなる場合があります。そのため万一途中で死亡しても、年金開始から一定期間は遺族に年金を支払う保障期間がついているものが一般的です。

・将来の年金額が決まっていない「変額個人年金保険」

従来は受け取る年金額は60万円、100万円などというように、契約時に一定額を定める「定額年金」が主流でしたが、最近では保険会社の運用実績によって年金額が変わる「変額個人年金保険」も登場しています。

変額個人年金保険は株や投資信託などの投資商品で運用され、結果次第では定額年金を上回る年金額を期待できる反面、元本割れのリスクも伴います。積立金の運用をドルなどの外貨でおこなう「外貨建て個人年金保険」も同様です。運用成果に加え、為替レート次第では損失の可能性もあります。

個人年金保険のメリットを知って賢く活用

個人年金保険のほかにも、貯金や投資商品などの様々な金融商品で、将来の老後生活資金を準備することは可能ですが、それぞれにメリット・デメリットがあります。老後の生活資金として大切なポイントをイメージすれば、個人年金保険を活用するのが効果的であると考えられます。

・老後の必要資金を自分で設計できる

先に説明したように、個人年金保険は各保険会社が取り扱う範囲内で、年金開始年齢や受取期間、年金額などを自分で自由にカスタマイズすることが可能です。多くの保険会社では、年金開始年齢を55歳、60歳、65歳……と様々に取り揃えており、自分の必要性に合わせて選択できるようになっています。

現在の公的年金制度では、現役世代の人たちが年金を受け取れるのは65歳からということはご存じでしょう。しかしながら多くの会社ではリタイア年齢が60歳となっており、リタイアしてすぐの5年間は収入が途絶えてしまいます。高年齢者雇用確保措置として、本人が希望すれば65歳まで働けるよう、会社は継続雇用や定年年齢の引き上げなど、労働者が働き続けるための措置を取らなくてはならないことが法律で定められてはいます。しかし今度は、公的年金の開始年齢が70歳超に先延ばしにすることの政府の検討が開始されていますから、無収入の期間が発生することに変わりはなくなってしまいます。個人年金保険でリタイア年齢に年金を受け取れるように設定すれば、こうした無収入期間を補填することができます。

・老後の年金額が確実

個人年金保険のなかでも運用次第で年金額が変動するタイプのものもありますが、一般的には契約時に定めた年金額を受け取れるのが個人年金保険の特徴です。

老後生活資金の準備として、株や投資信託などの投資商品で資産運用をしたり、iDeCo(個人型確定拠出年金)で投資信託などを運用しながら積み立てる方法もありますが、変額個人年金保険と同様に運用次第で将来価値が変わってしまいます。年金を受け取る時になってから、「期待していたよりも少ない金額しか準備できなかった」という可能性もなくはありません。資産運用タイプの準備方法は、将来価値を膨らます期待を持つことはできますが、あらかじめ年金額を見積もるのは難しいものです。

その点、あらかじめ年金額が決まっている個人年金保険で準備すれば、老後資金準備のシミュレーションもしやすいというメリットがあります。

・原則、年金開始時まで払い出しできない

個人年金保険は預貯金などとは異なり、自分が定めた年金開始年齢までは原則自分が払い込んだお金に手をつけることができません。途中でお金が必要になれば解約をすることになりますが、解約返戻金はそれまで払い込んだ保険料の額に比べて元本割れする場合がほとんどです。これは個人年金保険のデメリットとも言えなくはないですが、そもそも老後の生活資金準備を目的として加入するものです。年金開始時まで手をつけられないのは、老後資金をきちんと貯めていけるというメリットとして捉えることもできますね。

・ 「個人年金保険料控除」で税金が得になる

生命保険に加入すると生命保険料控除という税制上の特典がありますが、個人年金保険に加入すると「一般生命保険料控除」とは別枠で「個人年金保険料控除」を受けることができます。

所得税で最大4万円、住民税で最大2万8,000円をその年の所得から差し引くことができ、節税に役立ちます。老後までコツコツ貯金をしていく方法では節税効果は得られませんので、節約しながら年金資金を積み立てていく個人年金保険は経済的な準備方法と言えるのではないでしょうか。

ただし「税制適格特約」を付加していないと一般の生命保険料とみなされてしまい、別枠での控除ができません。税制適格特約を付加するには、保険料払込期間が10年以上、年金開始年齢が60歳以降かつ年金受取期間が10年以上など、いくつかの条件があります。

なお、他の私的年金制度であるiDeCo(個人型確定拠出年金)では、払い込んだ掛金全額が「小規模企業共済等掛金控除」として所得から差し引けるというメリットがあります。こちらも節税効果があるという点では経済的な老後資金の準備方法ですが、前述したように将来価値が見積もりにくいというマイナス面もあります。

節税効果を高めつつ、老後の年金をしっかり準備できるよう、個人年金保険とiDeCo(個人型確定拠出年金)の両方に加入するのもいいかもしれません。お互いのメリットとデメリットを補完し合いつつ、公的年金の不足分を補うこともできそうですね。

個人年金保険をよりお得にするには早めの加入が効果的

老後生活資金は必要となる時期が決まっているものですから、個人年金保険を活用することで計画的かつ確実に準備していくことが可能です

だからといって、準備を先延ばしにするのはおすすめできません。老後までの長いライフプランのなかでは、子どもの教育資金の準備やマイホームの購入資金をはじめとした様々なお金が必要です。キャリアアップを図るなどで収入を上げることは可能ではありますが、それでも限られた収入のなかで生活費や将来の必要資金の準備などでお金を割り振りしていかなければならないのが通常です。

同じ年金額を準備しようと思ったら、老後までの期間が長いほど月々の積立額が少なくて済むのは貯金も個人年金保険も同じです。せっかくの個人年金保険のメリットを上手く活かすためには、家計に負担をかけすぎないようにして加入することも大切です。できる限り少ない保険料で、より多くの年金額を準備するのがベストですから、まだ早いと考えず、早め、早めに対策を取っていきましょう。老後に不安を感じ始めた時点で加入を検討するのがいいかもしれませんね。

それでも、家計のことも不安だし、いつ、どのくらい、どのように準備していけばいいのか自分ひとりで決められないという人は、ファイナンシャルプランナーなどお金の専門家に相談してみるのもいいですよ。

※ 本ページに記載されている情報は2019年5月30日時点のものです

【参考文献】

総務省:家計調査・家計収支編/二人以上の世帯/2018年/世帯主の年齢階級別(無職世帯)

https://www.e-stat.go.jp/stat-search/file-download?statInfId=000031795455&fileKind=0

厚生労働省:平成31年度の年金額改定についてお知らせします

https://www.mhlw.go.jp/content/12502000/000468259.pdf

續 恵美子

エフピーウーマン

生命保険会社で15年働いた後、FPとしての独立を夢みて退職。その矢先に縁あり南フランスに住むことに――。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。生きるうえで大切な夢とお金のことを伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。 エフピーウーマン(https://www.fpwoman.co.jp/)