【FP監修】100万円で始める資産運用。初心者におすすめの投資は?

「100万円で資産運用を始めたい!」「100万円あったらどんな資産運用ができる?」投資に前向きな投資初心者のために、リスクの考え方や100万円から始められる投資の方法、失敗しない資産運用について、ファイナンシャルプランナー(FP)がアドバイスします。

最終更新日:2021年1月28日

この記事の早わかり要約 読了目安時間:

お金を増やしたいなら、元本保証のあるネット定期預金か個人向け国債

投資初心者は、リスク許容度に合ったバランス型ファンド1本で資産運用を!

バランス型ファンドの購入は、時間分散して高掴みのリスクを低減しよう

目次

資産運用のリスクとリターンを理解しよう

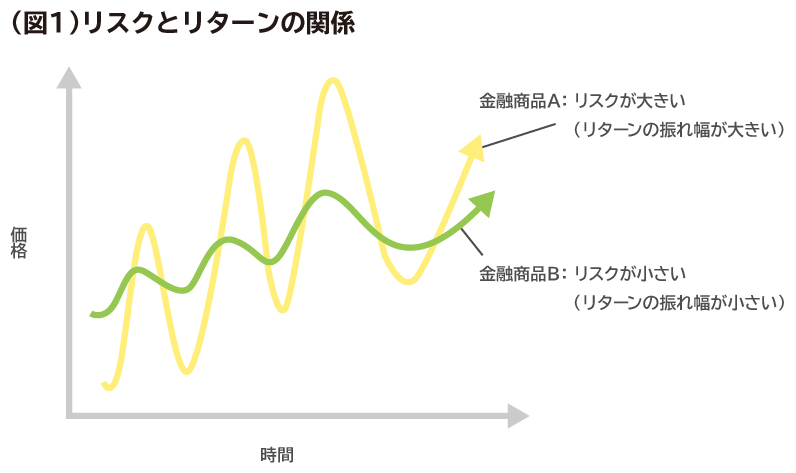

資産運用では、「リスク」とは「値動きの幅」のことをいいます。金融商品の値段は、上がることもあれば下がることもありますが、その値幅のことです。そして、「リターン」とは資産運用を行うことで得られる成果のことで、 収益が得られることもあれば、損失が出ることもあります。

リスクとリターンは表裏一体の関係にあります。例えば、図1の金融商品Aと金融商品Bを比較してみます。金融商品Bよりも金融商品Aのほうが、値動きの幅が大きいことがわかります。

この場合、金融商品Aは、金融商品Bに比べるとリスクが大きいので、リターンも大きくなっています。大きな損失が出る可能性はありますが、大きな収益を期待することができます。

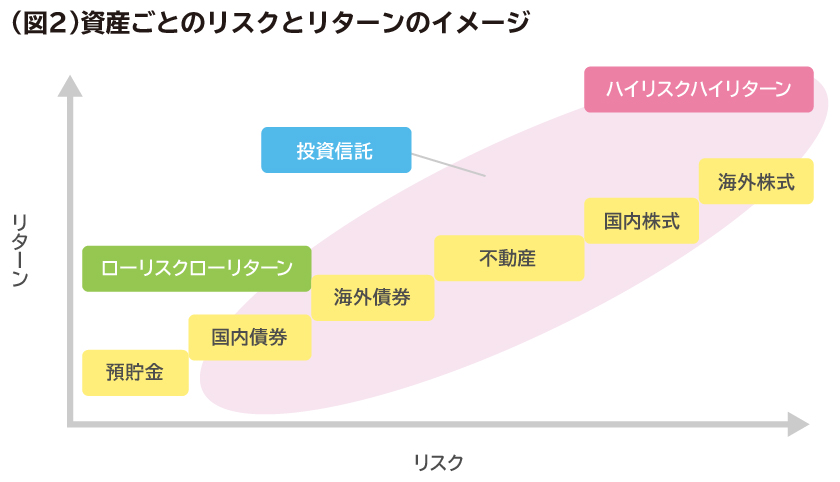

このように、リスクが高くリターンが大きいことを「ハイリスク・ハイリターン」といいます。

代表的な金融商品に、株式があります。反対に、リスクが低くリターンが小さいことを「ローリスク・ローリターン」といいます。代表的な金融商品に、預貯金や国内債券があります(図2)。

ローリスク・ハイリターンとなる金融商品はないということを知っておきましょう。

100万円で始められる資産運用ってどんなもの?

投資はまとまった金額がないとできないと考える人もいますが、少額からできるものも多いです。そのため、資産運用する余裕資金が100万円あれば、さまざまな金融商品が投資先として選択肢になります。

ただし、先述したとおり、商品の選び方によって、リスク・リターンが大きく異なります。では、どのような商品で資産運用を始めるとよいのでしょうか?

投資初心者であれば、リスクを抑えつつ、通常の定期預金よりもリターンが得られるという観点から、次の4つの商品を選んで解説します。

ネット定期預金

ネット定期預金とは、インターネットだけで業務を行っているネット専業銀行や店舗のある銀行のネット支店などが取り扱っている、インターネットを通じて預ける定期預金のことです。

●ネット定期預金のメリット

ネット定期預金は、店舗営業をしないため、出店にかかる費用や人件費などのコストが抑えられます。その分、預金金利の高さが大きなメリットとなっています。

店舗のある金融機関の定期預金に100万円を1年間預けたとしても、1年後につく利息は20円です(2020年12月現在、店頭金利0.002%の場合、税引前)。

ネット定期預金なら金利はもう少し高くなります。1年定期であれば、金利は0.1%~0.2%といったところです(2020年12月現在)。

仮に、金利が0.2%の場合、1年後につく利息は2,000円です。金利が0.002%の定期預金に比べると、利息額も100倍になります。

ネット定期預金は、元本保証があり預金保険制度の対象になっているので、100万円を確実に増やしていきたい場合に向いている金融商品です。

●ネット定期預金のデメリット

ネット定期預金は、安全なお金の預け先としては向いていますが、資産運用として考えるなら、リターンが小さいので不向きです。

また、定期預金は満期まで解約しないことが前提ですが、万一、解約する場合には、定期預金の金利よりも低い中途解約利率が適用されます。そのため、得られる利息は少なくなりますが、元本割れの心配はありません。

個人向け国債

国債とは、国が発行する債券で、日本政府が個人でも購入できるようにしたのが「個人向け国債」です。

●個人向け国債のメリット

個人向け国債は、年2回利息を受け取ることができますが、最大のメリットは、国が最低金利0.05%を保証していることです(※1)。

個人向け国債を100万円購入した場合、1年間につく利息は、最低でも500円(税引前)です。通常の定期預金に比べると、利息額は25倍になります。満期時には、日本政府が破綻しない限り元本が戻ってくることも大きなメリットです。

また、郵便局や銀行、証券会社など身近な金融機関で、1万円から購入できる手軽さもあります。インターネット経由で購入できる金融機関もあります。

(※1)個人向け国債は、変動金利型の「変動10年」、固定金利型の「固定5年」「固定3年」の3タイプが毎月発行されていますが、いずれも2020年12月現在、金利は0.05%です。

●個人向け国債のデメリット

個人向け国債は、購入後1年間は中途換金できません。

また、途中換金するときは、中途換金調整額(直前2回分の各利子(税引前)相当額×0.79685)が差し引かれます。

わかりやすく言い換えると、中途換金する場合は、満期前に解約するペナルティとして、1年分に当たる利息を返さなければならないということです。ただし、元本割れの心配はありません。

社債

社債とは、企業が資金調達のために発行する債券です。利息が年2回受け取れ、満期になると元本が戻ってきます。

●社債のメリット

多くの場合、通常の定期預金よりも金利が高いことが社債のメリットです。個人向け国債の金利と比較しても高い傾向にあります。

社債の金利は、発行会社によって異なりますが、満期までの期間が同じなら、格付けが低いほど企業が破綻する可能性が高くなるため、金利が高くなります。

注意点としては、社債は発行数が少なく、発行してもすぐ完売してしまうことが多いので、あらかじめ証券会社の口座を開設しておき、ホームページなどで募集情報を得るのが得策です。

●社債のデメリット

社債は、発行する企業が破綻すると元本が戻ってこない可能性があります。また、中途換金すると元本割れすることがあります。

多少のリスクはあってもリターンを得たい場合は、国内債券のなかでも相対的に金利が高い社債を購入するといいでしょう。ただし、格付けが高く、満期までの期間が長くても5年程度の社債を選択し、利息収入を目的として満期まで保有するようにしましょう。

債券は、ローリスク・ローリターンの金融商品が多いですが、なかには仕組みが複雑になっているハイリスク・ハイリターンのものもあります。そこで、資産運用が初めての人は、「仕組みがよくわからない」「円建てではない」債券は購入しないことも、債券投資で失敗しない方法です。

投資信託

社債よりも値下がりリスクを覚悟してもリターンを得たいなら、海外債券や国内株式、海外株式などに投資することも考えます。

しかし、それらの資産は国内債券に比べてリターンが大きい分、リスクも大きくなるため、投資の知識がない初心者が1つ1つ選択していくことは困難です。そこで、投資信託で資産運用します。

投資信託とは、投資家から集めたお金をひとつの大きな資金としてまとめ、高度な情報収集力や分析能力を備えた投資の専門家(運用会社)が投資先を選んで運用し、その成果を投資家に還元する金融商品です。

●投資信託のメリット

投資信託は、少額から債券や株式に投資でき、個人では投資しづらい国や地域、資産に投資することもできます。

通常、投資信託を一括で購入する場合、1万円から購入できますが、金融機関によっては、100円から購入できるところも増えてきています。

運用のプロに任せられるので、リスクの低減や運用成果を期待することができます。

●投資信託のデメリット

投資信託は、運用会社に投資を委託しているため、投資信託を保有しているときに手数料(信託報酬)がかかります。それ以外にも、投資信託を購入するときに、販売の窓口になっている金融機関に支払う手数料(購入時手数料)が発生する場合や、解約するときにかかる費用(信託財産留保額)がかかる場合があります。

また、運用の成果として利益が出れば自分のお金は増え、損失が出れば自分のお金は減ります。つまり、購入額よりも売却額が下回る可能性があり、元本は保証されていません。

このため、どの投資信託を選ぶかの見極めは重要です。

●投資信託選びの注意点

投資信託は、投資対象によって、様々なタイプのものがありますが、初めて100万円を資産運用するなら、「海外株式型」や「海外REIT型」のようなリスクの高い投資信託だけに投資するのは避けるべきです。その他のタイプの投資信託を購入するか、組み合わせて購入するようにしましょう。

このほか、投資信託は種類ごとに、運用方針による違いがあります。大別すると、パッシブ運用(インデックス運用)とアクティブ運用があります。パッシブ運用とは、市場全体の値動き(指数の値動き)と同様の運用成果を目指す運用です。それに対して、アクティブ運用は、指数の値動きを上回る運用成果を目指す運用です。

アクティブファンドは、銘柄を厳選する分、期待通りの成果がでないこともあるため、インデックスファンドよりもハイリスク・ハイリターンと言えます。

投資信託にかかるコストを比較すると、一般的にパッシブ運用のほうがアクティブ運用よりも低めに設定されています。このため、運用期間が長期にわたるとその差が大きくなります。

アクティブ運用で銘柄の選択がうまくいけば、パッシブ運用よりも高い運用成果となる場合がありますが、すべてのアクティブ運用がうまくいくとは限らないため、アクティブファンドで運用する場合は慎重に選択するようにしましょう。

投資初心者には「投資信託」による資産運用がおすすめ

では、投資初心者が100万円を運用するなら、どのような方法で運用するとよいのでしょうか。私が投資初心者に個別相談でおすすめしているのは、投資信託による資産運用です。その理由は、なんといっても自分で投資先を選ぶ必要がなく、手軽に始められることにあります。

ただし、資産運用で最も大事なことは、自分のリスク許容度を知ったうえで投資をすることです。リスク許容度とは、投資元本100万円が減るとしたら、どのくらいまでなら減ってもよいと考えられるかという程度のことです。

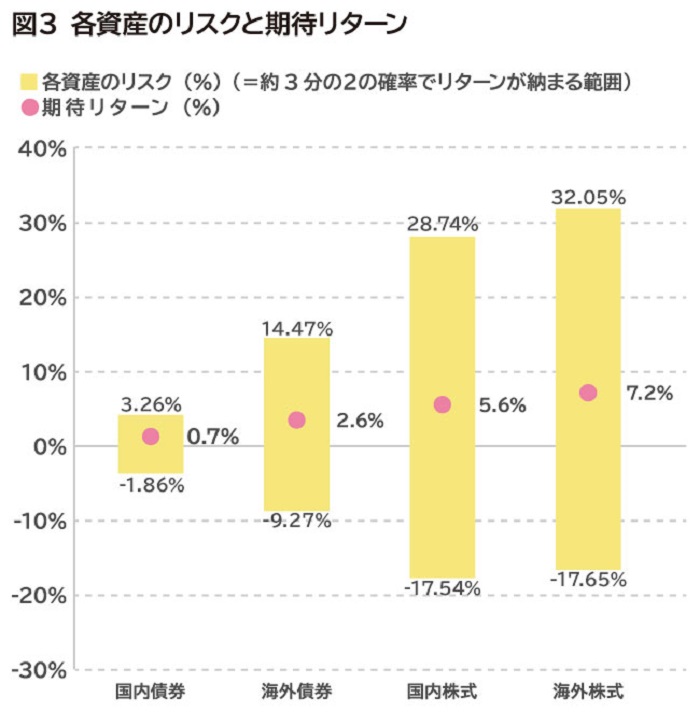

リスク許容度を知るために、投資対象となる資産のリスクとリターンを見てみましょう。年金積立金管理運用独立行政法人(GPIF)の公表資料「基本ポートフォリオの変更について」を参考に、「日本債券」「海外債券」「日本株式」「海外株式」のリスクとリターンを計算してみると、次のとおりとなります(図3)。

なお、リスクについては、バブル崩壊後の過去25年間における政策ベンチマークの年次データを用いて推計されています。政策ベンチマークは、国内債券がNOMURA-BPI、外国債券がFTSE世界国債インデックス、国内株式がTOPIX、外国株式がMSCI ACWIです。

たとえば、国内株式であれば、1年間のリターンは5.6%を中心にして、約3分の2の確率(約68%)で-17.54%から28.74%まで変動することを意味します。

国内株式のベンチマークはTOPIXのため、TOPIXに連動するインデックスファンドで100万円を運用した場合、1年後に約68%の確率で、約82万円から約129万円になるということです。これを精神的に受け入れられるなら、国内株式型のインデックスファンドで運用してもよいことになります。

ただし、約32%の確率で、この範囲に収まらないことも考えておかなくてはなりません。そこで、もう少しリターンもリスクも抑える場合は、たとえば国内株式に国内債券や海外債券を加えた資産構成にします。反対に、リスク許容度が多めに取れるのであれば、国内株式と海外株式を中心にした構成にして投資信託を購入するのもよいでしょう。

自分で投資信託を組み合わせて資産運用したい人には、複数の投資信託を購入する方法がおすすめです。しかし、投資初心者のなかには、複数の投資信託を選ぶことも難しい、面倒な人もいることでしょう。そのような人には、バランス型ファンドによる運用がおすすめです。バランス型ファンドであれば、1本で複数の資産に投資できます。

自分で投資信託を組み合わせるにしろ、バランス型ファンドを選ぶにしろ、どのファンドも投資信託説明書(交付目論見書)に各ファンドと代表的な資産クラスとの騰落率の比較が掲載されています。あくまで過去の結果ですが、ファンドを選ぶときの判断材料になるため、自分のリスク許容度に合っているかを確認することができます。まずは、自分自身のリスク許容度を知って、それに合うファンドを選ぶようにしましょう。

失敗しないコツは3つの「分散投資」

100万円を投資するときに、リスクを抑えることが期待できる方法があります。それが分散投資です。

分散投資には、次の3つの方法(資産の分散、地域の分散、時間の分散)があります。

資産の分散

資産の分散とは、1つの金融商品にまとめて投資せず、値動きの異なる複数の金融商品を組み合わせて投資する方法です。一般的に、債券と株式は異なる値動きをする傾向があります。

債券の価格が上昇すると株式の価格は下落し、債券価格が下落すると株式の価格は上昇するということです。債券と株式の両方に投資すると、株式の価格が下がっても債券の価格が上がっていれば、リスクを小さくすることができます。

地域の分散

地域の分散とは、国内と海外、新興国と先進国、欧州とアジアなど複数の国や地域を組み合わせて投資する方法です。

国や地域が違えば、経済状況や今後の経済の見通し、為替変動の大きさも様々です。市場環境の異なる国や地域へ投資することで、債券価格や株式価格の変動幅を小さくすることができます。

時間の分散

時間の分散とは、一度に手持ち資金を投資するのではなく、何回かに分けて投資する方法です。一度に投資するよりも購入価格を抑える効果が期待できます。

例えば、100万円を債券、株式、投資信託など価格が変動する金融商品を一度に購入したとします。仮に、購入した金融商品の翌年の価格が30%下落した場合、時価は70 万円です。その後、30%上昇したとしても、時価は 91万円で購入価格まで戻りません。購入価格まで戻るには43%の上昇が必要です。

このように、手持ち資金を一度に投資して、その後の価格が大きく下がる場合は、大きな損失を抱えるとともに、元本に戻るまでに時間がかかる可能性があります。

今度は、100万円を10回に分け、価格が変動する金融商品を購入したとします。金融商品は毎日変動するため、高い価格で購入するときもあれば低い価格で購入するときもありますが、長い目でみると、1 回当たりの購入価格は平準化されていきます。

そのため短期間で急に価格が下がったとしても、それによって生じる損失の程度を低減することが可能になります。100万円で資産運用するなら、リスクを低減しながらリターンが期待できる分散投資を行いましょう。

仮に、バランス型ファンドを購入するなら、すでに「資産の分散」「地域の分散」ができているので、「時間の分散」だけを意識すればよいことになります。

今回は、100万円でできる資産運用として、債券や投資信託を考えましたが、それらに抵抗がある人は、保険を使った運用をしてもよいでしょう。

保険には、100万円を保険料として一括で払い込み、その保険料で運用できる貯蓄型の保険があります。貯蓄型保険にはいくつもの種類がありますが、支払った保険料よりも受け取る保険金のほうが多くなることや、万が一のときの保障としても活用できるものもあります。

資産運用をするときは、何で運用すればよいかに目が向いてしまいがちですが、いつまでにいくら必要か、いくらを目標として運用するかを最初に決め、そこから運用利回りや値下がりをどの程度まで許容できるかなどを考えることが大切です。

ファイナンシャルプランナー(FP)として活動していると、相談者から「資産運用といったら株に投資するものだと思っていた」「まとまったお金がないと資産運用はできないと思っていた」という声を聞くことが多く驚きます。「定期預金だとほとんどお金が増えないので資産運用したい」という資産運用相談も年々増えています。

FPに資産運用の相談をすると、投資の始め方やお金を大きく減らないよう資産を守りながら増やしていく資産運用、自分に合った最適な資産運用などがわかります。

また、貯金のうち運用に回してもよい金額を整理してもらえたり、節約できるところをアドバイスしてもらったあとに、その浮いたお金をどのように資産運用すればよいかも教えてもらえたりします。

いま国が力を入れて国民に利用してもらいたいと考えているiDeCOやNISAのような節税しながら将来のお金を資産形成する方法も教えてもらえます。FPへの相談を賢く活用して資産運用していきましょう。

※図は全て筆者作成

※本ページに記載されている情報は2020年12月28日時点のものです

【参考文献】

年金積立金管理運用独立行政法人(GPIF)「基本ポートフォリオの変更について」

https://www.gpif.go.jp/topics/Adoption%20of%20New%20Policy%20Portfolio_Jp_summary.pdf

中山 弘恵

株式会社プラチナ・コンシェルジュ

(ファイナンシャルプランナー(CFP(R))、1級FP技能士、住宅ローンアドバイザー、定年力アドバイザー、相続手続カウンセラー) 年間150回を超えるセミナー・研修、年間80回を超える個別相談、生活に関わるお金や制度をテーマにした執筆業務に従事。「わかりやすく丁寧なセミナー」「安心しながら気軽に話せる相談相手」「ストレスなく読み進められるわかりやすい文章」として定評がある。