【FP解説】あなたはただしく「資産形成」できていますか

「資産運用」という言葉を聞いて、真っ先に思い浮かぶのは、おそらく「ギャンブル」ではないでしょうか。では「資産形成」は?その言葉の意味を理解することで、老後資金2,000万円不足問題で話題になった、老後資金準備の方法としての「投資信託」について説明します。

目次

言葉を明確にできる者が投資の勝ち組に近い

●金融の言葉って難しい?

筆者は足かけ20年ほど金融業界にお世話になっていますが、当時もいまも「金融の言葉って難しいよね」という感想をよく聞きます。それは確かに否めません。金融に関連する言葉を教わる機会は、人生においてそもそもそんなにありませんので、なかなか理解する機会がないというのが正直なところでしょう。

このような理由から、金融の基礎的な用語ですら、言葉を発する側と受取る側で、イメージする意味が全く異なるケースもでてきてしまうので、誰が何を言っているのかわからなくなることもしばしばあるようです。かつて「世界は言葉でできている」というテレビ番組がありましたし、『言葉にできるは武器になる。』(著者:梅田悟司、出版:日本経済新聞出版社)という累計30万部を突破した書籍もあるくらいです。我々にとって言葉はとても重要です。そこで、資産形成にまつわる基本的な言葉をまずは見ていきましょう。迷った時はここへ戻ってきてください。

・預金:銀行などに現金を置いておくこと

・貯金:広い意味では、金融機関に現金を貯めておくこと。狭い意味では、郵便局・農協などにお金を置いておくこと

・貯蓄:資産(株式・債券・不動産など、将来の収益が見込めるもの)を蓄えること。投資信託への投資は、貯蓄の一部

・投資:お金を出す。出資する。資産を買うこと

・株式投資:そのビジネスを買うこと

・資産運用:投資家により、計画的に管理・コントロールされた貯蓄。Asset Management(資産管理)というイメージ

・資産形成:長期でコツコツ積立てするなどして、一般的に少額から無理なく資産運用すること

●資産運用と資産形成の違い

そして近年では「貯蓄から投資へ」というスローガンではなかなか広く浸透しないということで、「貯蓄から資産形成へ」という表現が使われ始めました。

「資産形成」という言葉はこの場合、どちらかというと「少額からでも良いから資産運用しましょう」、あるいは、将来のための大きな資金準備をスタートさせるというニュアンスもあるでしょう。

金融庁WEBサイト「投資の基本」、「貯蓄と投資の違い」のコンテンツを参考にしてみましょう

(https://www.fsa.go.jp/policy/nisa2/knowledge/basic/index.html)。

資産形成の公式な解釈ということになりますが、これはまさに「資産運用」の意味になります。

様々な考え方がありますが、一般的には、「貯蓄」とはお金を蓄えることで、銀行の預金などがこれに当たります。

一方、「投資」とは利益を見込んでお金を出すことで、株式や投資信託などの購入がこの「投資」に当たります。

銀行などに預けている普通預金などは、基本的に「自由に引き出せるお金」と言えるでしょう。日常生活資金を始めとした、すぐに必要となる可能性のあるお金は、こうした自由に引き出すことのできる(流動性が高い)「貯蓄」の形で、持っておくことが大切です。

一方、教育や老後資金など、今すぐに必要にならなくても、将来のために増やしていきたいお金は、株式や投資信託などを利用した「投資」の形で、長い期間をかけて少しずつ増やしていくと良いでしょう。

これらの「投資」の形で持っていると、お金として引き出して使うためには、投資した資産を売却して現金に換えるなど、一定の手順を踏む必要があります(流動性が低い)。

また、値上がりや利益の分配などを通じて、預貯金よりも利益を得られる可能性が高いという性質がありますので、一般的には、ある程度、先を見越した備えのために活用するのに向いています。

総合的にここでは前述の通り、投資信託などを活用した、少額による長期積立投資を「資産形成」とし、その一般的な表現を「資産運用」ということで進めていきます。

まとまったお金の運用はリスク管理が命

●経済イベントと各資産の関係性

資産運用には価格の変動はつきものです。それに伴い、含み益(いま売却すれば利益になる状態)が出ているときもあれば、含み損(いま売却すれば損失になる状態)を抱えることもあるでしょう。

株式投資や投資信託などで、100万円や1,000万円というまとまったお金を、ひとつのものに一括投資(集中投資)する場合は、買った時の価格より、売却時の価格が高くなっていないと利益にはなりません。損失で大ケガするのを避けるためには、突然の大きな下落相場で、一括投資した株式や投資信託が想定以上に損失が拡大する前に、そのポジションを閉じなければなりません。

まず、あらかじめ商品を買う前に、どの水準や金額までなら損失に耐えられるのか、どこで見切って売却してしまうかを想定しておきましょう。

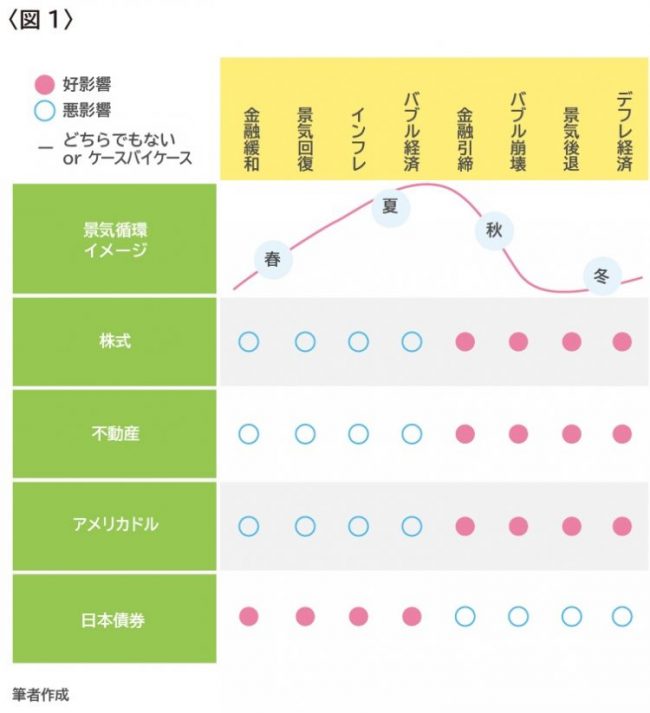

とはいえ、価格の変動は避けられません。投資信託に組み入れられている、株式や債券・不動産などと、世の中で起きる経済イベントがどのような関係になっているか、セオリーをみていきましょう。必ずしもこのように動くわけではありませんが、景気の流れについて、およそのイメージはつかめるでしょう。

●一括投資は当たらないと儲からない

まとまった金額で一括投資する場合は、図1のように、いまの経済がどのような状況かをあてなければいけませんし、これからどうなるかも当てなければ儲かりません。これを予測するのは、アナリストやファンドマネージャーのようなプロでも至難の業です。

また、将来を予測せずに、プロが使っている「チャート」を用いた、比較的確率の高い売買手法もあります。このチャートは、活用している人やシステムが多いので、ひとつの目安になることは間違いないのですが、やはり将来を当てるということまでは予測できませんし、一般的な投資家がそこまで追求することも少ないでしょう。

このように、我々が一括投資で資産運用をするというのはちょっと現実味のない方法となりがちです。もちろん、充分に資産を保有していて、リスクをとらなくても、利息収入だけで生活できるというような状況であれば良いのでしょうけど、さすがにそれは厳しそうです。

それでは、一括投資ができない一般的な投資家はどのように対処していけば良いのでしょうか。

ヒントは図1にあります。パッと見て、株式と債券の関係はおよそ逆の動きをしているのがわかるかと思います。株式や不動産を「リスク資産」、債券などを「無リスク資産」と呼びますが、この反比例するような動きを特性として持っている資産を、ひとつのかたまりとして組み合わせていくということが大事なのです。

●無リスク資産:リスク資産=1:1が基本

まとまった資金がない人、これから投資経験を積まれていくような人は、無リスク資産:リスク資産=1:1が基本になります。リスク資産はその名の通り、株式や不動産などです。投資信託であれば株式やREITが組入れられているものになります。

無リスク資産は、「預貯金」「日本債券」「為替ヘッジ付先進国債券」などのことで「安全資産」とも呼ばれます。預貯金については「ペイオフ」という制度があり、1金融機関1預金者あたり、元本1,000万円までとその利息等が保護対象となりますし、国債は日本において安全性の高い資産となっています。為替の影響を極力排除した為替ヘッジ付先進国債券も、基本的には日本国債と同様です。

家計の状況などに合わせて、この2つの資産のバランスをとっていくだけで、プロでなくてもちゃんとした資産運用が可能になります。「無リスク資産:リスク資産=1:1」を基本に、リスクのとれる人はリスク資産をより増やしていけば良いでしょう。

ドルコスト平均法とリバランスの活用

●ドルコスト平均法による毎月積立のメリット

ドルコスト平均法は「定期定額投資法」とも言われますが、iDeCoやつみたてNISAを活用されている人は、毎月一定額を投資し続けることが多くなっています。

毎月積立のメリットは、株式市場などの相場環境が急変しても、慌てることなく淡々と、積立てし続ければ良い点です。なぜなら、基準価額が下落すればするほど、投信をより多く購入できる(買える口数が増える)からです。これにより、平均買付価格も下げられるという大きなメリットがあります。

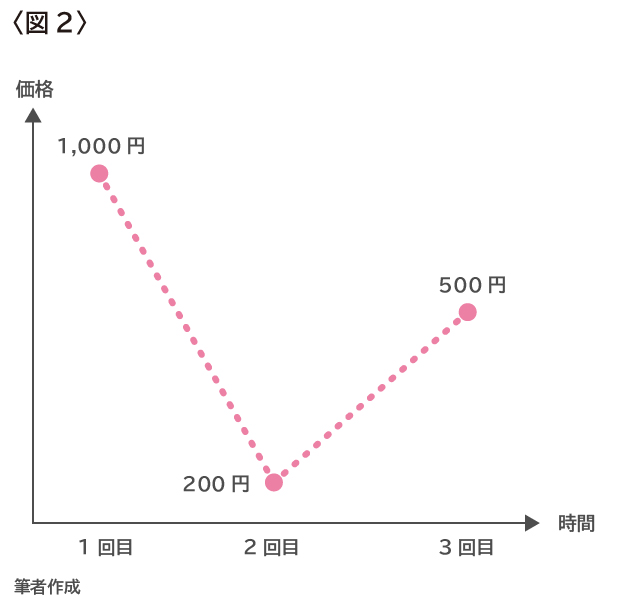

例えば、図2のような値動きをしていたある投資信託を、毎月1,000円ずつ3回にわけて買っていたとしましょう。投資信託の基準価額はそれぞれ、1回目1,000円、2回目200円、3回目500円だとします。

総投資額は、1,000円×3回=3,000円です。

買えた口数は、1回目1口、2回目5口、3回目2口で合計8口です。

いま、価格は当初の半分、500円になってしまったとします。投資した金額は総額では、マイナスでしょうか。なんとなくマイナスになっているような気がするかもしれません。実際はどうでしょう。

時価は、500円×8口=4,000円。総額はなぜか、1,000円増えています。このように、ドルコスト平均法による積立を活用していくと、基本的には相場の上下による基準価額の上下を気にしなくてすむようになるのがわかっていただけると思います。

いま手元にまとまったお金があり、その後も追加で投入できる資金に困っていないなら、一括で買ってしまったほうが良いです。経済成長・企業成長の恩恵を受けられるのが投資ですから、資金があるなら早くまとめて買ってしまったほうが良いわけです。

もし、これからずっと下がり続けると思っているなら買わないという選択をするはずです。下がったら買える口数が増える、そのことで、相場が戻れば利益になりやすいというのは事実ですが、将来的に上がらないのであれば、買う意味がありません。

このように、いつ上昇するかタイミングもわからないし、今はまとまったお金がない、という人にこそ積立投資は向いていますし、悪くない投資法です。いつ上がるかわからないけど理論的に上がろうとするものを買い続けることで、結果的に資産形成につながりやすくなります。

●リバランス(リスクの再調整)の活用

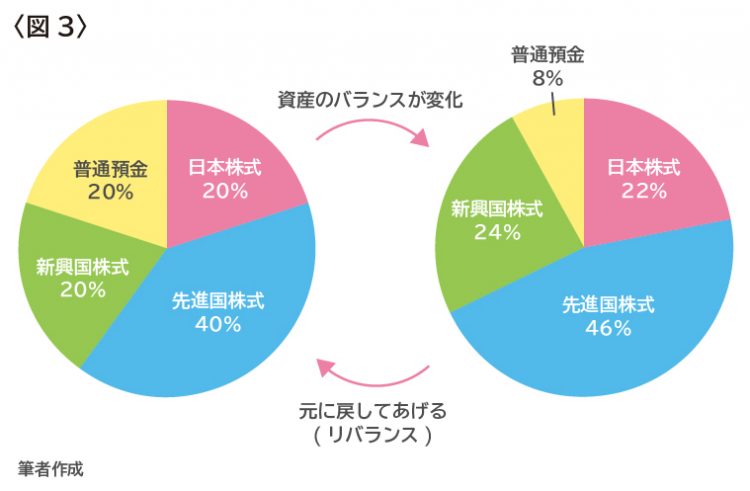

このように分散して投資していたとしても、長く積立投資を継続することで、そのバランス(投資割合)が当初の予定に比べて大きく崩れることがでてきます。このバランスを元に戻してあげることをリバランスといいます。

年に1回くらいはチェックすると良いと思います。また、今回発生したコロナショックやアベノミクスなど、図1にあるような、何か経済上のイベントが発生した際には、資産状況をチェックするようにするのがよいでしょう。

●分散投資

なぜ、債券などの比較的リスクの低い資産と、株式などのリスク資産を同時に組み入れておく必要があるかというと、資産配分のバランスが崩れたことをチェックできないからです。

リスク資産だけが組入れられたポートフォリオ(資産配分)だと、株が上がれば全体的に資産が増える、株が下がれば全体的に資産が減る。というような単純な動きになってしまいますので、いつリバランスして良いかわからず、過度なリスクを取り続けてしまうという危険性があります。

リバランスとは、当初計画していた通りのリスクをとっていくための微調整ですから、わかりやすいように資産運用全体として、資産管理することをオススメします。

●長く運用を継続するために

個人型確定拠出年金iDeCoやつみたてNISAなど、長期投資を促す優遇制度が普及してきています。コロナショックのように、株式相場や為替相場の急変で、急に不安になり慌てて現金化してしまうと、いままで積立ててきたことが無駄になりますし、これからの資産形成にも悪影響を及ぼしかねません。

淡々と毎月継続して積立てすることによって、資産形成につなげていただきたいと思います。もし一括投資できるようになったとしたのなら、その時にはもう一人前の投資家になっていることでしょう。

※本ページに記載されている情報は2020年3月7日時点のものです

【参考文献】

金融庁WEBサイト「投資の基礎知識>投資の基本>貯蓄と投資の違い」

https://www.fsa.go.jp/policy/nisa2/knowledge/basic/index.html

野原 亮(のはら りょう)

ファイナンシャルプランナー(AFP)、証券外務員1種/確定拠出年金創造機構 代表。企業年金管理士(確定拠出年金)、公的保険アドバイザー。明治大学政治経済学部経済学科卒業。現東証1部上場の証券営業・株式ディーラー・営業コンサル会社を経てFPとして独立。中小企業の確定拠出年金を中心とした福利厚生の社外担当として活動。上場企業の金融研修なども一部担当している。