【FP監修】資産運用は20代から!知っておきたい投資の基本と金融商品

20代から資産運用を始める場合、どんなことを知っておくべきなのでしょうか。また、若いうちから資産運用を始めるとどんなメリットがあるのでしょうか。ここでは、投資の基本や金融商品の種類、制度を紹介すると共に、20代で資産運用を始めるメリットを説明していきます。

目次

資産運用を20代から始めるメリット

社会人になって貯金を始める人は多いと思います。確かに、急に現金が必要になった時のためにも貯金は必要な行動です。また旅行や自己啓発の費用など、なにかを始めるためには、ある一定の金額を貯金する必要があるのも事実です。

その一方で、20代から是非チャレンジしてほしいのが資産運用。では、なぜ20代からなのか? まずはその理由から説明していきたいと思います。

●若い時の経験は人生の財産になる

さて、人が成長する過程で必要なことはなんでしょうか?何より大切なことは、「まずはやってみること=チャレンジ」です。

その「チャレンジ」はうまくいくかもしれないし、うまくいかないかもしれない。不確かさゆえに始めるにはエネルギーが必要です。また、失敗が怖いという気持ちもあるでしょう。でも、失敗からは多くのことを学ぶことができるのではないでしょうか。

もちろん最初から成功すればそれはそれで素晴らしいことです。でも、自分の経験上の財産となるのは失敗の方です。なぜなら「同じ失敗を繰り返したくない」という思いから、失敗の原因を振り返ったり、失敗しない方法を考えたりと、学びが深くなる傾向があるからです。成功が失敗の上に成り立つことが多いのもそういう理由からだと思います。

また、できれば早いうちに失敗を経験しておくことをお薦めします。なぜなら若ければ若いほど人生の残り時間が長く、リカバリーできるチャンスが相対的に多いからです。そしてなにより、経験こそが自分の財産になることを考えれば、20代から様々な経験を積むことをお薦めします。

その経験のひとつとして、資産運用を加えてみるのはいかがでしょうか。

まずはやってみることで、資産運用にはどのような情報が必要で、そのためには何を勉強すべきかがだんだんわかってきます。実際に自分のお金で有価証券を購入すれば、その値動きが気になりますし、どういう経済指標が出ればどう市場が動くのかなど、内外の経済の動向に興味が出てきます。

一方で、資産運用にはリスクが伴います。たとえプロでも勝ち続けることは難しい世界です。そんな中、もし資産価値が下落して損失がでれば、次にどういうアクションを取るべきかを真剣に考えるようになるでしょう。そして、「国内外の経済に影響を及ぼす事象は何か」、「国内外市場の関係性」、「各国の政策」など、次々と学びたいことや知りたいことが広がっていくと思います。

経験を積みながら学ぶことで知識は蓄積され、ひいてはそれが自身の成長につながるのではないでしょうか。そして、その期間が長ければ長いほど、チャレンジした事象、ここで言えば資産運用に精通していく可能性があります。時間がたっぷりある分、たとえ失敗してもリカバリーのチャンスがたくさんあることは先に述べたとおりです。

20代のうちから資産運用を始めることで、10年後、20年後、あるいは老後など、ライフステージの変化によってお金が必要な時期に、資産運用経験と金融リテラシーを身につけることができるかもしれません。

初めての資産運用 どんな種類がある?リスクとリターンの関係は?

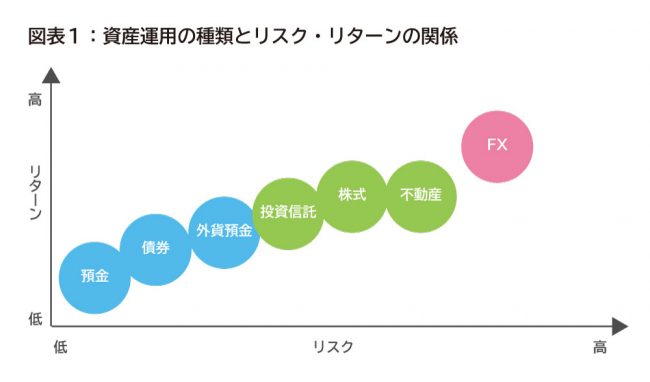

では、資産運用を始める前に、どのような種類があるのか知っておきましょう。ここでは、7種類の資産運用について説明します。それらのリスクとリターンの関係を表したものが【図表1】です。

それでは、それぞれの金融商品について説明していきます。

●リスク・リターンが比較的低い金融商品

【預金】

リスク・リターン共に低い金融商品の代表格は預金です。日本円で預ける場合、金利が低くリターンを期待できるものではありませんが、元本が保証され、引き出したい時に引き出せる流動性の高さがメリットと言えます。また、預金保険制度(1金融機関につき元本1,000万円とその利息を保護する制度)の対象となりますので資産を守ることができます。リターンが望めないとしても、いざという時のために、ある程度は保有しておいた方がよいでしょう。

【外貨預金】

現在の海外の金利は国内のそれよりは高いので、国内の預金と比較すれば金利の面でリターンが大きいと言えます。一方で、為替の影響を受けるので、為替差益から利益を得ることもあれば、反対に為替差損によって損失が生じる場合もあります。為替の動向次第ではリターンが期待できる一方、為替差損による損失が発生するというリスクを念頭におく必要があります。また、預金保険制度の対象でないことも覚えておきましょう。

【債券】

債券は、国、地方公共団体、企業などの発行体が資金調達のために発行する有価証券で、額面金額での償還(満期)、定期的な利息の支払いが定められています。一般的に銀行の預金よりは利息が高く、預金に比べてリターンが期待できます。また、原則、時価で売却できるので、償還前に売却する場合、売却益や売却損が発生します。また、発行体が債務不履行(債券の元利払いや償還ができなくなること)に陥った場合は元本、利息が受け取れない可能性があるため、発行体の信用度について、格付け機関の評価を確認し、投資判断材料とすることも必要です。

●リスク・リターンが中程度の金融商品

【株式】

株式は企業が資金を調達するために発行する有価証券です。

株価の上昇によって大きなリターンを得ることができる反面、逆に下落した場合は、大きな損失、最悪の場合(企業の倒産など)は、資産としての価値がなくなってしまう可能性もあります。大きなリターンが期待できる分、同様のリスクがあるということを理解しておく必要があります。それでも、市場や経済を知るために、まずは少額から始めてみると資産運用のよい勉強になると思います。

【投資信託】

投資信託は、投資家から集めたお金を資産運用のプロであるファンドマネージャーが運用し、その成果を分配するものです。プロが運用することから初心者が始めやすい資産運用と言えます。また、少額から運用を始めることができるので、初めての資産運用の投資対象としてお薦めです。ただし、投資信託にもリスクがあります。運用される有価証券の種類によってリスク・リターンの程度は変わり、元本が保証されるものではありません。また、投資信託には各種手数料がかかります。

【不動産】

不動産の賃貸収入や売却によってリターンを得る資産運用方法が不動産投資です。

不動産投資をするためには、まずは不動産を購入する必要がありますが、賃貸収入の場合は長期的に安定した利益が期待できます。不動産投資は節税効果などメリットがある一方、不動産を所有するための初期投資金額が大きいことがデメリットと言えます。

もちろんローンを使うことも可能ですが、社会人になったばかりだと、一般的には勤続年数や収入などの条件面で厳しいことが想定されます。また、不動産価値が下落すれば転売でリターンを得ることは難しくなりますし、賃貸収入を得るにしても、賃貸人がいない場合は利益の回収は困難になるなど、初心者にはハードルが高い運用方法と言えます。不動産投資に興味がある場合は、少額から投資ができるREIT(不動産投資信託)を始めるのも良いかもしれません。

●リスク・リターンが高い金融商品

【FX】

ハイリスク・ハイリターンで知られるFX(Foreign Exchange)は、通貨の売買によってリターンを得る方法です。

FXの特徴は資金が少なくてもレバレッジをかけることによって大きな投資が可能になることです。レバレッジとは「梃(てこ)」の意味です。たとえば、「梃の原理」のように、手元の資金1万円にレバレッジ10倍をかけることで、1万円×10倍=10万円の取引ができるようになるというものです。

この方法で短期間でのリターン獲得を目指しますが、損失が発生した場合、レバレッジによっては借金が必要となるようなケースもでてきます。というのも、損失が証拠金(取引をする際に入金する)を上回った時点で損失額が確定(強制ロスカット)されてしまうからです。

もちろん、大きなリターンを得る可能性はありますが、FX取引を始める場合にはリターンばかりに目を奪われず、リスクを十分に理解した上で行う必要があります。

自分にあった資産運用を始めよう

前章でご紹介した金融商品の中で20代から始める資産運用としてお薦めしたいのは、「投資信託」と「株式」です。その話に入る前に、まずは投資の基本について説明します。

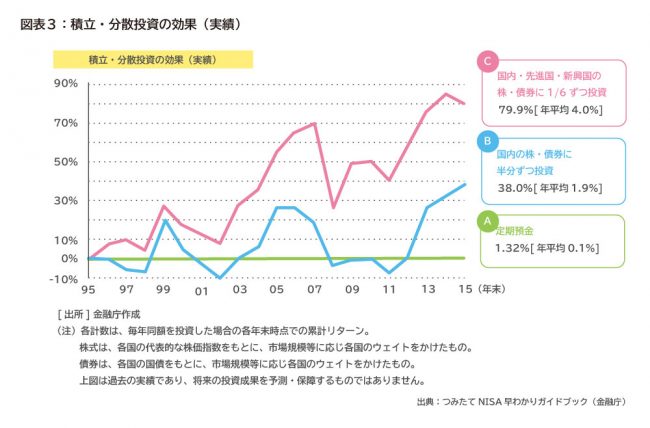

●投資の基本は「長期・積立・分散」

投資の基本は、「長期・積立・分散」です。資産運用はたとえプロであっても失敗することがあり、必ずリターンが得られるというような確実な方法はありません。しかし、リスクは軽減できます。

まずは、「長期」での運用です。

たとえば、5年程度の短期間では価格の変動の影響を受けやすくなりますが、20年以上の時間があれば、リスクとリターンのばらつきが小さくなると考えられます。上下する相場は、20年以上という長い期間をかけて収斂していくと予想されるからです。

さてここで、「ドル・コスト平均法」についてご紹介したいと思います。長期の運用期間がある20代は、ドル・コスト平均法と呼ばれる手法を使うことで、資産を殖やすにあたり有利であると考えられます。

ドル・コスト平均法とは、定期的に一定の金額を同じ投資対象に投資する方法で、定額購入法とも呼ばれています。所謂「積立」ですが、投資対象の価格が低いときには購入数量が増え、逆に高い時には減るので、結果として平均購入価格を引き下げる効果が期待できます。

そして最後に「分散」です。

たとえば、国内株式だけに投資していて、国内の株式市場が下落した場合、保有資産の価値の下落を軽減することはできません。しかし、国内のみならず海外の株式、あるいは国内外債券、REITなど、地域や特性が異なる投資対象に分散して投資をしていたらどうでしょう。保有資産の全ての価値が下落するというような事態は防げる可能性が高いことはご理解いただけると思います。

そういう意味で、一本釣りのような集中投資は大きなリスクを伴うと言えます。リスクを完全に取り除くことはできませんが、それを軽減する為には分散投資は有効な手法なのです。

●長期運用なら「つみたてNISA 」や「iDeCo」

それでは20代から始める資産運用としてお薦めの「投資信託」で運用ができる制度について説明します。

投資の基本を全て網羅することができ、初心者でも始めやすい制度が、「つみたてNISA」と「iDeCo」です。

2018年1月からスタートした「つみたてNISA」(少額投資非課税制度)は、運用期間は20年(現行法では2037年まで)、年間40万円までの投資が可能です。税制面では運用益が非課税となるメリットがあります。

また、金融庁が厳選した投資信託やETF(上場投資信託)を投資対象としており、20年の運用期間中いつでも売却ができるので、ライフステージの変化によってお金が必要となった時に現金化することも可能であり、使い勝手がよいと言えるでしょう。

次に「iDeCo」(個人型確定拠出年金)ですが、こちらは投資信託だけでなく定期預金や保険での運用も可能となります。現行法では積立期間は60歳まで、また、年金という特性から60歳まで原則引き出しができません。よって、こちらは老後資金という位置付けです。

老後資金と言われても、20代ではまだ実感がわかないというのが本音かもしれませんが、たとえ少ない金額でも20代から始めれば40年近く継続することが可能なので、長期・積立の効果がより期待できると考えます。

年間の投資額は個人の属性(職業等)により異なり、14万4,000円~81万6,000円です。税制面では運用益が非課税になる他、所得税控除の対象となるメリットがあります。

このように、「つみたてNISA」、「iDeCo」の2つの制度は「長期」「積立」が実現できます。そして、投資対象を「分散」させることで資産を殖やすことが期待できます。

将来のために資産を殖やしたい場合や、自分で運用する時間や自信が持てない場合は、自動で積み立てができ、税制面でも優遇のあるこれらの制度を活用することをお薦めします。20代だからこそ有利な長期運用で、リスクを軽減しながら資産運用を始めてみましょう。

●株式投資にチャレンジするならまずは『少額』から、つみたてない「NISA」で

最後に「株式」についてです。

株式は、プロが運用する投資信託と違って、自分で運用をする必要があります。内外の経済状況や市場が動くタイミングの見極め、企業価値の分析などの勉強が必要となります。

よって、20代で株式投資を始めれば、10年後、20年後には経済や金融市場に詳しくなっていることは十分に考えられます。これは大きな経験上の財産となります。株式投資では大きなリターンを得ることもあれば、逆に損失を負うこともあるでしょう。しかし、ここでの成功は自信につながり、失敗は多くを学ぶ絶好の機会となります。まずは勉強のつもりで少額から始めるのがよいでしょう。

ちなみに、ここでお薦めしているのは現物株での売買です。購入した株の価格が上昇すれば利益を確定し、投資資金を増やしていくのもよいでしょう。一方、株価が下がれば買い増し(ナンピン買い)をして、平均取得単価を下げるチャンスを待つのもひとつの方法です(現物株なら売却するまで損失は確定しないのですから)。

一方で、ロスカットルール(損切りルール)を定め、たとえ損失が出ても執着せずオートマティックに運用するという視点も大切です。

株式相場では「頭と尻尾はくれてやれ」という格言があります。これは、「頭(高値)では売ることは難しく、同様に尻尾(底値)で買うことはそうそうできることではない。売買のタイミングを逃さないためにも、高値や底値から少し足りない、または少し戻ったところで取引し、取り損ねた利益はコストと割り切るべし」ということのたとえです。そんな言葉を体感できるのも実際に自分で株式売買を実践するからこそです。

そして、少額から始める株式投資は、国内株式であれば税制優遇のある「NISA」(少額投資非課税制度)をお薦めします。こちらは先にご紹介した「つみたてNISA」とは別のものです。

現行法では、運用期間は2023年まで。その後、新たな非課税枠への移管(ロールオーバー)で継続保有が可能です。具体的には、2023年中に購入すれば5年間(2027年まで)は非課税で保有することが可能です。また、運用益は非課税となります。

投資できる商品は株と投資信託。年間投資限度額は120万円です。いつでも売却ができ、引き出しも可能です。なお、「NISA」と「つみたてNISA」の併用はできません。

株式投資は長期保有でじっくり育てる方法がある一方、中短期でのリターンを得ることも期待できます。20代からの株式投資を始めるなら、リスクを理解した上で、「中短期での資産運用がしたい」または「株式について勉強をしたい」といった場合に、少額からの投資をお薦めします。

現在の低金利政策下において、銀行へお金を預けることで資産が大きく増えることはありません。日銀が掲げている「物価目標2%」や、「緩やかなインフレによる経済の活性化」という目標が実現されると仮定すれば、少なくともインフレ率と同等の利回りで資産を運用しないと年々資産が減少する計算になります。

このような環境下、自分にあった投資スタイルと投資のリスクを知り、20代から資産運用に取り組むことは、価値のあるチャレンジだと思います。

また、安心して資産運用を始めるには、自分の収入に見合った投資をすることがとても大切です。そのためには家計の収支を見直す必要も出てくるでしょう。家計・税制などを含めた総合的な判断について、フィナンシャルプランナーなどの専門家に相談することも視野に入れていきましょう。

※本ページに記載されている情報は2020年3月5日時点のものです

【参考文献】

・つみたてNISA早わかりガイドブック(金融庁)

https://www.fsa.go.jp/policy/nisa2/about/tsumitate/guide/index.html

・あなたとNISA(金融庁)

https://www.fsa.go.jp/policy/nisa2/index.html

・iDeCo公式サイト(国民年金基金連合会)

https://www.ideco-koushiki.jp

(監修) 株式会社プラチナ・コンシェルジュ

確かな知識とホスピタリティを備えたファイナンシャル・プランナーやキャリアコンサルタントを全国にネットワークしています。”Life Architect~自分の人生は自分で創る”というコンセプトのもと、セミナー・相談・執筆・ツール提供などを通じて、生涯設計のお手伝いを行っています。 http://pt-con.jp/