【FP監修】投資の初心者が運用を始めるなら、まずこの3ステップ

これまで投資の経験はない、でも、ほとんどお金が増えない預金だけでは老後が不安、投資をしてみたいという初心者は、何から始めればよいのでしょうか?リスクを抑えるために最初は小さく始めるのがポイント。おすすめの3ステップをご紹介します。

目次

非課税口座を知ろう

まだ投資の経験がない方も、NISA(ニーサ)やiDeCo(イデコ)という言葉は聞いたことがあるでしょう。この2つは、日本に住んでいる人なら原則誰でも使える非課税口座です。何が非課税かというと、増えたお金にかかる税金が非課税になります。

預金をする、投資をするなどして、お金が増えた際は、増えた部分が収入と見なされ所得税と住民税がかかります。税率は合計で20.315%(所得税15%、住民税5%、令和19年<2037年>まで所得税に上乗せされる特別復興所得税0.315%)ですから、せっかくお金が増えても手取りは8割弱になってしまいます。

投資でお金が大きく増えたときほど、払う税金も高額になるので、投資をするなら非課税口座を使わないのはもったいない。実は税金面では、安全な金融商品である預金よりも、投資の方が現在は優遇されています。NISA(ニーサ)で利用できるのは投資信託と株式、iDeCo(イデコ)では定期預金や保険も選べますが、品揃えとしては投資信託の方が多くなっています。

つまり、せっかく投資をするのなら、非課税口座を使いこなすのが鉄則。投資初心者が踏むべき最初のステップは、非課税口座の仕組みを知ることです。非課税口座には利用できる金額に上限が設けられているので、この上限の範囲で、毎月いくら投資をするか、自分の家計の状況などを踏まえて決める、これが2つ目のステップです。そして、非課税口座で使える金融商品は投資信託が中心となるので、3つ目のステップは投資信託を学ぶことです。

投資の初心者が資産運用を始めるときのおすすめ3ステップ

1,非課税口座を知る

2,毎月の投資額を決める

3,投資信託を学ぶ

では、最初のステップ、非課税口座の仕組みから確認していきましょう。

非課税口座その1、つみたてNISA

NISAには、一般NISA、ジュニアNISA、つみたてNISAの3種類があります。おすすめは「つみたてNISA」。なぜなら「つみたてNISA」は自動的に毎月の積立投資になるから、また利用できる投資信託が厳選されているからです。

つみたてNISAの仕組みは次の通りです。

・ 日本に住む20歳以上の人が1人1口座を利用できる

・ 口座を開設・投資できるのは2037年まで

・ 1年あたり40万円を投資できる(今年始めた場合の非課税枠は最大760万円)

・ 投資の利益が20年間非課税

利用できる投資信託は、過去の運用実績などを基準として金融庁が認めた163本(2019年5月7日現在)です。つみたてNISAを取り扱う金融機関は複数あり、それぞれ163本の中から選んでラインナップしています。

ドルコスト平均法の効果

つみたてNISAでは投資信託を使って投資を行ないます。投資信託の仕組みは後半で説明しますが、投資信託は価格変動します。購入時よりも値上がりすればお金が増えますが、値下がりすれば減ってしまいます。いつ買って、いつ売ればいいのか悩んでしまいますね。

でも積立投資なら悩む必要なし。毎月決めた金額で淡々と買っていきます。高い時もあれば安いときもありますが、気にせず機械的に買っていくのです。そうすると様々な価格で買い付けることになり、このようにして買った平均価格よりも、その後値上がりすれば利益が出ることになります。

一度に高額で投資するのではなく、毎月少額を投資して残高を少しずつ積み上げていきます。

このように毎月決まった金額で買っていく方法をドルコスト平均法といい、リスクを減らせる可能性があるのです。つみたてNISAは自動的にドルコスト平均法での買い付けになります。

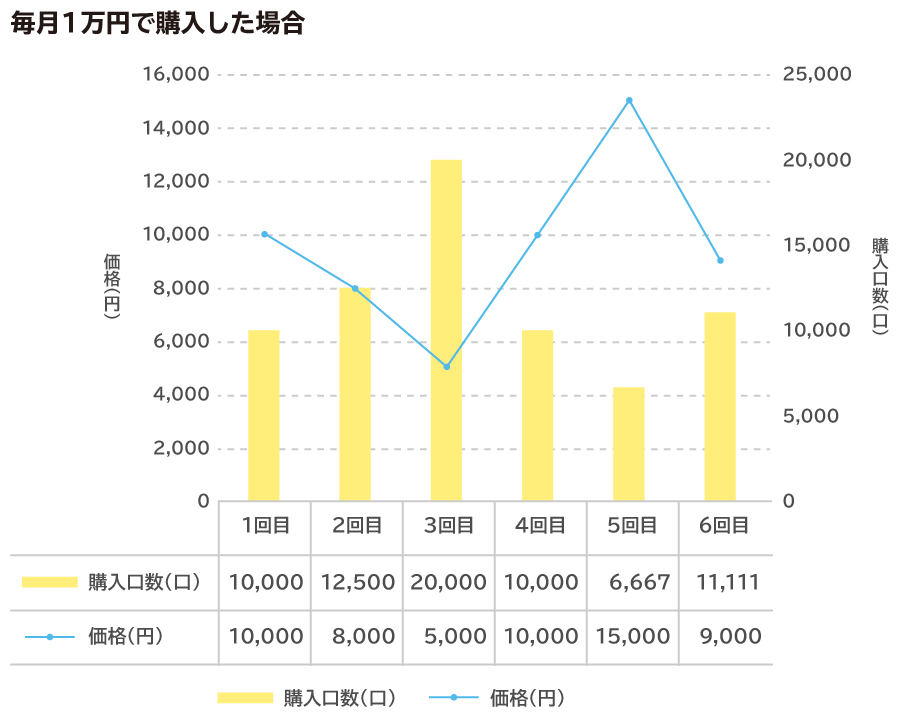

ドルコスト平均法を使った投資の例

(筆者作成)

上のグラフは毎月1万円で投資信託を購入したケースです。投資信託は通常、当初1口1円、1万口単位で運用が始まり、投資する株式や債券の価格変動を反映して投資信託の価格も変動します。1万口あたりの価格を、基準価額といいます。

グラフの青い線は投資信託の価格の動きを示しています。1万円、8,000円、5,000円、1万円、1万5,000円、9,000円と変動しています。いったん下がって、また下がって、上がって、また上がって、下がってしまいました。これを毎回1万円で買うと、購入口数が変化します。

例えば、1万口あたり8,000円に下がったときに1万円買うということは、1万円÷8,000円×1万口=1万2,500口を買い付けることになります。逆に1万5,000円に値上がりしたときは、1万円÷1万5,000円×1万口=6666.66…で、6667口しか買い付けられません。ドルコスト平均法では、値下がりしたときは多く、値上がりしたときは少なくしか買えないのです。そして6回目の買い付けを終わった時点では、合計7万278口を持っています。

さて、お金は増えているのでしょうか?減っているのでしょうか?計算してみましょう。

・1万円で6回買い付けました。投資額は6万円です。

・現在の価格は1万口あたり9,000円で、7万278口を持っています。

9,000円×7万278口÷10000口=6万3,250円

よって3,250円増えています。ドルコスト平均法を使った投資では、値下がりしたときは多く、値上がりしたときは少なく買うことの繰り返しで、このような効果が生まれます。

もし一度に買っていたらどうでしょう?1万円の時に一度に6万円で買っていたら、9,000円に値下がりしているので損失です。具体的な損失額は、持っているのが6万口ですから、9,000円×6万口÷10000口=5万4,000円となり、6,000円です。

もちろん、ドルコスト平均法は万能ではなく、価格がどう変動するかによって結果は違ってきます。値下がりする一方のときは、残念ながらドルコスト平均法でも損失を回避できません。ただし、これまでの価格の変化を遡ってみると、いったん下がった価格も長期的には回復してくる可能性があります。ドルコスト平均法を使った積立投資は、できれば長く続ける方がいいということです。

非課税口座その2、iDeCo(イデコ)

iDeCoの正式名称は、個人型確定拠出年金です。老後資金を準備するための口座で、こちらも複数の金融機関が取り扱っています。金融機関により商品の品揃えは異なりますが、定期預金、保険、投資信託が利用できます。iDeCoは5,000円以上1,000円単位で掛金を決め、選んだ金融商品を使って毎月積立てしていきます。投資信託を選んだら、つみたてNISAと同様にドルコスト平均法での買い付けとなります。

つみたてNISAとの違いは、次の2点です。

1. 立場により毎月の掛金の上限額が異なる

2. 60歳までは引き出しできない

つみたてNISAは20歳以上の人なら誰でも年間40万円まで投資できますが、iDeCoの年間上限額は立場により次のようになります。

・ 公務員‥月1万2,000円、年間14万4,000円

・ 専業主婦(主夫)‥月2万3,000円、年間27万6,000円

・ 会社員‥勤務先の企業年金制度により月1万2,000円~2万3,000円、年間14万4,000円から27万6,000円

・ 自営業者‥月6万8,000円、年間81万6,000円

つみたてNISAとiDeCo、どっちを選ぶ?

つみたてNISAは投資の利益が20年間非課税になりますが、20年間持ち続けることも、途中で売ることもできます。途中で売れば現金として引出してお金を使うことができます。換金性が高く、増えたお金を現役時代の支出にも使えます。

一方、iDeCoは、口座の中で売って別の投資信託に乗り換えることはできますが、現金として引出すことは60歳以降でなければできません。あくまで老後資金を貯めるための口座なのです。ただしiDeCoには投資の利益が非課税になるのみならず、掛金を所得控除することで節税できるメリットや、受取り時も税金の優遇が受けられるメリットがあります。投資したお金をいつ頃、何に使いたいか、いつでも引き出せる方がいいかどうかなどにより、判断することになります。迷ったときはFPに相談するのもいいでしょう。

少額から始めるので当初のリスクが小さいのもメリット

税金面で有利なだけではなく、少額から始めるので当初のリスクが小さいのも、つみたてNISAとiDeCoのメリットです。

つみたてNISAの枠は年間40万円ですから、非課税枠いっぱい使うと月当たり約3万3,000円です。iDeCoは立場により、月1万2,000円~6万8,000円です。どちらかの口座を使って、月1万円を投資したとします。仮に50%値下がりすると、1万円が5,000円に減ってしまいます。

この後ご紹介する分散投資を心がければ、50%も値下がりするのは相当大きな経済危機が起きたときで、滅多にありませんが、最悪の時はこれくらい下がる覚悟も必要です。とはいえ5,000円は家計の資産全体で見たときには、それほどの衝撃ではないでしょう。もちろん嬉しくはないけれど、例えば飲み会を1回がまんする、節約を意識するなどで辻褄を合わせられる金額です。

逆に50%値上がりし1万5,000円になったときは、非課税ですから、増えた5,000円がまるまる手に入ります。iDeCoの一番大きな上限額である月6万8,000円を投資した場合はどうでしょうか? 50%の値下がりは3万4,000円の損失となります。3万4,000円あれば、近場への旅行や、欲しかったバッグや靴の購入ができたかもしれません。

もったいない!という感情が湧き上がってきそうですが、それでも一度に100万円を投資して、50%値下がりし、50万円になってしまうことに比べれば、家計への影響も精神的なショックも小さいのではないでしょうか。

少額から積立投資を行うことのメリットは、当初は金額が少ないため、大きな値下がりも家計への影響が比較的小さくて済むことです。

そして時間が経過し、少しずつ残高が増えていく課程では、前半で紹介したドルコスト平均法により、買付価格が平均化され、値下がりのリスクを小さくできる可能性があります。初心者が投資を始めるときは、少額からの積立投資がおすすめということです。

毎月の投資額を決めよう

つみたてNISAとiDeCoのどちらを使うかを決めたら、おのずと毎月の積立額の上限が決まります。ふたつを併用することも可能です。積立額は、上限いっぱい使ってもいいですし、現在の家計の状況や、値下がりしても精神的に打撃の少ない金額に設定してもかまいません。

積立額を決めるときには次の3つを意識してください。

1. 積立額は毎月の家計収支に無理がないか

2. 現在、安全な資産をどれくらい持っているか→ 安全資産である円の定期預金がたくさんあるなら、上限いっぱい使ってもいい

3. 値下がりにより評価額が半分になっても、売らずに値上がりを待っていられる金額か

そんなことわかっていると言われそうですが、投資をする際に必ず頭に入れておきたいことは、一時的に値下がりしても、売らない限り損失は確定しないことです。逆に値上がりによる利益も売らなければ確定しません。投資をして運用している間は、評価額が上がったり下がったりしますが、気にせずにいられる範囲はどれくらいかを考えてみましょう。

投資信託を学ぼう

さて、ここまで非課税口座を使った積立投資について説明しました。利用する金融商品は、つみたてNISAもiDeCoも投資信託です。ここからは投資信託について解説します。

投資と言えば、株を買うことを思い浮かべる方は多いでしょう。株は、その会社が取り扱う製品やサービスの売れ行きがよく業績が上がれば、株主も多くの配当金を受け取れるなどのメリットがあるため、その会社の株を欲しい人が増えて株価が上がる可能性が高まります。

一方、業績が悪いと売りたい人が増えて値下がりしやすくなります。この他にも様々な要因で株価は常に変動しています。どこか1つの会社の株だけしか持っていないと、この価格変動の影響を直接、受けてしまいます。そこで複数の会社の株を持つのです。例えばA社は業績が下がり株価が下がったが、B社は逆ということが起こります。なるべくたくさんの株を持って分散投資すれば、それぞれの株価の影響が薄まり、平均的な値動きになります。これを実行しているのが投資信託です。

日本の株に投資する投資信託は、たくさんの日本株に投資を行ないます。こういった仕組みの投資信託を、個人は1万円程度から購入することができます。

何に投資をするかは、投資信託により異なり、大きく分類すると、次の4つになります。

・ 日本の株

・ 日本の債券

・ 外国の株

・ 外国の債券

債券は、国や企業にお金を貸す借用書のようなもので、定期的に利子が受取れ、満期がくると元本がもどってきます。満期前でも売買ができ、売買価格は時期により変動しています。

債券に投資をする投資信託は、様々な債券に分散投資しています。外国の株式や債券に投資をすることで得られるメリットは、日本の景気が悪く、日本の株が下がっているときも、外国の株は上がっていることもあること、外貨に比べて日本円が安くなったときは、売却した際の円での受取額が増えやすくなることです。

投資信託を使うことで、1つの株や1つの債券に投資をするよりもリスクが抑えられます。さらに、上記の4つの投資先を組み合わせて、異なる投資先に投資することで、より分散投資ができます。

積立投資をする際は、上記4つの投資先の投資信託を組み合わせてみましょう。複数の投資信託を使うのが面倒だという方は、バランス型といって、1本の投資信託に複数の資産を組み入れたタイプもありますから、バランス型も選択肢です。

投資もOJTが大事

投資には、実際に取り組んで自分のお金で値動きを体験してみないと腑に落ちない面もあります。今回ご紹介した積立投資なら、積立額が少ない最初のうちは、もし値下がりしても損失額は小さく、売らずに積立を続ければ、価格が回復する可能性もあります。事前の準備や勉強はもちろん大事ですが、とにかく一度チャレンジしてみませんか?新人が仕事を覚えるときの方法として活用されるOJT(オンザジョブトレーニング)を投資にも当てはめてみましょう。

投資信託を選んで積立投資を行ない、値動きを見ながら、社会の出来事や金融経済の動向と比べてみます。短期間の値動きに一喜一憂する必要はありません。少しずつ慣れて学んでいけばいいのです。つみたてNISAなら、これから10~20年、iDeCoなら60歳までの時間をかけて運用し、増やしていければいいのです。

つみたてNISAはいったん売却すると、その非課税枠の再利用はできませんが、積立てる投資信託の変更は可能です。iDeCoは途中で他の投資信託への乗り換えも可能です。いずれも途中で積立額の変更ができるので、非課税枠よりも少ない金額でスタートした人は、慣れてきたり、家計に余裕が生まれたりしたら、積立額を増やすことも検討していいでしょう。

今後の経済動向の予測を知りたい、投資信託についてもっと詳しく学びたいときは、資産運用に強いFPに相談するなどしながら、長い目で取り組んでいきましょう。あなたの性格や、お金に対する価値観から、あなたにピッタリの方法を一緒に考えてくれます。こちらも、OJTだと思ってまずは相談してみませんか。

※本ページに記載されている情報は2019年7月30日時点のものです

坂本 綾子(さかもと あやこ)

株式会社プラチナ・コンシェルジュ

ファイナンシャルプランナー 大学在学中より雑誌の編集に携わり、卒業後に取材記者として独立。1988年よりマネー誌、女性誌にて家計管理や資産運用の取材記事を執筆。1999年ファイナンシャルプランナー資格取得。執筆に加えて、家計相談やセミナー講師も務める。