FPが指南する、「老後の不安」を具体的に解消する3つの方法

老後の不安に対するランキング調査で、必ずと言っていいほど上位に入るのが「お金の不安」です。年金はどのくらいもらえるのか、預貯金はいくらあればいいのか、仕事はいつまで続けるべきか、といった漠然とした不安を解消する方法をFPが指南します。

目次

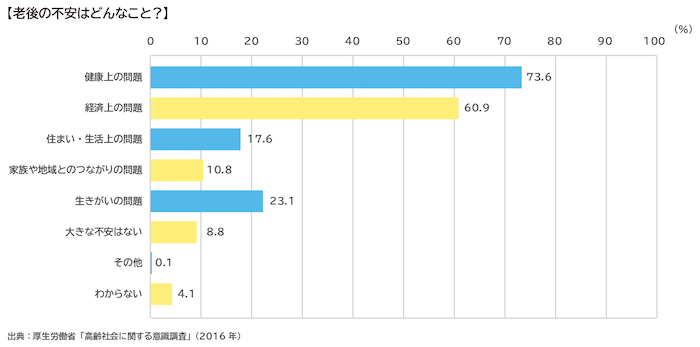

老後の不安はどんなこと?

全国の40歳以上の男女を対象に厚生労働省が行った「高齢社会に関する意識調査」(2016年)によりますと、老後の不安について複数挙げてもらったところ、「健康上の問題」が73.6%と最も多く、「経済上の問題」が60.9%で続いたということです。

日本人の平均寿命は男性が80.98歳、女性が87.14歳(2016年厚生労働省発表)と過去最高を更新しています。しかし、今や長生きが「リスク」といわれる時代です。「健康」を維持しながら長生きできるのだろうか、という不安があるのは当然でしょう。

さらに公的年金だけでは老後の生活が成り立たないのではないか、政府は70歳まで働ける社会にしようと言っているがいつまで働けばいいのだろうか、老後資金はいったいいくら必要なのだろうか・・・というのが「経済上の問題」という漠然とした不安の内側に潜んでいそうです。

健康不安については、健康診断を受けたり、食生活に気を付けたりして、具体的な対策を立てて行動することが重要ではないでしょうか。同様に、老後のお金に対する不安についても、何が不安なのか具体的に洗い出し、早めに対策を立てればよいのです。要は、お金については何が問題なのかが具体的にわからないため、漠然とした不安につながっているのです。

老後の収入と支出を把握しよう

老後のお金の不安をなくすためには、老後資金がどのくらい必要かを把握し、今からどうやって老後資金を準備するか、具体的な対策を立てる必要があります。

『老後資金には〇千万円必要』といった数字が独り歩きして不安になる方も多いようですが、必要な老後資金は、その方が置かれた立場や生活状況によって全く異なります。そこで、まずは自分の場合はどうなのかを知るために、老後の収入と支出を個別・具体的に把握する必要があるのです。

もし、自分が理想とする老後生活に必要な資金が不足しそうなら、その分長く働くなどの対策が必要になるでしょう。または、理想とする老後生活の軌道修正をするといった見直しが必要になる場合もあります。今回は、老後を60歳からとして話を進めることにします。

(1)老後の収入を把握する

老後の収入の柱となるものは、公的年金です。老後の公的年金には、第1号被保険者である自営業者、第2号被保険者であるサラリーマンや公務員、第3号被保険者である専業主婦(夫)などの全ての被保険者がもらえる老齢基礎年金と、第2号被保険者が老齢基礎年金に上乗せでもらえる老齢厚生年金があります。

実際に自分がどのくらいの公的年金をもらえるかは、日本年金機構から毎年届く「ねんきん定期便」で、ある程度、把握することができます。この「ねんきん定期便」には、50歳以上の方の場合、現在と同じ条件が60歳まで続いたと仮定して、65歳以降に受け取ることができる年金見込み額が表示されています。

但し、50歳未満の方には、これまでの加入歴をもとに計算した年金額が表示されていますので、実際にもらえる見込み額より少ない金額になるでしょう。この場合、日本年金機構の「ねんきんネット」に登録すれば50歳未満の方も年金見込額の試算ができます。または、近くの年金事務所で相談しても良いでしょう。

老後の収入には、公的年金の他にも、会社員の方が加入できる企業年金や退職一時金、自営業の方が加入できる国民年金基金、個人で加入できる生命保険会社の個人年金保険や終身保険などもあります。60歳以降も働く予定という方は、勤労による収入もあるでしょう。さらに、60歳までに準備できる預貯金や有価証券などの金融資産も含めて老後の収入額の合計を出してみましょう。

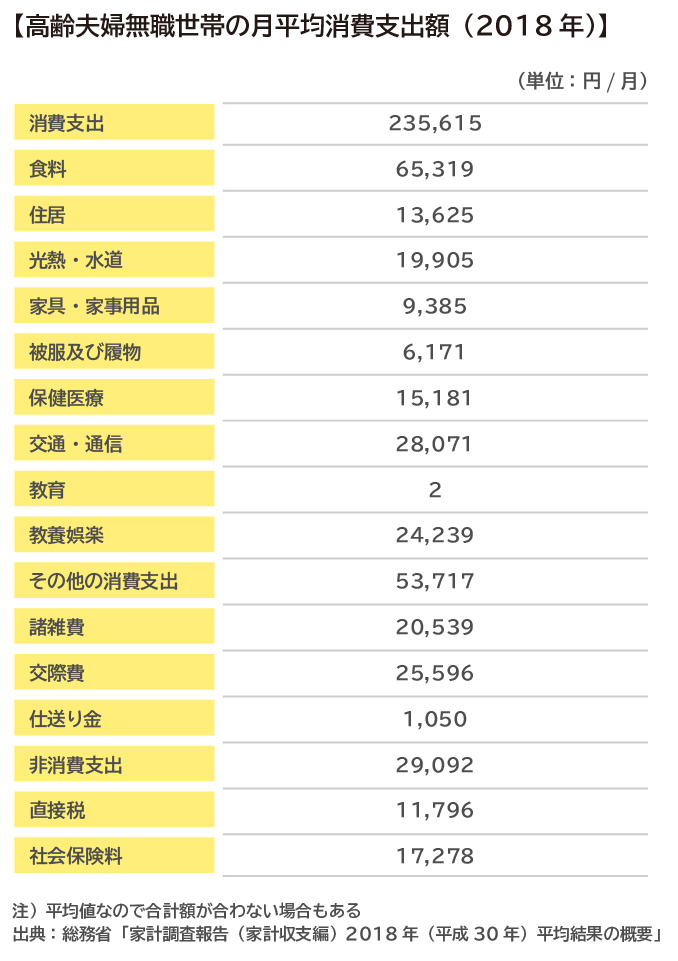

(2)老後の支出を把握する

次に、老後の支出を把握しましょう。総務省の「家計調査報告(2018年)」によりますと、夫65歳以上、妻60歳以上の夫婦のみの無職の高齢夫婦の1か月あたりの消費支出額の平均額は、以下のような結果になっています。

但し、これはあくまでも平均額です。住宅ローンが完済していなければその分、住居関連の支出が多くなるでしょうし、持病があり医療費がかさむ方、趣味や娯楽にお金をかける方など、それぞれの家庭の事情により支出の金額は異なります。

まずは、統計による平均値を参考にしながら、現在の生活費をもとに『自分の家庭だったら毎月これくらいで生活できそう』という額を予想してみましょう。すると、年間の生活費がわかります。さらに老後を60歳から90歳までと仮定し、30倍します。すると、老後の夫婦の生活費が算出できます。

その他に見込まれる支出としては、自宅のリフォーム資金や維持費、車の買い替え費用、子どもの結婚等の援助金、医療や介護に備えるお金、旅行などのイベント費、自分の葬儀やお墓の費用などが挙げられます。場合によっては住宅ローンや教育ローンなどの負債が残っているかもしれません。その場合、60歳時点でのローン残高を算出しましょう。これらをすべて合計して、老後の支出総額を算出してみましょう。

(3)不足する老後資金はいくら?

最後に、(1)で算出した老後の収入見込額から(2)で算出した老後の支出予想額を差し引きます。

すると、どうなったでしょうか。計算された額がプラスなら、老後の資金は今のところ安心です。しかし、マイナスになった場合は、その分、老後資金が不足しているということになります。老後のお金に対する漠然とした不安が、数字ではっきりと現れました。

例えば、老後まであと10年の方が算出した老後資金の不足額が2,000万円だったとすると、利回りを考慮しない場合、毎年200万円のペースで資産を増やさなければなりません。

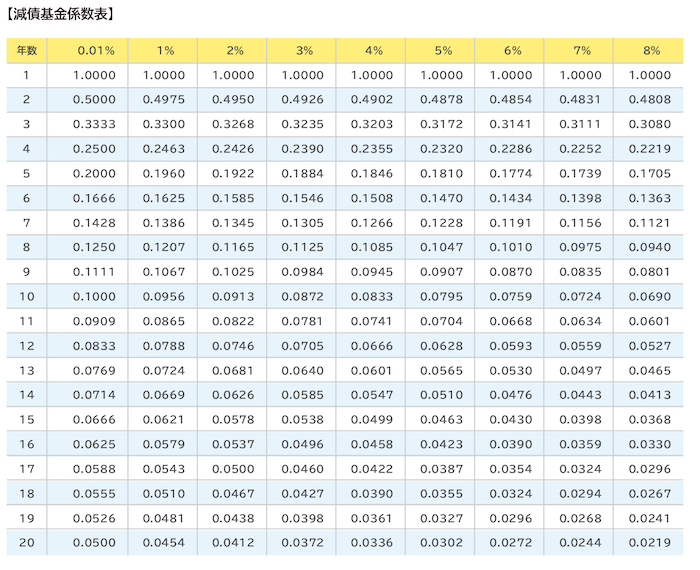

実際、毎年いくらの老後資金を準備すればいいのか、簡単に計算する方法があります。それが、下記の表の「減債基金係数」を用いて算出する方法です。「減債基金係数」とは、将来貯める目標金額のために、毎年いくらの金額を積み立てればよいかを計算するための係数です。老後までの年数は何年か、資産を何%の利率で運用できるかを突き合わせた係数に、目標金額をかけ合わせれば、1年あたりの貯めるべきお金がわかります。

例えば、老後まであと10年の方が、定期預金だけで老後資金2,000万円を準備する場合、10年と0.01%を突き合せた係数0.1を使い、

●2,000万円×0.1(減債基金係数)=200万円

が毎年の積立額になります(税金は考慮せず)。

預貯金だけでなく、株式投資や投資信託、外貨預金等も利用して5%で運用しながら準備する場合なら、

●2,000万円×0.0795(減債基金係数)=159万円

が毎年の積立額になります(税金は考慮せず)。

不足する老後資金の金額や、老後までの残り年数によっては、老後生活の計画を根本的に見直す必要が出てくる可能性もあります。その場合、老後の生活、さらには現在の生活において、何を優先すべきか、また、何に価値を置くのかを改めて見直して、何を削るべきか、どういった対策を立てるのかといった情報を夫婦で共有するのがベストでしょう。

老後のお金の不安を具体的に解消する3つの方法

これまでのやり方で、不足する老後資金を算出し、老後までに毎年いくら準備しなければならないかがわかりました。老後の不安が数字でわかりましたので、どのように不安を解消するか、行動に移しましょう。その具体的な方法は、収入を増やす、支出を減らす、資産運用をする、の3つしかありません。

(1)収入を増やす

政府が「働き方改革」を推進し、サラリーマンの残業代は減少していますし、そう簡単に給料が増える時代ではありません。一方で、副業が可能な会社も増えています。視点を変えて、趣味や得意分野を生かして収入を得る方法を探すのはいかがでしょうか。つまり、収入の複線化です。定年後は、副業を本業にするという道もあります。

また、子どもの成長にしたがって、それまでパートや時短勤務だった配偶者の方の働き方も変わり、収入を増やすことも可能になってくるのではないでしょうか。収入が増えた分、生活費や教育費に回って何も残らないというのではなく、月に数万円ずつでも老後資金に回せるような家計にしていきましょう。

また、なるべく長い期間働くということも検討しましょう。老後は自由な生活を楽しみたい、長く働きたくないという気持ちもわかりますが、結局何もすることがなくて手持ち無沙汰な時間をすごす方も多いようです。高齢になれば体力に合わせて短時間でも働くなど、工夫しながら収入を得ることが、生きがいや健康の維持にもつながるのではないでしょうか。

(2)支出を減らす

収入を増やすと同時に、支出を減らす努力も必要です。しかし、ただお金を使わないように我慢するというのはストレスがたまります。ストレスがたまらない節約をしましょう。

例えば、スマホ料金や電気・ガス料金などの固定費の見直しです。スマホ料金は、政府が、『値下げの余地がある』『通信料金と端末料金それぞれの市場で競争が働くよう期待する』などと発言したことから、大手キャリアが料金プランを見直したり、端末とのセット販売を取りやめたりする方向に動いています。これにより、大手キャリアのスマホ料金のシステムが変わり、乗り換えの違約金も大幅に少なくなると予想されています。また、格安スマホを扱う会社も数多くありますので、自分にあったプランを探して通信料金を下げるとよいでしょう。

電気やガス料金も自由化が進んでいます。料金の安い会社で選ぶ方法もありますが、ポイントや提携サービスの充実度で選んでも良いでしょう。他にも、住宅ローンや生命保険、習い事などの支出を検討することも必要です。

生命保険は定期的な見直しが必要です。子どもの成長により必要保障額も変わりますので、不要な保険が出てくるかもしれません。また、老後の健康の不安に備えるためには医療保険や介護保険の見直しや加入を検討しても良いでしょう。

老後生活では、子どもが独立して夫婦2人になると生活費は70%程度に抑えられるという前提で計算するのが一般的ですが、実際には子どもがずっと同居していて生活費が減らなかったり、自由な時間が増えて趣味や旅行などのレジャーのお金がかさんだりして、思っていたより老後の支出は減らないというケースも見られます。

そこで、現役時代から支出を見直して、生活をスリム化しておくことが重要になります。そうすれば浮いたお金を老後資金に回すことができますし、老後の生活費も少なく済むことにもなります。老後の生活も現在の延長線上にあるものです。公的年金だけでは不足する生活費を預貯金などの資産から取り崩すペースもゆるやかになるでしょう。生活のスリム化は、車の必要性、住宅のリフォーム計画なども考慮して長期視点での計画を立てるようにしましょう。

(3)資産を殖やす

収入を増やしたり、支出を減らしたりすることで老後資金を貯めることができるようになったら、運用で資産を殖やしていくことも検討しましょう。

人生100年時代、60歳でリタイアすると、働ける期間とリタイア後の期間がほぼ同じ長さになってしまいます。老後資金を預貯金だけで用意するというのは、あまり効率的ではありません。前述の、減債基金係数を使った計算のように、少しでも高い利率で運用しながら積み立てれば、必要となる元本も少なくすみます。

運用しながら老後資金の積み立てるには、節税効果がある「iDeCo」、「つみたてNISA」、「NISA」等が有効です。

「iDeCo」(個人型確定拠出年金)は、20歳以上60歳未満ならほとんどの方が加入することができる老後資金準備のための制度です。自分で選んだ運営管理機関で加入手続きをした上で、毎月または決まった時期に掛金を拠出し、自分で定期預金や投資信託、保険などの商品を購入、運用していきます。

iDeCoの掛金は全額所得控除できますので所得税と住民税が還付され、大きな節税効果があります。さらに運用利益も非課税ですので、節税しながら老後資金を準備できるのが大きなメリットです。但し、会社員の場合は会社の企業年金制度や規約によってはiDeCoに加入できない場合もありますので、会社に確認することが必要です。

また、つみたてNISAとNISAは、運用益が非課税です。両方を同時に利用することはできませんので、どちらかを選んで利用することになります。ただし、iDeCoと、つみたてNISA又はNISAは併用できます。

元本保証の預貯金と、運用で殖やす資金の配分割合は、老後までの期間がどのくらいあるかによっても変えていく必要があります。これまでの投資経験やリスク許容度に応じて長期・分散投資を実行すれば、リスクを分散しながら資産を増やすことも可能です。これまで資産運用をしたことがないという方も、無理のない範囲で少しずつ資産運用することを検討してみてはいかがでしょうか。

お金の専門家に相談しよう

これまで、老後の不安をなくすための具体的な方法をお伝えしてきましたが、自分の力だけで計算したり対策を立てたりすることは、大変かもしれません。本当にこの計算でいいのか、対策としてより効果的な方法はないだろうか、現在の家計に問題点はないかなど、不安でしたらぜひファイナンシャルプランナーにご相談ください。

お金の専門家であるファイナンシャルプランナーでしたら、年金制度、資産運用、保険など老後の不安をなくすためのお金に関する幅広い知識を持っています。それぞれのご家庭の事情に合わせた具体的な対策をアドバイスすることが可能です。

また、早めに専門家に相談することで的確なアドバイスを受けることができ、老後資金が不足する場合も具体的な対策を立てて対応することが可能になるでしょう。老後の不安をなくすためには、何が問題なのかを早めにクリアにしておくことが重要です。ぜひファイナンシャルプランナーへの相談を活用してみてください。

※本ページに記載されている情報は2019年6月15日時点のものです

【参考文献】

・厚生労働省「高齢社会に関する意識調査」(2016年)

https://www.mhlw.go.jp/stf/houdou/0000137669.html

・総務省「家計調査報告」(家計収支編)2018年(平成30年)平均結果の概要

https://www.stat.go.jp/data/kakei/sokuhou/tsuki/pdf/fies_gaikyo2018.pdf

福島 佳奈美

情報システム会社で金融系SE(システムエンジニア)として勤務した後FPとして独立。保険、住宅ローン、教育費、老後資金準備などのマネーコラム執筆やセミナー講師、個人相談でお金の不安をなくすための正しい知識とライフプランニングの重要性を伝えている。