年金にかかる税金の種類は?税金の金額はどのように計算される?

老後に受け取る年金にかかる税金はどのくらい?夫婦の場合と単身の場合の違いや、65歳未満と65歳以上での違い、さらに公的年金だけではなく、企業年金や、確定拠出年金、個人年金保険からの給付年金などのかかる税金についてまとめてみました。

目次

年金にはどんな種類があるの?

まずは、年金にはどんな種類があるのかを見ていきましょう。ひとくちに年金とIDってもさまざまな種類があり、年金の種類によって、かかる税金の種類や、非課税となる控除などの内容が違ってきます。

下表は種類と概要を掲載していますので、詳しくは、次の各年金の項目を読んでください。

公的年金にかかる税金

公的年金として受け取る年金の種類には、老齢年金、障害年金、遺族年金の3種類がありますが、このうち障害年金と遺族年金は非課税となり税金はかかりません。

老後に受け取る老齢年金は、通常、『雑所得』となりますので、所得税などの税金がかかることになりますが、一定額までは非課税となっておりその非課税限度額が年齢によって違っています。それは、年齢によって次のようになっています。

◎障害年金と遺族年金 → 非課税

◎老齢年金 → 年齢により、下記の年金額以上の場合に課税対象となります。

65歳未満:老齢年金108万円以上

65歳以上:老齢年金158万円以上

次にもう少し詳しく掘り下げましょう。

支給される公的年金は、あらかじめ、社会保険料のほか税金分などを源泉徴収した上で支払われています。

この、公的年金から源泉徴収される税金の算出は、扶養などの有無によってかかる税率が異なっています。また扶養控除などを受けるためには日本年金機構から毎年送られてくる「扶養親族等申告書」に必要事項を記入して返送する必要があります。扶養者がいない場合でもこの申告書を提出することで毎月の源泉徴収税額が異なってきますので忘れずに提出するようにしましょう。

◎「扶養親族等申告書」を提出していない場合の所得税

→ 年金額 × 10.21%

◎「扶養親族等申告書」を提出している場合の所得税

→ (年金額 - 各種控除や社会保険料等) × 5.105%

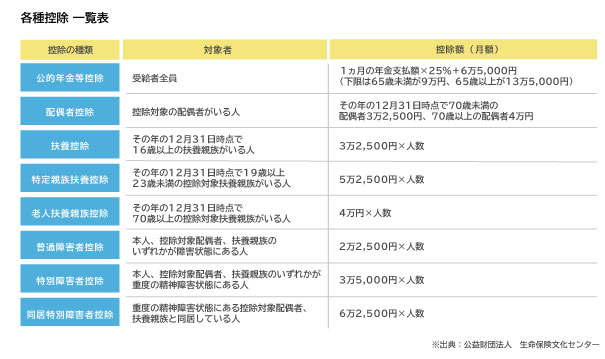

上記の「各種控除」には、下記の一覧表の通り種類があります。

上記の控除額に照らし合わせると、例えば扶養対象の配偶者がいる人の場合は、以下の年金額以下の場合、公的年金等控除と配偶者控除の範囲以内となるので所得税は発生しません。

【非課税となるケース】

・65歳未満で配偶者70歳未満の場合、年金月額12万2,500円以下(年147万円以下)

・65歳以上で配偶者70歳未満の場合、年金月額16万7,500円以下(年201万円以下)

・65歳以上で配偶者70歳以上の場合、年金月額17万5,000円以下(年210万円以下)

ただし、国民健康保険料や介護保険料は差し引かれて支給されます。

「扶養親族等申告書」の提出を忘れたらどうなるの?途中で扶養が増えた場合は?

「扶養親族等申告書」は毎年期限までに提出しないと各種控除が受けられないほか、税率も5.105%から10.21%へと上がりますので、支給される年金額に大きく影響することになります。ただし、確定申告をすることで、税金が多く徴収されている場合は返還されることになります。

とはいえ、年に一度精算されるとしても毎月の支給額が減るのは日々の生活に影響することになりますので、毎年の申告書の提出を忘れないようにしましょう。

また途中で扶養が増える、または減るなど内容に変更があった場合や、医療費控除や生命保険料控除など上記以外の各種の控除を申請する場合、また公的年金以外にも収入がある場合などは、確定申告が必要です。

企業年金、確定拠出年金にかかる税金

次に、企業年金や確定拠出年金にかかる税金について見ていきましょう。

企業年金と確定拠出年金は、老後に受け取る場合には

企業年金を年金で受け取る場合

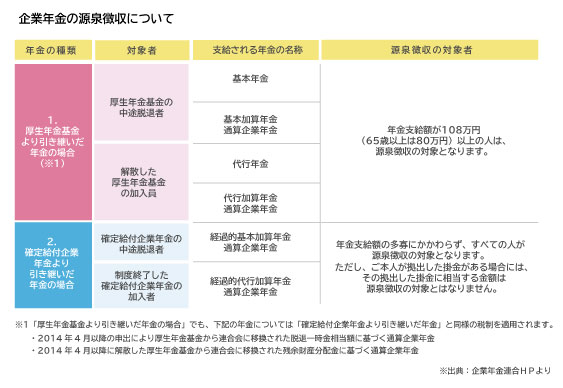

企業年金連合会が支給する老齢年金は、「雑所得」として所得税などが課せられます。ただし、上記の公的年金等控除の対象になります。また、源泉徴収の取扱いは支給される年金の種類に応じて以下のとおり異なります。

企業年金は、公的年金と合わせて、各種の控除の対象となりますので、「扶養親族等申告書」の提出が毎年必要です。また、かかる税率等は、各企業根金の内容等によって計算式が異なっていますので、加入している企業年金連合会等に確認してください。

企業年金の受け取り方は、それぞれの企業年金や会社のルールによって異なっており、「年金」のほか、一部を「一時金」で受け取る方式の場合や、年金の代わりに一時金で受け取るかどうかを自分で選択できる場合もあります。自分はどのような受け取り方ができるか、企業年金のある企業に勤務している人は事前に確認しておくといいでしょう。一時金で受け取る場合の課税は、「退職所得」の扱いとなり、退職所得への控除や課税方法が適用されます。「退職所得」の控除や課税については以下の「企業年金と確定拠出年金を一時金で受け取る場合」の項目で説明しています。

確定拠出年金の場合

確定拠出年金を受け取る場合の方法には、「年金」「一時金」「年金と一時金の組み合わせ」の3種類があります。

給付を年金として分割して受け取る場合は「雑所得」として取り扱われ、一時金として一括で受け取る場合は「退職所得」として取り扱われることになり、それぞれにかかる税金の種類や税率が異なります。

公的年金の支給額などによって、確定拠出年金の受取額にかかる税金が違ってきますので、年金で受け取る方がいいのか、あるいは一時金の方がいいのかなど、人によって内容を具体的にシミュレーションし、有利な方を選ぶといいでしょう。

個人年金保険にかかる税金

個人年金保険から受け取る年金は、雑所得となります。ただし、個人年金保険はこれまで自分が支払って積み立ててきたものですから、支払ってきた総額(必要経費)と、受け取る額の総額の差がプラスとなっている場合に、そのプラス分に対して税金がかかる、ということになります。

例えば、毎月1万円ずつ30年間保険料を支払い(支払額の合計360万円)、60歳から10年間、毎年60万円の確定年金を受け取るとします(受取額合計600万円)。

この時、課税対象となるのは、受け取った年金から必要経費を差し引いた、以下の計算式による金額です。

必要経費:60万円×360万円(払込保険料の合計額=30年×12万円で算出)÷600万円=36万円

雑所得60万円-36万円=24万円

上記の通り、毎年受けとる60万円のうち、上記の24万円分にだけ所得税がかかる、ということになります。

●年金にかかる税金や、各年金の受け取り方はFPに相談しよう

公的年金のほか、企業年金や確定拠出年金、個人年金保険など、受け取る年金の種類や、年金で受け取るのか、一時金で受け取るのかなどによって、かかる税金に大きな違いがあることがお分かりいただけたのではないかと思います。とはいえ、それぞれが違うため、かなり複雑な内容ですよね。

そのため、自分ひとりで計算したり考えたりするだけではなく、年金についてはとくにファイナンシャル・プランナー(FP)など専門家に相談して、実際にシミュレーションしてもらうことをお勧めします。専門家にチェックしてもらうことで、自分だけでは見つけられなかったあらたな発見や工夫の方法、また、注意点などが見つかる場合があります。

とくに将来の年金については、きちんと考えて早めに対策をとる必要もありますので、ぜひFPを有効に活用してください。

※本ページに記載されている情報は2019年7月20日時点のものです

森田 直子

保険ジャーナリスト。保険・金融分野専門の執筆家で、庶民感覚のわかりやすい文体に定評がある。保険WEBサイト、保険会社ご契約のしおり、業界紙連載、書籍など執筆実績多数。大学講師や業界内外での講演など幅広く活動。保険業界メールマガジンinswatch発行人。書籍『保険営業で成長するための~無知の知のススメ』、『就業不能リスクとGLTD』、『あなたの保険は大丈夫?」など。