お任せ貯金で賢く積み立て!自動積立×定期預金

「あればあるだけお金を使ってしまう」という人は多いでしょう。財布にちょっと多めにお札が入っていたり、クレジットカードを持っているとついつい無駄な出費をしてしまう。お金は貯めたいものの、いったいどうすれば貯まるのでしょうか。

目次

「あればあるだけ使ってしまう」なら「なくしてしまえ」ば良い

残念ながら、お金を貯めようと思わない限り、お金は貯まりません。

お金を貯めるコツとして昔から言われているのが、「手取りの2割を強制的に銀行に預ける」というように、自分のルール・習慣としてお金を貯める方法です。お金があると思うとついつい使ってしまいがちなため、初めからないものとして手取りから引いてしまって、なるべく自動的に貯める習慣をつけると良いでしょう。

給与やボーナスが入金された口座から、貯金したい分を強制的に貯める方法を、「自動引落し」「先取り貯蓄」などといい、無駄使いを減らす効果や、計画的にお金が貯まる効果が期待できます。

お金を貯めることを広義に「貯金」といいますが、特に銀行にお金を預け入れることを「預金」といいます。

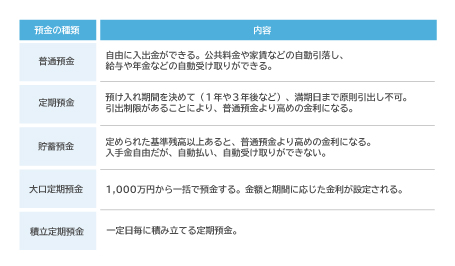

預金にはさまざまな種類がありますが、代表的な預金の種類をみていきます。

※各社商品設計により、明確に区別するのが難しい商品もあったり、組み合わせて設計されている商品もあります。最近では定期預金の新型「仕組預金」と呼ばれるものもあります。満期日を選べない代わりに金利が高めであったり、満期が延期されるたびに金利が上昇したり、 同じ金利が上限期間まで受け取れる特殊な定期預金などもあります。

まずは、基本形の普通預金や定期預金の主な特徴からみていきましょう。

普通預金と定期預金はどう違うの?

普通預金は「財布代わり」とよく言われます。あえて難しく言い換えると、より高い金利をあきらめる代わりに、自分の財布の中の現金のように、お金を自由に出し入れできる流動性を最大限高めた預金です。

一方、定期預金というのは言い換えると、お金を自由に出し入れできる流動性をあきらめ、ペナルティなしでは一定期間引き出せないかわりに、普通預金よりちょっと高い金利を得られる預金です。

途中解約する場合はペナルティがあります。預入期間によって、解約日の普通預金利率が適用されてしまったり、その契約の約定利率の一定割合を差し引かれて普通預金に預け替えられます。途中解約したからといって損することはありませんが、お金を回しすぎて生活費が足りないということになると、せっかく一定期間お金を預けても、ペナルティを受けて意味がなかった…ということにならないように、生活用の資金とは別の、余裕資金でやりましょう。

「自動積立定期預金」は、その都度銀行に行って、普通預金から資金を出し入れして定期預金を契約するとか、ネットバンキング(※)を活用して、資金を普通預金から定期預金に移し替える必要がありません。毎月一定日に、自動的に普通預金から定期預金に資金を移し替えてくれます。

※ネットバンキングとは、パソコンやスマートフォンから、残高照会や振込・取引、住所変更の手続等さまざまなサービスを利用できるものです。

また、自動積立定期預金は少額から始めることができます。銀行各社によりサービス内容が若干変わってきますが、おおむね500円〜1万円という少額の範囲内で始めることが可能です。

わざわざ銀行に行って資金を移動したりといった面倒な手間をなるべく省きながら、毎月定額を積立て続けることができます。自動積立定期預金は、人間の弱い心理を逆手にとった、賢い貯金方法ともいえるでしょう。

それでは今度は、定期預金と普通預金の金利を比べてみましょう。

いま現在の普通預金と定期預金の金利の差がどれくらいあるかは、各銀行のWEBサイトですぐに調べられます。「普通預金 金利 A銀行」「定期預金 金利 B銀行」などと検索すると一覧ででてきます。2019年8月13日現在であれば、おおむね普通預金の金利は0.001%、定期預金の金利は0.01%前後でしょう。定期預金の金利は普通預金の10倍程度ということが確認できます。

金利のパーセンテージが低すぎてわかりづらいと思いますので、ちょっと表現を変えてみます。税金を考慮しないとすると、「普通預金は10万円を1年間預けると1円の利息」、「定期預金は10万円を1年間預けると10円の利息」がつく預金ということになります。定期預金の金利はたしかに普通預金の10倍ですが、なんだか五十歩百歩という感じですよね。

ネット銀行のなかには、そのグループの銀行口座と証券口座を両方開設・連携させると普通預金の金利が0.1%というのもあります。低金利時代に定期預金や普通預金などの、いわゆる安全資産で少しでも増やしたいのでしたら、このような金利が高めのネット銀行を活用することも検討して良いかもしれません。

金利上昇・インフレリスクにも対応できる!

ちょっと難しい話になりますが、このように少額から始められる自動積立定期預金は、世の中の経済動向になるべく合わせることが可能です。金利上昇・インフレリスクにもある程度、対応しながらお金を貯めていけるのです。

2019年に入り、私たちの身の回りでは値上げが続いており、アイス・缶詰・冷凍食品、飲料・乳製品・デザート・即席麺、あるいは外食産業でも値上げを実施している企業が増えています。このように商品やサービスの値段(物価)があがることを「インフレ」といいます。

このような状況下だと一般的に、国の借金である国債が売られる可能性が高くなります。国債が売られると「金利」が上昇します。定期預金は金利の上昇を受けやすいので、徐々に新たに設定される定期預金の利率も上昇していくことが想定されるのです。

定期預金の利率が上昇すると、過去に契約していた、より利率の低い定期預金の魅力が薄くなっていきますので、通常は乗り換えたくなるでしょう。より高い利率の定期預金に変更するには、満期まで待つか途中解約するかの選択肢があります。途中解約する場合は、定期預金の解約は預入期間によって、解約日の普通預金利率が適用されてしまったり、その契約の約定利率の一定割合を差し引かれて普通預金に預け替えられます。

毎回このような解約作業をしていくのはとても非効率ですし、手間がかかります。その点、自動積立定期預金であれば、リアルタイムに現在の経済情勢を反映した利率の定期預金を、一定日に契約し続けることになります。これから積立てる分の定期預金については、その時代の金利上昇ペースにある程度ついていくことができます。しかも自動積立てですから、柔軟な対応が可能になります。

お金を貯めるには「無リスク資産」から考えよう!

最後に、自動積立定期預金のコンセプトを活かしながら、長期積立に応用できる考え方をみましょう。数年後、あるいは数十年後など将来に備え、将来収益を生み出してくれるような資産をきちんと貯蓄するには、「無リスク資産」と「リスク資産」を、各自にあわせたバランスで運用することが大切です。

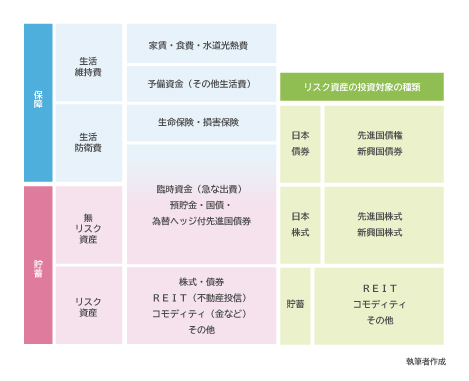

「無リスク資産」とは安全資産とも言われ、日本国債、為替ヘッジ付先進国債券、普通預金・定期預金などのことです。普通預金を活用法としては、日常生活に必要な財布代わりのお金、あるいは急に必要になるかもしれない緊急資金、さらに投資信託などの資産運用の原資として、などが一般的です。さらに今すぐ使う予定はないけどそれなりの出費に備える予備資金は、定期預金や日本国債、為替ヘッジ付先進国債券を活用していきます。一方「リスク資産」とは、株式・不動産・国内債券・外国債券、あるいはこれらを組み合わせた投資信託などです。

これら無リスク資産とリスク資産の比率をどうするか、これをまずは決めることが大切です。低金利時代であるため、利率が魅力的とはいえない定期預金ですが、その役割が薄くなっているとはいえ「自動積立定期預金」は一定日に自動的に積み立ててくれる定期預金です。資産形成で最も基本的かつ重要な「長期」「分散」「積立」という3つの考え方がありますが、自動積立定期預金にはこのうちの2つを自動的に実践することが可能な金融商品です。

家計のお金の種類と投資対象の種類をイメージしたものが下図になります。

世間では、個人型確定拠出年金iDeCoやつみたてNISAなどが徐々に普及しつつあり、「リスク資産」を活用した運用知識も高まっています。ただ、筆者としてはまず先に「無リスク資産」、特に普通預金や定期預金をどう準備し、どう活用していくかということを優先して考えることをオススメしています。基本を押さえておけば、その後に応用はいくらでもできるからです。

残念ながら、現在の低金利下では、なかなか安全資産だけではお金が貯まりません。ところが逆に安全資産がないとお金を貯めることができません。安全資産があってこそリスク資産による資産運用が効果を発揮します。価値観や職業など、人によって金額が変わってきますが、最低でも毎月の収入の3ヶ月~2年分の安全資産があると良いでしょう。

この最も大切な安全資産を、どのように大切に運用していくか、そのうちのひとつの手段が「自動積立定期預金」です。まとまったお金がなくても、「先取り貯蓄」の仕組みも活用できますので、計画的な貯蓄を実行しやすくなります。

ぜひまずは普通預金や定期預金からちゃんと考えてみてください。そのなかで、着実にお金を貯める方法として「自動積立定期預金」を考えてみてください。

そして、「もうちょっと詳しく知りたい」「積立だけでなく、投資も積極的に検討したい」など、お金についてもっと相談したくなったら、ファイナンシャル・プランナー(FP)にぜひお声がけを。中立的な立場で、あなたのニーズにあった資産形成のアドバイスをします。

野原 亮(のはら りょう)

確定拠出年金創造機構 代表 中小企業の福利厚生社外担当、証券外務員1種、企業年金管理士(確定拠出年金)、公的保険アドバイザー 未来の企業★応援サイト「ミラサポ」(中小企業庁委託事業)登録専門家 明治大学政治経済学部経済学科卒業。現東証1部上場の証券営業・株式ディーラー・営業コンサル会社を経てFPとして独立。確定拠出年金制度のみならず、生きる知恵としての総合的な金融研修の継続実践を通じて、中小企業の福利厚生の充実を図り、従業員の不満足度を下げ、中小企業のコスト削減から人材獲得、成長維持に貢献することを目指している。2017年DVD『一人社長・夫婦経営の社長のための確定拠出年金』出版。