生前贈与とは?相続との比較やメリット・注意点。相続税対策に活用したい非課税制度も

大切な財産をしっかりと次世代に引き継ぐために、贈与税の非課税制度を使った生前贈与は重要です。ここでは、どうして生前贈与が相続税対策に有効なのかという相続、贈与の基本的な知識や、具体的に自宅の土地など不動産を含む生前贈与の7つの非課税制度について解説します。

最終更新日:2021年1月28日

この記事の早わかり要約 読了目安時間:

生前贈与とは贈与税の非課税制度を使って相続財産を減らす相続税対策に有効

生前贈与は自分の意思で財産を贈れるため、相続争いにも有効な方法

.相続税は自宅の土地など不動産も対象。子や配偶者に生前贈与の方法も

目次

生前贈与とは?

生前贈与とは、財産を持っている人が生きている間にその財産を人に贈ることです。死んだ後に財産を引き継ぐのが相続です。

一定額以上の財産を生きている間に贈与すると贈与税がかかります。しかし、金額や目的によっては非課税(税金を払わない)で贈与できる制度があります。

また、預貯金など金銭だけでなく、自宅など不動産も生前贈与の対象です。「財産は自宅しかないから相続対策は行わなくても大丈夫」と思っていても、相続人が複数いて財産分与を求められれば、自宅を売却してお金で分けなくてはならなくなる悲劇も珍しいことではありません。自宅の名義を住んでほしい人に変更しておくのも生前贈与の一つです。

逆に、財産の額が多い場合や土地など不動産をたくさん持っている場合は、孫やひ孫など世代をまたいだ相続まで考えて、時間をかけて次の世代に生前贈与を行うことで、相続財産を減らし、結果として相続税を減らす効果があります。

何も対策を行わず、財産を持っている人が亡くなって遺族があわてて土地など不動産を売却して納税資金を作る、ということがないよう、時間をかけて計画的に生前贈与を行うことが大切です。

生前贈与と相続の違いも知っておこう

贈与税は相続税より税率が高いため、単に贈与してしまうとかえって税金が高くなります。贈与税と相続税の違いを見ておきましょう。

贈与税率については、親や祖父母から20歳以上の子や孫への贈与については、贈与税率が少し低くなる「特例贈与税率」とそれ以外の「一般贈与税率」があります。

たとえば、一般の贈与税率では贈与500万円※に対する税金は、税率30%から65万円を引いた85万円です。しかし、特例贈与税率であれば、税率は20%から30万円を引いた額となり贈与税は70万円です。

※なお、贈与額は後述する1年間の贈与税の非課税枠(暦年贈与と言います)を超えた部分が課税対象となりますので、この場合の実質の贈与額は500万円+110万円で610万円の贈与を受けた場合の税額です。

これに対し相続税の場合は、相続財産に対して3,000万円と法定相続人1人につき600万円の非課税枠(基礎控除といいます)があるうえに、相続税率は贈与税に比べ低くなっています。

たとえば、法定相続人が1人の場合の基礎控除は3,600万円となり、3,600万円を超えた相続財産について相続税がかかります。基礎控除を超えた財産の額が1,000万円までの相続税率は10%ですので、実質4,600万円までの相続財産についての相続税率は10%です。

同じ4,600万円の贈与税は特例贈与税率でも50%です。基礎控除110万円を差し引いた4,490万円の50%から控除額415万円を差し引いて1,830万円の贈与税がかかります。

4,600万円まで非課税の相続税と比べると、「たんに贈与だけでは税金が多くなる」を実感できる数字ですね。

下記に基礎控除や暦年贈与枠を超えた財産の額に対する贈与税と相続税の税額を比較してみました。贈与税は暦年贈与の110万円を差し引いた1年間の贈与額、相続税額は基礎控除を差し引いた後の財産に対する税額です。

図表1

生前贈与のメリットはどこにある?

では、贈与税率のほうが相続税率より高いのに生前贈与をするメリットとはなんでしょう。

生前贈与のメリットは、贈与税の非課税の制度と時間を使って財産を次の世代に移し、相続財産を減らすことにあります。

贈与税はその年の1月1日から12月31日までに贈与された財産から110万円の非課税枠を差し引いた贈与額にかかります。贈与された金額に贈与税率を掛けた税額を、贈与を受けた人が翌年の確定申告で申告して支払います。たとえば、2020年に親などから1,110万円の贈与を受けた場合は、2021年の2月1日から3月15日までの期間に贈与税の確定申告を行い、1,000万円に対する贈与税210万円(特例税率の場合)を納税します。

しかし、もしこの1,000万円が親や祖父母から子どもへの住宅購入資金に対する特例を使って非課税で贈与できれば、210万円の贈与税を支払うことなく、暦年課税と合わせて非課税で1,110万円の贈与を受けることができ、結果的に相続財産を1,110万円減らすことができます。

気を付けたい!生前贈与の注意点

非課税の制度を使った生前贈与は、相続税対策に効果的ですが、注意点もあります。

亡くなる前3年間の贈与財産は相続財産に加算となる

1つは、亡くなる前3年間に贈与した財産については、相続財産に加算して計算しなくてはならないことです。

いつ亡くなると計算して生前贈与を始めることはできませんが、老後資金を確保しながらも、60歳代になったら相続税や贈与税についての知識を学び、特に、暦年課税の110万円の贈与については、60歳代や70歳代と早い時期から時間をかけて生前贈与を行うと効果が高くなります。

不動産の贈与では名義変更の登録免許税がかかる

2つ目の注意点は、不動産の生前贈与です。のちに述べる相続時精算課税の特例や自宅の配偶者控除など、不動産を生前贈与の対象とすることで、相続税を低く抑えられる場合があります。しかし、不動産の贈与の場合、贈与税はかからなくても名義を変更するための「登録免許税」がかかります。

たとえば、自宅の土地の名義を変更する場合、相続による名義変更にかかる登録免許税は土地の評価額(一般的には固定資産税の評価額)の0.4%なのに対し、贈与による登録免許税は2%です。

自宅敷地の価額が3,000万円とすると、相続による名義変更では12万円ですが、生前贈与では60万円です。司法書士への報酬等も考えると、贈与税はかからなくても名義変更に相当の費用が掛かります。相続税対策として行うなら、生前贈与の効果とかかる費用を比較してから手続きをしましょう。

ここからは、生前贈与に効果のある非課税制度について具体的に見ていきます。

贈与税を節税する7つの方法

方法1:暦年贈与

暦年贈与とは毎年1月1日から12月31日までに贈与した財産について110万円を差し引いてその残りの金額に税率を掛けて税額を計算する制度です。特に法定相続人ではなくても、だれでも、だれからの贈与でも110万円までは非課税で贈与を受けられるため、孫や兄弟への贈与にも使えます。

注意点としては、1年ごとでは110万円の贈与であっても、もし10年間毎年続けることで「1,100万円の贈与を受けた」として贈与税を課される可能性があることです。

そうならないための対策は以下の通りです。

(1)必ず毎年以下の内容を記載した贈与契約書を作成する。

・贈与する人(贈与者)と贈与を受ける人(受贈者)の名前

・贈与する財産と贈与金額(または評価額)

・贈与の方法(振り込み、送金など)

・贈与する日付

(2)贈与のための口座を作っておいて振り込み等で贈与の記録を残しておく

(3)贈与を受ける口座の通帳や印鑑、キャッシュカードなどお金の出し入れにかかわる管理は、贈与を受けた人が行う

(4)110万円ずつの贈与であっても、贈与税がゼロであることの確定申告を行っておくとその年の課税関係が完了して安心

また、中学生くらいまでの未成年の場合は親など親権者の名前で契約書を結んでおくと安心でしょう。

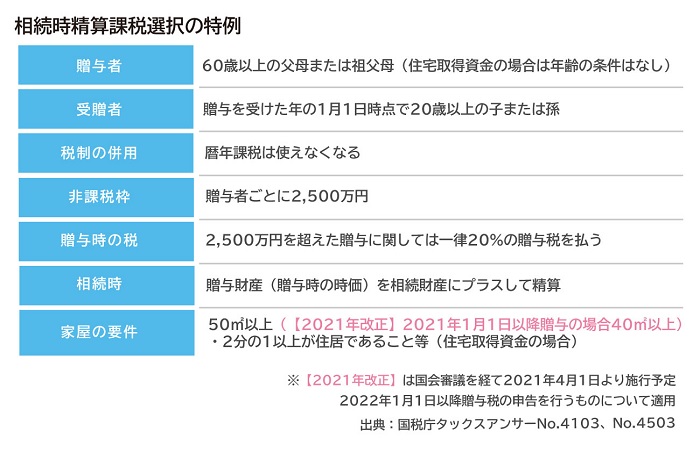

方法2:相続時精算課税制度

相続時精算課税制度とは、原則として60歳以上の父母または祖父母から、20歳以上の子、または孫に対して2,500万円まで非課税で贈与できる制度です。

ただし、贈与した人の相続が発生したときに、贈与時の価額を相続財産に加算して相続税を計算します。なお、住宅資金の贈与に関しては60歳以上の年齢の条件はありません。

暦年贈与が贈与を受ける人ごとに年間110万円まで非課税なのに対し、相続時精算課税制度では、贈与者ごとに2,500万円まで非課税で贈与を受けられます。そのため、祖父から2,500万円、祖母から2,500万円の贈与を受けても、贈与を受けた時点では贈与税がかかりません。

2,500万円を超えて贈与を受けた分については、贈与時に一律20%の税金がかかります。また、暦年贈与とは異なり、毎年いくらまでといった決まりはなく、贈与者が亡くなる3年前までの間なら何回でも贈与を受けることができます。

もし相続時に、相続時精算課税制度を使って贈与した財産を加算しても、相続財産が基礎控除の範囲内に収まれば、贈与税も相続税もかかりません。しかし、贈与分を相続財産に加えて基礎控除を超えた分については相続税の対象となります。

相続税がかかりそうであれば、贈与時点で納税資金を残しておかなくてはなりません。それでも、相続発生前に親のお金を子どもたちの自宅の購入や教育費など、まとまった金額を贈与したいときに有効な方法の一つです。

相続時精算課税制度の注意点は、暦年課税との併用ができないことです。暦年課税は10年、20年と時間をかければ、1,000万円単位の贈与を行うことも可能な制度です。相続時精算課税制度と暦年贈与のどちらが相続税の節税効果があるかは、相続財産や法定相続人の人数などにより異なります。

図表2

方法3:住宅取得資金の贈与

2015年1月1日から2021年12月31日までに、父母や祖父母など直系尊属から贈与を受けて住宅を新築したり、購入、増改築をした場合、一定の条件を満たすと贈与税が非課税になります。

非課税の贈与額は売買契約や請負契約等を結んだ日や、住宅の性能によって異なります。非課税額は、2021年3月31日までに契約を結んだ場合は一般の住宅で1,000万円、省エネ住宅等で1,500万円が上限です。ただし、新型コロナウィルスの影響による景気対策のため、2021年4月1日から12月31日まで、この非課税額が延長される予定です。

また、現在は登記簿上の面積が50平方メートル以上の建物に適用される制度ですが、2021年1月1日からは年間の合計所得が1,000万円以下の人であれば、40平方メートル以上の建物で適用されます。単身者用のマンションなどでも使える可能性が高くなりそうです。

増改築でも利用可能ですが、工事の内容によって使える場合、使えない場合がありますので、請負契約を結ぶ前にリフォーム会社などに非課税制度を使いたい旨を伝えて、確認しておきましょう。

図表3

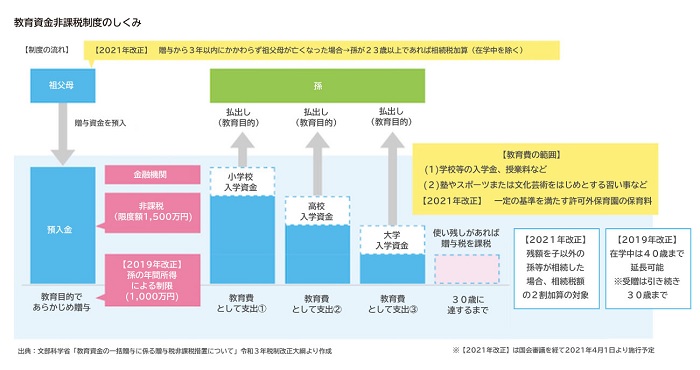

方法4:教育資金の贈与

30歳未満の子や孫に教育資金を贈与した場合、合計で1,500万円まで非課税で贈与できる、いわゆる「教育費の一括贈与の非課税の特例」が2023年3月31日まで2年間延長される見込みです。1,500万円は一括でも分割で贈与してもかまいません。

学費や保育料など学校等に直接支払うお金についてはもちろん、一定の塾やおけいこ代なども500万円を上限に非課税の対象となります。ただし、23歳以降は雇用保険による教育訓練給付金の支給対象の受講費用に限られます。

非課税の申告は金融機関を通して税務署に申告するため、家族間で贈与するのではなく、必ず金融機関を通して贈与しなくてはなりません。口座からの教育資金の払い出しについては、後から領収書を提出するなど、金融機関のルールに従います。

また、30歳までに使い切れなかった口座の残額に対しては贈与税がかかります。贈与をしていた人が死亡したときには、死亡前3年以内の非課税の贈与について、相続財産に加算されます。

2021年4月1日からは、贈与から死亡までの年数にかかわらず相続税に加算される予定です。また、孫が贈与を受けていた場合は相続税の2割加算の対象となるなど、非課税の要件がきびしくなる傾向にあります。

いずれにしても、この制度を利用するときは、孫かわいさに大盤振る舞いをして自分自身の老後資金がなくなることがないように、また、口座にお金が残り、結局贈与税や相続税がかかってしまった、ということがないように、計画的な贈与が必要です。

図表4

方法5:結婚・子育て資金の贈与

子育て世代への贈与の非課税制度として、もうひとつ「結婚・子育て資金の一括贈与の非課税」の制度も2023年3月31日まで延長予定です。こちらも金融機関に20歳以上50歳未満の子や孫名義の専用口座を開いて、最高1,000万円まで贈与税が非課税になります。

非課税の対象となるのは、結婚資金については披露宴や新居の費用など300万円が上限となり、子育てについては、不妊治療や分娩など出産に係る費用や子どもの医療費保育料、ベビーシッター代などで、結婚資金と子育て資金をあわせて上限1,000万円です。なお、贈与した人が死亡した場合、口座に残っているお金は相続税の対象に、贈与を受けた人が50歳になった時に口座に残っているお金は贈与税の対象となります。

方法6:配偶者への家の贈与

結婚して20年以上の夫婦間で、自宅の名義を夫から妻または妻から夫に変更した場合、または配偶者に自宅を購入するためのお金を贈与した場合、暦年贈与の110万円のほかに最高2,000万円まで非課税で贈与できます。

この制度の注意点としては、名義を変更する場合、税金はかからなくても所有権の移転登記を行うための登録免許税がかかることです。前述したように、相続登記は土地の場合価額の0.4%ですが、贈与の場合2%です。

ここで知っておきたいのが、相続税の配偶者控除です。相続税の計算をするとき、配偶者は1億6,000万円または相続財産の2分の1の多いほうの額を非課税で相続できます。相続争いで配偶者が自宅に住み続けられない心配がある、といった事情では名義を変更する効果があるかもしれませんが、相続税対策として行うには、相続の非課税制度や、子や孫の世代の相続税まで考えたうえで行いましょう。

方法7:非課税となる生命保険を活用

贈与税を節税する7つ目の方法は生命保険の活用です。死亡保険金の受取人が法定相続人である場合、500万円×法定相続人の人数分の保険金額が、相続税の基礎控除とは別に非課税となります。例えば法定相続人が配偶者と子ども2人の3人なら保険金1,500万円まで非課税です。

注意点としては、保険に加入する時に、契約者(保険料の負担者)、被保険者、保険金受取人の関係を間違わずに加入することです。たとえば父の相続対策として保険に加入するのであれば、保険契約者と被保険者は父、受取人は配偶者や子どもなど法定相続人としなくてはなりません。

よくあるのが、被保険者の年齢が若いと保険料が安くなるため、子を被保険者として自分が契約者と受取人になっている場合です。万が一子どもが先に亡くなってしまうと保険金に所得税が課税されます。

また、保険料の負担者と被保険者と受取人がすべて異なり、たとえば母が亡くなった時に父が保険料を払っていたのに受取人が子どもだったとなると、保険金を受け取った子どもへの贈与とみなされ、子どもに贈与税が課されます。

保険加入時には何を目的に加入するのかをよく考えて、契約者、被保険者、受取人の関係を間違えないようにしましょう。

図表5

相続対策は専門家に相談するのもおすすめ

以上、生前贈与が相続対策に有効な理由や、注意点と具体的な贈与税の非課税制度についてお伝えしました。とはいえ、生前贈与や相続税といった複雑な内容を、この記事を読んだからと言ってすぐに自分に生かせるわけではありません。

各制度については2021年の税制改正大綱の内容も盛り込んでいますが、税制は毎年少しずつ、時々は大きく改正されています。こうした内容を一般の人が追いかけていくのは大変な労力です。

この記事は基礎的な知識としてお読みいただき、自分の場合はどの制度を使えるのか、またはどの制度を使うのが有効なのかを、まずはファイナンシャル・プランナーに相談してみてはいかがでしょう。そのうえで必要であれば、税理士に実際の税額を試算してもらいましょう。贈与の制度を使った場合と使わなかった場合の税額の比較をすることで、今後の相続対策が明確になります。

専門家に相談することで、大きく相続税を軽減できる可能性があるだけでなく、自分の子どもや孫のために財産を有効に使い、残すことができるでしょう。

※本ページに記載されている情報は2021年1月3日時点のものです

2021年度税制改正による変更点は、国会審議を経て2021年4月に正式に施行される予定です。最新の情報については、必ず国税庁や専門家等にご確認ください。

【参考文献】

■国税庁「死亡保険金を受け取ったとき」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1750.htm

■国税庁 「相続時精算課税の選択」

https://www.nta.go.jp/m/taxanswer/4103.htm

■国税庁「相続税の税率」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

■国税庁「贈与税の計算と税率(暦年課税)」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm

■国税庁「夫婦の間で居住用の不動産を贈与したときの配偶者控除」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4452.htm

■国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4508.htm

■国税庁「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

https://www.nta.go.jp/publication/pamph/sozoku-zoyo/201304/01.htm

■国税庁「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4511.htm

■国税庁「登録免許税の税額表」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7191.htm

有田 美津子 (ありた みつこ)

ファイナンシャル・プランナーCFP(R) 相続診断士 大学卒業後、地方銀行にて融資業務担当。結婚、出産後、住宅販売会社、損保会社、都市銀行の住宅ローン窓口を経て独立。現在は、高齢になっても安心して暮らし続けられる住まい計画、資金計画の相談に力を入れている。企業に属さない独立系FPとして、お客様に寄り添うコンサルティングが好評。