家計簿を活用!保険ジャーナリストが教える節約と貯金のワザ

近頃お金がぜんぜん貯まらないけれど、家計簿をつけた方がいいの?

転職や出産で収入が減りそうだけれど、何を節約すればいいの?

家計簿を活用するとそんな不安を解消できるかもしれません。賢い節約術と貯金術を身に付けるための、家計簿の上手な活用法を教えます。

目次

どうして家計簿をつけた方がいいのか?

まずはどうして家計簿をつけた方がいいの?という根本的なことから考えてみましょう。お金がなかなか貯まらない、どうやって節約すればいいのかわからない、家計について考えてみてもなかなか解決しない、そんな時に、自分が普段どのようにお金を使っているのかを分析することで、どこを節約できるのかという答えが見えるようになります。

例えば「先月は外食にこんなにお金がかかっている、だから今月からは外食を月〇回までにしてみよう」そんな答えも見えてくるわけです。または「大型テレビが買いたいけれど、どこを節約すればお金を捻出できるのか?」ということも、家計簿をつけていれば方法を検討できます。

そして長く家計簿をつけていると「今年は昨年に比べて電気代が高くなっている、もっと安くできる方法はないのか?」というように様々な工夫にも考えが及ぶようになります。そして、これまでなんとなく先延ばしにしていた、電気自由化の選択についても「調べてみよう」というように、実際に行動に移すことにもつながります。

このように家計簿をつけることで、お金の動きが明解になるだけでなく、様々な改善策やヒントやきっかけを得られることが家計簿をつけることの最大のメリットです。

家計簿はどうやってつければいいの?

家計簿をつける方法は多種類あります。どの方法でも全く構いませんので、ご自身がやりやすく気に入った方法を選ぶといいでしょう。

例えば書店に行くと様々なタイプの家計簿が販売されていますので、見比べて選ぶという方法もあります。書き方として、お肉やお野菜など一つ一つの商品について細かく書いていく方法のほか、レシート一枚分をまとめて食費〇〇円として記載してしまう、という方法のものもあり、こういう方法の家計簿は、レシートを張り付けていくようにできているものが多いです。

他にもスマホなどのアプリで家計簿アプリが複数出ています。無料のものから、有料にすることで機能が増える、といったタイプもあります。アプリの場合、ネットバンクや、ネットで登録しているクレジットカードの情報が、一度設定をするだけでその後自動的に反映されるというものもあり、無料タイプでも、かなりの仕組みを活用できます。またレシートをカメラで撮るだけで自動集計されるという優れモノのアプリもあります。そして費用の種類ごとの集計も自動的にしてくれるので非常に便利です。

この他、パソコンに家計簿ソフトをインストールして利用する方法や、エクセルで独自に作成した家計簿をつけるという方法もあります。

どの方法でもかまいませんので、まずは始めてみることからスタートしましょう。

家計簿でキャッシュフローを把握して節約生活を目指せ

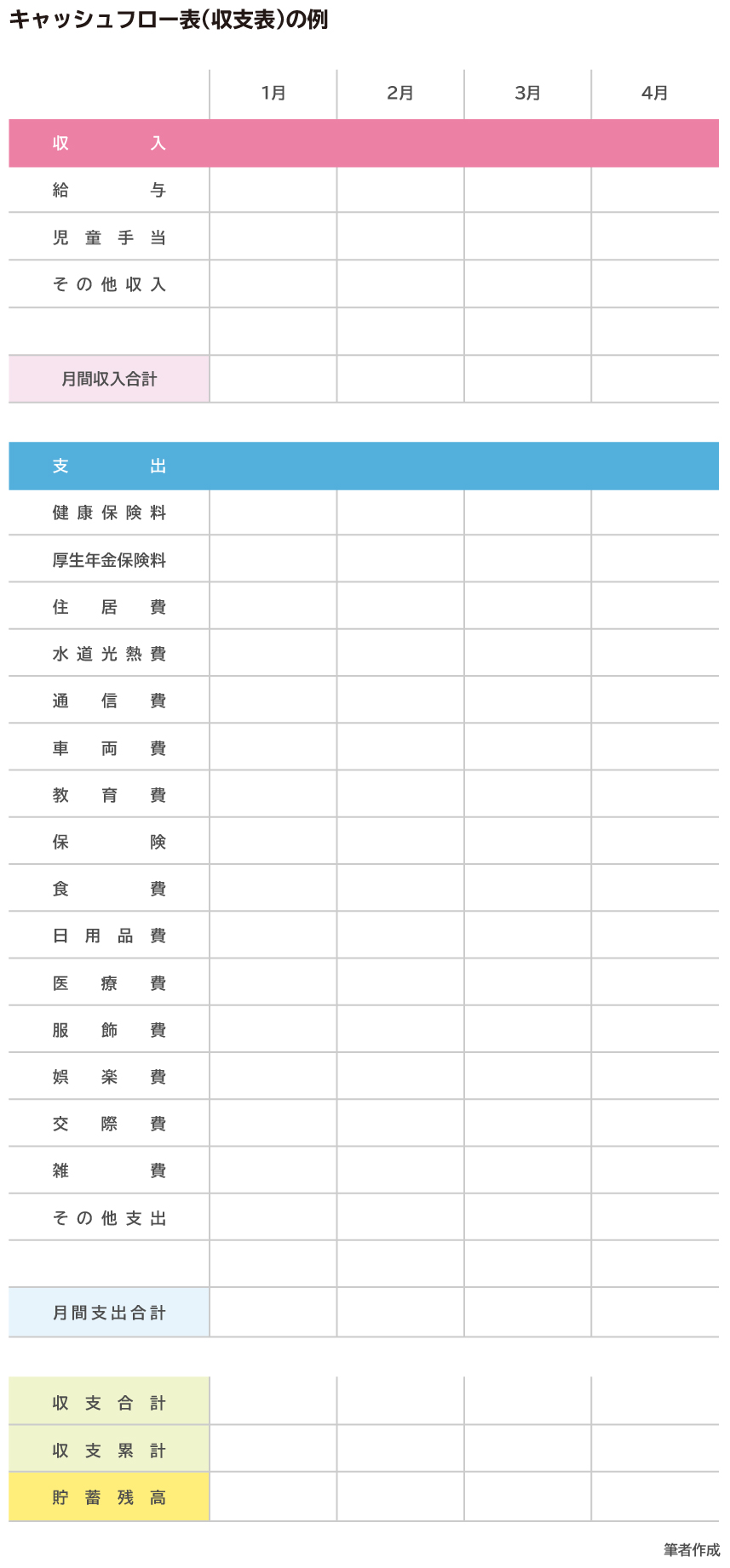

家計簿をつけると、お金の流れが把握できるようになります。お金の流れとは、お金がいくら入ってきて、いくら出ていったかということで、これを「キャッシュフロー」といいます。下記はキャッシュフロー表の一例ですが、形式はどのようなものでもいいのです。アプリで家計簿をつける場合は、自動的にキャッシュフロー表も作ってくれます。

キャッシュフロー表を見ると、どこにお金がかかっているのかという自分の家計の傾向を知ることができ、すると、ここは節約できるのではないか?といったことも発見しやすくなり、「もっと貯蓄を増やせる」ということにも繋がります。

家計の節約術

次に、キャッシュフロー表の項目別に、どのような節約方法があるか一例を紹介していきます。

社会保険料(健康保険料・厚生年金保険料)

サラリーマンや公務員の場合、健康保険料・厚生年金保険料は給与から自動的に天引きされていますが、「確定拠出年金」を活用して老後の資産形成をすることで、その分が所得から控除され所得が下がることで、その分社会保険料が下がるというものです。もしも老後の貯金をされているなら一部を「確定拠出年金」にするといいかもしれません。

住宅ローン

住宅ローンの借り換えをすることで負担を減らせる場合があります。

水道光熱費

電気を乗り換える、節水や節電を心がけます。

通信費

格安スマホなどに変えます。

保険

見直しをすることで、保険料負担を減らせるかもしれません。

生活費(食費・日用品費・服飾費・娯楽費・交際費など)

節約できるものがないか、本当必要なものであったかなど支出を見直してみましょう。

キャッシュフローを把握できれば資産形成も進む

キャッシュフロー(収支)を「見える化」していくことで、将来に向けての計画も立てやすくなります。例えば、「〇年後に海外旅行に行きたいけれど、いくらずつ積み立てればいいのか」、「将来の子どもの教育費は月々いくら貯めるべきか」、また「老後に向けた資産形成をどのように進めるべきか」、ということも考えやすくなるわけです。

それでもひとりで考えたり実行に移したりする時には、本当にその方法がベストなのか?という心配もあります。そんな時に、家計の専門家であるファイナンシャルプランナー(FP)に相談すると便利です。

特に、子どもの教育費や老後の資産形成など、長期的な計画が必要となるものについては、ファイナンシャルプランナー(FP)に家計簿を見せながら相談すると、より現実的なアドバイスをしてくれます。FPはこうした長期的な資産形成に関することが得意分野ですので、どのような金融商品があるのか、また税制上おとくな商品や、同じ貯蓄でもより有効な方法など、具体的なアドバイスもしてくれます。

ところで、実は世の中には同じような収入なのに、全く貯金がない人と、いつのまにかしっかりお金が貯まっている人の両方がいます。その違いは、お金の出入りを把握しないまま、なんとなくお金を使い、急にお金が必要になった時にもその場しのぎでなんとかしてしまう、というような方法で生きてきた人と、家計のキャッシュフローを把握し将来に向け計画を立てながら生きてきた人の違いなのです。

まずは家計簿をしっかりとつけて、将来を見据えた生活を心がけ、将来に向けて目標を持ち生きていくことを目指しましょう。そして、自信がない時にはいつでも相談できる、人生のパートナーとなるFPとの出会いができると理想的です。

※本ページに記載されている情報は2018年10月26日時点のものです

森田 直子

保険ジャーナリスト。保険・金融分野専門の執筆家で、庶民感覚のわかりやすい文体に定評がある。保険WEBサイト、保険会社ご契約のしおり、業界紙連載、書籍など執筆実績多数。大学講師や業界内外での講演など幅広く活動。保険業界メールマガジンinswatch発行人。