ミドルシニアから始める資産運用。40代・50代ですべきこと

来たる老後に向けて、40代・50代のミドルシニア世代の関心事のひとつは資産運用。とは言え、運用経験がないために躊躇してしまう人が多いのも事実です。ここでは、ミドルシニアから始める資産運用について考えていきたいと思います。

目次

40代・50代ですべきこと 生前に金融資産が枯渇しないかをチェック

●老後に必要とされる資金を把握しているか

40代、50代は「シニア」に分類される世代。

最近は「ミドルシニア」というような呼び方もありますが、実際のところ、「シニア」と言われても、現役世代としてバリバリと働く40、50代にとっては現実味がないかもしれません。

一方で、遠くない将来にやってくる老後生活を具体的にイメージし始めるのもこの世代。特に、老後生活に欠かせないお金について真剣に向き合う時期でもあります。

2019年6月、金融庁は、金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」を発表しました。この発表を受けて、「老後生活の不足金は2,000万円」というニュースが大々的に報道されました。

政府は、報告書が公に承認されたものではないとして受け取りを拒否するなど、高まった老後の不安感や政府への不信感を払拭するのに躍起になっています。

この報告書並びに政府の対応は、選挙の争点にこの問題を持ち込みたい野党にとって絶好の材料として利用され、金融庁の企画市場局長が「配慮を欠いた対応だった」などと謝罪をする事態にまで発展しました。その結果、本来真剣に議論すべき「2,000万円不足するなら、どのような対策をとればよいのか?」という大切な部分に焦点が当たらない残念な状態となっています。

実際のところ、「夫 65 歳以上、妻 60 歳以上の夫婦のみの無職世帯の毎月の不足額は平均約5万円」という前提から単純に計算した場合、20~30年の老後生活があると仮定すれば、1,300~2,000万円が不足するという結果はひとつの事実です。

しかし、ここで使われている数字が平均値であることを忘れてはいけません。全ての人がこの試算の結果に当てはまるわけではないということは押さえておくべきポイントです。

個人によって事情は異なるのは当然で、たとえば住宅が持ち家なのか賃貸なのか、あるいは持ち家でもローンを完済しているかなど、個々の事情によって月々の不足金額は変わってきます。つまり、平均値を見て判断するのではなく、各々個別のケースで考える必要があり、まずは自分の資産状況から老後に必要とされる資金を知ることが先決です。

40代、50代のミドルシニアも、まずは、現在の資産状況や生活費をベースに、どんな老後生活を送りたいのか、そしてその老後生活にはいくら必要なのかを把握しておく必要があります。

そして、次にすべきことは年金受給予定額の確認です。

確認の際、第1号~第3号被保険者のいずれに該当するか、年収、加入期間などの条件によって、受給金額が異なりますので注意が必要です。

その結果、受給する年金に対する不足額を補うに足る貯蓄があるのか、あるいは老後生活に入るまでに貯蓄が可能なのかを試算しましょう。

退職金がある場合は、その金額も老後生活に大きな影響を及ぼしますので、金額を把握しておくことを忘れないでください。

いずれにしても、安心して老後生活を送るためには、生前に金融資産が枯渇しないかどうかのシミュレーションをしておく必要があります。

老後資金を考える上で忘れてはならないのが「インフレ」の影響

●インフレがおきたらどうなる?

老後資金を考えるにあたり、忘れてはならないのがインフレです。

インフレ(インフレーション)は、物の値段が上がる一方で、現金の価値が下がる現象です。たとえば、物価が上昇すれば今まで1万円で買えたものが1万1000円となり、相対的な現金の価値が下がります。つまり、インフレがおきれば、貯蓄として保有している現金の価値が下がってしまうので、もし現在2,000万円を現金で保有していたとしても、その実質的価値は2,000万円より目減りするという現象が起きます。

日銀は、2013年より物価目標2%を掲げていますが未だ目標に到達していません。

緩やかなインフレによって経済を活性化させるという目的はもちろんですが、他の先進国と同程度の物価目標を掲げることは円高を避けるためにも必要であり、日銀は、掲げた物価目標を達成するために異次元金融緩和を続けています。

では、もし実際に日銀の目標である2%のインフレが実現した場合、老後生活にどのような影響があるのでしょうか。

40代、50代が老後を迎える20年後、仮に年2%のインフレが実現したとすると、単純計算で、現在1万円の物やサービスを購入するには1万4,859円が必要となります。

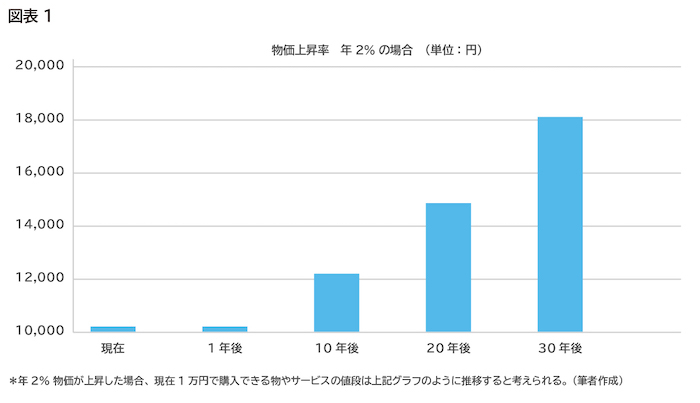

図表1は、年2%のインフレが30年間続いたと仮定した場合、現在1万円で購入できる物やサービスの値段の推移です。30年後には1万8,000円以上と80%以上も値段が上がることになります。今後毎年2%のインフレが実現するかどうかはわかりませんが、インフレがおきるということは、現金の価値が相対的に下るということを理解しておくことが重要です。

●インフレ率と同等の年利回りでの運用が必要

現時点でいくら潤沢な貯金があったとしても、それをインフレ率と同等の年利回りで運用しなければ、現金の実質的価値は下がり、老後の生活に暗雲が立ち籠めます。

その対策として登場するのが資産運用です。インフレ対策に有効な資産運用には、株式・債券などの有価証券投資、外貨への投資、そして不動産投資などがありますが、なぜ、これらの投資対象がインフレ対策になるのでしょうか?

たとえば、「株式」を例にとって説明すると、物の値段が上がれば企業の収益が増加し、従業員の所得も増えます。そして消費が活発になり、これが企業の業績に反映されるという良い循環が生まれます。

最終的に企業の業績は株価に反映され、結果、物価上昇と共に価値が上昇する株式を保有することでインフレ対策となるのです。

豊かな老後生活を送るための40代・50代から始める資産運用

●投資信託から始める資産運用

そうとわかったら、早速資産運用を始めたいところですが、株式の現物取引や外貨投資、不動産投資は初心者には高いハードルです。

ミドルシニアが初めて資産を運用するなら、まずは投資信託の購入を検討してみてはいかがでしょうか。投資信託は、少額から投資が可能で初心者でも始めやすく、プロに運用を委託できるというメリットがあります。また、様々な金融商品に分散して投資できることも大きな魅力です。

運用初心者であれば、まずは投資信託の購入を通じて、市場や経済を学ぶことから始めるのが良いでしょう。

●投資信託のタイプによってリターンは変わる

そうは言っても、投資信託は数が多くどれを購入すれば良いのか悩んでしまいます。

購入の前に、投資信託のタイプを知っておきましょう。

投資信託には「パッシブ型投資信託」と「アクティブ型投資信託」があります。

「パッシブ型投資信託」はベンチマークとなるインデックス(指数)、たとえば、国内株式であればTOPIX(東証株価指数)や日経平均株価に連動する運用を目指す投資信託です。特徴として、銘柄の調査や選定を機械的に実施するため運用コストが低く、手数料のひとつである信託報酬が安く設定されています。ノーロードと呼ばれる販売手数料が無料の商品も多く、初心者でも投資しやすい商品といえるでしょう。ベンチマークと同等の利回りを目指すという特性から、期待リターンはおおよそベンチマークと同等ということになります。

一方の「アクティブ型投資信託」はベンチマークとなるインデックスを上回る運用を目標としています。こちらは、運用に際し詳細な分析や調査が必要となることから信託報酬が高く、販売手数料も割高な傾向です。

場合によっては、リターンがベンチマークのインデックスを上回っていても、手数料で相殺されパッシブ型投資信託よりも利回りが低くなってしまうこともあります。

逆に、ベンチマークとなるインデックスを上回ることを目標としている特性から、高いリターンを得ることも期待できます。高いリターンが期待できる分、各種手数料が割高なのがアクティブ型投資信託の特徴です。

投資信託には手数料には様々なものがあり、代表的なところでは販売手数料(無料の商品もある)や信託報酬があります。その他の手数料として監査報酬がかかります。また、売却時に発生する信託財産留保額が設定されている商品や、換金手数料(換金事務手数料)が設定されている商品もあるので、目論見書等で各種手数料を確認してから購入するようにしましょう。

●運用の基本は「長期・積立・分散」 つみたてNISAやiDeCoで資産運用

投資信託で運用をするにあたり、長期・積立・分散投資での資産形成に向いていて、税制面で優遇されている「つみたてNISA」「iDeCo」を検討してみましょう。

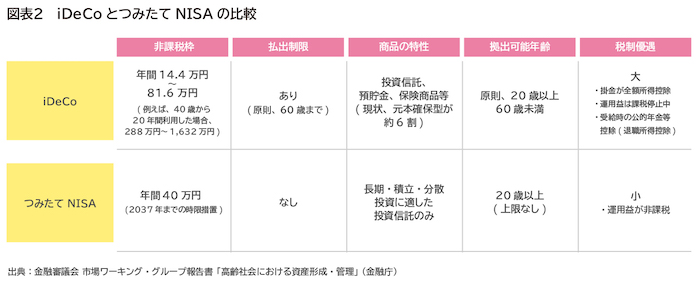

「つみたてNISA」は、2018年1月からスタートし、少額からの長期・積立・分散投資が可能です。運用期間は20年。運用益が非課税になるメリットがあります。つみたてNISAは、金融庁が厳選した投資信託・ETFのみを投資対象としていることも初心者には安心材料です。年間40万円まで投資が可能で、いつでも売却できます。

一方の「iDeCo」の運用商品は、投資信託だけでなく定期預金・保険での運用も可能です。運用期間は60歳(10年間延長可能)までとなり、運用益が非課税となるメリットはつみたてNISAと同様です。加えて、iDeCoの場合は所得税控除の対象になるというメリットもあります。年間投資額の上限は職業や加入している年金の制度によって異なり、14万4,000円~81万6,000円となっています。資金の引き出しは、個人型確定拠出年金という性質から、60歳まで原則不可となります。

投資は「長期・積立・分散」が基本です。

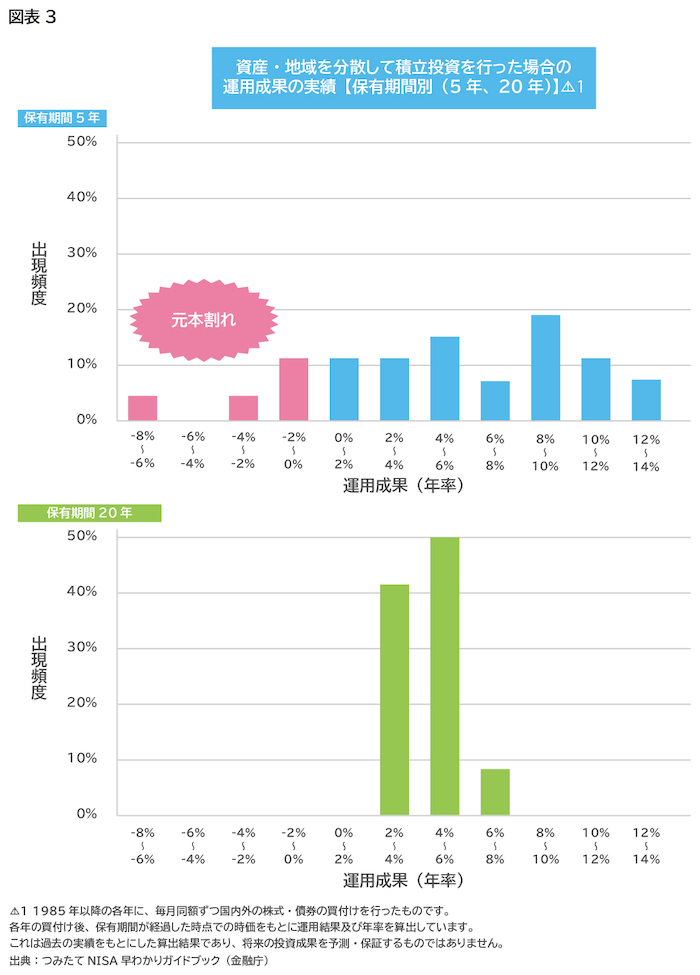

5年程度の短期間では価格の変動の影響を受けやすくても、20年以上の長期においてはリスク・リターンのバラツキが小さくなると考えられます。長い期間において、相場は上下すると考えるのが自然で、時間をかけて収斂していくことが予想されるからです。

また、長期で積み立てることで、ドル・コスト平均法の効果を得ることができます。ドル・コスト平均法とは、定期的に一定のお金を同じ投資対象に投資する方法で、定額購入法とも呼ばれます。投資対象の価格が安い時には購入数量が増え、高い時には購入数量が減るので、結果として平均取得価格を引き下げる効果を得ることが期待できます。

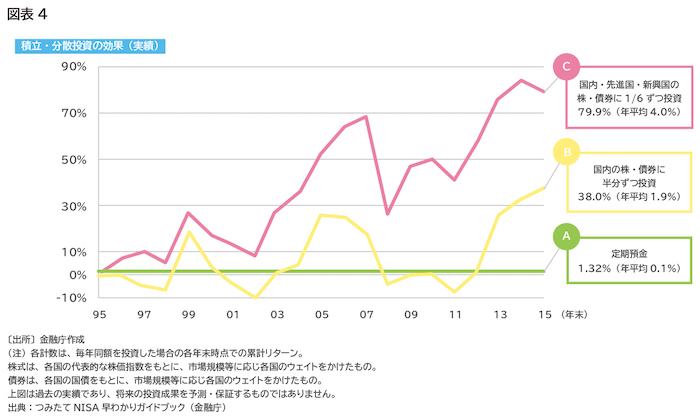

そして、資産運用の基本の最後は「分散投資」です。

ひとつの資産に集中して投資するのではなく、国内外株式、国内外債券など地域や特性の異なるものに分散投資することにより、ひとつの投資対象の価値が下落した場合でも、全ての資産の価値が下がるリスクを軽減することができます。

https://www.fsa.go.jp/policy/nisa2/about/tsumitate/guide/index.html

最後に、忘れてはならない大切なことは、投資にはリスクがあるということです。

たとえば、国内株式インデックス投信を購入し、もしも購入時から20年間、国内株式市場が一度も上昇することなく下落し続ければ、長期・積立投資をしても損失が出ることになります。そういうケースに備えて分散投資を行うのですが、いずれにしても。元本割れなどの損失が発生する可能性は常にあるということを念頭に運用を行いましょう。

●40代・50代は人生の中盤 資産運用は今からでも遅くない

長期運用をするにあたり、40代、50代では遅すぎるということはありません。

40歳で運用を始めれば、年金が支給される65歳まで25年の期間があり、50歳開始でも70歳まで積み立てれば20年の運用期間が確保できます。

人生100年時代と考えれば、40代・50代はまだ人生の中盤です。今からでも全く遅くはありません。月々の生活費から資産運用をすることを検討していきましょう。

資産運用の相談はファイナンシャル・プランナー(FP)へ

まずは、月々の生活費からどれくらいの金額を運用に回すことができるのか家計診断をしましょう。その際、ファイナンシャル・プランニングのプロであるファイナンシャル・プランナー(FP)への相談を検討してみてはいかがでしょうか。ファイナンシャル・プランナー(FP)は家計にかかわる金融、税金、保険、年金制度など幅広い知識を持っているので、各家庭の家計状況にあったアドバイスを得ることができます。老後資金の計画を早めに立てることが将来の安心につながります。是非ご検討ください。

※本ページに記載されている情報は2019年6月16日時点のものです

【参考文献】

・金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」(金融庁)

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

・つみたてNISA早わかりガイドブック(金融庁)

https://www.fsa.go.jp/policy/nisa2/about/tsumitate/guide/index.html

株式会社プラチナ・コンシェルジュ

確かな知識とホスピタリティを備えたファイナンシャル・プランナーやキャリアコンサルタントを全国にネットワークしています。”Life Architect~自分の人生は自分で創る”というコンセプトのもと、セミナー・相談・執筆・ツール提供などを通じて、生涯設計のお手伝いを行っています。