「団体信用生命保険」ってなに?わかりやすく説明します

住宅ローンの借り入れでは、ほとんどの場合、団体信用生命保険に加入しなくてはなりません。団体信用生命保険は、万一のときに住宅ローンの残高を清算してくれるものです。死亡保障が増えることになるので、住宅ローンを組むタイミングでほかの生命保険も含めた見直しをするよい機会になります。

最終更新日:2020年9月28日

目次

団体信用生命保険とは、住宅ローン専用の生命保険

住宅購入に際し、住宅ローンを組んだ場合、「団体信用生命保険」(以下、団信)に加入することを求められます。団信は、住宅ローン専用の生命保険です。住宅ローンの返済中に、ローンの契約者(債務者)へ万一のことがあった場合に、その時点での住宅ローンの残高を、死亡保険金として金融機関に支払うことで、住宅ローンを清算します。借り入れしている人に万一のことがあってその後返済が滞ることは、金融機関にとっても避けたい事態です。そのため、ほとんどの住宅ローンでは団信に加入することが借り入れの要件になっています。

例外として、住宅金融支援機構が、民間の金融機関と提携して取り扱っている「フラット35」は、団信への加入が任意になっています。加入する場合には保険料にあたる「機構団信特約料」を毎年の残高に応じて年払いします。

万が一のことがあった場合、金融機関が借金を清算してくれる

一般的な生命保険と団信の違いは、契約者と受取人が金融機関であること、保険料は生命保険料控除の対象にならないこと、団信が支払われた場合でもみなし相続財産にはならないこと、などです。

がんなどの疾病への保証付き団信もある

また、昨今では死亡・高度障害のときのみならず、がんと診断されたらローン残高が清算されるがん団信や、がん・脳卒中・心筋梗塞の3大疾病になったらローン残高が清算される、もしくは一定期間の返済分を保障する3大疾病保障つき団信、そのほかにも7大疾病・8大疾病の保障つきなど、保障の幅を広げた団信が次々と出てきています。ただし、保障の幅が広いものは、ほとんどの場合、金利が0.2〜0.3%上乗せされる、別途保険料を支払うことになります。

団信に加入するには「審査」がある

住宅ローンを借り入れする側にとっても団信は大変ありがたい制度です。借入額が数千万という多額になることは珍しくなく、万一一家の大黒柱がこの借金を残して死亡してしまったら、残された家族の負担は大きく住宅を売却して返済することになれば、住まいを失うことにもなりかねません。ただし、団信に加入するには一般的な生命保険と同じように健康状態の審査があります。健康状態に問題があれば、基本的には住宅ローンの借り入れはできなくなります。このような場合には、「ワイド団信」と呼ばれる団信を取り扱っている金融機関をあたってみましょう。ワイド団信は引受緩和型といって健康状態の基準を緩和し、入りやすくなっているものです。尚、ワイド団信の場合には、金利が0.2〜0.3%高くなるのが一般的です。

住宅ローンを組んだタイミングで生命保険を見直そう

多くの場合には、住宅ローンを組むと団信に加入するわけですから、その分生命保険の保障額が増えることになります。保障が多くなりすぎていないか、重複する保障はないかなど、生命保険を見直してみましょう。

賃貸住宅に住むことを前提として生命保険に入っていた場合

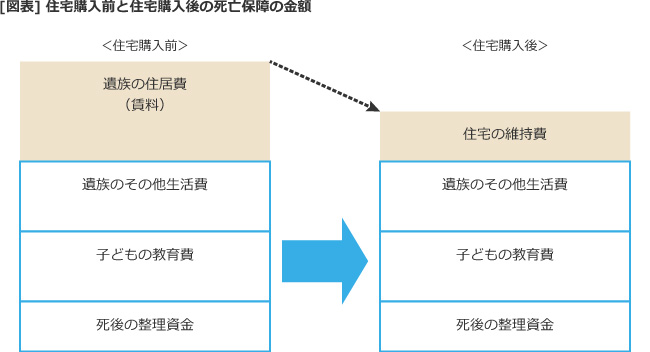

生命保険の保障額は、残された家族の生活費、子どもの教育費、死後の整理資金などから考えます。このうち生活費のなかに入っている住居費を賃貸住宅に住む前提で考えていた場合には死亡保障の金額を減らすことができます。

住宅購入後は、住宅ローン分は団信でカバーされるため、ほかの生命保険では不要になります。ただし、購入したことで、修繕費用や固定資産税などの維持費が新たに必要になるので、その分は必要な金額と考えましょう。

このように住宅費を多めに考えていた場合は、死亡保障の金額を減らせますが、住宅費まで見込んでいなかった、という場合には、維持費分を増やす必要があります。

夫婦で住宅ローンを借り入れた場合

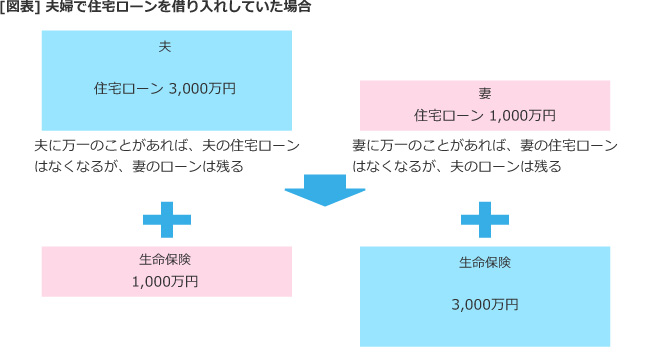

夫が一人で住宅ローンを借り入れし、夫に万一のことがあった場合には、住宅ローン残高は清算されてゼロになります。この場合には上記のような保障の見直しをすればよいのですが、最近では、夫婦共働きで住宅ローンも夫婦それぞれが借り入れするケースが少なくありません。この場合に気をつけたいのが、どちらか一方に万一のことがあるとその人の分は団信で清算されますが、残された配偶者の住宅ローンは引き続き返済していくことになります。このような事態を想定し、収入が一人分になり住宅ローンの返済をしながらも生活ができるかを検証する必要があります。

例えば夫の住宅ローンが3,000万円、妻の住宅ローンが1,000万円だとすると、妻に万一のことがあると、妻の住宅ローンはなくなりますが、夫には3,000万円の住宅ローンが残ります。このとき、妻が夫の住宅ローンに見合った金額で生命保険に入っていれば妻に万一のことがあった場合でも夫の住宅ローンも返済することが可能です。

もし一人の収入では生活が苦しくなりそうであれば、このように保障額を増やしておくと安心でしょう。なおフラット35では、二人で借り入れをし、「デュエット」という団信に入れば、どちらかに万一のことがあった場合にはローンが全額清算されるようになっています。そのほか一部の金融機関でも、二人で1本の住宅ローンを借り入れしている場合には同様の保障がある団信を取り扱っています。

住宅ローンについて知りたい時はFPに相談を

住宅ローンを組むにあたって、生命保険をどのように見直すべきかなど迷った時はファイナンシャル・プランナー(FP)に相談しましょう。とくに住宅ローンに強いFPなら、個々の家計の状況や、収入の状況、そして住宅ローンの内容なども含め総合的に診断した上で、それぞれに合った保障の見直し方法をアドバイスしてくれます。

FPは家計管理の専門家です。それぞれの各家庭の家計簿の内容や収支状況・管理状況などを分析して、自分だけでは気づかなかった課題や、見直しのヒントを見つけ出してくれます。また具体的な提案などもしてくれますので、とても参考になります。

ただし、FPはそれぞれに得意分野が異なる場合があります。例えば年金に強いFPや、住宅ローンや保険に強いFPなど、個々の能力が異なっている場合もあります。ですから、この場合は、住宅ローンを含む分析やアドバイスの実績を持つFPを探すといいでしょう。

また現在、住宅ローンを支払っている方にも、今後のベストな方法を含めてのアドバイスをしてくれます。例えば住宅ローンの借り換えを迷っている人や、有効な情報を知りたいと思う人にとっても、役立つ情報のほか、各分野の更なる専門家を紹介してくれるというケースもあります。まずは、FPに気軽に相談してみることをお勧めします。