住宅ローンの一括返済をするタイミングやメリットとデメリットをFPが解説

住宅ローンの一括返済は、利息を軽減する効果が大きいのが魅力ですが、どのタイミングで一括返済を行うべきかよくわからず悩んでいる方も多いのではないでしょうか。一括返済を行う際には手数料も考慮し、メリット・デメリットを把握した上で行いましょう。

目次

住宅ローンの一括返済とは?

一括返済には、まとまった自己資金ができたので完済というケースもあれば、住宅の売却によるもの、住宅ローンの借り換えといったケースもあります。今回は、自己資金による一括返済について述べていくことにします。

●住宅ローン残高の全てを一括で返済すること

住宅の購入は人生最大の買い物ともいわれますので、住宅ローンを利用するという方がほとんどでしょう。住宅ローンは長期にわたって続くため、毎月の返済額はムリのない金額にする必要があります。そのため、『なるべく長い期間で借りておいて、繰り上げ返済をしよう』というスタンスで借りる方が多いのではないでしょうか。

住宅ローンとは別に計画的に資金を貯めていき、ある程度まとまったお金になったら通常の住宅ローンとは別枠で返済に回すのが繰り上げ返済です。

繰り上げ返済には、住宅ローン残高の一部を返済する「一部繰り上げ返済」と、残高の全てを返済する「一括返済(全部繰り上げ返済)」があります。全ての住宅ローンの返済が終わることを「完済」といいます。

住宅ローンの一括返済では、ローン残高を全部支払うので、その時点でローンが終了します。そのため、ローン完済に伴う様々な手続きも発生します。

●住宅ローンを一括返済する方法

一括返済では抵当権の抹消手続きが必要になりますし、保証料の払い戻しが発生する場合もあります。そのため、一括返済をする際には1カ月~数週間前には連絡をするよう決めている金融機関もあります。

一括返済を検討する場合は、事前に自分が借り入れをしている金融機関の一括返済での手続き方法をよく確認しておきましょう。

なお、インターネットで一括返済ができる金融機関もありますが、その場合、抵当権抹消書類は数週間後に自宅に郵送するというような対応になるようです。

●一括返済に手数料はかかる?

一部繰り上げ返済の手数料は無料という金融機関も多くありますが、一括返済では手数料が必要になる金融機関もあります。

また、変動金利の場合は手数料不要にしていても、固定金利の場合は手数料が必要というように、利用している住宅ローンの種類によって手数料の有無が異なる金融機関もあります。手数料が必要な場合の料金は、数千円から5万円程度というのが一般的です。

一括返済に伴う手数料が高い場合には、利息軽減効果と比較して一括返済したほうが良いかどうかを判断しましょう。

例えば、あと3年で終わる予定の住宅ローン残高200万円を一括返済した場合、金利1%なら利息軽減効果は約3万円です。

一括返済の手数料が5万円もかかるような場合には、残念ながら一括返済するメリットはあまり無いということです。

但し、金利がもっと高い場合や、手数料が無料または低額なら一括返済の効果も見込めます。自分のケースでは一括返済が有利なのかは、保証料の払い戻しがあるかどうかも含め、総合的に判断しましょう。

住宅ローンの一括返済のメリット

では、住宅ローンを一括返済した場合のメリットを見ていきましょう。

●支払う利息の総額が減る

残りの住宅ローンを一括返済する最大のメリットは、支払う利息の総額が少なく済むことです。

住宅ローンは自動車ローン、教育ローン等と比較しても低金利のローンではありますが、長期にわたって続くローンなので、利息総額はかなりの金額になります。

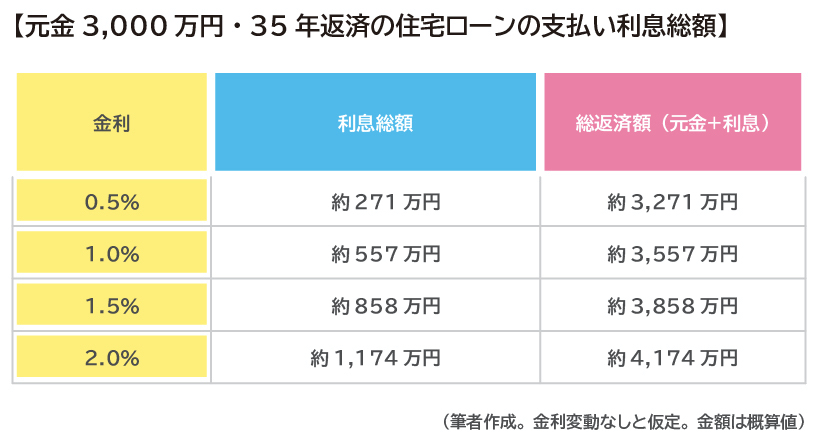

例えば、3,000万円の民間住宅ローンを35年ローンで借り入れた場合の金利別の利息総額は以下のようになります(元利均等返済・ボーナス返済無しの場合)。

上記の表のように、金利が高ければ高いほど支払う利息総額も大きくなりますので、なるべく早くローンの返済を終えたいという気持ちになりますね。

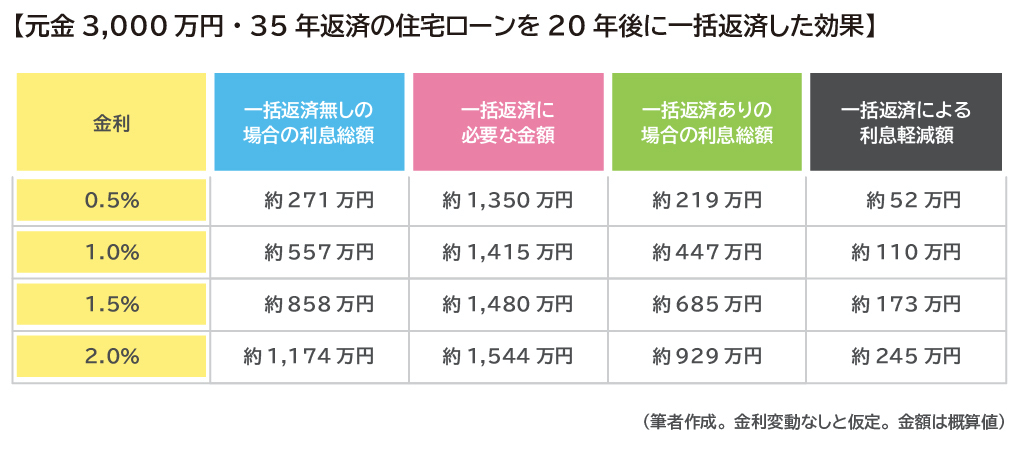

では、上記の例で返済開始から20年後に一括返済をした場合の利息軽減効果をみてみましょう。

例えば、金利1%の住宅ローンを20年後に一括返済した場合の支払い利息総額は約447万円です。35年間で返済した場合の利息総額は約557万円ですので、一括返済により約110万円の利息が浮いたことになります。

但し、20年後に一括返済するには1,415万円もの資金が必要です。金利が高ければ一括返済による利息軽減の効果も大きいのですが、一括返済に必要な資金も大きくなります。

●金利変動のリスクを減らせる

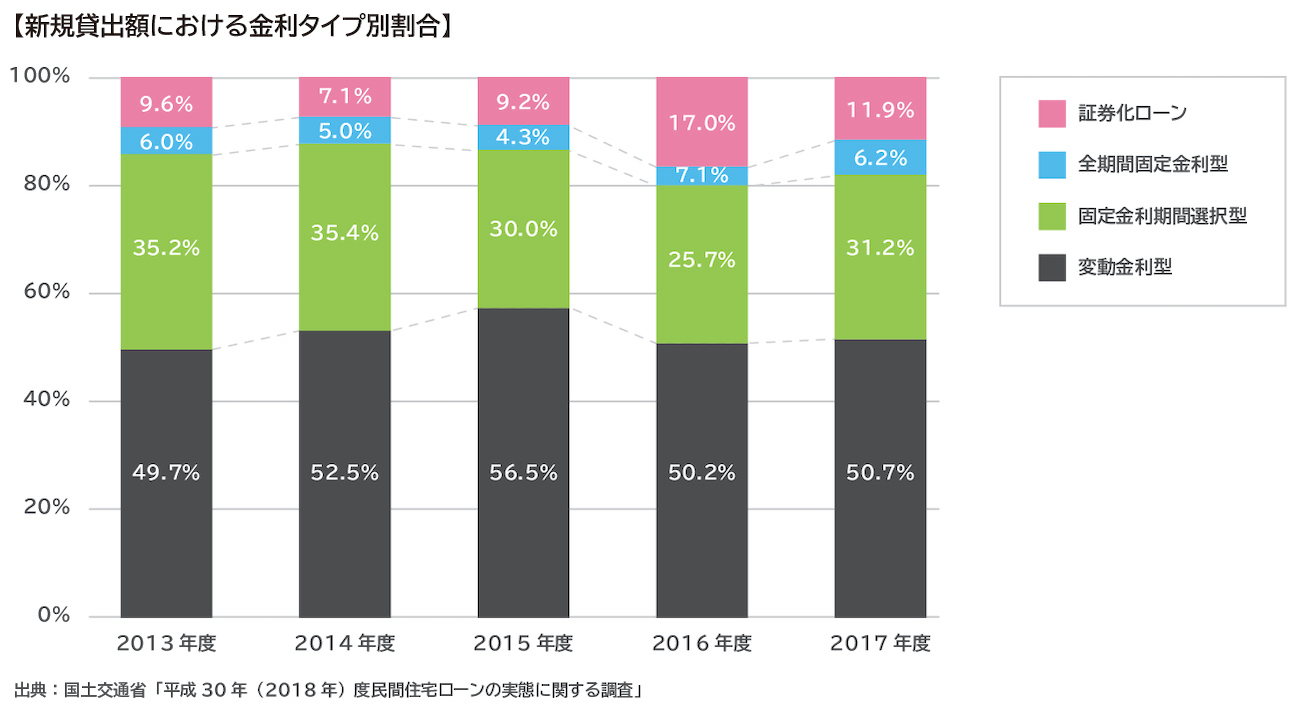

国土交通省が発表した「平成30年(2018年)度民間住宅ローンの実態に関する調査」によりますと、平成29年(2017年)度の住宅ローンの新規貸出額において、変動金利型の住宅ローンを利用している方の割合は50.7%と最も高くなっています。

ちなみに、全期間固定金利型の住宅ローンは6.2%、証券化ローンが11.9%、固定金利期間選択型住宅ローンが31.2%となっています。

全期間固定金利型の住宅ローン【フラット35】は、35年間ずっと同じ金利ですので、返済計画が立てやすいというメリットがある一方、変動金利より基準金利が高くなります。そこで、変動金利を選択している方が多いのでしょう。

しかし、変動金利の住宅ローンは長い借入期間のうちに金利が上昇することも考えられます。金利変動のリスクを減らすために、金利が上昇しそうな場合には変動金利のローンを一括返済するというのも一つの方法です。

●住宅ローンの保証料が戻る場合がある

保証料が戻ってくるのは、保証料を最初に一括で支払った場合です。

保証料は、ローンの借入金額や借入期間によって決まりますので、予定していた返済期間より早く返済が終わることでその分の保証料が戻ってくるのです。保証料を金利に上乗せして支払っている場合には、保証料は戻ってきませんが、一括返済によりその後に支払うはずだった保証料が浮くことになります。

また、それまで払っていた住宅ローンの負担がなくなりますので、生活に余裕が出てくるでしょうし、精神的にもラクになるというメリットもあるでしょう。

住宅ローンの一括返済のデメリット

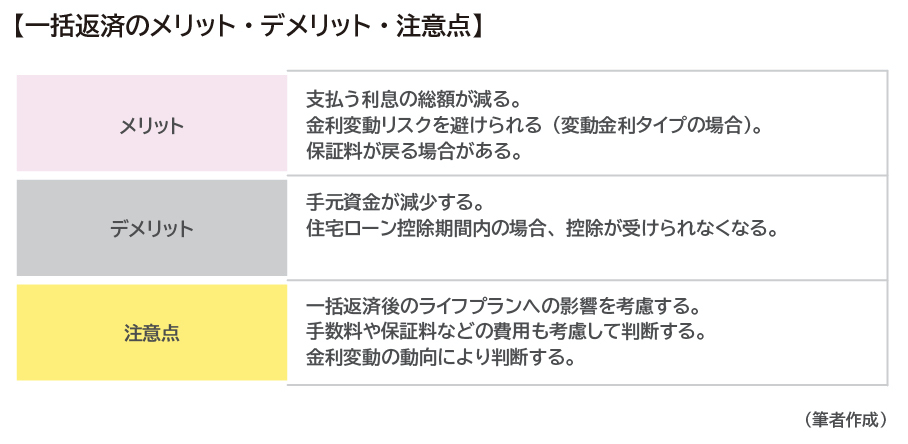

住宅ローンを一括返済すれば、その後支払う予定だった利息が不要になり大きな節約にもなりますが、デメリットもあります。一括返済する際には、下記のようなことに注意しておきましょう。

●手元の資金が大幅に減る

住宅ローンを一括返済すると、当然ですが手元の資金が大幅に減ります。その後の生活に影響がないか、考慮して行う必要があります。

住宅ローンは、自動車ローンや教育ローンなどの他のローンと比較すると、低金利で借り入れることができるローンです。

「早く住宅ローンを完済したい!」と一括返済しても、その後に車を購入する資金が不足して自動車ローンを利用したり、教育資金が不足して教育ローンを利用したりすることになってしまっては、一括返済したメリットが薄れてしまいます。

どのくらいの金利で住宅ローンを借りているのかは、人それぞれです。比較的高い金利で借りている方は、早めに一括返済して利息を浮かせた方が良いでしょう。低い金利で借りている人でも、今後大きなライフイベントもなく、手元資金にも余裕があるのなら早く一括返済しておいた方が良い場合もあるでしょう。

住宅ローンを一括返済する際には、予定しているライフイベントに影響がないよう、また病気や失業などの場合にも困らないような当面の生活費である緊急予備資金が不足しないように十分考慮する必要があります。

●住宅ローン減税が受けられなくなる

住宅ローン減税とは、正式名を「住宅借入金等特別控除」といい、住宅ローン残高に合わせて一定期間、所得税の減税が行われるものです。所得税から引ききれなかった分は、上限があるものの住民税からも控除できます。

住宅ローン減税は頻繁に制度変更が行われていますが、基本的には、購入した住宅に入居した年から10年間、年末の住宅ローン残高の1%を所得税、住民税から差し引くことができるという制度です。

但し、消費税10%で住宅を購入し、2019年10月1日から2020年12月31日までの間に入居した場合には、控除期間が3年間延長されます。延長された3年間は、年末のローン残高の1%か、建物の取得価格の2%を3で除した額のどちらか少ない方を控除できます。

住宅ローンの借り入れを行った時期や住宅の種類により控除を受けられる最大金額が異なります。

住宅ローン控除は税額から直接控除することができますので、減税効果が大きいものです。しかし、控除期間内に住宅ローンを一括返済すると、当然のことながら住宅ローン減税も受けることができなくなります。

借り入れをしているローンの種類や金利にもよりますが、住宅ローン減税を受けられる期間内には一括返済を行わないという選択肢もあります。

住宅ローンの一括返済のタイミングと注意点

これまで述べてきたように、住宅ローンの一括返済にはメリットとデメリットの両方があります。一括返済を行う際は、これらを考慮してタイミング良く行えば、利息軽減効果は大きいでしょう。

●退職時に一括返済するケース

一括返済をするタイミングとして多いのが定年退職時です。長期間で住宅ローンを組んでいる場合、返済が退職後まで続くというケースも多くあります。

例えば、35歳で35年ローンを組むと住宅ローンの返済が終わるのは70歳です。退職して年金生活になったら住宅ローンを払うのも大変になりますので、『まとまった退職金が入ったから住宅ローンを一括返済しよう』と考えている方もいるかもしれません。

しかし、人生100年時代、老後の生活も長期にわたります。介護状態になったり、医療費がかさんだりすることも考えられますので、ある程度の資金は手元に残しておいた方がよいでしょう。

●住宅ローン減税が終わって一括返済するケース

住宅ローン減税は、前述のとおり節税効果が大きいため、減税期間が終わってからタイミングをみはからって一括返済をしようと考えている方もいるでしょう。

例えば、相続や贈与でまとまったお金が入ったとか、全額自己資金で購入できるものの住宅ローン減税のメリット享受のため住宅ローンを利用していたとか、ローン借入額が元々少なかった、というようなケースが考えられます。

金融機関へ支払う手数料を考慮せず単純に考えると、住宅ローン減税の節税メリットを受けられるのは住宅ローンを金利1%未満で借りている場合です。

1%以上の金利で借りている方は、ローンの利息の方が大きいので、その後のライフプランに影響がなく資金面で余裕があるのでしたら、住宅ローン減税にかかわらず、早めに一括返済した方が良いでしょう。

また、住宅ローン減税期間がすでに終わっている方は、その後のライフプランに影響がないようでしたら、早目に一括返済をした方が支払う利息総額が少なくなります。特に変動金利の住宅ローンを利用している場合、一括返済によりその後のライフプランが安定する効果があるでしょう。

【住宅ローンを一括返済する際の注意点】

住宅ローンを一括返済する際の注意点を見てみましょう。

●団信の保障が終了する

住宅ローンの一括返済をする場合には、団信(団体信用生命保険)の保障も終了するので注意しましょう。団信とは、住宅ローン契約者に死亡、高度障害状態になった場合に、住宅ローン残高が保険会社から金融機関に支払われる仕組みです。

住宅金融支援機構のフラット35では健康上の理由などで団信に加入しない場合も利用できますが、一般的には住宅ローンの利用開始とともに、団信へ加入しています。

団信により、残された家族は住宅ローンを負担することなく住み続けることができます。

最近では、がんや3大疾病、7大疾病、介護などの保障が付いた団信に加入している方もいるでしょう。

住宅ローンを完済すると団信の保障も終わることを理解しておきましょう。住宅ローンを完済したら、加入している保険の見直しをした方が良い場合もあります。

●今後のライフプランを考慮して一括返済する

一括返済のデメリットの面でも述べましたが、住宅ローンを一括返済すると手元資金が大幅に減るので、老後資金や緊急予備資金が不足しないよう、今後のライフプランを考慮して行う必要があります。

緊急予備資金は生活費の最低6か月分、できたら1年分ほど確保しましょう。一括返済の資金は、退職金に頼るのではなく計画的に準備しておきたいものです。

資産運用の経験があるなら、まとまったお金を住宅ローンの返済に回すより、資産運用によって殖やすという方法もあります。変動金利など低金利で借り入れているお金をそれ以上の運用利回りで殖やしつつ、金利変動状況や運用状況を見て一括返済のタイミングをはかるという方法です。

しかし、資産運用には「元本割れ」のリスクもあります。一括返済を視野に入れるなら収益性より安定性を重視した運用方法が良いでしょう。また、金利変動状況や運用状況をこまめにチェックしておく必要があります。

老後資金はどのくらい必要なのか、今後のライフプランに必要なお金はどのくらい必要か、というのを自分で計算するのは大変です。そこで、お金の専門家であるファイナンシャルプランナーに相談するのも一つの方法です。

今後のライフプランを考慮したキャッシュフロー表を作成すれば貯蓄残高の推移がわかりますので、一括返済による家計への影響も確認できて安心です。一括返済による住宅ローンの利息軽減効果はどのくらいなのか、生命保険や火災保険は見直しの必要があるのかなど、あわせて相談してみると良いでしょう。

※本ページに記載されている情報は2020年7月5日時点のものです

【参考文献】

国税庁 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm

一般財団法人 住宅金融普及協会

https://www.sumai-info.com/information/loan_feature5.html

国土交通省「平成30年(2018年)度民間住宅ローンの実態に関する調査

https://www.mlit.go.jp/common/001280467.pdf

福島 佳奈美(ふくしま かなみ)

監修:株式会社プラチナ・コンシェルジュ

ファイナンシャルプランナー、DCアドバイザー。 情報システム会社で金融系SE(システムエンジニア)として勤務した後FPとして独立。保険、住宅ローン、教育費、老後資金準備などのマネーコラム執筆やセミナー講師、個人相談でお金の不安をなくすための正しい知識とライフプランニングの重要性を伝えている。