【2021年最新】住宅ローン控除の概要まとめ。減税額から確定申告の必要書類まで

住宅ローンを組んだら所得税や住民税が軽減される住宅ローン控除(住宅ローン減税)。最大4,000万円のローンについて最大400万円、最長10年間にわたって減税されるものです。減税額や確定申告など、住宅ローン控除のしくみと手続きについてFPが解説します。

最終更新日:2021年3月10日

この記事の早わかり要約 読了目安時間:

住宅ローン控除は最大40万円、最長10年間、所得税の軽減を受けられる

特例で控除期間が13年に延長される

住宅ローン控除を受けるには1年目に確定申告が必要

目次

税負担が軽くなる!住宅ローン控除・住宅ローン減税

住宅ローン控除は、住宅ローンを借りている人がその残高に応じて所得税や住民税の税額を軽減できる制度です。一般的には「住宅ローン減税」とも呼ばれます。減税される税額は、ローンの残高に加えて、入居する時期などによっても異なります。

住宅ローン控除の仕組み。期間と減税額は?

自宅を新築、購入するときには、ほとんどの人が住宅ローンを借り入れます。35年ローンなど長期にわたって返済しますが、そのうち一部の期間は、その年に納める所得税と住民税を軽減できます。

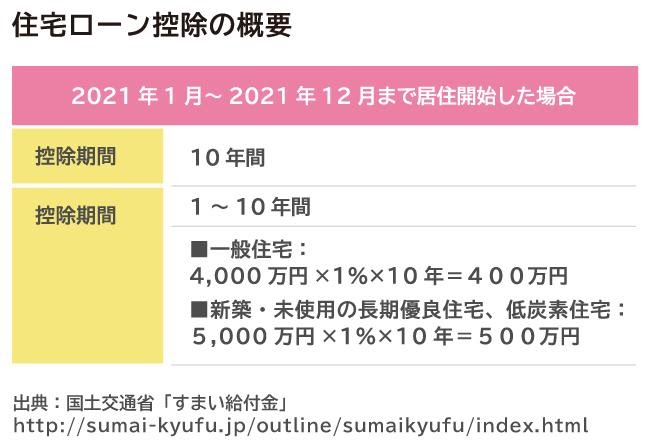

控除期間と減税額

軽減できる期間は、入居する時期によって最長10年(特例で13年)、軽減できる税額は住宅の種類・状態によって1年につき最大で40万円または50万円です。

住宅ローン控除で税の軽減ができるのは、毎年末の住宅ローンの残高のうち最大4,000万円(長期優良住宅などは5,000万円)の1%分です。

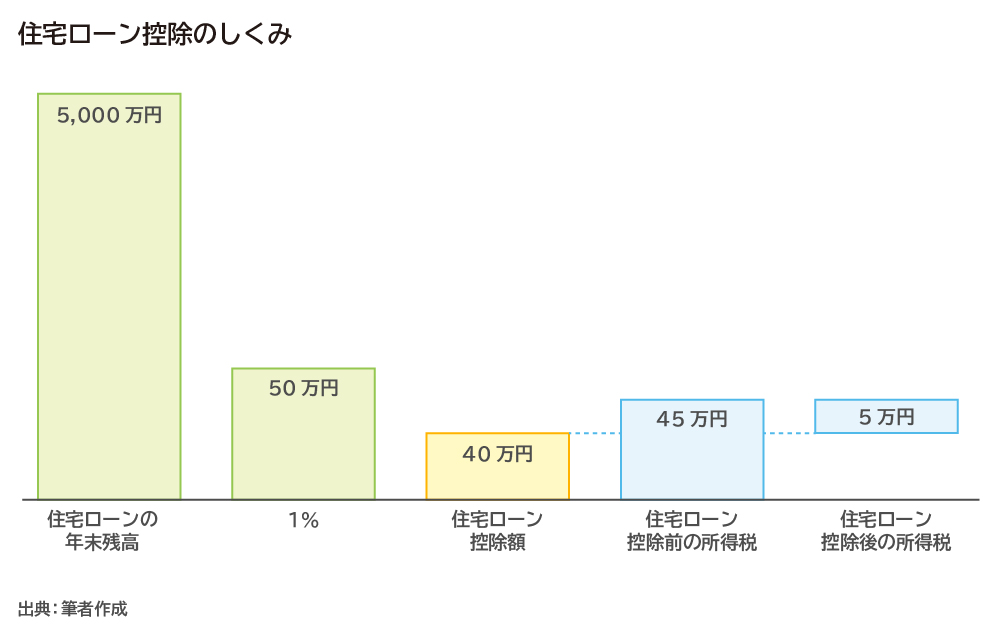

図表1

たとえば、住宅ローンの残高が年末時点で4,000万円あるときには、その1%分である40万円を、その年の所得税の税額から差し引きます。ローン残高が5,000万円であっても、省エネ性能にすぐれた長期優良住宅などを除くと控除の対象になるのは最大4,000万円までですので、同じく40万円分が、住宅ローン控除で差し引ける控除額になります。

もし、その年に納めるべき所得税が45万円なら、ここから住宅ローン控除の40万円を差し引き、所得税はのこり5万円を納めればよいことになります。

住宅ローン控除は1回限りではなく、最長で原則10年にわたって適用できます。ローンの返済期間が10年以上あれば10年間にわたって軽減を受けられます。

図表2

なお、控除できる期間は、マイホームに入居する時期によって変わることがあります。2021年現在は特例により、住宅ローン控除できる期間が13年間に延長されています。詳細は期間の延長など、コロナ影響による特例もで説明します。

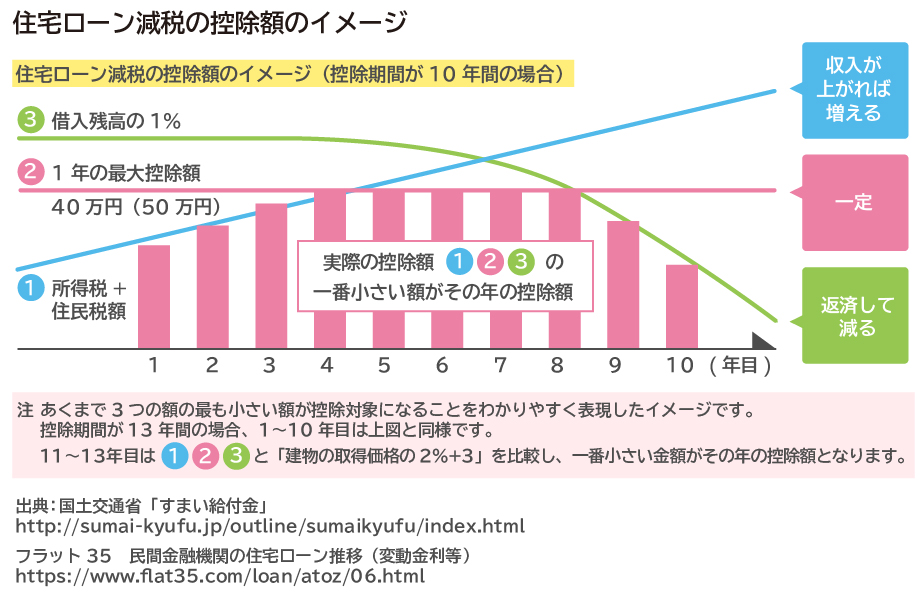

住宅ローン減税の控除額のイメージ

ローンの返済が進めば年末時点での残債の金額は少なくなっていきますが、ローン残高が4,000万円(長期優良住宅などは5,000万円)以上あれば、最大で毎年40万円(長期優良住宅などは50万円)を10年間、控除することができます。つまり、最大で400万円(長期優良住宅などは500万円)、税額が少なくなるしくみです。

図表3

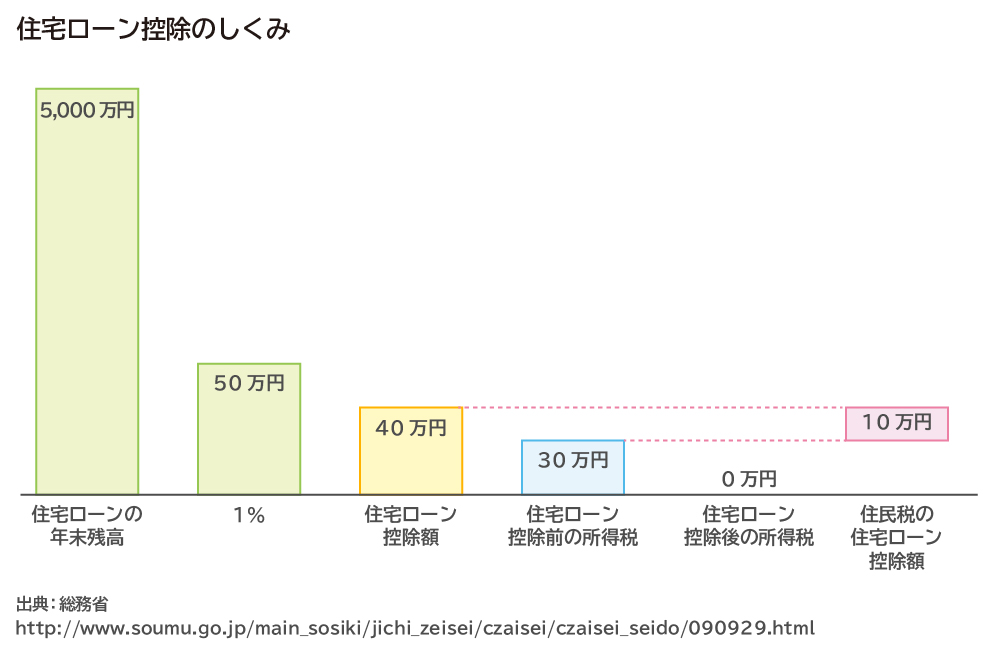

所得税で控除しきれないときには住民税も軽減される!

住宅ローン控除で軽減できるのは、基本的にはその年の所得税の税額分までです。かりに住宅ローン控除の控除額は最大限の40万円でも、そもそもの所得税の税額がそれほど大きくなければ、所得税からはその税額分までしか差し引けません。

しかしそんなときには、住民税からも一部を差し引くことができます。前年度の課税所得×7%、または13.65万円まで(2021年12月31日まで入居の場合)、所得税で引き切れなかった住宅ローン控除額の分が、翌年の住民税で軽減されます。

図表4

もし、住宅ローン控除額が40万円で、所得税が30万円だったときには、残りの住宅ローン控除10万円分を住民税から差し引けるのです。

なお住民税は、前年の所得に対して課税されます。2020年の所得に対して課税される住民税は2021年に納税します。2020年の所得税で住宅ローン控除を適用して控除額が余ったら、2021年に納める住民税から差し引かれます。所得税の年末調整、確定申告で住宅ローン控除を適用していれば、お住まいの市町村への申告手続きをしなくても軽減してもらえます。

10年間の控除期間を過ぎたらどうなるの?

10年間(特例の場合は13年間)が終わると、ローンの残高が残っていても、それ以降に住宅ローン控除は受けられなくなります。それまでは所得税・住民税が軽減されることで実質的な住宅ローン負担が少なくなっても、11年目からは住宅ローンの返済額がそのまま自己負担になります。負担を軽減するには、繰り上げ返済やローンの借り換えを検討してもよいでしょう。

なお、住宅ローン控除の期間中でも繰り上げ返済は可能です。金利などの条件によっては、住宅ローン控除の期間終了を待たずに繰り上げ返済したほうが、税の軽減が少なくなってもそれ以上に利息の軽減効果を得られることがあります。また、借り換えは諸条件に当てはまらないと住宅ローン控除を受けられなくなりますので、借り換え前に必ず確認しましょう。

いずれの場合も、検討する際には借入先の金融機関やファイナンシャル・プランナー(FP)などの専門家に相談して、具体的にシミュレーションしてもらうといいでしょう。

新築の場合の住宅ローン控除のおもな要件

住宅ローン控除を受けるには、所得税の軽減を受ける人について、住宅ローン控除を受ける年の合計所得金額が3,000万円以下(【2021年度税制改正】2021年~2023年は1,000万円以下)であることが要件です。

また、対象になる住宅に対しても要件があります。

新築住宅の場合は、新築または購入した日から6カ月以内に住み始め、住宅ローン控除の適用を受ける年の12月31日まで住み続けることが要件です。たとえば2021年4月に購入して、2021年分の税で減税を受けたいなら、2021年の10月までに引越しを完了して入居し、12月31日まで住み続けている必要があります(ただし、新型コロナウイルス感染症などの影響で入居が遅れた場合には特例があります。詳しくはコロナ影響の入居遅延でも13年の控除を受けられるの項目で解説します)。

■住宅ローン控除のおもな要件(新築の場合)

□新築または取得の日から6カ月以内に住み始め、減税の適用を受ける各年の12月31日まで引き続いて住んでいること

□借り入れた人の合計所得金額(減税の適用を受ける年分)が3,000万円以下であること

(【2021年度税制改正】2022年以降の申告では1,000万円以下)

□ローンの返済期間が10年以上であること

□住宅の床面積が50平方メートル以上、かつ、床面積の2分の1以上が住居用であること

(【2021年度税制改正】2021年~2022年の入居の場合は40平方メートル以上、かつ床面積の2分の1以上が住居用)

□居住した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例など、所得税の減税の適用を受けていないこと

出典:国税庁「No.1213住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」より

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm

住宅は、床面積が50平方メートル以上(【2021年度税制改正】2021年~2022年に入居した場合は40平方メートル以上)で自宅用のものが対象です。自宅と事務所を併用している場合などは、床面積の1/2以上の部分が住居用であることとされています。また、セカンドハウスを持っている場合も、住宅ローン控除を受けられるのは1つのみです。メインで住んでいる自宅のみが対象になります。

床面積が要件を満たすかどうかは、登記簿上の面積で判断します。マンションの場合は階段や通路などの共有部分を除く専有部分のみで判断します。バルコニーは共有部分のため含みません。またマンションの専有面積は、登記簿上には「内法(うちのり)面積」といって、壁の内側の部分の面積が記載されています。住宅ローン控除の要件を満たすかどうかは、この内法面積で判断します。

なお、マンションの販売時のチラシやパンフレットなどには、おもに建築基準法にもとづいた「壁芯(へきしん)面積」が記載されています。壁の厚みを含めて計測するため、実際に居住する空間よりも広く表記されます。これで要件を満たす広さであっても、内法面積が要件未満であれば住宅ローン控除は受けられません。

また、住宅ローンの借り方でも要件があります。借入期間が10年以上あることが必要です。短期間の借り入れでは住宅ローン控除を受けられません。また、当初は10年以上の借入期間であっても、返済が進んで残期間が10年を切ると、その年以降は控除を受けられなくなります。繰り上げ返済をするとローンの残期間が短くなることがあるので注意しましょう。

加えて、住宅ローンは銀行や信用金庫などの金融機関から借り入れるもの、住宅金融支援機構のフラット35や財形住宅融資、会社が従業員向けに貸し付けるものなどが対象です。親族や知人からの個人的な借り入れは対象になりません。

中古の場合の住宅ローン控除のおもな要件

中古住宅の場合、新築での要件に加えて、一戸建てなら築20年、マンションなど耐火建築物なら築25年以下であることが必要です。ただし、生計が同じ親族などから購入したり、贈与でもらったりした住宅は対象外です。

■住宅ローン控除のおもな要件(中古の場合)

□新築の場合の要件をすべて満たす

□築20年(マンションなどの耐火建築物の建物の場合には25年)以下であること、または耐震基準を満たすこと

□生計を一にする親族などから購入した住宅でないこと

□贈与によって取得した住宅でないこと

出典:国税庁「No.1214中古住宅を取得した場合(住宅借入金等特別控除)」より

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1214.htm

耐火建築物には、鉄骨造(軽量鉄骨造を除く)、鉄筋コンクリート造、鉄骨鉄筋コンクリート造などがあたります。耐火建築物でない場合には、所定の耐震基準を満たし、購入前2年以内にその証明を受けているか、購入するまでに耐震改修をして基準を満たすことなどが要件です。

リフォームの場合の住宅ローン控除のおもな要件

住宅ローン控除は、要件を満たせば自宅のリフォームや改修工事をしたときにも適用できます。すでに住んでいる自宅のリフォームをするときはもちろん、中古住宅を購入するときに、先にリフォームや改修工事をしてから住むようなケースも対象になります。

リフォームで住宅ローン控除を適用できるのは、上述の新築の要件に加えて、工事費用が100万円を超える一定規模以上の増築や改築、修繕をするときです。おもに、リビングやキッチン、お風呂やトイレを修繕、改修するケースや、バリアフリー化や省エネ、耐震改修のためのリフォームが対象です。

■住宅ローン控除のおもな要件(リフォームの場合)

□新築の場合の要件をすべて満たす

□自分が所有する自宅のリフォームであること

□一定規模以上の増築、改築、修繕、大規模な模様替えなどであることおもに

・リビング、キッチン、お風呂、トイレ、洗面所などの一室

またはすべての修繕や模様替え、間取りの変更

・バリアフリー改修工事

・省エネ改修工事

□工事費用が100万円を超えていること

(事業用を兼用する住宅の場合は、2分1以上の額が自宅用の工事費用であること)

出典:国税庁「No.1216増改築等をした場合(住宅借入金等特別控除)」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1216.htm

また、中古物件を購入してリフォームをしてから住み始めるようなケースでは、購入のための住宅ローンとリフォームのための住宅ローンの両方について、住宅ローン控除を併用できます。

控除額の計算は、中古住宅の購入にかかわるローンと、リフォームのためのローンそれぞれで行います。そして、2つの控除額を合計した金額を、その年の所得税から差し引くことができます。ただし、一般的な住宅なら4,000万円、長期優良住宅などなら5,000万円の限度額の範囲内です。

リフォームは入居前に行っても、入居後に行ってもかまいません(新型コロナウイルス感染症などの影響で工事が遅れた場合には特例があります。詳しくはコロナ影響の入居遅延でも13年の控除を受けられるの項目で解説します)。

ただ、住宅を購入した後にリフォームを行う場合で、住宅ローン控除の要件を満たさない軽微な修繕程度のときには、入居前に工事をした場合に限って、リフォーム費用を住宅の取得費に含めて控除額を計算できることになっています。軽微な修繕を入居後にした場合には、住宅ローン控除の対象にはなりません。

住宅ローン控除の手続きに必要なこと

住宅ローン控除で所得税の軽減を受けるためには、最初の年に確定申告が必要です。会社員などでいつもは年末調整で納税している人も、住宅ローン控除を受けようとする1年目だけは確定申告しなくては、税が軽減されません。

住宅ローン控除を受ける1年目は、税務署に確定申告が必要です。会社員・公務員で年末調整を受けている人は、2年目からは確定申告は不要、勤務先の年末調整時に必要書類を提出します。

1年目の手続き方法

初めて住宅ローン控除を受ける年は、会社員・公務員の人でも確定申告をします。確定申告をしないと、年末調整で精算される所得税では住宅ローン控除による軽減が反映されません。

確定申告は、おもに以下の書類をそろえて、住所地の税務署に申告します。

(1)確定申告書

住宅ローン控除を反映した税額を計算し、申告するための書類です。税務署や国税庁のホームページから取得して、自分で記入します。

(2)(特定増改築等)住宅借入金等特別控除額の計算明細書

適用を受ける控除額を計算するための書類です。税務署や国税庁のホームページから取得して、自分で記入します。住宅の面積や購入金額、ローンの借入額などを記入します。

(3)住宅取得資金に係る借入金の年末残高等証明書(2か所以上から交付を受けている場合は、その全ての証明書)

住宅ローンの残高証明書です。ローンを借り入れている銀行など金融機関が発行し、多くは、毎年10月頃からローンの契約者に発送しています。

(4)土地・建物の登記事項証明書

住宅を新築、購入したときに登記した事項の証明書です。法務局で発行してもらいます。土地、建物それぞれについて、新築または購入した年月日、金額、建物については床面積が50平方メートル以上(【2021年度税制改正】2022年以降に申告手続きをする場合は40平方メートル以上)であることがわかる内容が記載されているものを用意します。

(5)請負契約書の写し・売買契約書の写し

住宅を建築、購入したときに、建築会社や不動産会社と契約した内容がわかる請負契約書や売買契約書のコピーです。新築、購入時に調印した控えが手元にあるはずですので、そのコピーをとりましょう。

(6)本人確認書類

運転免許証やマイナンバーカードなど

(7)耐震基準適合証明書 または 住宅性能評価書の写し(中古の場合)

中古住宅で、築20年(マンションの場合は25年)以上で耐震基準を満たすことを証明する必要がある場合に添付します。不動産会社や建築会社に発行してもらいます。

(8)認定長期優良住宅や認定低炭素住宅の認定通知書の写し(優良住宅などの場合)

長期優良住宅や低炭素住宅の認定をうけて、住宅ローン控除額を最大50万円としたい場合に必要です。不動産会社や建築会社に発行してもらいます。

(9)源泉徴収票(会社員・公務員の場合)

勤務先から発行されます。

これらの書類をそろえ、年末時点でのローン残高から住宅ローン控除額を計算し、これを給与などの所得に対して計算した所得税額から差し引きます。会社員の場合には毎月の給与を受け取るときにすでに所得税が源泉徴収されていますが、住宅ローン控除を反映することで、1年分として納めるべき所得税が軽減され、確定申告により税が戻ってきます。これを還付といいます。

確定申告をする際には、還付される税金を入金してもらう銀行口座を指定します。すると、確定申告をした後の3~4月頃に入金されます。

確定申告は電子申告もできます。国税庁のホームページで必要事項を入力して申告書を作ったり、住宅ローン控除の適用に必要な書類をPDFでアップロードして提出したりすることもできます。

もし自分で計算や記入が難しいときには、税務署で相談するか、税理士に代行を依頼することもできます。毎年2~3月の確定申告の時期になると、各地の税務署では相談コーナーや申告書作成コーナーを設置します。税の申告に関わる相談や質問にも対応してもらえます。

2年目の手続き方法

2年目以後の分は、必要事項を記載した確定申告書に、「(特定増改築等)住宅借入金等特別控除額の計算明細書やローンの年末残高等証明書」という書類だけを添付すればよいことになっています。必要書類が大幅に少なくなるので、確定申告の手間は少なくなります。

また、会社員や公務員など給与所得者は、2年目以後の住宅ローン控除で確定申告は不要です。年末調整で減税できます。1年目に確定申告をすると、2年目には税務署から「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」と「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」が送られてきます。

これを、金融機関から発行される「住宅取得資金に係る借入金の年末残高等証明書」と一緒に勤務先に提出すると、年末調整で住宅ローン控除を反映してくれます。

期間の延長など、コロナ影響による特例も

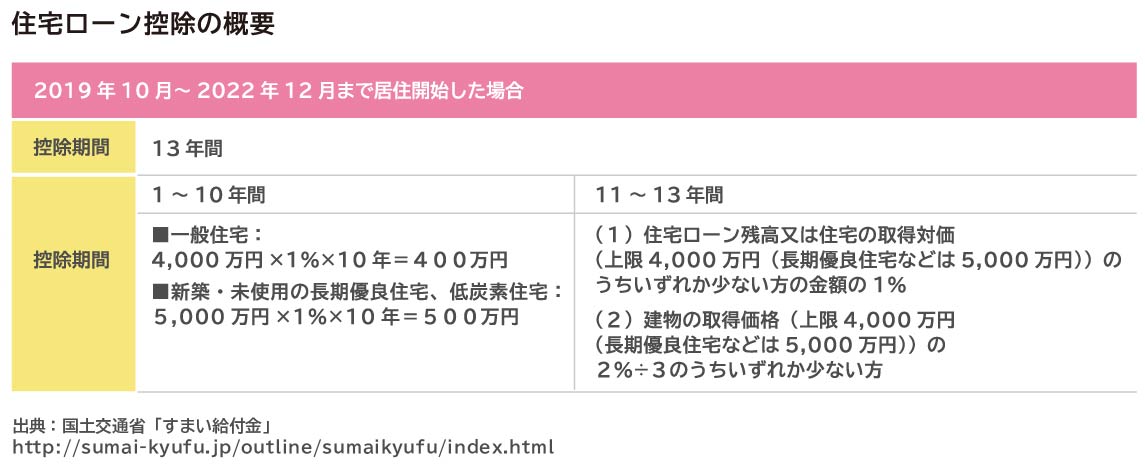

2021年現在、住宅ローン控除は特例として控除期間の拡充や新型コロナウイルス感染症の拡大に伴う要件の緩和が実施されています。

2022年12月までに入居した場合は控除期間が13年に延長

本来、住宅ローン控除で減税されるのは最長10年ですが、2019年10月以降に自宅を購入、ローンを借り入れ、入居開始した場合には、控除期間が13年へ延長されています。

13年間の控除は当初、期間限定の特例とされていましたが、2021年度税制改正により2022年12月までに延長されました。それまでに新築・購入した人は、控除期間が13年になる見込みです。

図表5

参考:国税庁 タックスアンサーNo.1213住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

13年間の控除を受ける場合、1年目から10年目までの控除額は通常と同じですが、11年目から13年目は以下(1)と(2)のうちいずれか少ない方の金額を、所得税の税額から差し引きます。

(1)住宅ローン残高 または 住宅の取得対価(いずれも上限4,000万円(長期優良住宅などは5,000万円))のうちいずれか少ない方の金額の1%

(2)建物の取得価格(消費税額を除く。上限4,000万円(長期優良住宅などは5,000万円))の2%÷3

たとえば、5,000万円で住宅を購入したとき、建物部分が4,000万円、土地部分が1,000万円だったとすると、(2)は4,000万円×2%÷3=約26.6万円になります。もしこの年の年末の住宅ローンの残高が4,000万円ならば(1)は4,000万円×1%=40万円です。(1)と(2)で少ない方は(2)なので、この年に軽減できる住宅ローン控除額は26.6万円になります。

コロナ影響の入居遅延でも13年の控除を受けられる

また、2020年は新型コロナウイルス感染症拡大の影響で、住宅の購入手続きや新築工事などに遅れが生じることがありました。その影響で入居が遅れた場合には、入居の期限が延長される措置もとられています。

2020年分の所得税から13年間の住宅ローン控除を受けるには、本来の入居期限は2020年12月31日まででしたが、注文住宅を新築した場合は、工事の請負契約を2020年9月末まで、分譲住宅や中古住宅を購入した場合は売買契約を2020年11月末までに締結していれば、入居期限が2021年12月31日までと、1年間延長されています。2022年に確定申告の手続きをすれば間に合います。

リフォームの場合も、本来は2020年12月末までにリフォームを完了して入居するのが要件でしたが、新型コロナウイルス感染症の影響で工事が遅れた場合には、リフォームの請負契約を2020年11月30日までに締結していれば、入居期限が1年延長されます。リフォームを完了して入居するのが2021年12月31日までであれば、最長13年間の減税の対象になります。

また、住宅ローン控除は本来、住宅を購入(取得)してから6カ月以内に入居することも要件ですが、中古住宅を購入してリフォームをし、新型コロナウイルス感染症の影響を受けた場合についてはこれも延長されています。中古住宅を購入・取得してから5カ月後までにリフォームの請負契約がなされていれば、新型コロナウイルス感染症などの影響で工事が遅れた場合、リフォームが完了した日から6カ月以内に入居すればよいことになっています。

2022年度の住宅ローンの控除額見直しも検討中

今後、ほかにも住宅ローン控除の内容は変更される可能性があります。現在は年末のローン残高の1%が減税されますが、この水準が見直される方向で検討が進められているようです。2022年度の税制改正で決定するものとみられますが、2021年1月時点では詳細は決まっていません。

住宅ローン控除は、さまざまな所得税の軽減措置の中でも税の軽減効果が大きいものです。マイホームを新築、購入したときにはぜひ上手に活用したいものです。

また、住宅ローン控除で減税できる税額だけでなく、長期間にわたるローンをきちんと返済していけるか、毎月の家計収支に影響はないか、返済しながら教育や老後などほかのお金を工面できるかなど、総合的に検討したうえで新築や購入を決めることが大切です。ファイナンシャル・プランナー(FP)は、中長期的なライフプランを考慮しながら住宅の購入に関わるアドバイスをしてくれるでしょう。

※本ページに記載されている情報は2021年1月15日時点のものです。税制改正により、減税の要件や内容が変更される可能性がありますので、最新の情報は必ず国税庁のホームページなどでご確認ください。

【参考文献】

国税庁「No.1213住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm

国税庁「No.1214中古住宅を取得した場合(住宅借入金等特別控除)」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1214.htm

国税庁「No.1216増改築等をした場合(住宅借入金等特別控除)」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1216.htm

国税庁「新たに取得する中古住宅に増改築を行う場合」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213_qa.htm#q10

国税庁「イメージデータで提出可能な添付書類(所得税確定申告等)」

http://www.e-tax.nta.go.jp/tetsuzuki/imagedata/shinkoku01.pdf

国税庁「住宅ローン減税の適用要件の弾力化について(新型コロナウイルス感染症関係)1」

https://www.nta.go.jp/taxes/shiraberu/kansensho/keizaitaisaku/pdf/keizaitaisaku_3.pdf

国税庁「住宅ローン減税の適用要件の弾力化について(新型コロナウイルス感染症関係)2」

https://www.nta.go.jp/taxes/shiraberu/kansensho/keizaitaisaku/pdf/keizaitaisaku_4.pdf

加藤 梨里(かとう りり)

マネーステップオフィス株式会社

ファイナンシャル・プランナー(CFP(R))、金融知力インストラクター、健康経営エキスパートアドバイザー マネーステップオフィス株式会社代表取締役 保険会社、信託銀行、ファイナンシャル・プランナー会社を経て独立。 専門は保険、ライフプラン、節約、健康経営など。マネーに関する記事のほか、認知症予防、介護予防の観点からのライフプランの考え方や企業向け健康経営など健康とお金に関する執筆実績が豊富。