老後の年金対策に!個人年金保険とは?相談したい時どうする?

「老後の生活資金対策に個人年金保険というけど、本当?」

「どんな商品があるのか、本当にベストな選択肢なのか、よくわからない…」

そんな疑問を感じているのはあなただけではありません。公的年金とどこが違うのかなど、イマイチわかりにくい個人年金保険について、仕組や種類、選び方のコツ、注意点に加え、相談先の選び方など個人年金保険のすべてを教えます!老後対策に悩んでいる人にオススメの内容です。

目次

個人年金保険の疑問全部解決!

老後の生活資金は、国民年金や厚生年金などの公的年金だけでは不足する可能性が高い、という話が様々なところでされるようになり、心配になっている人も多いかもしれません。確かに、現在の日本は長寿化が進み「人生100歳時代」とまで言われるようになっています。多くの人が長生きするようになったことで、医療や介護の費用は増える傾向にあります。

そのため、公的年金だけではなく、将来のために自助努力によって老後資金のための資産形成をしてくことが今求められるようになりました。人口減少により高齢化が進む中、若い世代ほど老後の準備が大切といえます。

そこで、どのような方法で資産形成をしていくかを考える時、真っ先に浮かぶのは「個人年金(個人年金保険)」ではないでしょうか。個人年金保険とは、その名の通り、個人が積み立てたり運用をしたりして、将来、年金として受け取ることを目的とした保険商品です。

老後資金の不安はファイナンシャルプランナーに無料で相談しませんか

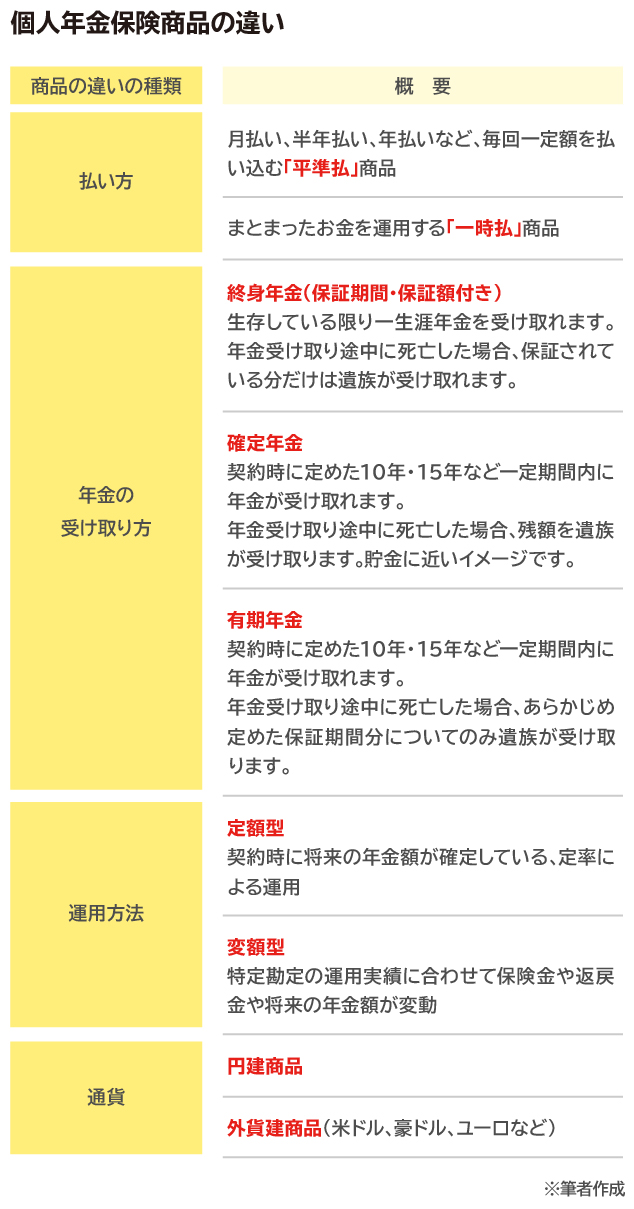

個人年金保険の種類

個人年金保険には、払い方、受け取り方、運用方法などによって次のような種類の商品があります。

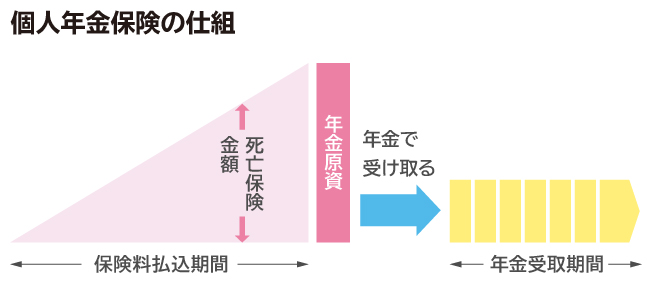

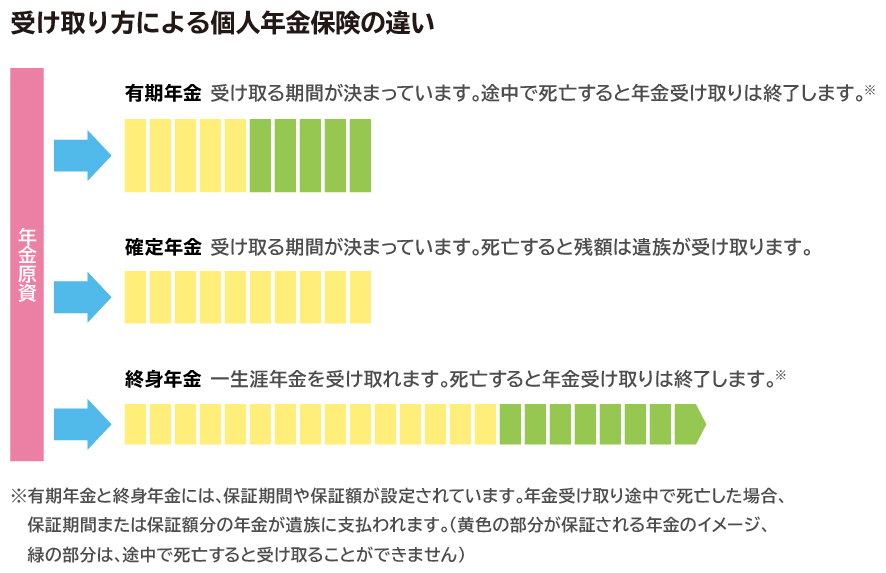

個人年金保険の仕組みと受け取り方の違いを図で見る

個人年金保険の仕組みをもう少しわかりやすくご理解頂くために、個人年金保険の種類を図表で見ると次のようなイメージになります。

みんなはどんな商品を選んでいるの?(加入率・10年確定年金が多い)

個人年金保険に実際に加入している人達の現状について、公益財団法人生命保険文化センターの「平成30年度 生命保険に関する 全国実態調査 〈速報版〉」より、気になるデータを順番に見ていきましょう。

個人年金保険の世帯加入率は全生保で21.9%(前回21.4%)です。5人に1人は加入している、ということになります。

次に、年代別の加入率です。

世帯主の年齢別にみると、「50~54歳」が最も高く31.9%となっています。また前回3年前の調査と比べると、「29歳以下」、「50~54歳」の層で5ポイント以上増加していますので、若い世代にも個人年金保険への関心が高まったことがわかります。

続いて、年金受取開始時の1年間に受け取れる年金の年額を「基本年金年額」といいますが、この「基本年金年額」について平均値は、世帯合計額(世帯主と配偶者の合計)では102.5万円です。3年前の調査では101.0万円だったので少しアップしています。

また世帯員別にみると、世帯主の人は平均89.4万円(前回83.7万円)、配偶者は平均71.5万円(前回74.1万円)となっています。

次に、個人年金保険の払込の方法については、「月・半年・年ごとに支払っている」が56.2%と最も多く、「月・半年・年ごとの支払いは完了」が18.5%、「一時払にした」は14.6%となっています。

次に、1年間に払い込む個人年金保険の保険料については、世帯合計(世帯主+配偶者)は平均20.1万円となっています。3年前の前回調査では17.9万円でしたので、これもアップしていることがわかります。老後資金への意識が高くなっていることがうかがえます。

最後に、年金の受け取り期間について調べると、世帯主の場合で、「10年間」が43.1%、「終身」が17.5%となっています。また配偶者では「10年間」が36.4%、「終身」が12.7%です。多くの人が、終身タイプの個人年金保険よりも、10年確定年金または10年有期年金のタイプを選択する人が圧倒的に多い、ということになります。終身タイプが少ないということは、受け取り途中で自分が死亡してしまった場合に受取額が低くなることを避けたい、なるべく損をしたくない、というようなことが理由になっていると思います。しかし今後、長寿化が進むことで終身年金の加入率がアップする可能性があるかもしれません。

公的年金だけでは足りないの?

老後の生活資金は国民年金や厚生年金などの公的年金だけでは足りないのでしょうか?

これについても、公益財団法人生命保険文化センターの「平成30年度 生命保険に関する 全国実態調査 〈速報版〉」よりデータを見ていきましょう。

夫婦の老後生活資金として公的年金(厚生年金、国民年金など)以外に必要と考える資金額を世帯主が60~64歳の間と世帯主が65歳以降に分けて尋ねたところ、世帯主が60~64歳の間の平均額は月額20.6万円、65歳以降では月額15.9万円となっています。やはり、公的年金だけでは実際に不足しているという現実があります。例えば65歳以降毎月15.9万円不足するという数値を当てはめて考えると、1年間で約190万円不足になり、日本人の平均寿命(女性87.26歳、男性が81.09歳)を考えると65歳から夫婦で例えば15年間分の生活費を考えても2800万円以上不足することになります。長寿化が進みますので、65歳以降の生活が20年、30年と続くと更に不足するという結果です。

ただし、退職金を受け取ったり、65歳以降でも一定期間は仕事をして収入を得たりなど、不足分をカバーする方法もあります。とくに老後も働ける環境を確保することが、じつは一番の保険と言える面もあります。それでも、例えば80歳や90歳になっても仕事を続けるのは難しくなりますので、やはり老後の資産形成はなるべく早くから準備する方がよりいい、ということが言えます。

なお、詳しくは「老後資金はいくら必要?シミュレーションすると見えてくる意外と少ない公的年金の現実」でも、国民年金加入者と厚生年金加入者とでは異なる老後の不足額について説明しておりますので参考にしてください。

老後資金はいくら必要?公的年金だけで足りるの?夫婦&シングルの場合

外貨建個人年金保険のメリットとは?

個人年金保険には、日本円で運用される円建の商品と、外貨で運用される外貨建の商品があります。外貨建個人年金保険は、外国の高い金利で運用されるというメリットがあり、日本が低金利の時には有効と言えます。

ただし、解約金を受け取る時などに円に換金する場合、その時の為替レートの影響を受ける点に注意が必要です。また換金時手数料など手数料も発生しますので、加入時にはよく説明を聞き、リスクを理解した上で活用しましょう。またリスクを分散するには、外貨建だけに絞るよりも、円建商品なども含む複数の商品の一つとして活用する方が有効です。

変額個人年金の活用法

個人年金保険には、加入時に将来の受取額が確定される定額型と、運用利益によって受取額が変動する変額型があります。運用成果を期待するなら変額型も選択肢の一つとなります。

ただし変額型は返戻金が運用によって変動する、ハイリスク・ハイリターンが特徴の商品ですので、リスクをよく理解したうえで、これも複数の商品の一つとして活用することが有効です。

個人年金保険以外にどんな選択肢があるの?

老後対策の選択肢は個人年金保険以外にも複数あります。以下にいくつか紹介しますが、詳しくは各ページを参照してください。

・終身保険:貯蓄性のある死亡保険です。老後の貯蓄の他、一生涯の死亡保障があるので相続対策などにも活用できます。

終身保険の解約返戻金はどのぐらい?終身保険活用のテクニック

・確定拠出年金(企業年金・iDeco):掛金を企業が拠出する「企業型年金(企業型DC)」と、加入者自身が拠出する「個人型年金(個人型DC・iDeCo)」の2種類があり、運用方法は、いくつかの選択肢の中から加入者が選びます。支払った掛金が全額所得控除になる点が大きなメリットです。

確定拠出年金とは?選び方を相談する時のポイント

・投資信託:投資家から集めたお金を、運用の専門家が株式や債券などに投資・運用し、運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品です。NISA、つみたてNISAを活用できます。

「つみたてNISA」(積立NISA)をマスターしよう!

上記の他にも、運用性のあるものとして、株式投資やFXなどがあります。

個人年金保険のメリットデメリットを検証

個人年金保険のメリットとデメリットを説明します。これさえ知っていれば、個人年金保険を上手に活用できるようになります!

メリット1 確実に貯められる。途中で解約しにくい

個人年金保険は途中で解約をすると損する場合があります(年齢、性別、経過年数等により異なる)。

そのため、途中で止めにくいので最後まで確実に貯まりやすくなります。積立貯金や定期預金はつい使ってしまう、そんな人の老後対策に個人年金保険はオススメです。

メリット2 金利

銀行の定期預金や積立預金に比べると、金利が高いです。

メリット3 所得税が減税されるのでトク!

個人年金保険の保険料は個人年金保険料控除の対象となり、一定額が所得から控除できます。つまり節税となる分がトクになります。詳しくは以下のページを参照ください。

年末調整・確定申告での保険料控除手続きを効率的にする方法

メリット4 変額年金や外貨建などインフレ対応でき、投資性のある商品もある

保険のような長期商品の場合、長期間かけて積み立てても、インフレによってお金の価値が変わっていく、という難点があります。30年前の1万円と、30年後の1万円の価値が異なることを考えると、この点は大きなデメリットと言えるわけです。ただし、外貨建商品や変額年金を活用することで、インフレ対策が可能であり、自分の選んだ投資先や外貨などの選択肢によっては、将来の受け取りを大きく増やせる可能性もあります。

デメリット1 途中で解約すると損をする場合がある

途中で解約をすると損をする場合があります(年齢、性別、経過年数等により異なる)。そのため無理のない保険料設定にすることが非常に大切です。

デメリット2 定額年金などの場合、インフレ対応できない

定額型年金だけで老後の積立をする場合、保険は長期商品ですから、インフレによってお金の価値が変わっていくのが難点です。このデメリットを回避するには、一部に投資性のある商品を活用することが対策となります。

デメリット3 変額年金や外貨建は注意!専門家のアドバイスが必要

変額年金や外貨建個人年金はインフレ対応できる商品ですが、リスクも伴うため、活用するにはその仕組みをよく理解する必要があります。ファイナンシャル・プランナーや金融機関の窓口などで、専門家のアドバイスを得る必要があります。

個人年金保険について相談したい時、自分に合った相談先はどこ?

相談先その1 保険会社のコールセンターなど

各保険会社には、それぞれにコールセンターがあります。特定の商品ついて聞いてみたい時はその商品の発売元である保険会社のコールセンターに電話して質問や相談をしてみましょう。

相談先その2 銀行など金融機関の窓口

銀行などの金融機関が得意とする個人年金保険は「一時払い商品」が多くなっています。とくにまとまった資金の運用には、お近くの金融機関の窓口に相談してみましょう。

相談先その3 保険会社の営業職員

営業職員が販売の中心となっている保険会社の商品について聞いてみたい時や、長年担当をしてもらっている営業職員が決まっている方などは、その保険会社の営業職員に相談してみましょう。

相談先その4 保険代理店

保険代理店には、一社の商品のみを取り扱う専属代理店と、複数の保険会社商品を取り扱う乗合代理店とがあります。街の保険ショップなど複数の保険会社商品を取り扱っているところでは、複数商品を一度に比較検討できるという点が特徴です。

相談先その5 ファイナンシャル・プランナー

ファイナンシャル・プランナー (FP)とは、家計のお金の専門家です。老後のことだけではなく、家計やお金にかかわる情報(税金・年金・教育資金・住宅ローン・保険・不動産ほかその他の資産状況)を基に、住居・教育・老後など家計の将来にわたるライフプランニングに即した資金計画やアドバイスをしてもらえますので、とても便利です。

またFPはある程度中立的な立場でのアドバイスをして貰えますので、自分に合った商品にはどのようなものがあるか、どのような選択肢や商品の組み合わせがあるかなど、基本的なことから応用まで相談できるので大変便利です。

老後資金がどのぐらい不足しているのか、現在の家計状況からどのぐらいの保険料を個人年金保険にかけるべきか、またほかの商品の選択肢はないかなど、総合的なアドバイスもしてもらえます。

ただし、FPによっては得意分野が異なる場合もあります。例えば年金に強いFPや、保険に強いFPなど、個々の能力が異なっている場合もあります。ですから相談内容によっては複数のFPに尋ねてみるといいでしょう。

とくに老後資金について悩んでいるなら、総合的な知識を持つFPは、とても心強いパートナーとなりますので、是非、活用してみてください。

※ 本ページに記載されている情報は2018年11月30日時点のものです

【参考文献】

なし

森田 直子(もりたなおこ)

保険ジャーナリスト。保険・金融分野専門の執筆家で、庶民感覚のわかりや すい文体に定評がある。保険WEBサイト、保険会社ご契約のしおり、業界紙 連載、書籍など執筆実績多数。大学講師や業界内外での講演など幅広く活動。 保険業界メールマガジンinswatch発行人。