【2020年最新】「教育資金贈与」について現役FPがわかりやすく解説します

2019年、教育資金贈与の特例の2年間の延長と若干の内容の改正が行われました。この制度、金融機関の選び方や信託等、混乱しがちですが非常にお得な制度です。子どもの教育資金がまとまってあると安心です。制度の概要や変更点を詳しく見てみましょう。

最終更新日:2020年9月30日

目次

2021年まで延長に。教育資金贈与の制度の概要

教育資金贈与延長決定

高齢者世代が保有する資産を若い世代へ非課税で引き渡すことができるこの制度。

教育資金を早めに・まとめて確保できることは、若い世代の安心となり、また子育てを大きく応援・支援できる素晴らしいものです。また、経済の活性化を後押しできるでしょう。

2019年3月31日で終了予定だった「教育資金贈与」の特例が2021年3月31日まで延長されました。喜んでいる人も多いようですが、注意が必要です。それは、内容に変更があったから。「上の子の時にこうだった」「姉の子どもがこうしてもらった」という認識では間違えてしまう可能性があります。

今回の延長に伴って変更した点を解説するとともに、実際にどのように祖父母にアプローチをしたら良いのか、一緒に考えてみましょう。ところで、そもそも「教育資金贈与」とは何なのでしょうか。

相続税対策にもなる教育資金贈与

制度の概要

〇祖父母・両親から、教育に必要な資金を贈与された場合に「非課税」となる制度。

(ただし、条件有)

期間: 2013年4月1日~2021年3月31日まで

(2019年度税制改正で2年延長されました)

贈与される人: 30歳未満の子や孫など(資金を贈与される人を受贈者といいます)

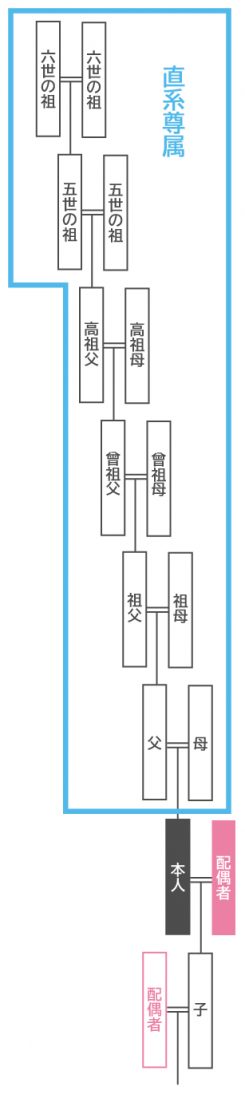

贈与する人: 受贈者の直系尊属(祖父母など)

教育資金贈与の非課税条件

金融機関等と一定の契約が必要です。現金での授受では認められません。記録が必要です。

1. 信託受益権を取得した場合。

2. 書面による贈与により取得した金銭を銀行等に預け入れをした場合。

3. 有価証券の「教育資金口座」の開設をした場合。(制度上はありますが、現在扱っている証券会社はありません)

教育資金贈与の非課税枠

贈与される子や孫等(受贈者)一人につき1,500万円までの金額に相当する部分は、税金が非課税となります。ただし、限度額1,500万円の内、塾や予備校等学校以外への支払いは500万円までです。言い換えると、500万円の範囲内であれば、ダンスやピアノ等の習い事に、使うこともできます。

下記にて、詳しく説明させて頂きます。

教育資金贈与の所得制限

贈与される子や孫(受贈者)の前年度の所得が1,000万円を超える場合は、この非課税制度を利用することはできません。(2019年4月1日より適用)

しかし、大概の場合は、高額な所得があるケースは少ないので、影響ないと思います。

直系尊属とは

人生100年時代において、三世代・四世代家族も多くなり、孫やひ孫達の教育費の援助をするのは、祖父母等の喜びかもしれません。ですから教育資金贈与で非課税制度を活用するのは、孝行になるかもしれません。大いに利用してみてください。

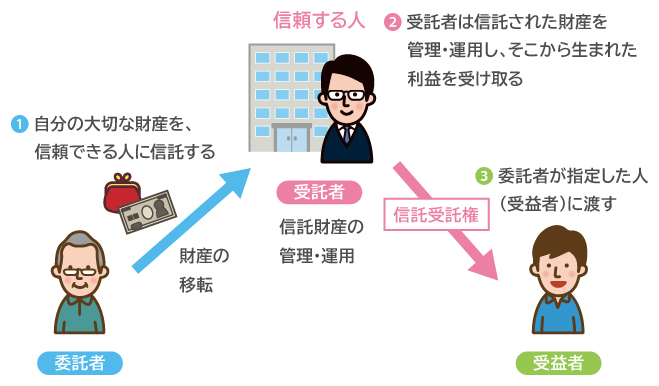

信託とは

上記非課税の条件に「1.信託受益権を取得した場合」とありますが、信託とは一体何でしょうか?

ここでいう信託とは、「自分の大切な財産を、信頼できる人に託し、自分が決めた目的に沿って大切な人や自分のために運用・管理をしてもらう」制度です。(一般社団法人 信託協会 HPより)受益権については、下記を参照してください。

信託の仕組み

信託の仕組みには、三者登場します。

委託者・・・自分の財産を預ける人(信託する)

受託者・・・財産を預かって、管理・運用する人(信託される)

受益者・・・委託者からの利益を得る人(信託権を取得する人)

上記の仕組みで受け取ります。ここでいう信託財産は「教育資金」という指定があります。

教育資金贈与対象項目

前記しましたが、「教育資金」といっても、支払う項目はさまざまです。この教育資金贈与制度で認められている項目は、下記のようになります。

<学校などに直接支払われるもの>

入学金/授業料/入園料/保育料/施設設備士/入学(園)試験の検定料など

学用品の購入費/修学旅行費/給食費/学校の等の教育に伴って必要な費用など

学校の定義:

学校教育法で決められた、幼稚園、小・中学校、高等学校、大学(院)、専修学校、各種学校、一定の外国の施設、認定こども園又は保育所など。

※専修学校・各種学校一覧

http://www.mext.go.jp/a_menu/shougai/senshuu/1332563.htm

<学校等以外に支払われるもの>

下記のような、社会通念上相当と認められた場合の「教育を受ける為に支払われたお金」について認められた場合は対象となります。要は、多くの子・人が「心身の向上や教養の為に、身につける技能」(習い事)については、認められるということです。

無形の対象項目

・教育(学習塾・そろばん塾など)の費用、施設使用料等。

・スポーツ(水泳・野球など)または文化芸術に関わる活動(ピアノ・絵画など)その他教養向上の為(習字・茶道・料理教室など)の活動に係る指導料。

・上記で使用する物品の購入のお金。

有形の対象項目

・学校等が必要と認めた、備品購入費等。

・交通費(通学定期代・留学の為の渡米費等)。

「学校等以外に支払われるもの」の注意事項

上記のお金で、受贈者が23歳に達した日の翌日以降に支払われるものについては、「教育訓練給付金」の支給対象となる、教育訓練を受講する為の費用に限ります。物品の購入や施設利用料は対象外になりました。(2019年7月1日より適用)

また、物品の購入については、諸々制限があります。例えば、英語の勉強の為に購入するテキストですが、塾の指導者から購入するものは対象ですが、一般書店で購入するものは対象にはなりません。スポーツ・文化活動等も同様です。指導を行う人(会社)の名前での領収証が必要となります。

信託銀行がメイン!金融機関の選び方

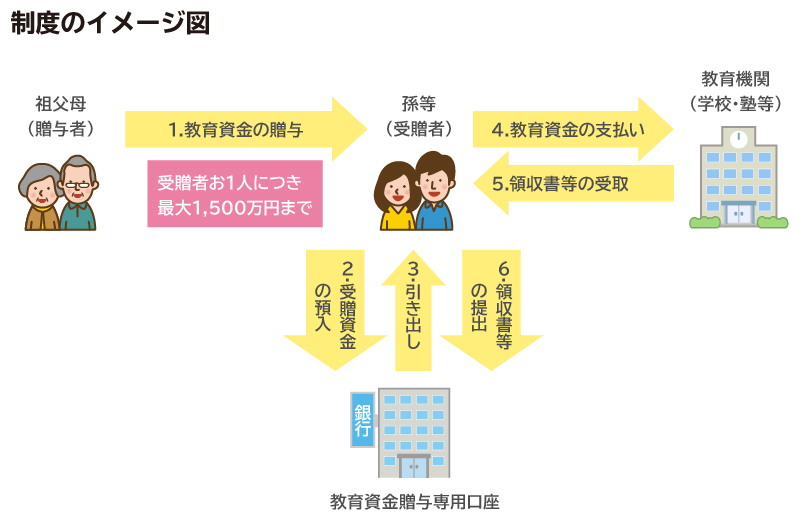

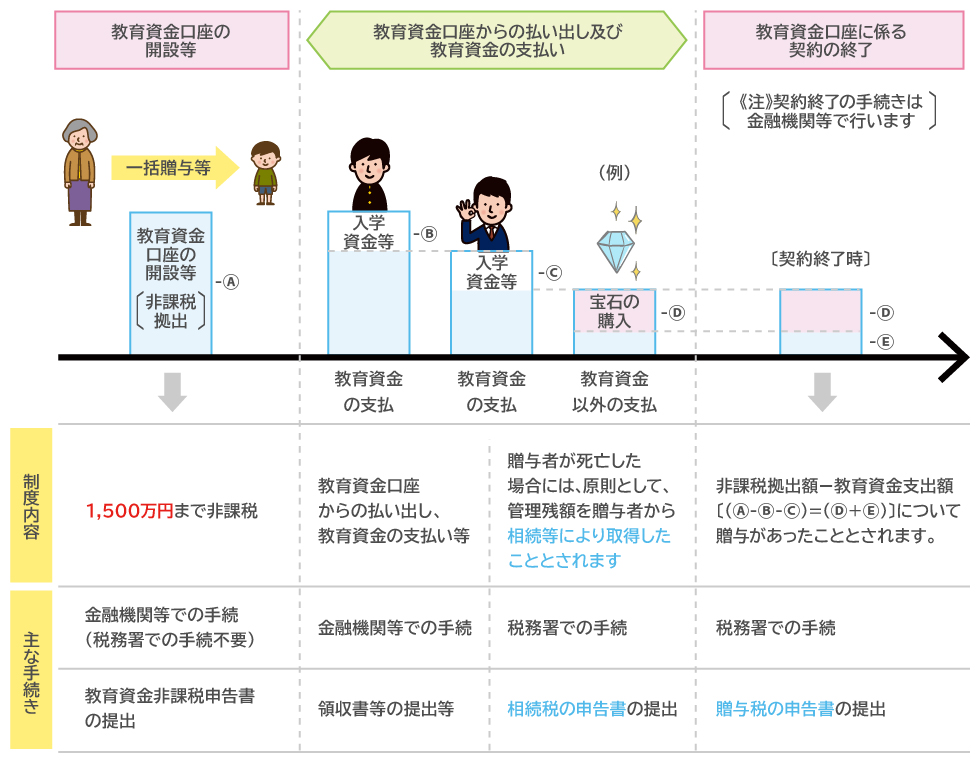

まず、何をすればいい?制度利用の流れ

前記したように、教育資金贈与の非課税枠を利用するには金融機関で口座の開設が必要となります。お財布からの出し入れでは非課税制度は利用できません。また、支払いから口座の終了まで、細かいルールがありますので、注意をしてください。

STEP1:口座開設と届出

教育資金贈与を取り扱っている金融機関で口座開設の手続きを行います。一部の銀行や信託銀行が主な取り扱い金融機関です。また口座を開設した際に税務署に届出が必要となります。

ただし、本人が直接税務署に提出する必要はありません。「教育資金非課税申告書」を金融機関へ提出すると金融機関を経由して所轄の税務署の署長あてに提出されます。(受理日は金融機関提出日となります)

それでは、実際に非課税口座を開設するにあたり、どのように進めたら良いのか解説します。

口座名義:

銀行の場合:贈与される孫等(受贈者)

信託銀行の場合:契約は贈与する祖父母等(委託者)

口座開設:

贈与される人(受贈者)1人につき、1金融機関・1営業所。1口座のみしか開設できない。

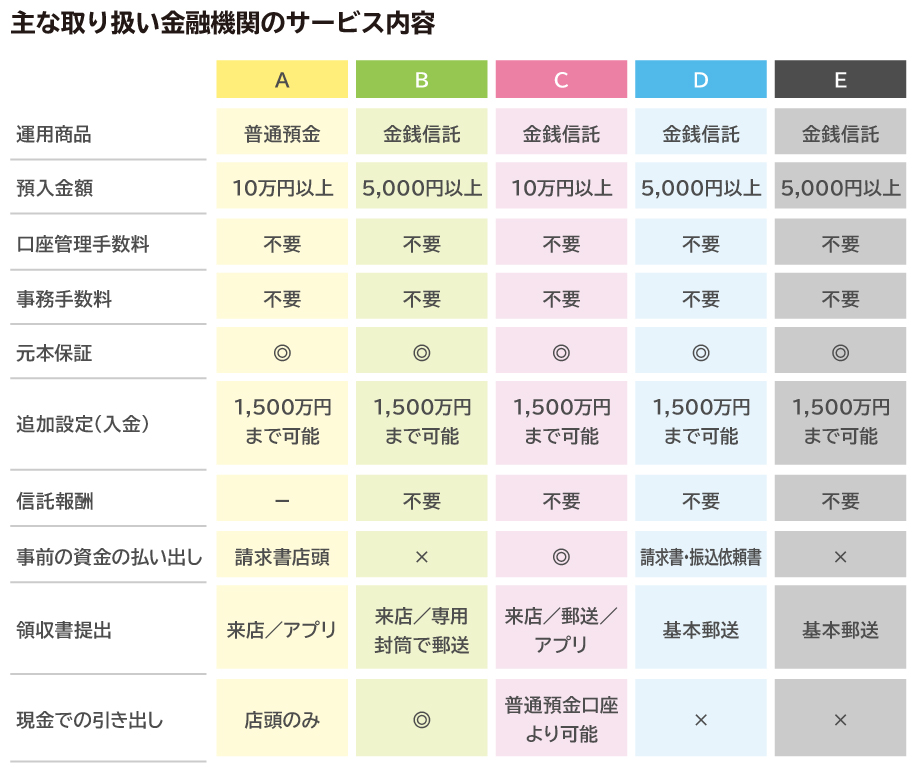

基本は、同じ制度が元になっているので大きく変わることはないのですが、手数料や払い出しの際のルール等が金融機関ごとに若干違います。比較検討してみると良いかと思います。

普通口座で口座開設

普通口座で教育資金贈与専門口座を取り扱っている銀行は少ないので、直接銀行に問い合わせてみてください。

信託銀行で口座開設

信託銀行は元々、「お金を増やす」というよりも、「伝える・遺す」という役目があります。ですから、教育資金一括贈与もその特性が強いので、信託銀行での取り扱いが多いようです。信託銀行の場合は、「金銭信託」という銀行の預金に近い商品に組み入れされます。元本保証はされていますが、利息はほとんどつきません。

証券会社で口座開設

制度自体は残っていますが、現在は取り扱いがありません。(2019年8月15日現在)

STEP2:教育資金口座からの払い出し及び教育資金の支払い

開設した教育資金贈与口座に入金されたお金を引き出す場合にはルールがあります。尚、このルールは制度の範囲内で、各社少しずつ違います。比較検討の材料にすると良いでしょう。基本的には立替払いをしておき、後から口座から引き出すイメージです。金融機関によっては、他の方法もあります。

教育資金贈与払出制度の概要

教育資金に充てたお金の領収書等、事実を証明する書類を提出期限までに口座開設した金融機関に提出しなくてはなりません。入学金などの大きなお金は「請求書」で事前引き出しが可能な金融機関もあります。

・教育資金を支払った後に、実際に支払った金額を口座から払い出す方法を選択した場合

⇒領収書に記載等がされた支払い年月日から1年を経過する日。

・上記以外を選択した場合

⇒領収書等に記載された支払い年月日の翌年の3月15日。

※上記の選択は、口座開設時に各金融機関で行います。

教育資金贈与口座支払い方法等金融機関の比較

教育資金贈与非課税口座からお金を引き出したり、教育機関へ資金を振り込んだりする場合には、普通預金口座とは方法が違いますので注意が必要です。最初は戸惑うかもしれませんが「1行1営業所」での、口座開設しか認められないので、慣れれば簡単かと思います。

わかりづらい制度なので再度お伝えしますが、まずは、「普通預金」か「信託商品」どちらかの選択が必要です。「信託商品」といっても前記したように、元本保証なので、大きな運用益は期待しないでください。使い勝手の良い金融機関を選ぶのが得策かと思います。

この資金の引き出しには「領収書」が不可欠です。領収書を紛失してしまいますと、その分については課税対象になりますので気をつけてください。アプリで領収書を送信できる金融機関もありますから開設時に質問してみましょう。

また、入学金などで大きなお金がでる場合があります。その場合は立替えではなく「請求書」等で事前に資金の払い出しができる金融機関と、できない金融機関(あくまでも立替後の払い出し)がありますので、そちらも金融機関を選択する際にはご注意ください。

STEP3:教育口座に係る契約の終了

教育資金贈与非課税口座は永遠ではありません。期日等の一定のルールがあります。これらもしっかり押さえておきましょう。

〇教育資金贈与非課税口座は下記の場合契約が終了されます。

2019年度税制改正で受贈者が30歳に達した場合でも、学校等に在籍、または教育訓練などを受講している場合は口座の¥契約を終了しないことになりました。しかし、その場合でも30歳になった翌日以降で、学校等で受講が終了した翌年の12月31日、または40歳に達する日の、どちらか早い方で契約は終了となります。

1. 受贈者が30歳に到達した場合(ただし、学校等に在籍中の場合を除く)

⇒30歳の誕生日

2. 30歳以上の受贈者が、年度中に学校等に在籍していることを金融機関に届出をしなかった場合

⇒その年の12月31日

3. 受贈者が40歳になった場合(30歳以上でも在籍中は学校等<教育訓練等>)の費用が対象となりますが、40歳で終了)

⇒40歳の誕生日

4. 受贈者が死亡した場合

⇒死亡日

5. 口座残高が0(ゼロ)となり、かつその口座に係る契約の終了に合意をした場合

⇒合意にもとづき契約を終了した日

残高がある場合

終了時に口座内に資金の残高がある場合(「4」は除く)は、教育資金をもらった人(受贈者)の贈与税の課税価格に参入されます。その結果、その年の贈与税の課税価格の合計額が基礎控除を超えるなどの場合には、申告期限までに贈与税の申告を行ってください。

贈与者が死亡した場合

贈与者の祖父母等が、生前に孫の為に「教育資金一括贈与」してくれた資金を使い切る前に死亡した場合は、金融機関に届出が必要となります(相続税がかかる場合があります)。

2019年の改正により、受贈者が贈与者の死亡前3年以内に取得した「信託受益権」等について、贈与者の死亡日における管理残高(口座に残っている資金)を贈与者からの相続・または遺贈により、受け取ったものとみなされることになりました。

ただし、下記のケースは除外されます。

・受贈者が23歳未満の場合

・学校等に在学している場合

・教育訓練給付金の支給対象となる教育訓練を受けている場合

但し、2019年4月1日以前に贈与された資金は上記の相続・または遺贈により受け取ったものとはみなされません。

上記となりますが、皆さまわかりましたか? 聞きなれない言葉も多く、わかりづらいかもしれません。最近多い質問をまとめてみました。

塾代も対象になるの?教育資金贈与のQ&A

Q:領収書はどういうものですか?

A:学校や習い事で発行される一般的な「領収書」のことです。また、振込ができる場合は、通帳に記録が残るので、そちらでもOK。しかし、小さな塾など、なかには振り込みもできず「領収書」も発行されないところもあります。しかし、その様な場合は「月謝袋」等を用意し、そちらを提出してください。

<領収書記載内容>

・支払日/金額/宛名(贈与される人または親権者)/支払先の名称・住所/支払い内容(但し書

*参照URL

https://www.mizuho-tb.co.jp/souzoku/kyouiku/procedure/receipt.html

Q:贈与金額が使い切れない場合はどうしたら良いのか?

A:1.贈与をした祖父母等が健在の場合

教育資金贈与を受けた金額が使い切れなかった場合、残金を返却することはできません。残金より、基礎控除110万円を除いた金額に「贈与税」がかかります。贈与税を支払うのは、教育資金を贈与された人子や孫です。

贈与税を支払った後の資金については、使い方が制限されませんので、何に使ってもよくなります。

2.贈与した祖父母等が亡くなった場合

教育資金贈与の契約は、祖父母の死亡とは関係なく、前記の契約終了までは継続されます。しかし、契約時に余った際は1が適用されることとなります。

3.贈与された子・孫等が先になくなった場合

その時点で、教育資金贈与契約は終了となり、使い切れなかった教育資金は、亡くなった子・孫の相続財産となります。

v

Q:口座を解約する場合はどうなるの?

A:契約が終了となった時点で、口座は解約されますが、下記に補足説明を加えます。

<解約の定義>

〇前記終了の年齢まで

〇資金を受ける子や孫(受贈者)が亡くなった場合

〇口座残高が0となり、口座名義人(受贈者)と金融機関の合意があった日

〇2021年4月1日以降、口座残高が0となった日

上記の様に、「契約の終了」事項がない場合は、口座名義人より申し出があっても解約はできません。

Q:教育資金贈与の非課税制度はいつまでですか?

A:延長後、2021年3月31日までとなりました。コロナ渦、現役世代の人の中には、収入減で困っている方も多いと思います。こちらの制度も残りわずかとなりました。

相続対策にもなりますので、活用してみてください。

Q:教育資金贈与制度はどの様に使っていけば良いのですか?

A:祖父母等が、孫等の教育や教養の為に、金銭的に応援したくても、110万円以上の贈与をすると贈与税が必要です。 また、高齢出産が多くなり、孫が大学で一番お金がかかる際に、祖父母はすでに亡くなっている場合もあります。

しかし、この教育資金贈与制度を使えば、非課税で教育資金を贈ることができるのです。時空を超えた、援助・応援とすることができます。

Q:教育資金贈与制度の対象となるものは何ですか?

A:大きく分けると2つ。「学校内」と「学校外」です。

<学校内>

学校教育法で決められた、幼稚園、小・中学校、高校学校、大学(院)、専修学校、各種学校、一定の外国の施設、認定こども園又は保育園など。それらの授業料や、教材費となります。

<学校外>

いわゆる、習い事です。この場合は、物品購入の制限があるので、前記ご参照ください。また、年齢は23歳の誕生日まで。それ以降は、教育訓練給付金に該当する指定校のみとなります。

Q:教育資金贈与特例の改正があったそうですが内容は何ですか?

A:<期間>

本来、平成31年(2019年)3月31日までの制度でしたが、令和3年(2021年)3月31日まで、延長されました。

<所得制限>

贈与を受ける子や孫等に所得制限が設けられました。

所得制限:1,000万円を超える場合は制度対象外

<教育資金の適用範囲>

23歳以上の子や孫に対しては、習い事やレジャーに使う資格などの取得は認められなくなりました。

Q:教育資金贈与特例の手続きはどうしたら良いのでしょうか?

A:金融機関窓口で行います。

〇信託銀行

〇銀行(取り扱いをしていない場合もある)

銀行の窓口を経由して、税務署に手続きが行われます。

Q:教育資金贈与特例の申告はどうしたら良いのですか?

A:まずは、上記の金融機関に「資金」を預け、領収書等を提出して、資金を受け取ることになります。贈与を受け取る本人や親権者が、税務署の窓口へ出向くのではなく、あくまでも金融機関とのやりとりになる点、ご注意下さい。

Q:学校内で必要な費用は主にどのようなものが認められますか?

A:教科書・体操着・上履き・制服・通学カバン・修学旅行・校外学習(旅行)・卒業アルバム・実験や実習でかかる費用

※ただし、これらは業者の領収書に加えて、学校からの書面も金融機関に提出する必要があります。

Q:受験費用も対象と聞きました。受験は入学する学校以外も何校か試験料を支払いますが、それは対象ですか?

A:実際には、入学しなかった学校の検定料金・入学金等も限度枠内であれば対象です。

しかし、願書に係る費用(郵送代・写真など)は、対象外となります。

Q:部活の費用は対象ですか?

A:学習指導要領に規定されている教育機関(小・中・高校・特別支援学校等)における部活動は対象となります。ただし、学校の領収書が必要です。また、その部活に伴う備品などの購入費用も対象ですが(500万円の非課税枠)、業者の領収書に加えて、学校の文書が必要です。

Q:幼稚園の預かり保育や子育て支援活動の費用は対象ですか?

A:対象です。また、認定保育園での延長保育・休日保育・一時預かりなども、1,500万円の非課税枠の対象となります。

Q:学校等へ支払う寄付金は対象ですか?

A:原則対象外です。ただし、入学時の寄付金に関しては、「入学金の一環」としてみなされ、対象となります。

Q:夫婦両家の祖父母から一括贈与を受ける場合の金額はいくらですか?

A:この制度は、孫一人につき1,500万円(ただし塾や予備校等へは500万円)の限度枠となっています。複数の人からの一括贈与でも限度内に収めなくてはなりません。また、同一の孫が複数の金融機関に口座開設をすることもできません。

Q:祖父母へ教育資金贈与の依頼をするにはどうしたらよい!?

A:いくら非課税の素晴らしい制度と言っても、実際に祖父母に依頼するのは気が引けるかもしれません。ではどうしたら良いのでしょうか。

まずは、祖父母の立場になって考えてみましょう。可愛い孫の為になるのは喜びだと思います。しかし「たかられる」「利用される」という気持ちにさせたら、援助はしてくれません。そこは、「一緒に教育に参加」してもらうようにしましょう。

孫や両親からも、祖父母等に相談をし、また学校見学へ一緒に行ったり、パンフレットをみせたり、学校行事にも参加をしてもらいましょう。病気などで不可能な場合は、動画や写真をみせる。やはり、スポンサーなのですから、お金をもらうばかりでなく、喜びも分かち合ってもらいたいと思います。

図解で説明!教育資金贈与まとめ

制度の概要まとめ

教育資金は「人生の三大資金」のひとつで、デフレ時代でも支出が増加している資金です。この教育資金贈与は、高齢世帯の資金を若い世代へシフトし、負担を軽減すること、また経済が発展する大きな要因になると思います。

また、その教育資金の使い方を家族で話し合い、全員が携わっていくことで、会話も生まれ、絆も深くなるでしょう。祖父母にとっても生きているうちに孫の成長を一緒に見守ることができる良い機会になると思います。

この制度は非常に面倒な部分もあります。一人で悩まずに、是非ファイナンシャル・プランナー(FP)に相談をして、自分に必要かどうか、どの金融機関が適しているか等、尋ねてみると良いでしょう。

※ 本ページに記載されている情報は2020年9月28日時点のものです

【参考文献】

・国税局HP

・教育資金一括贈与口座解説している各金融機関

寺門 美和子(てらかど みわこ)

AFP/公的年金アドバイザー/相続診断士/終活カウンセラー/ 確定拠出年金相談ねっと認FP ファイナンシャルプランナーと夫婦問題コンサルタントとの二刀流で活動中。 個人に寄り添う事をモットーとし、老後のお金の問題から終活・相続までワンストップで 対応。また、夫婦問題や終活・相続で不可欠な不動産問題のコンサルティングを行っている。