【FP監修】年金受給者が確定申告をするのはどんな時?所得税控除や手続き方法まで

年金生活者になると自分で確定申告が必要です。現役時代会社員だった人にとって確定申告は無縁のものだったと思います。所得税、雑所得、控除、源泉徴収、住民税など難しい言葉だらけですが、どうしたらよいのかこの記事でスッキリわかります。

最終更新日:2021年3月17日

この記事の早わかり要約 読了目安時間:

年金生活者や会社員出ない場合、自分で税金の手続きをする必要がある

年金は税金が差し引かれた額が給付され、金額の過不足は確定申告で調整する

確定申告の締切は、基本3月15日。4月下旬~5月頃に還付金が戻ってくる

目次

受け取る年金にも所得税がかかる

大前提として、税金は「儲け」に対してかかります。生活者にとっての「儲け」とは、収入から必要経費を差し引いた部分の「所得」を指します。

現役時代で言うと、毎月の給与と賞与の合計が「収入」で、会社員にあらかじめ割り当てられた「給与所得控除」や、実際に支払った社会保険料や生命保険料の一部、扶養の家族に応じた「扶養控除」などが経費として差し引かれ、残った金額が所得、いわゆる儲けとなります。所得税は、所得によって税率が変わるので、所得に応じて納税額を計算します。

年金生活者は自分で税金の手続きが必要

現役の時は、会社が税金の手続きを全てやってくれるので、詳しいことはよくわからないという人も多いかと思いますが、これらの税金の手続きすべてを自分で行わなければならないのが年金生活者なのです。

では、年金生活者になると税金の手続きは具体的にどうなるのでしょうか?

収入は国からの公的年金、支払うべき健康保険料などの必要経費を差し引いて儲けが出れば、税金を払います。年に1回まとめて行うことを確定申告と言っています。

しかし実際は、全ての人に確定申告は必要ではなく、2か月に1回支払われる年金額からは税金が源泉徴収されて(差し引かれて)おり、そこで過不足が生じた場合に確定申告を行います。

これは、会社員の年末調整と同じです。毎月の給与からは、あらかじめ所得税が引かれていましたよね。しかし、家を買った、医療費がかかったといった特別なイベントがある場合は、会社員でも確定申告が必要でした。

年金の確定申告が必要かはどう見分ける?

会社員でも確定申告をした方がよい人とそうでない人がいました。同じように、年金生活者にも確定申告をした方がよい人とそうでない人がいます。

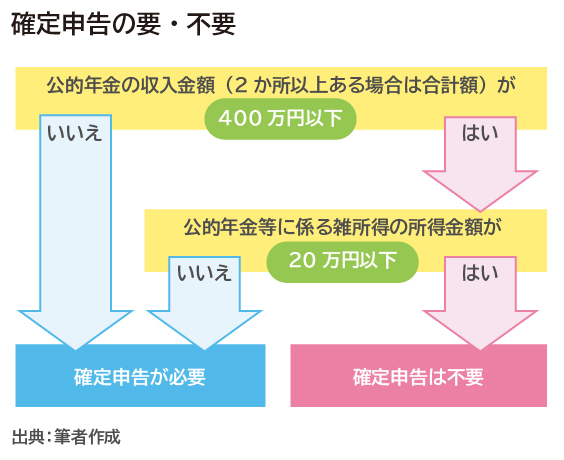

まず、年金生活者が確定申告をする必要があるのかそうでないのかを判断する基準を確認しましょう。

確定申告を「する必要がない」場合

「公的年金等に係る確定申告不要制度」という制度によって、以下の条件を満たす人については、確定申告は必要ありません。

下記の1、2のいずれにも該当する人

1. 公的年金等の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる

2. 公的年金等に係る雑所得以外の所得金額が20万円以下である

まず1について見ていきます。

公的年金等というのは、国民年金や厚生年金、共済組合から支給を受ける老齢年金(老齢基礎年金、老齢厚生年金、老齢共済年金)、恩給(普通恩給)や企業年金などのことをいいます。

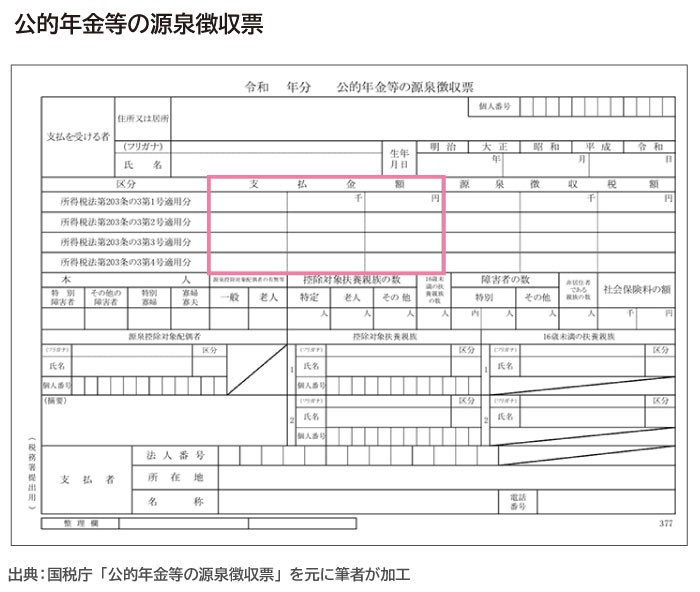

では、公的年金等の収入金額は、何を見ればわかるのでしょうか?

公的年金等を受給している場合は、通常は毎年1月になると「公的年金等の源泉徴収票」が送られてきます。この中の「支払金額」が公的年金等の収入金額になります。2つ以上の公的年金等を受給している場合はそれらすべてを合計します。

次に、2についてみていきます。

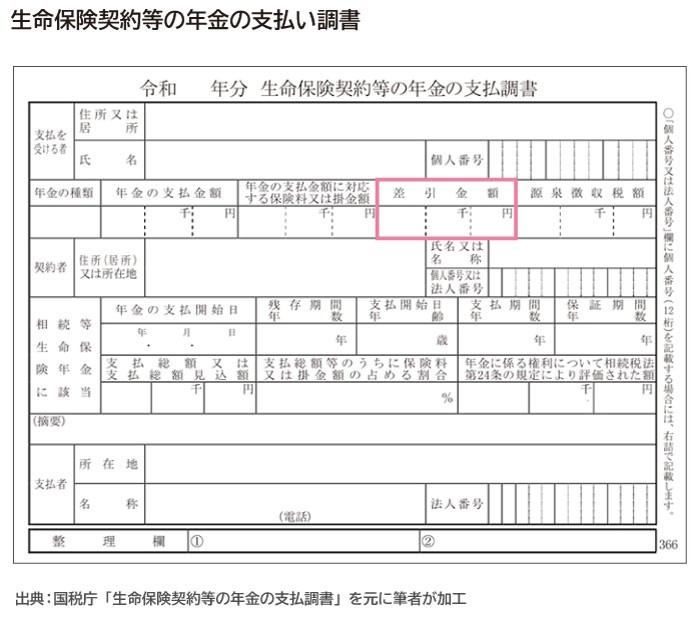

公的年金等に係る雑所得以外の所得とは、生命保険や共済などの契約に基づいて支給される個人年金、原稿料、給与所得(パート収入も)、生命保険の満期返戻金などのことをいいます。

例えばこの中の個人年金の公的年金等に係る雑所得以外の所得金額は何を見ればわかるでしょうか?契約先から送られてくる「支払調書」の中の「差引金額」が公的年金等に係る雑所得以外の所得金額になります。

公的年金等に係る雑所得以外の所得について、詳しくは国税庁のサイトを参照ください。

年金にも所得税として税金がかかる!確定申告が必要なケースや雑所得の計算方法も

確定申告を「した方がよい」場合

では、年金生活者でも確定申告をした方がよい人とはどんな人でしょうか?

「公的年金等に係る確定申告不要制度」の要件に該当すれば確定申告をする必要はありません。しかし、確定申告をすると収めた所得税の一部を返してもらえる場合があります。

所得税は所得金額だけで決められるのではなく、「個人的な事情」が考慮されます。所得税を計算するための金額である「所得」は、「収入」から「控除」の金額を引いて計算します。

年金は、支給時に所得税が天引き(源泉徴収)されているので、個人的な事情を反映させてもらうために「控除」の申請をすると所得の金額が下がり所得税の金額も下がるというわけです。

おもな「所得控除」の例

控除には「所得控除」と「税額控除」というものがあります。

所得控除は14種類あります。例えば以下のような場合にはこれに該当する可能性があります。

(1)医療費が10万円を超えた

1年間に支払った治療費や薬代の合計から保険金などで補てんされる金額と10万円(総所得金額等が200万円未満の場合は総所得金額等の5%の金額と10万円の少ない方の金額)を差し引いた金額(最高200万円)について「医療費控除」を受けることができます。

生計を一にする親族の分も含めることができます。

これらに該当しなくても、ドラッグストアなどで購入できる市販薬を購入した費用も医療費控除を受けることができる場合があります。これは「セルフメディケーション税制」と呼ばれるものです。

どの薬が該当するかは厚生労働省のホームページで確認できます。ドラッグストアのレシートは保管しておきましょう。なお、従来の医療費控除とセルフメディケーション税制の控除は、どちらか一方を選択することになります。

(2)社会保険などに加入している

会社勤めを終えると、社会保険には自分で加入して、保険料を全額支払っていかなければなりません。

この健康保険、国民健康保険、国民年金、厚生年金保険の保険料なども「社会保険料控除」として所得控除が受けられます。

申告者と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合にも、その支払った金額について所得控除を受けることができます。

また、40歳以上の人が払う介護保険の保険料も「社会保険料控除」の対象です。「公的年金等の源泉徴収票」には摘要欄に記載されていますのでこれも忘れずに申告しましょう。

さらに、75歳の誕生日以降、国民健康保険から後期高齢者医療保険に切り替わります。この保険料も「社会保険料控除」の対象です。但し、生計を一にする配偶者その他の親族が受け取る年金から引落し(特別徴収)されている国民健康保険料や介護保険料、後期高齢者医療保険料は、申告者の控除の対象にはなりません。

なお、国民健康保険料や後期高齢者医療保険料で、口座振替によりその保険料を支払った場合には、申告者の控除の対象となります。

(3)生命保険の掛け金を支払った

生命保険の掛け金も「生命保険料控除」として所得控除の対象になります。2011年までに契約した「旧契約」のものと2012年以降に契約した「新契約」のものとでは対象や控除額などが異なります。

「旧契約」では、定期保険、終身保険、養老保険などの人に対して掛ける保険についての「一般用」と「個人年金用」で、それぞれの上限は5万円です。

「新契約」では、「一般用」と「個人年金用」に加えて「介護医療保険」も対象になりました。ただし、それぞれの上限は4万円です。

契約者名が家族であっても、実際に保険料を支払ったのが申告者であればその支払い分も対象になります。

(4)地震保険の保険料を支払った

地震保険の保険料や掛金を支払った場合に「地震保険料控除」が受けられます。控除額の上限は5万円です。

この対象となる保険は、生活するための家屋が地震などの被害を受けた際の保険契約である必要があります。この控除は2007年分の確定申告から導入された所得控除です。

それ以前に長期契約して現在も保険料の支払いをしている火災保険や損害保険については、その保険料を「旧長期損害保険」として「地震保険料控除」の対象とできる場合があります。

(5)離婚や死別をした

離婚したり配偶者と死別したりして、所得税法上の「寡夫」または「寡婦」に該当する場合は、「寡夫控除」または「寡婦控除」という所得控除を受けることができます。「寡夫控除」、「寡婦控除」は27万円です。

また、「特定寡婦」に該当する場合は35万円の控除を受けることができます。

(6)夫や妻を養っている

申告者本人の合計所得金額が1,000万円以下で、申告者本人と生計を一にする配偶者の年間合計所得金額が38万円以下の場合には「配偶者控除」を受けることができます。また、配偶者の年間所得が38万円を超えてしまう場合には「配偶者特別控除」を受けることができるかもしれません。

「配偶者控除」と「配偶者特別控除」は、同時には受けられません。配偶者の年間の合計所得金額によって、どちらかの控除だけを受けることができます。

(7)両親や16歳以上の子どもを養っている

両親や16歳以上の子どもを養っている人は、「扶養控除」を受けられる可能性があります。控除額は「控除対象扶養親族」の年齢によって異なります。

ただし、扶養親族である両親が年金をもらっている場合には、年金の受給額が65歳以上では158万円以下、65歳未満では108万円以下という条件を満たしている必要があります。

(8)天災・盗難などによって被害を受けた

確定申告する本人または生計を一にする配偶者とその他の親族でその年の総所得金額等が38万円以下の者が地震や台風、火災、盗難などによって家財に被害を受けたら「雑損控除」を受けることができます。ただし、別荘や貴金属、骨とう品など(30万円を超えるもの)や、個人事業用の試算などは対象外です。また、高齢者を狙った振り込め詐欺など、詐欺や恐喝による被害では雑損控除は受けることができません。

所得金額が1,000万円以下の申告者の場合、「雑損控除」の他に「災害減免法による所得税の軽減免除」を受けることができる場合があります。

「災害減免法による所得税の軽減免除」の方が大きな被害額の場合に有利な場合が多いのですが、今回の確定申告だけでは全ての損失分を消化できない場合には「雑損控除」を選んだ方がよい場合もあります。「雑損控除」は最高で3年間繰り越すことができるからです。どちらが有利かしっかり計算してみてから判断しましょう。

ここまでは、所得控除の主なものについて見てきました。これ以外に税額控除という控除があります。

マイホームの購入や増改築のために住宅ローンなどを利用した場合には、一般的に住宅ローン控除と呼ばれる「(特定増改築等)住宅借入金等特別控除」を受けることができます。

また、投資をしている人は、「配当控除」や「外国税額控除」を受けることができる場合があります。

その他にも所得控除や税額控除を受けることができる場合があります。年金などによる所得以外に、株式投資や投資信託などで利益を出した人や損失を出した人は、確定申告すると得をする場合が多いものです。

特に損失については、翌年以降に持ち越せるものが多いので、該当するものがあれば確定申告をして、翌年以降の利益と相殺できるようにしておくとよいでしょう。

確定申告の手続き方法は?

ここからは確定申告の手続き方法について説明します。

確定申告は国税庁のサイトで簡単にできる!

国税庁のサイトを使うことによって、驚くほど簡単に確定申告を済ませることができます。

必要な情報を画面の指示通りに入力していくだけで申告書類ができるので、あとは印刷して添付書類を付けるだけで完成です。

面倒な計算もすべて自動的にやってくれるので計算ミスも防げてとても便利です。確認資料がすぐに見つからない等のため作成途中で一旦中断する時にも、データを保存しておくこともできます。

スマートフォン・タブレットに最適化したデザインの画面を利用して、所得税の確定申告書を作成することもできます。

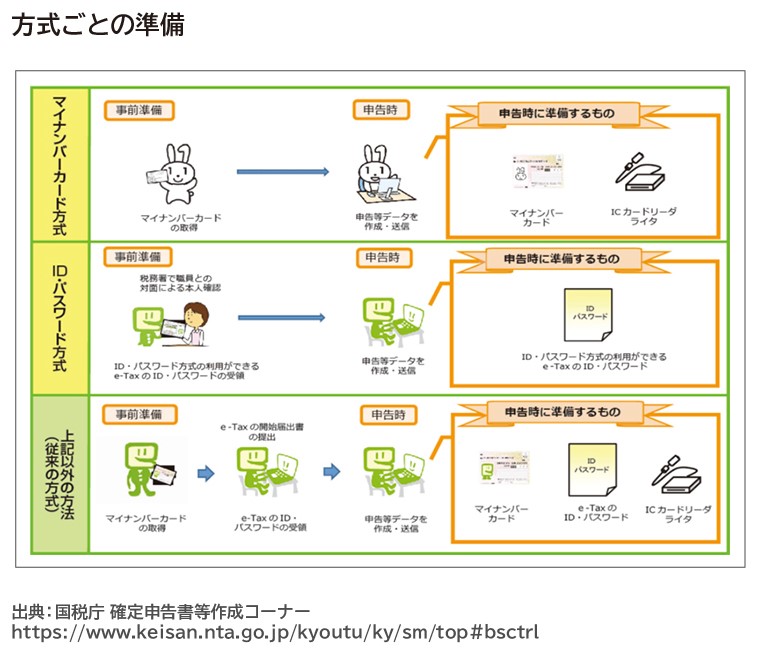

インターネットを使ったe-Taxでの納税も便利

e-Taxによってインターネット等を利用して電子的に納税も行えるようになっています。但し、事前の準備が必要です。利用する人は、予め早めに準備しておきましょう。

国税庁「コラム≪2019年1月からe-Taxの利用手続がより便利になりました≫」

確定申告の締め切りは?お金はいつ振り込まれる?

確定申告の締め切り日と納付の締め切り日は同じ3月15日です。申告書を提出した時期や税務署の手続きにもよりますが、還付金が振り込まれるのは4月下旬から5月くらいになるようです。

不明な点については税務署に相談するといいでしょう。確定申告時期には混雑するので事前に予約して早めに相談に行くとよいと思います。

確定申告が必要かの判断に迷う場合や疑問があれば、まずはお金に関する幅広い知見を持ったFP(ファイナンシャル・プランナー)に相談してみるのもおすすめですよ。

※本ページに記載されている情報は、2019年7月24日時点のものです。

【参考文献】

「年金生活者 定年退職者のための確定申告 年金生活世代のためのかんたん手続きガイド 2019年3月締切分」 監修 税理士山本宏 技術評論社

ほか

青山創星(あおやま そうせい)

大手銀行で銀行の資産運用に関連する幅広い部門を経験。その後、個人金融資産の運用相談や生命保険、損害保険の販売に従事。銀行や保険代理店で金融商品を販売する中で、お客様自身に合った商品の選択となっていないことに危機感を覚える。お客様一人一人、一社一社にベストなものを提案しなければならない。金融機関とは完全に独立した立場で金融商品・サービス等についてのセミナー、コンサルを開始。国のじぶん年金作りのための制度である確定拠出年金の制度導入、資産運用のセミナー、コンサルを中心に活動。また、ウォーレンバフェットの投資法を教えるメアリー・バフェット・オンラインスクールの日本人講師二人のうちの一人。