「本当に必要なの?」生命保険、よくある疑問に答えます

「若い人に保険は必要なの?」「専業主婦に死亡保険は不要では?」「年齢が高くなったら保険は辞めてもいい?」生命保険は、いつでも誰でも必要かといえば、決してそうではありません。そこで、保険の種類やリスクの種類別に、どのような場合に保障が必要となり、また必要性がないのはどんな場合なのかを検証していきます。

目次

リスク別にみる、保険の必要性の有無

ここでは、保険の種類別にどんなリスクがあるのかを知ることから、その保険の必要性の有無を考えてみましょう。

死亡保険の必要性

小さな子どもがいる一家の大黒柱ほど高額な死亡保障が必要となります。そして子どもの成長と共に必要保障額は下がってきます。つまり、独身の人や、子どもが既に独立した人などには高額保障は不要といえます。

医療保険の必要性

若いうちは病気のリスクは低いとはいえ、貯蓄が少ないうちはもしも入院となった時に痛い出費となる可能性があります。若くて保険料が安いうちに最低限の医療保障を確保しておくのは有効です。

そして年齢が高くなるほど入院や手術のリスクは高まりますので、より万全な備えが必要となります。

がん保険の必要性

がんなどの生活習慣病は年齢が上がるほど高くなります。また治療には高額な費用がかかり、長期に渡ることで収入減となるリスクもあるため、年齢があがるほど必要性が高くなります。

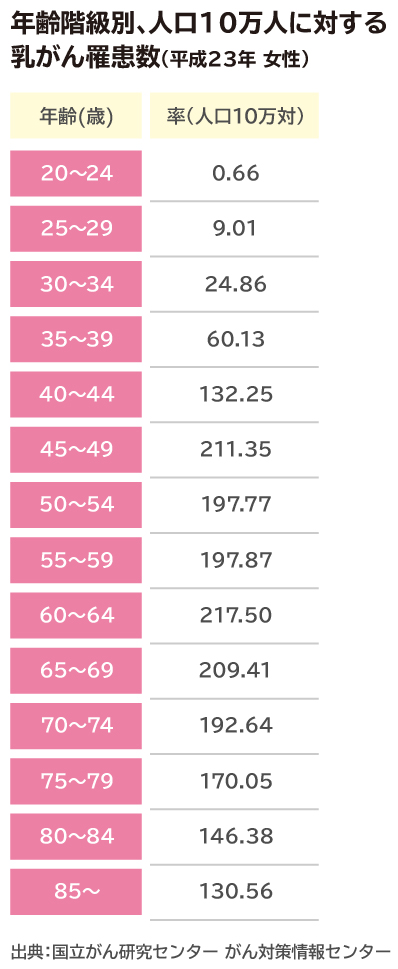

男性は、若いうちはリスクが低いと言えるでしょう。ただし女性の場合は、若い世代でも女性特有のがんなどの発症リスクが、他のがんに比べて高くなっています。女性の場合は早めにがん保障を確保しておく方が安心です。

働けなくなった時の保険の必要性

病気やケガの治療が長引いて、働けなくなる期間が長くなることで収入減となり生活に影響するリスクは、死亡リスクに比べると高いといえます。

ただし、例えばお勤めの会社の福利厚生が充実していて、公的保障の他にも、会社として長期の就業不能保障がある場合には、自分で保険を準備する必要はありません。会社にお勤めの方は、是非福利厚生制度を確認してください。

介護保険の必要性

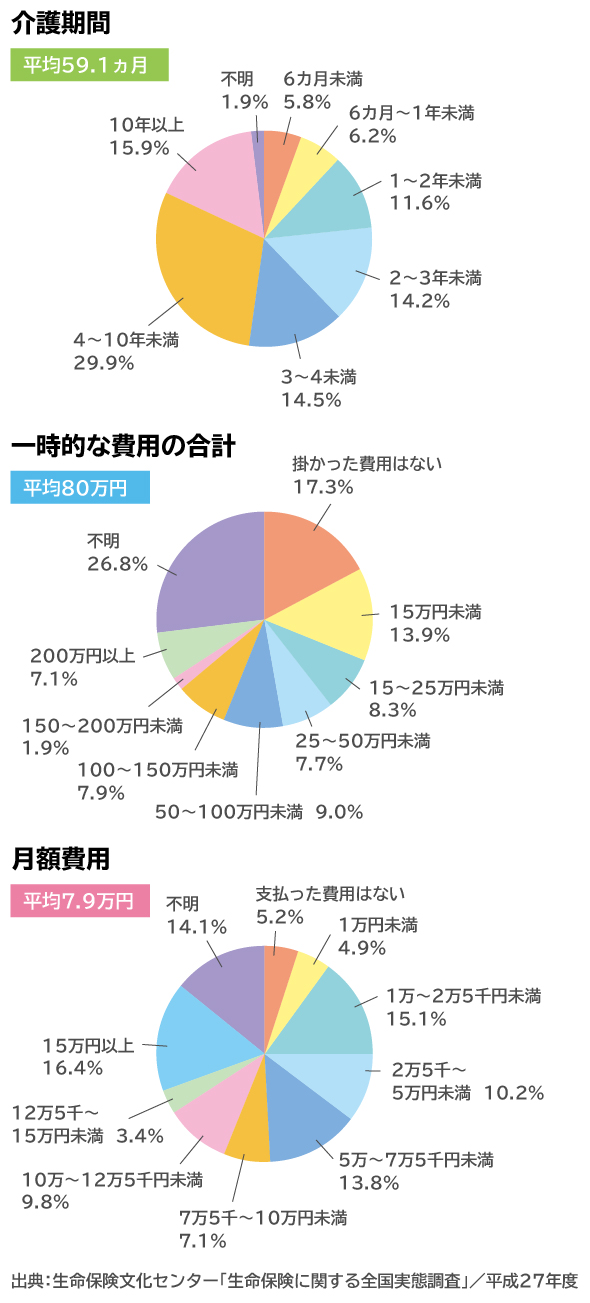

人生100歳時代といわれるようになり、介護リスクは身近な問題となりました。介護にかかる費用について㈶生命保険文化センターのデータによると、公的介護保険サービスの自己負担費用を含め介護に要した全費用の総額は、住宅改修や介護用ベッドの購入などの一時費用の合計が平均80万円、月々の費用が平均7.9万円となっています。また介護を行った期間は平均59.1カ月(4年11カ月)と、4年以上介護した割合が4割を超えています。

こうした現状をみると、これからは今以上に介護保障を確保する必要性が高くなると考えられます。子育てが終わったら介護保障に目を向ける、という時代がやってきます。

ただし、子育て世代の方や現役世代のうちは介護保障ではなく、それよりも広範囲となる「働けなくなった時の保障」を確保する方がいいでしょう。

よくある質問「若い人に保険は必要なの?」

よくある質問として「まだ若いので保険は必要ないのでは?」という意見を耳にしますが、実際はどうなのでしょうか?

若いうちは、年齢が高い人に比べると、死亡や入院のリスクは非常に低いですから確かに高額な保障は必要ありません。ただし次のような人には必要となります。

【若い人でも保険が必要な例】

・若くても結婚している人や小さな子どもがいる一家の大黒柱の人には高額保障が必要です。

・ケガによる入院リスクは、若い人にもあります。とくにアウトドア派の人は医療保険または傷害保険などを検討してもいいでしょう。

・女性の場合、乳がんや子宮がんなど女性特有のがんの罹患率は、他のがんに比べると若くても高い傾向があります。また子宮筋腫や出産時の帝王切開など含め、女性特有の疾患に備えて早めに医療保障を確保する方が安心です。

つまり、これらに当てはまらない保障については、若いうちは抑えてもいい、ということです。例えば独身の人に高額の死亡保障は不要です。

よくある質問「専業主婦に死亡保険は不要では?」

よくある質問の2つめ、「専業主婦の人は収入がないため死亡保障は不要では?」と考える人もいるでしょう。それでは、現実として専業主婦でも死亡保障があった方がいいと言えるのはどのようなケースでしょうか?

【専業主婦でも保険が必要な例】

万一死亡した時、残された家族の生活において、夫が子どもの面倒を見るなどの理由で次のようなリスクがある場合、専業主婦でも死亡保障は必要です。

・夫が子育てのために仕事を減らすことで収入が下がる可能性がある

・夫が転職を余儀なくされる可能性がある

・ベビーシッターをお願いするなど支出が増える可能性がある

反対に、子育てや家事を支援して貰える環境にある場合(例えばご両親などが同居、あるいは近所にいるなど)は、専業主婦の妻の死亡保障は抑えてもいいと言えます。

よくある質問「年齢が高くなったら保険は辞めてもいい?」

よくある質問の3つめ、子供が成長し独立したり、定年退職などで収入が減ったりしたなどで、保険を整理したいと考える人は多いでしょう。その中でも残すべき保障や新たに確保すべき保障もあります。

【子供の独立や、定年退職しても保険が必要な例】

・病気による入院などのリスクは年齢が上がるほど高まるので、貯蓄に余裕のない人ほど、医療保険は必要です。同様に、高額な治療費のかかる「がん」への保障も必要です。

・子供が独立後は教育費が減った分、老後の生活費のための積み立てなど、資産形成になる保険については必要性が高くなります。

つまり、高額な死亡保障は不要となりますので、そこは整理してもいいわけです。

また医療保険についても、急な入院等があっても貯蓄から医療費を賄える人には医療保障はそれほど必要なくなります。高額な治療費のかかるがん等の保障と、老後のための資産形成は必要です。

老後の公的年金の受取額は現役中と比べると予想以上に少なく、これまで年収が高かった人ほど生活の質を下げるのが難しく、老後破たんの危機に陥るリスクがあります。学費から解放された時、趣味や旅行だけに走らず、「今こそ資産形成を頑張る時期」という意識が大切です。

保険選びはプロに相談。必要性の高いものから選択を

生命保険は多く加入していれば安心というものではありません。また公的保障でカバーできるものもありますので、自分や家族にとって必要となる保障のうち、公的保障だけでは不足する分をカバーすると考えることがポイントです。

迷った時は、専門家に相談することも重要です。ファイナンシャルプランナーなどのアドバイスを得ながら、必要性の高いものから優先し、必要性の低いものはカットしていくなど効率の良い保険選びをすることが大切です。

森田 直子

保険ジャーナリスト。保険・金融分野専門の執筆家で、庶民感覚のわかりやすい文体に定評がある。保険WEBサイト、保険会社ご契約のしおり、業界紙連載、書籍など執筆実績多数。大学講師や業界内外での講演など幅広く活動。保険業界メールマガジンinswatch発行人。