年末調整の生命保険料控除で所得税・住民税を節約する

「生命保険料控除」とは、加入している各種保険の保険料の金額に応じて、税金の負担を軽くできる制度です。このページでは、生命保険料控除の基礎知識から、新制度と旧制度の違い、生命保険料控除の適用金額の算出方法、実際に節約できる税金の金額まで詳しく解説していきます。

目次

「生命保険料控除」っていったいどんなもの?

「生命保険料控除」とは、税金の負担を軽くするための制度のひとつです。所得税や住民税を計算するときに、支払った各種保険の保険料に応じて一定の金額がその年の所得から差し引かれるため、税金の負担を軽減できるのです。まずは、生命保険料控除の基本的な仕組みについて解説します。

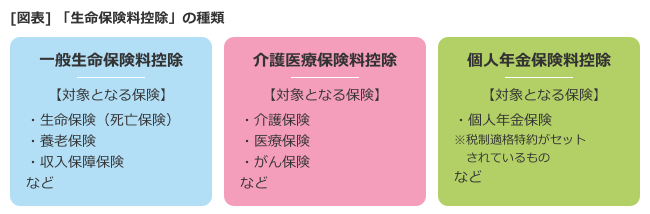

●生命保険料控除は3種類ある

第一に知っておきたいのは、生命保険料控除は「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3種類に分類されるということです。一般生命保険料控除は、被保険者の生死が保険金の支払いの起因となる保険などに対して支払っている保険料が対象です。死亡保険、養老保険、収入保障保険などの保険料が該当します。介護医療保険料控除は、介護保険、医療保険、がん保険などに支払っている保険料が対象です(介護・医療保障と死亡保障を組み合わせた保険に関しては「死亡保険金または死亡給付金の額が、入院給付日額の100倍に相当する額を限度とする場合」などの条件があります)。介護医療保険料控除は2012年に新設されたもので、後述する「旧制度」には存在しません。個人年金保険料控除は、「税制適格特約」がセットされている個人年金保険などの保険料を対象としたものです。

●生命保険料控除で税金を節約できる仕組み

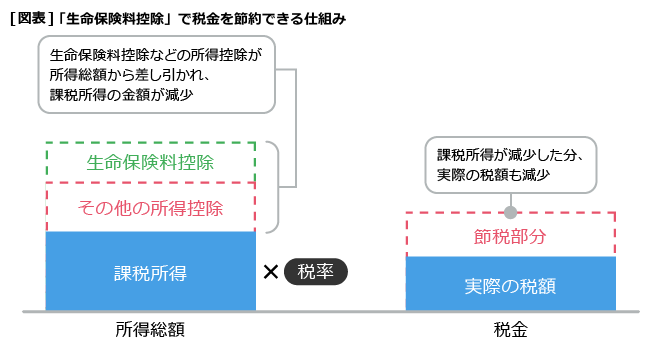

次に覚えておきたいのが、生命保険料控除によって税負担が軽くなる仕組みです。生命保険料控除で税金の負担が軽くなるといっても、直接的に税額が減少するわけではありません。生命保険料控除によって減少するのはあくまでも、税額算出の基となる「課税所得」です。

所得税や住民税の金額は「課税所得×税率」で求められます。そして、課税所得は「所得総額-所得控除」という式で算出できます。生命保険料控除により所得控除の金額が増えると課税所得が減少し、結果として税額も減少するというわけです。この仕組みをわかりやすくしたのが下の図です。

ちなみに所得控除には、生命保険料控除のほかに給与所得控除、基礎控除などといったものがあります。また、税額を計算したあと、その税額から直接に一定額を差し引く仕組みを「税額控除」と呼び、所得控除とは明確に区分されています。

「生命保険料控除」には「新制度」と「旧制度」がある

「生命保険料控除」に関して、もうひとつ理解しておくべき要素があります。それは、契約日、もしくは更新日によって、適用される制度が異なるということです。2011年12月31日以前に新規契約・更新等を行った保険に関しては「旧制度」と呼ばれるものが適用され、2012年1月1日以降に新規契約・更新等をおこなった保険は、「新制度」と呼ばれる仕組みで控除額が算出されます。

●「新制度」と「旧制度」の主な違い

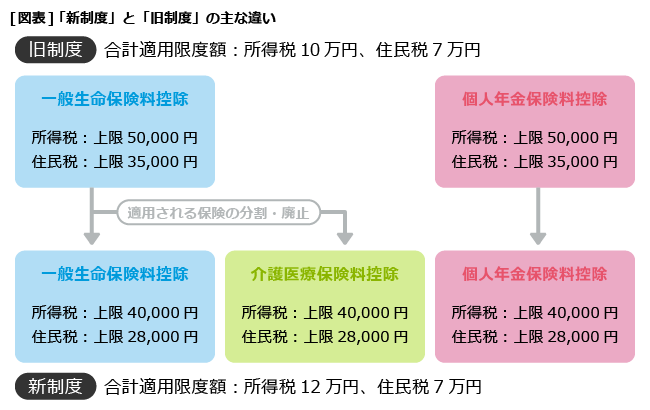

旧制度と新制度の主な違いとして、「介護医療保険料控除の新設」「適用限度額の変更」「合計適用限度額の変更」「各控除額の算出法の変更」が挙げられます。

■介護医療保険料控除の新設

旧制度で一般生命保険料控除の対象となっていた保険の一部が、介護医療保険料控除の対象へと分割されました。

■適用限度額の変更

旧制度では一般生命保険料控除、個人年金保険料控除に、それぞれ所得税50,000円、住民税35,000円という限度額が設定されていました。新制度では、一般生命保険料控除、介護医療保険控除、個人年金保険料控除に所得税40,000円、住民税28,000円の限度額が設定されています。

■合計適用限度額の変更

旧制度では、一般生命保険料控除と個人年金保険料控除の合計の上限額は、所得税10万円、住民税7万円でした。新制度では、一般生命保険料控除、介護医療保険料控除、個人年金保険料控除の合計の上限額は所得税12万円、住民税7万円となっています。

■各控除額の算出法の変更

旧制度と新制度では各控除額の算出法が異なっています。詳細は以降の「新制度における『生命保険料控除』の計算」「旧制度における『生命保険料控除』の計算」「新旧制度の契約が両方ある場合の『生命保険料控除』の計算」で解説しています。

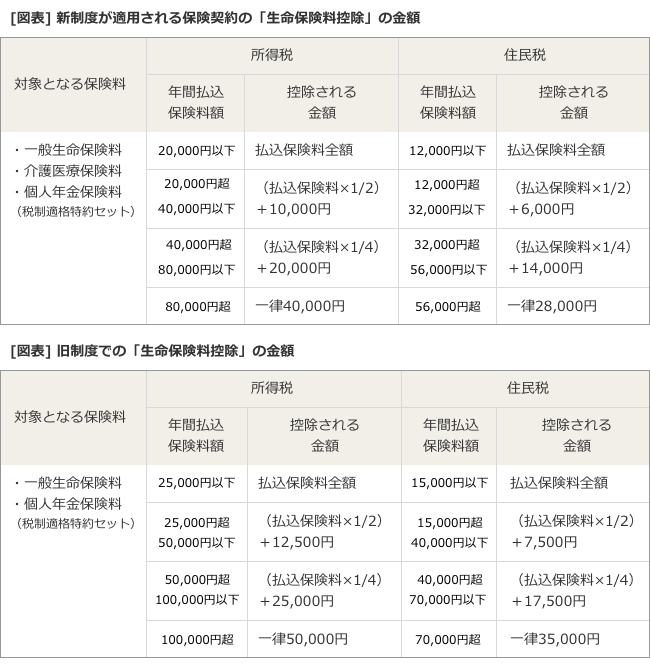

●新制度における「生命保険料控除」の計算

新制度が適用される保険契約においては、以下の計算式で控除額を算出します。対象となるのは一般生命保険料、介護医療保険料、個人年金保険料の3種類です。

●旧制度における「生命保険料控除」の計算

旧制度が適用される保険契約においては、以下の計算式で控除額が算出されます。対象となるのは一般生命保険料、個人年金保険料の2種類です。

●新旧両制度の「生命保険料控除」の計算

すべての契約が新制度、旧制度のどちらかになっているとは限りません。新制度、旧制度両方の保険に加入している人も多いでしょう。このとき、それぞれの保険料控除に対して、以下の計算方法を選択することができます。

■旧制度だけで申告する

旧制度の控除額だけを申告する方式です。旧制度が適用される保険契約の所得税の控除額が40,000円以上になる場合は、旧制度のみで申告したほうが控除額が大きくなるため、この方法での申告を検討するとよいでしょう。ただし、生命保険料控除の合計が、所得税12万円、住民税7万円を超えることはありません。

■新制度だけで申告する

新制度の控除額だけを申告する方式です。ただし、新制度の控除額の上限は、旧制度の控除額の上限よりも低いため、控除額が小さくなってしまうケースもあります。

■新制度と旧制度の合算で申告する

新制度の控除額と旧制度の控除額を合算して申告する方式です。ただし、新制度の限度額を超えることはできません。一般生命保険料控除、介護医療保険控除、個人年金保険控除それぞれ、所得税で40,000円、住民税で28,000円が限度額となります。また、生命保険料控除の合計が、所得税12万円、住民税7万円を超えることもありません。

「生命保険料控除」の控除額シミュレーション

それでは、実際にいくらの「生命保険料控除」が適用され、どの程度の税金の節約が実現するのかを見ていきましょう。「新制度のみ」の場合と「新旧両制度が混在」する場合のふたつのパターンでシミュレーションしていきます。

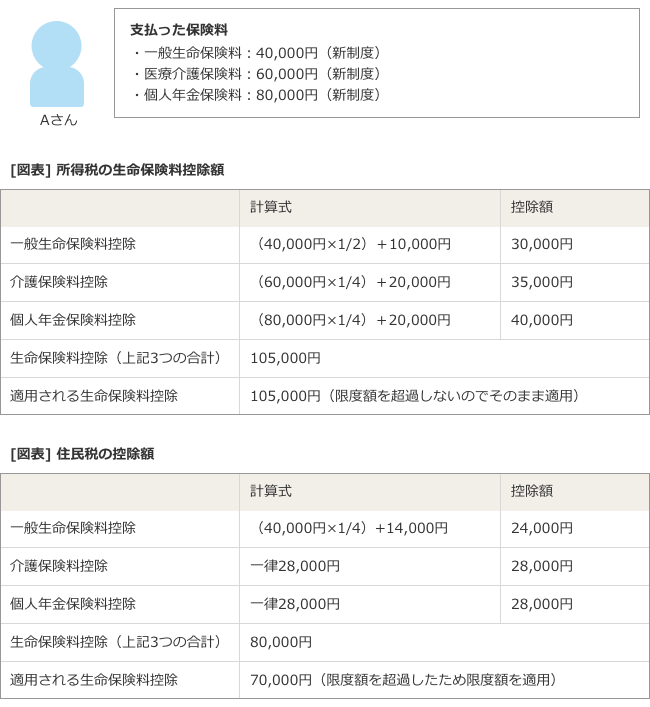

●「新制度のみ」の「生命保険料控除」と実際の節税額

新制度のみの契約しかない場合は、一般生命保険料、医療介護保険料、個人年金保険料のそれぞれの金額を上記の表に当てはめて計算するだけで控除額を算出できます。

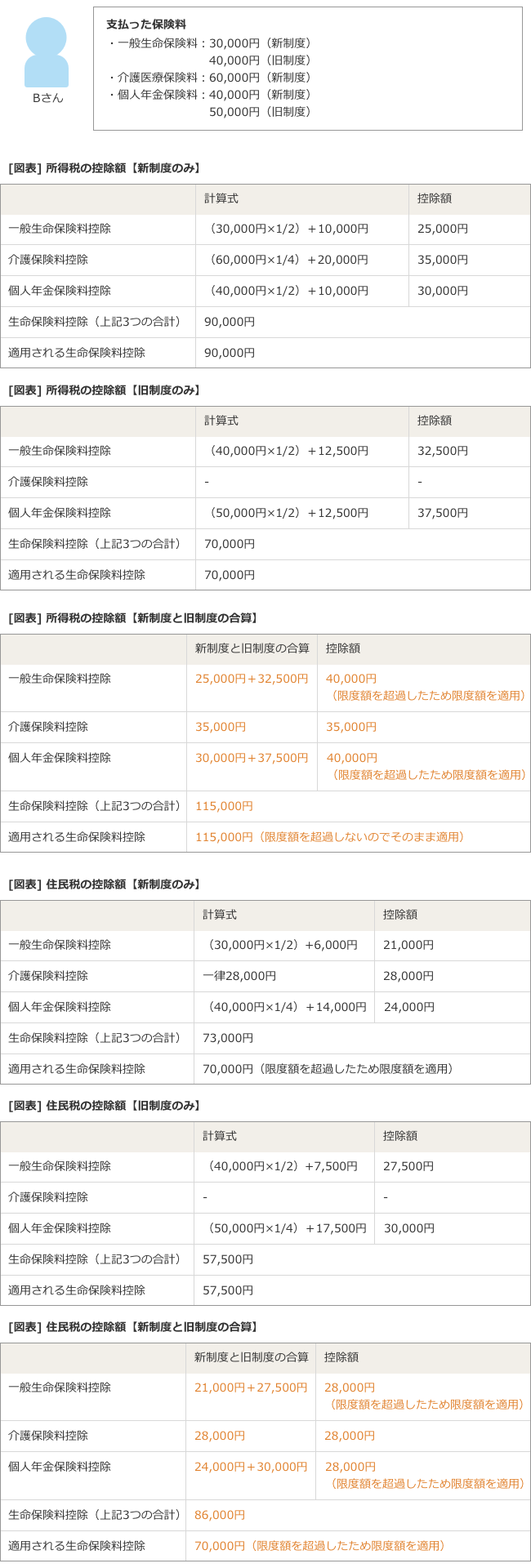

●新制度と旧制度の両方の契約が混在している場合

新制度と旧制度の両方の契約がある場合には、それぞれに所得税の控除額を計算し、もっとも控除額が大きくなる方法を探します。下記の表では適用する控除額をオレンジ色で示しました。

「生命保険料控除」を受けるためには申告が必要

最後に「生命保険料控除」を受けるための手続きについて解説していきましょう。会社員や公務員の場合には、保険会社から送られてくる「生命保険料控除証明書」を「給与所得者の保険料控除等申告書」に添付し、勤務先で年末調整を受ければOKです。なお、給与天引きによる保険料を払い込んでいる場合には、通常、特に何もする必要はありません。ただし、年収2,000万円を超える場合や複数の会社から給与を得ている場合など、確定申告を行う必要がある条件に該当している人は、確定申告で生命保険料控除の手続きを行う必要があります。

自営業の人やフリーターの場合には、翌年2月16日から3月15日までの間に所得税の確定申告を行う際、「生命保険料控除証明書」を添付して控除を受けることになります。もし生命保険料控除をなくしてしまった場合には、保険会社に問いあわせれば再発行をしてもらえます。ただし、年末調整や確定申告に間にあうように連絡はするべきでしょう。また、所得税の申告の際に保険料控除の適用を受けていれば、住民税の手続きまでは必要ありません。確定申告をする人は覚えておくと手間が省けることになります。

※本ページに記載されている情報は2018年3月21日時点のものです。