【FPが解説】「貯金5,000万円」は普通に貯められる?

貯蓄5,000万円を実現している家計の割合は多くはありません。独身で子どもがいなければ実現できるというわけではありません。ポイントは、収入アップと家計管理、生活費に対する意識の持ち方次第。貯金5,000万円を貯めることは不可能ではないのです。

目次

年200万円25年間

貯蓄5,000万円は普通に貯められる。でも実際に実現できている人は限られている。何が原因なのでしょうか。年200万円を25年貯めると5,000万円貯まります。貯金ではなく貯蓄5,000万円とした意味も考えていただきたいと思います。

●年間200万円貯蓄の現実味

家計の相談をしていて、年間200万円貯められそうな家庭もあればそうではない家庭もあります。もちろん、年収が200万円の独身の人ではすぐには不可能ですが、ひとりの年収が200万円でも、パートナーと協力していけば実現可能となるケースもあります。

「年収が極端に高くないと無理でしょ」と考える人もいるかもしれませんが、そうとも言えず、ある程度の年収があれば実現可能な金額と考えます。200万円を12で割ると一月当り約16.7万円です。家計の手取り収入が、この金額に家賃や必要な生活費以上あれば実現可能になります。

●貯蓄5,000万円以上の世帯はどれくらいあるか

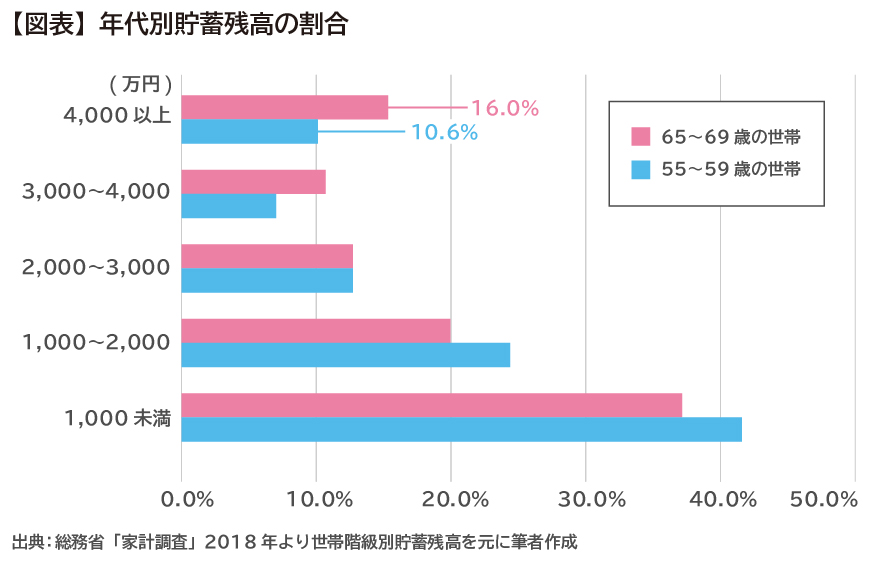

貯蓄5,000万円以上の世帯の割合がどのくらいあるか、直接的な統計はありませんが、総務省の家計調査では、貯蓄4,000万円以上の世帯数を世帯主の年齢層ごとに集計しています。

図は、55歳~59歳の二人世帯かつ勤労世帯の貯蓄残高水準別の世帯割合と65歳~69歳の二人世帯全体の貯蓄残高水準別の世帯割合をグラフ化しています。

働いている世帯主が55歳~59歳の世帯では、10.6%の世帯が4,000万円以上の貯蓄があり、リタイア層も含めた65歳~69歳の世帯では、16%の世帯で4,000万円以上の貯蓄があることが分かります。もちろん、相続等で取得した財産がある世帯もあると思われます。多くはありませんが、ある程度は貯蓄ができている世帯があると考えられます。

●目標を決めて収入からまず差し引く

理論的に考えて、5,000万円の貯蓄が可能なようであれば、いつまでにいくら貯めるのかを時系列で考える必要があります。子どもがいて、教育費にお金がかかるのであれば、配偶者と教育方針を話し合い、それに沿った資金計画が必要になります。

教育方針により変わりますが、一定の時期、家計の収支がマイナスになることは、健全な家計管理をしている家計でもごく自然なことです。そのことを前提に考えると、教育資金にたくさん支出する時期までに、年間200万円より100万円多く300万円の貯蓄にすると言った具合で調整することになります。

自身や家庭で、将来どんなことにお金を使いたいかを書き出し、そのためにいくら必要なのかを確認すると良いと思います。その中に老後の不足金額も織り込んでおくことを忘れないでください。

子どもの将来や家族の夢や目標をしっかり確認したうえで、いくら貯めるのか目標を持つことが大切です。毎日の支出を確認し、今、使わなくて良いお金を見つけることができると、自然に家計収支は改善していきます。

同時に、毎月16.7万円貯めると決めたのであれば、月々の収入から、最初に差し引いて、何かに積み立てるなど、日々の生活の中で手を付けないようにしておくと良いでしょう。そして、月々貯まっていく貯蓄の残高を確認する習慣を持つと、毎月、一歩目標に近づいていくことを実感できると思います。

●支出をすべて書き出す

無駄な支出をしなくなる近道は、何にいくら使ったか、すべて書き出して確認することです。「これは使わなくても良かったのに」と、後で確認するだけでも随分管理できるようになります。

貯金と投資をバランスよく

貯蓄5,000万円は普通に貯められると書きました。貯金ではなく貯蓄と書いていることにお気づきでしょうか。一般的に貯金は現金、預金で貯めている金額をさしますが、貯蓄は、有価証券(株式、債券、投資信託など)なども含めます。

●利回りがあれば元手は少なくて済む

約16.7万円をただ、貯金するのではなく、例えばそのうち10万円は投資信託に積み立て、残り約6.7万円を預金するとどうでしょうか。年間120万円、25年間で3,000万円を投資信託に積み立て、残り2,000万円を預金すると仮定します。

そのようには実際はなりませんが、投資信託が年利3%複利の計算で順調に値上がりし続けるとすると、月々10万円の積み立てで、25年後には4,446万円になります。これに預金の利回りが0%として2,000万円をくわえると6,446万円になります。

5,000万円を25年間で貯めるために年間200万円貯めるとしていましたが、仮に利回りが付けられるとすれば、少ない金額の積み立てで同じ貯蓄額を確保することができます。

投資信託が上記の様に3%の利回りを実現できるのであれば、月々10万円ではなく、6.8万円積み立てると25年後に同じ約3,000万円になります。

年間200万円積み立てるのではなく、月々13.5万円、年162万円の積み立てで、25年後に5,000万円の貯蓄を実現できる計算になります。

もちろん投資信託にはリスクがありますので、この結果にならない可能性はありますが、分散投資をして、毎月の積立で25年間の期間があれば、3%程度の利回りを得られる期待は十分持てると考えます。

●資金使途を時系列で確認し配分する

将来を考え、住宅資金の頭金にする資金、教育資金に充てる資金等、決まった時期に資金使途が決まっている部分については、大部分を貯金にしておき、長く置ける部分を投資に回してはどうでしょうか。そのためには自身の将来の資金計画が必要になります。

資金計画が定まれば、比較的近い時期に資金使途が決まっている部分は貯金しておき、長期における部分を投資信託などの投資に回すようにします。明らかに60歳以降まで出さなくて良い部分については、確定拠出年金(個人型をiDeCoと言います)を使うとさらに効率よく貯められます。

iDeCoの上限額は一般の給与所得者で2.3万円が月額の上限になります。年間27.6万円が年間に積み立てられる上限額になります。

上限いっぱい積み立てられるとして、所得税率が10%の人で住民税と合わせて年間5.5万円、所得税率が30%ですと11万円の節税になります。仮に25年間とすると、それぞれ137万円、275万円の節税になりますので、この分も貯蓄に回すとさらに効率よく貯めることができます。(企業型の確定拠出年金は5.5万円/月上限となり、さらに効率よく貯めることができる人もいます)

●投資することの本質を理解する

自分が働いて得られた収入を、貯金と投資に配分することをお伝えしました。改めて投資することの本質的な意味を理解し、短期の価格の上下にとらわれずに、長期的に見守るよう、しっかり理解をしてほしいと思います。

会社に投資する手段として、基本的には2つの方法が考えられます。一つが出資(株式投資)、すなわちその会社の株主として資本を提供することです。もう一つが債券投資、一定の期日に元本が返済されることと、見返りとなる一定の金利を前提に企業にお金を貸すことです。

会社側の視点で確認しますと、株主の提供してくれた資金は資本金として、原則株主には返さなくて良い(解散して財産が残ったら株主に配分します)自己資本と呼ばれる資産になります。債券を発行して集めた資金は、銀行からの融資同様に負債となり、期日が来れば返さなければいけない資産となります。

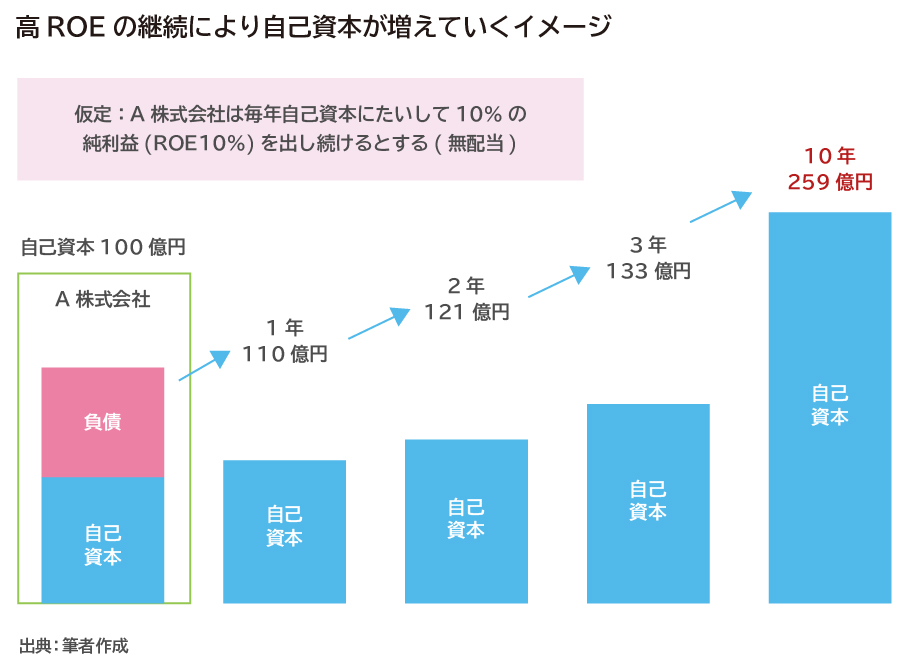

会社が成長し利益が出るようになると、売り上げから経費、人件費などを引き、さらに税金も払った残りを純利益と言いますが、この利益は、株主に配当として支払うか、内部留保され、自己資本(株主資本)として、企業活動に利用されます。この純利益の、自己資本(株主資本)に対する割合を株主資本利益率(ROE)と言います。

2020年1月末時点で、日経平均に採用されている銘柄のROEの平均が8%程度、アメリカのS&P500に採用されている銘柄のROEは17.8%あるとみられていました。もちろん今後利益水準が下がればこの数値は小さくなります。

イメージしてもらいたいことは、あなたが投資信託などを通じ、また、直接株式を取得することは、その先にある自己資本(株主資本)の一部を取得することに等しく、そこから上がる純利益は、実質的にあなたのものになることです。

そして、しっかり良い会社に配分することができれば、年率で10%程度の純利益を1年間で得ることが可能になるという事実があります。

このことは、個人が働いて得られた収入の一部を、他の優秀な企業に資金配分(投資)して、自身の資金がその会社の自己資本として、純利益を生み出す元手となるということです。短期的に株価は大きく上下しますが、長期で見ると純利益をしっかり生み続けている会社は、株価が上がり続ける可能性が高くなります。

株価が純資産と等しく取引されている場合、配当をせず、ROE10%を10年間継続すると2.59倍になります。実際には大きく上下しても、純資産が着実に増えていくことにより、株価が上がり続ける可能性が高くなります。

以上の事実が背景となり、世界中で超資産家と呼ばれる人のうちかなりの割合が、企業の創業者として自社株を保有し、その評価額を反映して絶大な資産を保有しているのです。このことが理解できると、貯金だけでなく、投資にも資産配分することについて、長期的にみると有効となる可能性に気付いてもらえると思います。

早期リタイアにはこれだけのリスク

さて、若くして5,000万円の貯蓄ができた人は、早期リタイアしてよいのでしょうか。年齢にもよりますが、リタイア時期が若いほどリスクが高いと考え、しっかりと計画を立てる必要があります。

●自営業者の年金

企業に勤務して、厚生年金に加入してれば、通常65歳以上で老齢基礎年金(40年間加入期間がある場合で約78万円/年)に加え、給与水準に応じて老齢厚生年金の支給が受けられます。個人事業主として働いた期間は、この厚生年金の加算がありません。

自営業や、医師、弁護士などで、国民年金以外の準備がないままリタイアし、老後の収入が極端に少なく、驚く人がいます。会社に所属して、会社と折半で保険料を納め続けた人と比べると、年金額は大きく見劣りしますのでそのことを忘れずに老後の計画を立てる必要があります。

●臨時収入の5,000万円はあてにならない

仮に収入がなくなっても、生活費がコントロールできる人は、計画性をもってすれば乗り越えることができるかもしれません。ところが、貯蓄がほとんどない段階で、親からの相続や、自身で経営する会社の株式を売却したなど臨時の収入で5,000万円の貯金ができ、この資金をあてにして早期リタイアすることは危険です。

リタイアするまでに自身の収入をもとに貯蓄ができていないとすれば、得られた収入のほとんどを使っていたことになります。仮に月に50万円使っていたとすると、収入のない状態でのリタイア後には、年600万円使い、9年目には底をつく計算になります。

●高年収のサラリーマンの注意点

極端な例ですが、年収1,500万円で23歳から60歳まで働き、月に40万円の支出で過ごすサラリーマンAと、年収3,000万円で23歳から60歳まで働き、月に100万円の支出で過ごすサラリーマンBがいたとします。どちらも60歳までに2億5,000万円ほど貯蓄ができます。

リタイア後も同じ生活費で過ごすとどうなるでしょうか。65歳から受け取れる老齢年金は、284万円程度と同額になります。(厚生年金は一定の収入以上の保険料は定額となり、老齢年金額も同額となります)

サラリーマンAは100歳時点で1億5,000万円ほどの貯蓄が残りますが、サラリーマンBは87歳で貯蓄が底をつきます。年収が高い分、多く支出して暮らしていると、老後の収入が年金だけになると、収入が高かった人は急速に破綻に近づきます。

給与所得者が、早期リタイアすると、その分、老齢年金額は少なくなります。しっかりと老後の収支を計算して考えておきたいものです。

●働いていないと受け取れない保険

厚生年金に加入して働いている間は、所定の障害状態になると障害年金が受け取れることがあります。また、健康保険から傷病手当金が1年半にわたって支払われます。リタイアするとこの保険から外れてしまいますので、前提とする必要があります。

老後の公的年金額の減少は、老後に長生きした場合の年金保険的な部分を少なくすることになります。また、遺族が受け取れる遺族厚生年金も減少しますので、しっかり考慮しておく必要があります。

老後難民にならないために

老後の生活資金の確保は、公的年金の制度に頼る部分は大きいのですが、限界があります。自身で、年金制度の状況も確認しながら、しっかりと計画を立てておきたいものです。

●貯金5,000万円で何歳まで過ごせるか

生命保険文化センター「生活保障に関する調査」/令和元年(2019)度によると、ゆとりある老後生活に必要な生活費は36.1万円とでています。これに対し、令和2(2020)年度の厚生労働省が公表している、夫婦2人分の老齢基礎年金を含む標準的な年金額は、約22.1万円です。

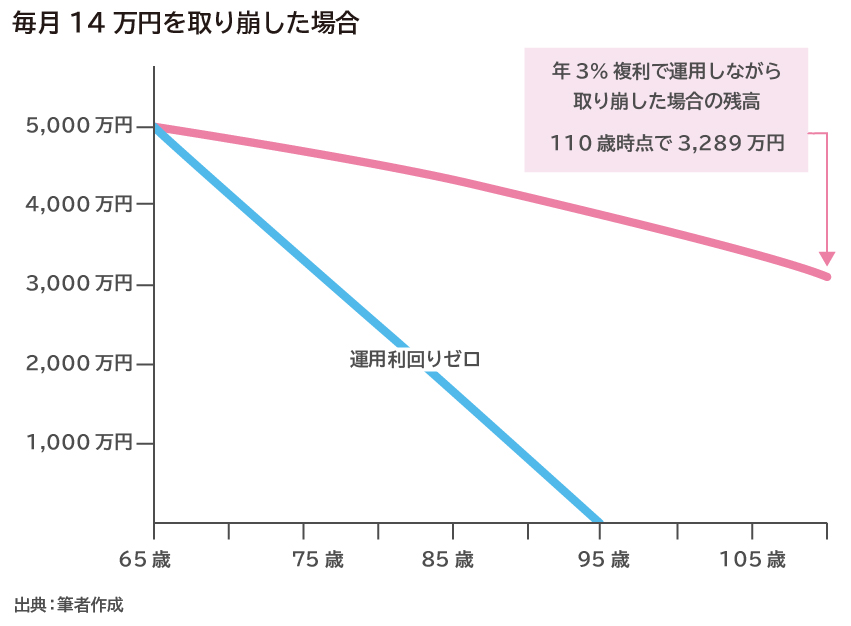

65歳まで働いたとしても、65歳以降、月に14万円不足します。仮に5,000万円貯金があったとして、これを取り崩して生活しますと、30年近く生活できます。

●運用しながら取り崩す

この20年で高齢者の体力は5歳以上若返ったといわれています。人生100年時代と言われ始め、日本の今の若者は107歳まで生きるというデータまで出てきています。

仮に5,000万円を3%の複利運用をしながら、毎月14万円取り崩すとするとどうでしょう。この場合、110歳時点でも3,289万円の資産が残ります。

老後に何か特別なことが起こった場合の対応、老人介護施設に一時金を入れて入りたいなど、資金があれば老後の選択肢が増えます。

年金の繰り下げ支給により、70歳までの繰り下げで42%増えますし、75歳まで繰り下げ84%年金を多く受け取れる選択肢も準備されつつありますが、老後の長生きの保険を厚くするために、年金を受け取り始めるまでのつなぎ資金にもできます。

「貯蓄」の力は絶大で、現役時代にしっかり家計管理をしながら「貯蓄」するコツをつかむことができれば、リタイア後においても、資産をしっかり守りながら、楽しい生活ができるのはないかと考えます。

貯蓄5,000万円、意識してみても良いのではないでしょうか。あなたの人生に合った具体的な計画はファイナンシャルプランナーに相談してみるのもひとつの手です。

※本ページに記載されている情報は2020年3月7日時点のものです

【参考文献】

家計調査年報(家計収支編)2018年(平成30年)

https://www.stat.go.jp/data/kakei/2018np/index.html

生命保険文化センター「生活保障に関する調査」/令和元年度

https://www.jili.or.jp/research/report/chousa10th.html

向藤原 寛(むこうふじわら ひろし)

ファイナンシャルプランナー CFP(R) 1986年証券会社に入社。2社にて25年間にわたり主に証券営業を経験。立川FP事務所代表、株式会社住まいと保険と資産管理所属FPとして活動。資産の形成、管理、承継に強いFPとして、ライフプランを中心に有料にて相談を受ける。FP相談ねっと認定FP、相続アドバイザー協議会上級アドバイザー、資産形成・承継研究会代表。