高校入学の費用や授業料はどのくらい?無償化や奨学金の最新情報まとめ

高校入学の費用や授業料はいくらかかるのか、また、就学支援金や奨学金は誰がどのくらいもらえるのかを知り、高校でかかる費用のプランニングを行いましょう。ここでは、2020年4月からの私立高校の就学支援金制度、授業料無償化についても解説します。

目次

高校入学でかかる費用と学校教育費

高校でかかる費用は、公立と私立で大きく異なります。公立と私立それぞれについて、入学費用と学校教育費をみていきましょう。

●高校でかかる入学費用(全日制)公立は5,550円、私立は平均16万円

<公立>

入学料は全国ほぼ一律、都道府県によって5,550円か5,650円のどちらかとなります。

入学時にかかるその他の費用に、制服代、体操服代、教科書代、PTA会費、交通費(定期代)等があり、学校や交通費の有無によっても異なりますが、合計で10万円~20万円くらいかかると言われます。定期代など一部クレジットカードが使えることもありますが、基本は現金払いや振込みですので、入学時までに準備が必要でしょう。

<私立>

文部科学省の「令和元年度(2019年度)私立高等学校等初年度授業料等の調査結果について」によると、全国の私立高校における入学金平均金額は16万3,362円ですが、エリアや学校によって異なります。

たとえば東京都では、私立高校の入学金平均金額は、25万1,637円(※)ですが、最も低い高校は10万円、最も高い高校は50万円と学校によって5倍も開きがあるのです。

※東京都生活文化局「令和2年度(2020年度)都内私立高等学校(全日制)の学費の状況」より

私立高校の中には、一度支払った入学金は、入学を辞退しても返還されない学校もあります。公立の合格発表の前に支払期限がある場合は、余計な出費は抑えたくても、払いたくなるのが親心。

学校によっては一部返ってきたり、全額返金するところもあるため、受験高を決める際、調べておくと安心です。施設設備費を始めに、制服代など入学金以外にかかる費用を含めると、合計で40万円~60万円は必要に。入学時に授業料(半期分など)を支払う場合も多くあり、のちほどお伝えする就学支援金の対象となっていても、一時的に立替えが発生します。授業料の立替えも含めると、全部で60万円~80万円が目安です。

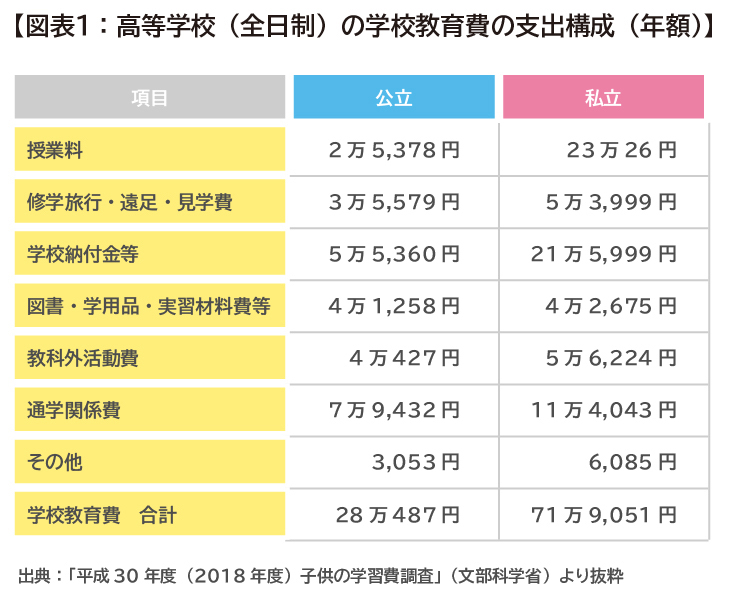

●高校でかかる学校教育費(全日制)公立は年額約28万円、私立は約72万円

入学後にかかる学校教育費を項目別に紹介します。

公立高校の授業料無償化には所得制限があり、全ての高校生にかかる授業料がタダにはならないため、平均金額はゼロではありません。私立高校では、所得制限にかからない家庭に一定金額までの就学支援金がありますが、平均金額は年額約23万円と公立に比べて大きく跳ね上がります。

無償化の対象となったとしても、授業料以外の修学旅行費や学校納付金、図書や学用品等、そして通学関係費はどの家庭でもかかってくるでしょう。

公立においては、合計である約28万円のうち最も多くを占めるのが通学関係費。電車やバスを利用するための定期代等交通費は人によって大きく異なる部分ですが、全国平均でみると年間で約8万円かかっています。もし無償化の対象であり授業料がかからなくても、授業料以外の項目を全て足した金額である約26万円が年間でかかります。

私立の場合は、合計金額である約72万円のうち最も多くを占めるのは授業料、次が約21万円かかる学校納付金、そして約11万円の通学関係費が続きます。授業料分を就学支援金でまかなえる場合でも、年間約49万円(71万9,051円―23万26円)かかります。

いくら無償化といっても、公立・私立ともにタダではなく、これだけの費用がかかるわけですね。

拡大授業料無償化の内容は?2020年4月から拡大

授業料無償化制度は、正式には「高等学校等就学支援金制度」と呼ばれます。この就学支援金には、公立私立とも所得制限があります。具体的にみていきましょう。

<だれが対象となるの?>

◇2020年6月までの判定基準

保護者等(※)の「市町村民税所得割額と道府県民税所得割額の合算額」が50万7,000円未満となる日本在住の高校生

(※)判断基準となる金額は、

・両親がいる場合は2名の合算額

・親権者がいない場合は、扶養義務のある未成年後見人

・保護者がいない場合は主たる生計維持者又は生徒本人 の金額

「市町村民税所得割額と道府県民税所得割額の合算額が50万7,000円未満」とは、モデル世帯(両親のうちどちらか一方が働き、高校生一人(16歳以上)、中学生一人の子供がいる場合)で、年収約910万円未満世帯を指します(以下本文中の「年収」はモデル世帯における年収を指します)。

この「年収約910万円」という数字は、家族構成や就労状況によっても異なりますので、次の書類で確認しましょう。

会社員など給与から住民税が引かれている人:

会社から5月~6月頃に渡される「県民税・市民税等の特別徴収税額の決定・変更通知書・納税通知書」

自営業など直接納税している人:

6月頃に役所から送られる「住民税決定通知書」

◇2020年7月以降の判定基準

2020年7月から、判定基準である金額の算出方法が以下に変わります(金額の対象者は以前と同じ)。

【計算式】 市町村民税の課税標準額×6% ― 市町村民税の調整控除(※)の額

(※)調整控除は一般的に1,500円

この金額が30万4,200円未満であれば、就学支援金を受けられる対象者となります。

この変更によって、ふるさと納税や住宅ローン控除等の各種税額控除の金額が反映されなくなります。これまで対象だった人が外れることもあるでしょう。

ふるさと納税や住宅ローン控除等控除を受けて就学支援金の対象となっていたご家庭の方は、新しい判定基準で計算をして受けられるかチェックしましょう。

<就学支援金の金額は?>

◇公立の場合

全日制は月額9,900円(年額11万8,800円)、定時制は月額2,700円、通信制は月額520円です。

上記の金額は授業料と同額なので、就学支援金を受けられる場合は実質無償となります。

◇私立の場合

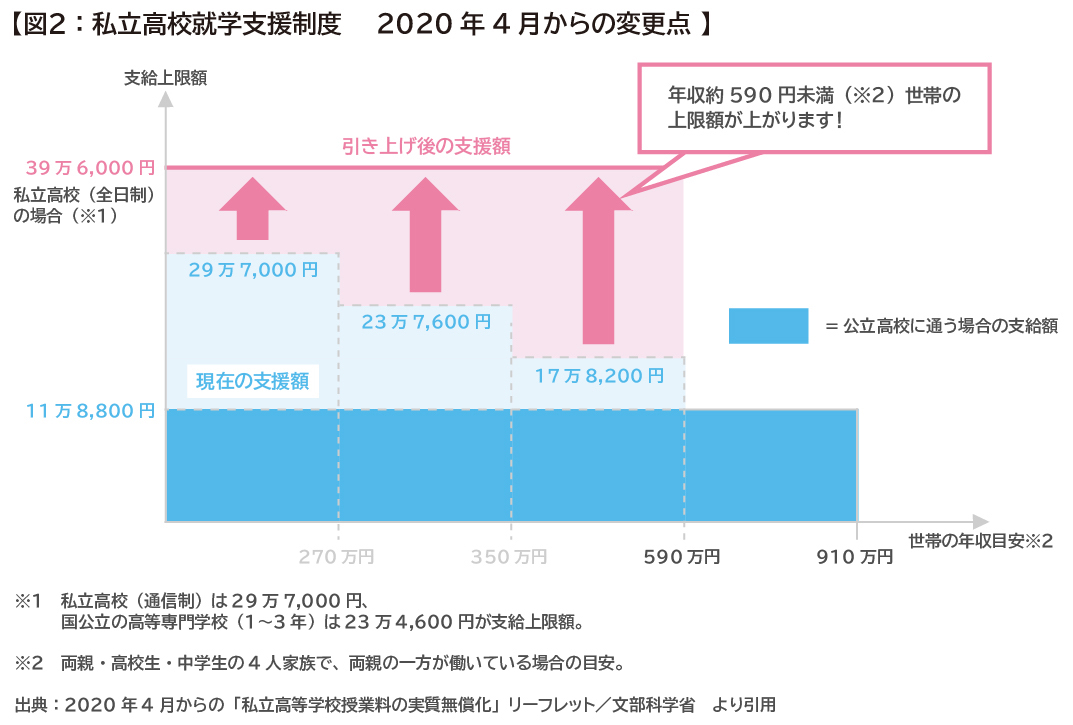

私立の就学支援金制度は、2020年4月から大幅に変更されました。

変更した部分は以下です。

(これまで)

モデル世帯における年収約590万円未満世帯が受けられる就学支援金は年収に合わせ3段階に分かれていました。

(2020年4月以降)

モデル世帯における年収約590万円未満世帯が受けられる就学支援金は一律39万6,000円となります。

これによって、私立高校(全日制)に通う場合に受けられる就学支援金は以下となります。新入生だけでなく在校生も対象です。ただし、支援を受けられる「世帯の年収目安」は、家族構成等によって変わりますのでご注意ください。

【私立高校(全日制)の国の就学支援金】

年収約590万円未満 → 39万6,000円

年収約910万円未満 → 11万8,800円

年収約910万円以上 → なし

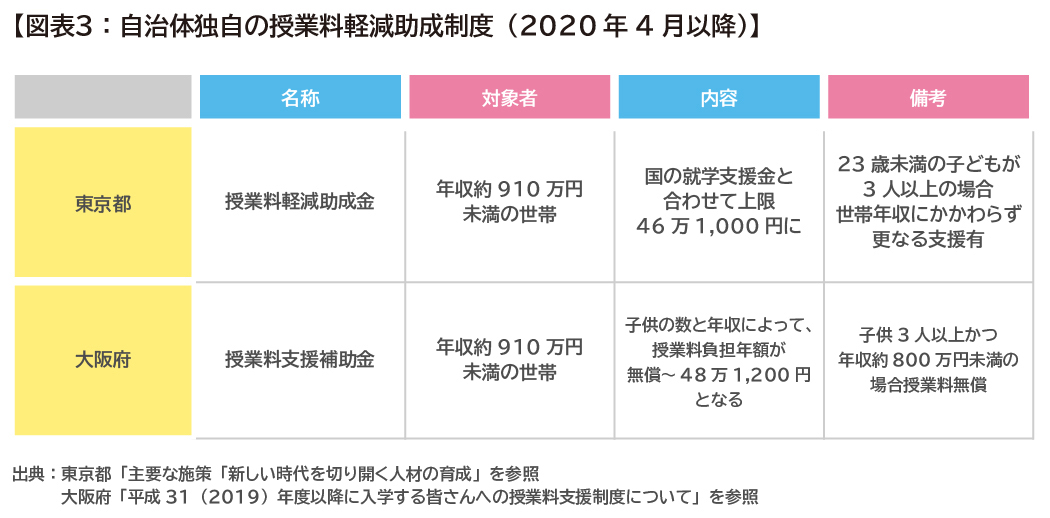

なお、多くの自治体で国の就学支援金制度に上乗せして、独自に支援する制度を設けています。主な自治体として東京都と大阪府の制度を紹介します。

東京都では、国の改正に合わせ、2020年4月から上限金額を引き上げました。

東京都における私立高校の授業料平均金額は46万6,708円(※)ですので、年収が約590万円未満であれば、授業料負担額は年間約5,000円とほぼ無償となります。

(※)「令和2年度(2020年度)都内私立高等学校(全日制)の学費の状況」(東京都)より

<就学支援金に関して注意すること>

支援金を申し込むのは入学後となるため、入学前に支払う授業料については一旦立て替える必要があります。

特に私立高校の場合は多額となる傾向があるので要注意。支払う期間は、半期ごと、四半期ごとなど高校によって異なりますが、できれば半期分は備えておきたいもの。

全国の私立高校授業料の平均金額は約40万円(※)ですので、20万円を前述の入学時に必要な金額にプラスして準備しておきましょう。

(※)「令和元年度(2019年度)私立高等学校等初年度授業料等の調査結果について」(文部科学省)

支援の対象となるかを判断される収入要件は、毎年確認されます。入学時に支給対象外であっても、その後の世帯状況等によって基準を満たすようになった場合、認定を受けることで支給を受けることができます。次回の収入状況の確認が行われる際、申込みを忘れないようにしましょう。

就学支援金は生徒本人(保護者)に払われません。学校(または自治体)に直接支払われて授業料に充てられます。

高校生等奨学給付金制度とは?

就学支援金は、授業料を減額する制度ですが、「高校生等奨学給付金制度」は、授業料以外の高校でかかる費用を支援する制度です。就学支援金と併用して給付を受けられますが、手続きはそれぞれ必要となります。

<誰が受けられる?>

生活保護世帯・住民税非課税世帯

<給付額(年額)はいくら?>

公立の場合

生活保護受給世帯(全日制・通信制):3万2,300円

住民税非課税世帯(全日制等 第1子):8万2,700円

住民税非課税世帯(全日制等 第2子以降※):12万9,700円

※15歳以上23歳未満の兄弟姉妹がいる場合

住民税非課税世帯(通信制):3万6,500円

私立の場合

生活保護受給世帯(全日制・通信制):5万2,600円

住民税非課税世帯(全日制等 第1子):9万8,500円

住民税非課税世帯(全日制等 第2子以降※):13万8,000円

※15歳以上23歳未満の兄弟姉妹がいる場合

住民税非課税世帯(通信制):3万8,100円

高校でかかる費用のまとめと準備方法

●高校でかかる費用のまとめ

高校入学時にかかる費用、入学後にかかる費用、そして受けられる支援制度等について紹介しました。簡単にまとめます。

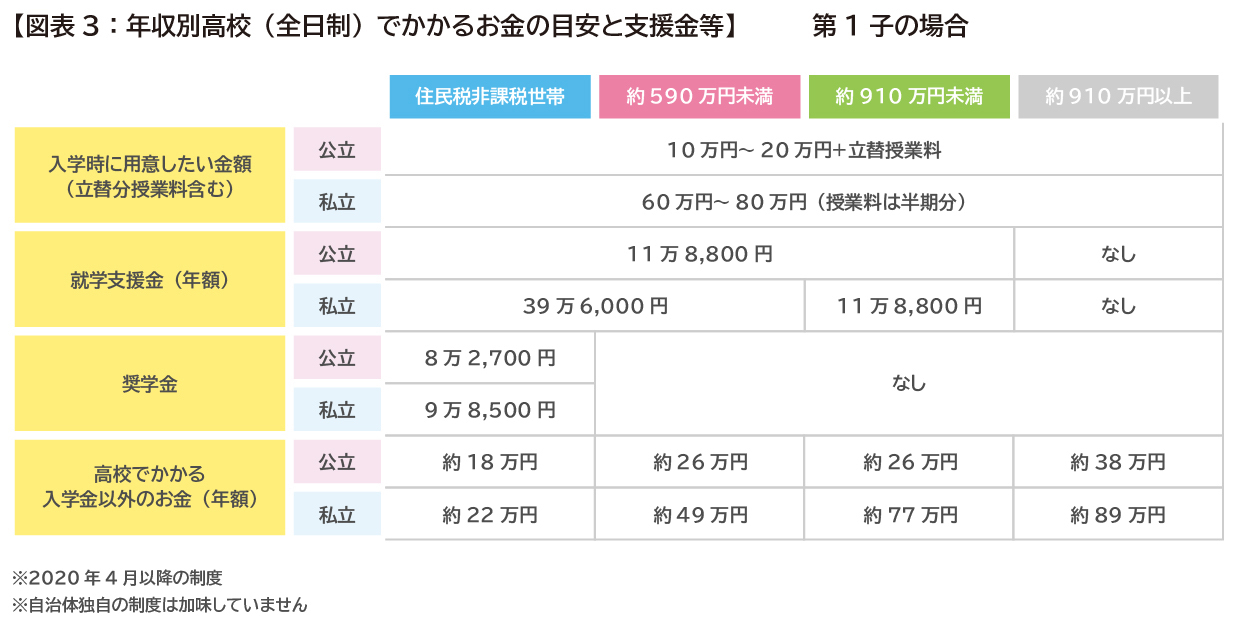

図表3は、図表1の文部科学省データ等を基に、おおよそ高校でかかる費用の目安を年収別にまとめたものです。学校によって、交通費、授業料その他異なりますので、あくまで参考に留めて、実際には受験する高校の金額を当てはめてシミュレーションしてください。

●高校でかかる費用は2段階で準備しよう

1段階目は、大きくかかる入学時の費用の準備です。公立に行きたくてもダメだった時にも備えて、できれば中学3年の冬までに80万円~100万円(私立高校を2校受けたと仮定し、上記金額に入学金20 万円をプラス)を用意できるといいでしょう。

100万円を15歳までの期間で割って、月々の貯金額を割り出します。たとえば今6歳であれば、毎月の貯金額は、100万円÷(15歳-6歳)÷12ヶ月=約9,300円、今12歳ならば、100万円÷(15歳-12歳)÷12ヶ月=約2万8,000円となります。

2段階目は、入学後にかかる費用の準備です。授業料の他にかかる修学旅行の積立金やPTA会費、部活費、私立であれば施設設備費など、就学支援金があっても意外と高いと感じる人も多いでしょう。

毎月の引き落としだけに留まらず、振込を求められることもあるため、準備が必要です。大学進学を考えている場合は、大学入学に向けて貯金が必要なため少々大変ですが、入学してからもそれまでしていた貯金を続けるイメージで、毎月2万円を取り分けておくなど、いつでもパッと支払えるように頑張りましょう。

●どうしても費用が足りなくて困ったら

すでに中学生で、どうも高校でかかる費用が足りなさそう…と思う方は、子どもの進路を応援できるように早急に対策を考えましょう。対策を考えるステップは全部で4つです。

<ステップ1:現状を洗い出す>

手持ちの資産を調べて、今、いくらあるかを調べましょう。高校入学時までに他に必要な費用がないか、家族総出で話し合い、入学時にいくら準備できるかを試算します。

<ステップ2:不足金額を計算する>

入学時に用意しておきたい金額と準備できる金額の差額を計算します。その際、私立と公立でかかる費用がどのくらいか子供に伝え、進路についてどう考えているか子供の希望を聞きましょう。家計の実情も共有するのがベストです。

<ステップ3:少しでも貯められるように家計を見直す>

通信費を月1万円見直せれば、3年間で36万円作れます。日頃のお金の使い方を見直して、月3,000円を貯金できれば3年間で10万8,000円作れます。できるだけ借りずに乗り越えられるよう、お金の使い方を振り返ってみましょう。

<ステップ4:費用を準備する方法を考える>

どんなに頑張っても足りない場合、活用できる制度を早めに調べておきましょう。

入学時の大きな金額が必要な場合は、「就学支度費」または「国の教育ローン」が活用できます。「就学支度費」は、社会福祉協議会が運営している、低所得世帯に限って入学時1回のみ50万円まで受けられる無利子の貸付制度です。返済は卒業半年後から始まります。なお、ひとり親の場合は母子父子寡婦福祉資金の就学支度資金制度が優先されます。

「国の教育ローン」は、日本政策金融公庫が運営する、世帯年収約790万円までの家庭(子供1人の場合)が受けられる有利子の貸付制度です。民間の教育ローンよりかなり低利子であるため、先に検討したい制度です。

母子・父子家庭や世帯年収200万円以内の場合は、金利、返済期間等が優遇され、返済しやすくなっています。子供1人につき350万円まで借入でき、借入後すぐに返済が始まりますが返済が厳しい場合は、在学期間中は利息のみ返済するプランを選ぶこともできます。

ただし大学進学を考えている場合は、その費用も準備する必要があるため、あまり借入額を大きくしないことが重要。

どんなに家計を見直しても、お金をかき集めても不足する分のみ、こうした制度を活用して乗り切りましょう。

高校から大学にかけて、お金がみるみるなくなる時期です。子供ともよく話し合い、どうしても資金を用立てるプランが作れない場合は、お金の専門家であるファイナンシャルプランナー(FP)に相談することをおすすめします。家計の見直しを始め、具体的に高校でかかるお金の準備するためのアドバイスを受けられますよ。

※本ページに記載されている情報は2020年3月6日時点のものです

【参考文献】

・「令和元年度(2019年度)私立高等学校等初年度授業料等の調査結果について」文部科学省

https://www.mext.go.jp/b_menu/houdou/2019/1412179.htm

・「令和2年度(2020年度)都内私立高等学校(全日制)の学費の状況」東京都生活文化局

https://www.metro.tokyo.lg.jp/tosei/hodohappyo/press/2019/12/12/02.html

・「平成30年度(2018年度)子供の学習費調査」文部科学省

https://www.mext.go.jp/content/20191212-mxt_chousa01-000003123_03.pdf

ほか

鈴木 さや子(すずき さやこ)

ファイナンシャルプランナーCFP(R)・1級FP技能士・DCプランナー1級・キャリアコンサルタント) 家族が笑顔になれるための生活に役立つお金の知識を、セミナーやコラム記事などを通じて情報発信。専門は教育費・保険・マネー&キャリア教育、確定拠出年金。企業講演・研修の他、学校や地域コミュニティなどでの講演やワークショップなど、保護者や親子向けイベントも行う。