「社会保険料が高い…」給与からの計算方法は?賢く払う方法はあるの?

給与明細などを見て「社会保険料が高い」と感じたことはありませんか?なぜ高い保険料を払う必要があるのか、主に厚生年金・健康保険の概要とメリットを解説。さらに給与から社会保険料を計算する方法や、社会保険料を抑える方法があるのかをお伝えします。

目次

社会保険制度の概要

私たちが雇われる側(被用者、従業員)として働く際には、その労働の対価としてきちんとしたルール、労働条件が設けられています。求人募集欄などで見かける「社会保険完備」というキーワード、これはその企業の福利厚生制度の一部になります。

福利厚生には、法律で義務付けられている法定福利と、義務づけられていない法定外福利の2種類の福利厚生があります。法定福利の代表格が、被用者保険としての社会保険です。

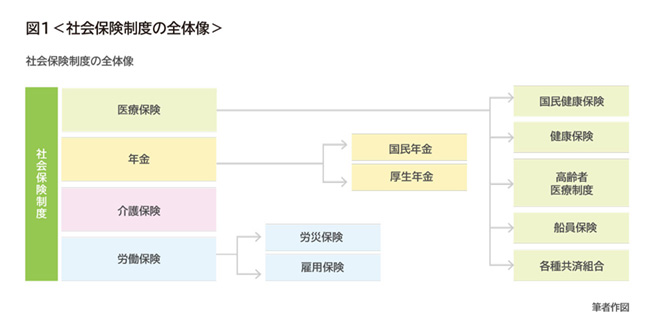

●社会保障制度の概要

社会保障制度とは、社会保険、社会福祉、公的扶助、保険医療・公衆衛生を総称したものです。

1、社会保険

病気やケガ・出産・死亡・老齢・障害・失業など、生活するうえでの困難に遭遇した場合の給付

例)医療保険、介護保険、年金制度、労働保険(労災保険・雇用保険)

2、社会福祉

障害者・母子家庭などのハンディキャップを負っている人への支援

例)障害者福祉、高齢者福祉、児童福祉

3、公的扶助

生活に困窮する人への最低限の生活の保障と自立の支援

例)生活保護、災害援助

4、保険医療・公衆衛生

感染症対策・上下水道整備など、健康的に生活するための予防・衛生対策

例)保健、医療、母子保護、公衆衛生

また社会保障制度は、国民生活の安定、保障を目的とし、3つの機能を備えています。

医療保険や雇用保険などによる生活の安定・向上、高所得者から低所得者、現役世代から高齢世代への所得再分配、雇用保険による家計収入の支援、公的年金による高齢者の生活安定など、消費活動を下支えするなどの経済安定です。

これらにより、中間層による助け合い、貧困に陥るのを防ぐという防貧機能を果たしていますが、これは税金とはまた異なる考え方になります。

一般的な税金である直接税(消費税などの間接税は除く)においては、所得の再分配機能が中心的役割となりますが、社会保険には、自立して健康的に生活している労働者が、自立して健康的に生活できている間に、自助努力で将来に備える制度になっています。

●社会保険制度の概要

私たちが生きていくなかで起こりうる、人生における様々な基本的リスクに備えて、医療サービスなどの給付(医療給付)や現金給付を行い、一人は万人のために、万人は一人のためにと、国民生活を保障する相互扶助のしくみが社会保険制度です。

加入の義務化により、リスクの高低にかかわらず、全員でリスクをシェアすることになっています。社会保険でカバーしきれない部分は、民間保険などで補完していきます。

1、医療保険

疾病・負傷・死亡などでかかった医療費を負担してくれます

2、年金

老後の生活保障(老齢給付)や遺族の生活保障(遺族年金)、障害時の生活保護(障害年金)などです

3、介護保険

寝たきり・認知症など、要介護・要支援状態になった時に、介護給付を受けられます

4、労働保険

業務上・通勤途中の災害による死亡や疾病を保障してくれたり、雇用安定・労働者の能力開発・労働環境の整備などを目的としています

高くても社会保険料を払うメリット

一般的に「高い」というイメージがあるかもしれない社会保険料ですが、支払い続けるメリットはあるのでしょうか。

社会保険料を払うメリットは、誰にでも起こり得るリスクや、想定外のリスクにある程度まで備えられるという効果が期待できることです。

ただし、日本経済の低成長によるデフレ経済の長期化や、少子高齢化の進展による加入者数が増加しにくいこともあり、社会保険料そのものを引き下げることは非常に困難になっています。

加入者数を増やす対策については、昨今の年金法改正などにより、加入対象者の拡大(適用拡大)によって、徐々に進展しつつあります。

ここからは、医療と年金を通じて、社会保険料を支払うメリットの主だったものに絞って見ていきます。

●医療保険のメリット

全ての国民が等しく医療サービスの提供を受けられるように、皆保険制度のもと保険料を納付する義務があり、医療機関の窓口で保険証を提示することにより、一定割合の自己負担で医療サービスを受けることができます。

また、重い病気などで長期入院が必要となった場合や治療が長引いた場合に、高額となってしまった医療費の自己負担分を軽減できます。

同一月(1日~月末)の自己負担分が一定額を超えると、あとで払い戻しを受けることができます。あらかじめ医療費が高額になることが分かっている場合は、「限度額適用認定証」の発行を受けると、限度額以上の負担をせずに窓口で清算できます。

例えば、平均的な月収が50万円以下の人が、同一月に50万円の医療費がかかったとします。図2を参考にすると、自己負担の医療費を約1/5まで抑えられることになります。

8万100円 +(医療費50万円 - 26万7,000円)× 1%

= 8万100円 + 23万3,000円 × 1%

= 8万100円 + 2万3,300円

= 10万3,400円

※多数該当(多数該当高額療養費)

同一世帯で、療養があった月以前の1年間(直近12ヶ月)に3回以上、高額療養費として払い戻しを受けている場合は、4回目から自己負担限度額がさらに引き下げられます。

同一保険者での療養に適用され、国民健康保険や健康保険組合などから協会けんぽに加入した場合など、保険者が変わった時や、退職して被保険者から被扶養者に変わった場合などは、多数該当の月数に通算されません。

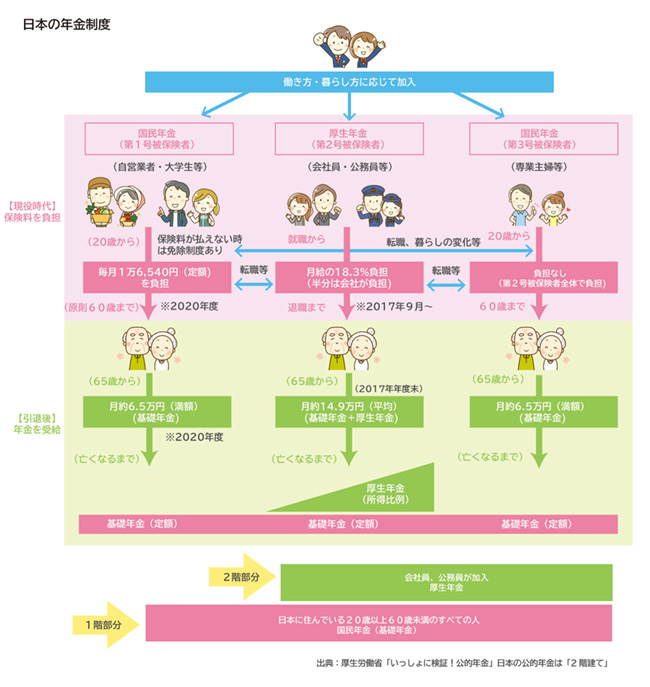

●厚生年金のメリット

国民年金と厚生年金について、厚生年金部分は、私たちの働き方や年収に左右されますので、一定水準までは、頑張った分だけ将来の厚生年金を増やすことも可能になっています。

例えば、40歳で平均的な月収が40万円の人が、これから増やせる年金受給額としては、下記のように年間の見込み額を算出することができます。

この例だと月間、約8万円の公的年金(国民年金・厚生年金)を増やせますので、自分の場合はどうなのか、実際に計算してみてください。自営業者など(第1号被保険者)の人は国民年金部分のみとなります。

1階部分:国民年金

2万円 x 60歳までの年数

= 2万円 ×(60歳-40歳)

= 2万円 × 20年

= 40万円 ※月平均3万3,000円

2階部分:厚生年金

年収 x 0.55%(定められた給付乗率の概数) x 60歳までの年数

= 年収(40万円 × 12ヶ月)× 0.55% ×(60歳-40歳)

= 480万円 × 0.55% × 20年

= 2万6,400円 × 20年

= 52万8,000円 ※月平均4万4,000円

被保険者(会社員・公務員などの加入者)の年金は、加入者保険料と国庫負担金などにより、障害者(障害厚生年金)、遺族(遺族厚生年金)、高齢者(老齢厚生年金)の生活保障という、3つの役割で成り立っています。

被用者の社会保険である厚生年金には、どのような加入メリットがあるのかを見ていきましょう。

・夫が厚生年金(第2号被保険者)で、妻がその扶養に入っている場合(第3号被保険者)は、妻の保険料はありません。

・老齢厚生年金は、国民年金の老齢基礎年金に上乗せして支給されるので、国民年金のみの加入者に比べ給付額が増えます。

・国民年金における障害基礎年金の対象は、障害等級1・2級のみですが、障害厚生年金の場合は、3級の場合に一時金が支給されます。

・国民年金における遺族基礎年金は、要件を満たす配偶者もしくは子のみに支給されますが、遺族厚生年金は要件を満たす配偶者、子、父母、孫、祖父母が受け取ることができます。

また、子のない配偶者は遺族基礎年金の受給はできませんが、厚生年金に加入し、一定の要件を満たすと遺族基礎年金も併せて受けることができます。

給与から目安の社会保険料を計算する方法

保険料の算出ベースとなる年収については、正確には、標準報酬月額・標準賞与額に対して、所定の保険料率をかけることで算出されます。

・標準報酬月額(標月)

基本給のほか、臨時的な支払いや3ヶ月を超える期間ごとに受ける賞与などを除いた、役職手当・通勤手当・残業手当などです。

その報酬月額ごとに、一定の幅で区分した等級によって決定します。健康保険、介護保険、厚生年金保険、子ども・子育て拠出金の保険料の計算に使用します。

・標準賞与額

税引前の賞与額から、千円未満の端数を切り捨てたものです。健康保険と介護保険は年間573万円まで、厚生年金保険は、ひと月あたり150万円を超える場合は150万円です。

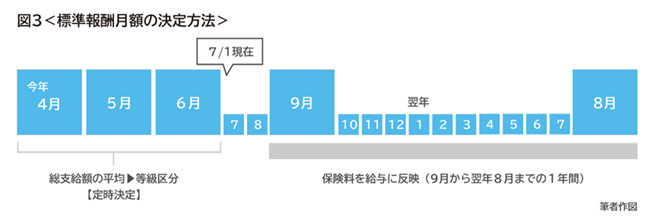

●標準報酬月額の決定方法

報酬月額を保険料額表の1等級(8万8,000円)から31等級(62万円)までの31等級に分け、その等級に該当する金額が標準報酬月額(標月)です。

・資格取得時の決定

事業主は、従業員を雇用したとき(新卒・途中入社)に報酬月額を届け出ますが、このときに標月を決定します。これを資格取得時の決定といい、その年の8月まで使用します。

ただし、6月1日から12月31日までに資格取得した人は、翌年の8月まで使用します。

・定時決定

その後は、毎年1回、7月1日になる前の3ヶ月(4月~6月)に支払った報酬総額をその期間の月数で割った額で標月を決め直します。

これを定時決定といい、その年の9月から翌年の8月まで使用します。定時決定は、3ヶ月(4月~6月)に支払われる報酬月額のうち、支払いの基礎となる日数が17日以上あるもので算定します。

例えば、4月と6月は30日分の報酬が支払われたが、5月は休職したため16日分しか支払われなかった場合には、4月と6月の報酬総額を2ヶ月(2)で割った額をもとに標月を決定します。

あなたにぴったりの保険をファイナンシャルプランナーと一緒に見つけませんか

・随時改定

昇給や降給により、支払われる報酬月額が大幅に変動した場合に、標月を改定します。これを随時改定といい、その年の8月まで使用します。

ただし、その年の7月以降に改定された場合は、翌年の8月まで使用します。随時改定は、固定的賃金(残業代などは含まない)に変動があり、継続した3ヶ月間に支払われた報酬総額を3ヶ月(3)で割った額の標月を従前と比べてみて、2等級以上の差が生じたときに改定します。

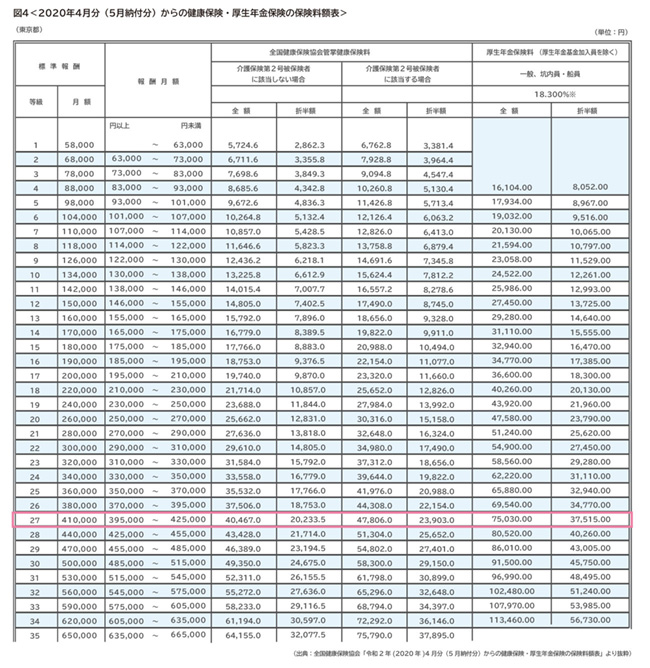

標月によって、一定の幅をもたせた等級がきまる社会保険料率は、地域や所属する企業によって異なります。

大手企業のような独自の組合健保をもたない企業が加入している、全国健康保険協会(協会けんぽ)の料額表を参考に、自分の該当する標月をチェックしてみましょう。

https://www.kyoukaikenpo.or.jp/~/media/Files/shared/hokenryouritu/r2/ippan_2/r2040113tokyo.pdf

例えば、40歳(介護保険第2号被保険者に該当)の場合

・標準報酬は27等級

・標月は41万円(報酬月額39万5,000~42万5,000円)

・健康保険料の労使折半の自己負担分は、2万3,903円

・厚生年金の労使折半の自己負担分は、3万7,515円となります。

また、賞与にかかる保険料は、前述の通り、その「標準賞与額」に健康保険・厚生年金保険の保険料率をかけた額です。

保険料は、事業主と被保険者が折半で負担します。標準賞与額の上限は、健康保険では年度の累計額573万円(年度は毎年4月1日から翌日3月31日まで)、厚生年金保険は1ヶ月あたり150万円とされていますが、同月内に2回以上支給されるときは合算した額で上限額が適用されます。

社会保険料を賢く抑える方法はあるの?

社会保険料を直接的に抑える方法は、基本的にはありません。3月~5月の残業時間をコントロールして、4月~6月の給料に上乗せされる残業代を調整するという話はたまに聞きますが、従業員自身がコントロールできるものではありません。

あえて言うならば、会社を退職する際の退職日にはちょっと意識したほうが良いかもしれません。社会保険の加入資格の喪失日は、退職の翌日になります。そして、社会保険料は資格喪失日の属する月の前月分までを支払うというルールがあります。

月末に退職すると、資格喪失日は翌月1日になりますので、資格喪失日の属する月、つまり退職日のある前月分までの社会保険料を支払います。会社の制度によっては、退職してから2ヶ月分の社会保険料を支払う必要がでてくることもあります。

代替案として、企業型確定拠出年金(企業型DC)を活用するという方法もあります。ただし、社会保険料の支払い金額を抑えるためにやるものではなく、あくまで老後資金を賢く貯める方法です。

会社が企業型DCを導入していること、自分が加入者として拠出していることを把握してない人は、意外と多いようです。自分の会社に企業型DC制度が導入されているかどうか、確認しておくと良いでしょう。

公的年金とは別に、その企業独自に企業年金制度を整備している企業もあり、その企業年金のひとつが企業型DCです。ひとことで言うと「コスト削減しながら自分でつくる退職金・年金」です。コスト削減とは税金などの納付額を抑えるという意味になります。

企業型DCを導入している企業の規約にもよりますが、その掛金(積立金)を会社が出してくれるパターンもあれば、選択制DC(給与切出型DC)といって、自分で企業型DCの掛金額を決められるパターンもあります。

就業規則や賃金規程、再雇用・定年延長、育児休業・介護規程などの整備があらかじめ必須になりますが、自分の給与から出す掛金を、会社が負担した掛金とすることで、その分の拠出額については社会保険料の算定対象外とすることが可能になっています。

どういうことかというと、会社員などの給与は、給与明細に記載されている給与収入全額に対していきなり課税されるわけではありません。

給与収入 - みなし経費 = 給与所得

給与所得 - 所得控除 = 課税所得

課税所得 - 所得税・住民税 = 可処分所得

というように、可処分所得(手取り、銀行などに振込まれる金額)までにはステップがあります。

企業型DCの掛金額はその金額が丸々、給与収入としてみなされませんので、その金額には課税されないというしくみになっています。この際、前述の社会保険料の標準報酬の等級が下がれば、その分だけ毎月の社会保険料も変動することになります。

ただし社会保険料が減るということは、社会保障の給付も減ることになります。産休・育休時の給付、失業保険、厚生年金額や遺族年金などが、その分減少するということですので注意してください。

毎月の社会保険料は、確かに安いものではありません。直接的に社会保険料を抑える以外に、お金に関する問題の解決方法や今後のライフプランについて考えるにあたって、ファイナンシャルプランナーや社会保険労務士などの専門家に相談するのもひとつの方法です。

※本ページに記載されている情報は2020年7月16日時点のものです

【参考文献】

全国健康保険協会「高額な医療費を支払ったとき」

https://www.kyoukaikenpo.or.jp/g3/cat310/sb3030/r150/

全国健康保険協会「令和2年度保険料額表(令和2年4月分から)」

https://www.kyoukaikenpo.or.jp/g3/cat330/sb3150/r02/r2ryougakuhyou4gatukara/

全国健康保険協会「Q. 標準報酬月額は、いつどのように決まるのですか。」

https://www.nenkin.go.jp/faq/nteikibin/teikibinkisainaiyo/nofujokyo/20140602-02.html

野原 亮(のはら りょう)

確定拠出年金創造機構

確定拠出年金創造機構 代表 明治大学政治経済学部経済学科卒業。現東証1部上場の証券営業・株式ディーラーとして従事。その後、営業コンサル会社を経てFPとして独立。中小企業の確定拠出年金を中心とした福利厚生の社外担当として活動、上場企業等の金融研修なども担当している。証券外務員1種、ファンナンシャル・プランナー(AFP)、企業年金管理士(確定拠出年金)、公的保険アドバイザー、マイル・キャッシュレス研究会幹事。